Làm cách nào bạn có thể cải thiện các lệnh Cắt lỗ và Chốt lời của mình?

Có phải bạn đang trong quá trình kiểm nghiệm lại hiệu suất giao dịch và muốn các giá trị Cắt lỗ và Chốt lời (được viết tắt trong bài viết này là SL và TP) sẽ phù hợp nhất với phong cách và chiến lược của mình không? Hay bạn cảm thấy giá trị SL và TP của mình không tối ưu và cơ hội kiếm được lợi nhuận của bạn bị bỏ lỡ một cách đáng tiếc? Nếu đúng là như thế thì bạn nên tập trung vào các giá trị Lợi nhuận tạm thời cao nhất (Maximum Favorable Excursion - MFE) và Thua lỗ tạm thời cao nhất (Maximum Adverse Excursion - MAE).

Kiểm nghiệm lại chiến lược (backtesting) là một phần thiết yếu trong việc tạo ra chiến lược giao dịch cho bất kỳ nhà giao dịch Forex nghiêm túc nào. Nếu không kiểm nghiệm lại, nhà giao dịch không thể ước tính được chiến lược của mình sẽ hoạt động như thế nào trong dài hạn và lợi nhuận tiềm năng mà anh ta có thể mong đợi sẽ ra sao (nếu anh ta tuân theo chiến lược đó).

Điều quan trọng nữa cần phải nhắc đến đó là sự tối ưu hóa giá trị Cắt lỗ và Chốt lời. Điều này sẽ là rất hữu ích đối với các giá trị MAE và MFE.

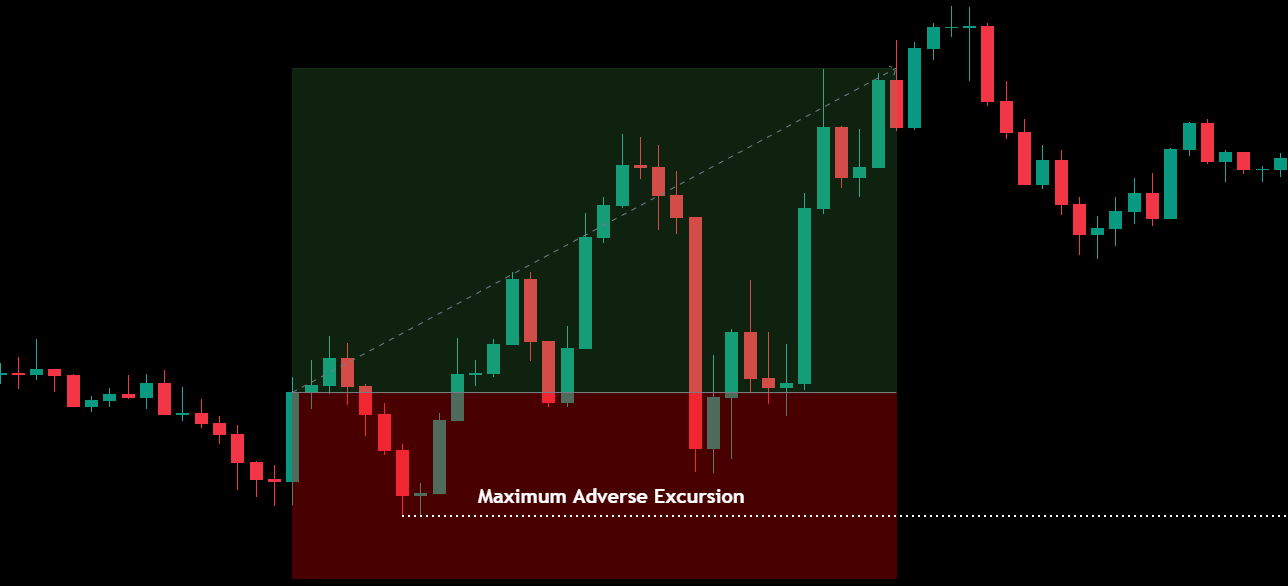

Thua lỗ tạm thời cao nhất (Maximum Adverse Excursion-MAE)

Thua lỗ tạm thời cao nhất chỉ đơn giản là mức độ thua lỗ sẽ xảy ra với một lệnh giao dịch mở nếu kết thúc nó được chốt với lợi nhuận. Trong quá trình kiểm nghiệm lại chiến lược giao dịch, nó sẽ là một công cụ rất hữu ích giúp nhà giao dịch có thể xác định được giá trị Cắt lỗ thích hợp ở mức đó. Nếu nhà giao dịch quyết định thực hiện backtesting, anh ta chắc chắn nên suy nghĩ về cách thức và nơi lệnh SL của mình sẽ được đặt.

Các khoản lỗ cần phải được tính đến, cũng như thực tế là ngay cả những giao dịch có lãi cũng không phải lúc nào cũng diễn ra theo hướng mà nhà giao dịch mong muốn. Nếu nhà giao dịch đặt mức Cắt lỗ quá chặt, số giao dịch thua lỗ có thể cao một cách không cần thiết. Mặt khác, nếu anh ta đặt mức Cắt lỗ quá thận trọng, anh ta có thể thấy rằng các giao dịch của mình (với một RRR hợp lý) sẽ không kết thúc ở mức Chốt lời thường xuyên như mong muốn.

Đừng đánh giá thấp khối lượng dữ liệu

Dữ liệu MAE rất hữu ích cho nhà giao dịch trong việc tìm ra mức nào là phù hợp với chiến lược của mình và sau đó anh ta có thể điều chỉnh chúng. Tuy nhiên, MAE cũng hữu ích cho những nhà giao dịch sử dụng nhật ký giao dịch và muốn tối ưu hóa chiến lược của mình sau một khoảng thời gian nhất định. Đồng thời, để các giá trị có ý nghĩa, mẫu dữ liệu phải càng lớn càng tốt để tránh sai lệch dữ liệu và làm rõ cách chiến lược phản ứng với các điều kiện thị trường khác nhau. Điều này đúng trong cả hai trường hợp backtesting và nhật ký giao dịch.

Giả sử rằng sau khi bắt đầu, các giao dịch của bạn không phải lúc nào cũng đi theo hướng bạn mong muốn mà ở trạng thái thua lỗ trong một thời gian. Dưới đây là một dãy số biểu thị các mức MAE mà giá đạt được trong thời gian giao dịch có lợi nhuận (số 0 có nghĩa là giao dịch thành công và giá không chuyển sang âm trong suốt quá trình giao dịch):

15; 23; 18; 16; 0; 11; 31; 17; 8; 0; 19; 26; 0; 38; 22; 13; 16; 21; 24; 11; 14; 23; 4; 0; 7;

Giá trị SL và TP tốt hơn

Lý tưởng nhất là sau khi phân tích một mẫu dữ liệu đủ lớn (chúng tôi không coi các số được liệt kê ở trên là một mẫu như vậy), bạn có thể điều chỉnh SL ban đầu của mình theo cách mà bạn có thể tăng quy mô của các lệnh giao dịch trong khi vẫn giữ nguyên tỷ lệ rủi ro. Vì vậy, với một RRR không thay đổi, bạn có thể kiếm được lợi nhuận thường xuyên hơn hoặc tăng RRR của mình hơn nữa để đảm bảo lợi nhuận lớn hơn về mặt giá trị tuyệt đối từ mỗi giao dịch.

Nếu một nhà giao dịch đã đặt SL cho chiến lược ban đầu của mình (RRR ở cấp 2) ở mức 35 điểm và bây giờ tính SL ở mức 25 điểm, thì anh ta sẽ có 4 giao dịch thua lỗ thay vì 1, nhưng đồng thời, anh ta sẽ giảm số điểm cần thiết để kiếm được lợi nhuận tới 50. Điều này có thể làm tăng khả năng chiến thắng trở lại của anh ta. Ngoài ra, anh ta có thể để TP ở mức 70 điểm và RRR của anh ta tăng lên 2,8, làm tăng đáng kể lợi nhuận của anh ta. Với rủi ro là 250 USD và lợi nhuận là 500 USD, tổng kết quả từ các giao dịch có lãi của anh ta sẽ là 11.750 USD trong trường hợp đầu tiên và 13.700 USD trong trường hợp thứ hai.

Vào lệnh tốt hơn

Một lựa chọn khác là di chuyển điểm vào lệnh ngược với hướng giao dịch của bạn. Sau đó, khi bạn nhận được tín hiệu để vào một lệnh mua, bạn có thể nhập một lệnh Buy limit thấp hơn một vài pip so với mức giá vào lệnh mà bạn đang xem xét ban đầu. Điều này cho phép bạn di chuyển mức Cắt lỗ của mình đến một mức an toàn hơn, tăng cơ hội đạt được TP, đồng thời cũng giúp bạn đặt được một RRR cao hơn.

Vì vậy, nếu một nhà giao dịch đặt một lệnh Buy limit 10 pip ngược với hướng giao dịch của mình (10 pip dưới mức giá vào lệnh ban đầu của một lệnh mua và ngược lại) khi có tín hiệu vào lệnh, anh ta sẽ chỉ thực hiện 18 lệnh giao dịch thay vì 25. Tuy nhiên, anh ta cũng có thể đặt mức Cắt lỗ với 20 điểm và tại giá trị TP ban đầu (hiện thay đổi thành 80 điểm), RRR của anh ấy sẽ tăng lên 4. Do đó, với cùng độ rủi ro, tổng kết quả từ các giao dịch sinh lãi của anh ấy sẽ tăng lên 18.000 USD.

Vì vậy, bạn có thể bỏ lỡ một số giao dịch tốt có thể dẫn đến lợi nhuận, nhưng hãy nhớ quy tắc cũ "thà bỏ lỡ cơ hội giao dịch có lợi nhuận còn hơn là giao dịch bị thua lỗ". Cuối cùng, bạn sẽ tránh được một số giao dịch thua lỗ và đồng thời nhận được lợi nhuận tuyệt đối cao hơn nhiều từ các giao dịch có thể đem lại lợi nhuận. Điều này có thể làm tăng đáng kể lòng tự trọng và sức khỏe tâm lý của bạn. Và đó là điều tất cả chúng ta mong muốn.

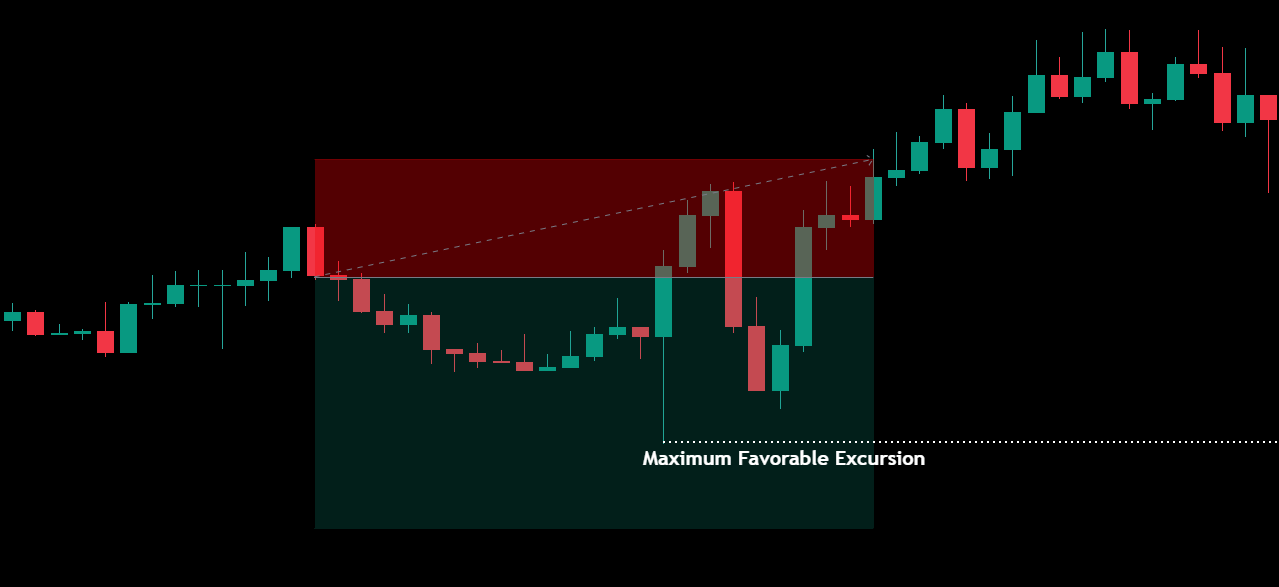

Lợi nhuận tạm thời cao nhất (Maximum Favorable Excursion - MFE)

Lợi nhuận tạm thời cao nhất cho nhà giao dịch thấy lợi nhuận tối đa mà anh ta có thể kiếm được từ mỗi lệnh giao dịch kể từ lúc nó được mở cho đến khi được chốt. Giống như MEA, công cụ này là rất hữu ích cho cả việc backtesting và tối ưu hóa chiến lược của nhà giao dịch. Dựa trên các dữ liệu được đo lường và phân tích, nhà giao dịch có thể biết liệu mình có đang đặt mức Chốt lời quá thấp và để lại phần lớn lợi nhuận tiềm năng trên thị trường hay không. Ngoài ra, các dữ liệu có thể cho anh ta thấy rằng TP của anh ta được đặt quá xa một cách không cần thiết và đối với nhiều giao dịch thua lỗ, một thiết lập tốt hơn có thể đồng nghĩa với một giao dịch có thể đem lại lợi nhuận.

Kết hợp với mức MAE được thiết lập phù hợp, nhà giao dịch có thể điều chỉnh chiến lược của mình và tăng đáng kể RRR của mình mà không làm tăng số lượng các lệnh giao dịch thua lỗ. Mặt khác, anh ta có thể thấy rằng thiết lập một RRR thấp hơn sẽ có lợi hơn cho chiến lược giao dịch của mình và mang lại tỷ lệ thành công cao hơn nhiều. Điều này có thể có tác động tích cực đến tâm lý của nhà giao dịch và rất cần thiết cho sự thành công lâu dài.

Chắc chắn có nhiều cách để sử dụng MAE và MFE trong giao dịch và bạn cần dành một chút thời gian cho nó. Tuy nhiên, cuối cùng thì đây sẽ là một khoản đầu tư rất tốt có thể điều khiển giao dịch của bạn đi đúng hướng nhằm đảm bảo các kết quả của bạn sẽ là tốt nhất và bền vững nhất có thể.

Bài viết này chỉ nhằm mục đích cung cấp thông tin và một số nội dung có thể không còn phản ánh đúng các dịch vụ hoặc tính năng sản phẩm hiện tại. Vui lòng luôn kiểm tra các Điều Khoản mới nhất trên các trang sản phẩm chính thức.