Jak vyladit své výstupy z trhů?

Správně nastavený risk management by měl být pro tradery na forexu jistotou maximalizace zisků, když se obchod vydaří a minimalizace ztrát, když se obchod nepovede. Jakým způsobem tedy nastavit risk management tak, aby vám co nejlépe vyhovoval?

V minulém článku jsme si napsali něco o tom, že v obchodování byste se měli soustředit na své výstupy, jež mohou být často důležitější než způsob, jakým do trhu vstupujete. Když tedy budete řešit a případně i testovat výstupní strategii, měli byste velký důraz klást na to, jakým způsobem budete ze svých pozic vystupovat a jakým způsobem budete mít ošetřen risk management.

Soustřeďte se na výstupy

Řešení správného výstupu z trhu je mnohem složitější než u vstupu, protože v něm hraje roli hodně faktorů a každý trader má rozdílná očekávání. Reálně je tak prakticky nemožné ideálně vystupovat z trhu tak, abyste pokaždé dostali z trhu maximum. Na druhou stranu však platí, že trader, který má zvládnutou výstupní strategii a může se na ni spolehnout, je na tom psychicky mnohem lépe a dělá méně zbytečných chyb. A to i tehdy, když jeho obchody skončí ve ztrátě.

A jelikož na forexu platí, že co obchodník, to jiný přístup, podíváme se na několik základních nejčastěji využívaných způsobů, jakým způsobem byste mohli (nebo měli) přistupovat k risk managementu a jak tedy řešit výstupy z trhů. O základech risk managementu zde psát nebudeme, o tom jsme psali v jednom z našich starších článků. Také počítáme s tím, že zadávání SL a TP je pro tradery snažící se o správné řízení rizik samozřejmostí.

Fixní TP a SL

Fixní počet pipů

Jedním z oblíbených přístupů, který využívá hodně traderů, je fixně daná hodnota Stop Lossu a Take Profitu. Trader tak při každém obchodě zadává fixní počet pipů, které představují Stop Loss. Podle toho, jak má nastavené RRR, pak nastavuje také fixní velikost TP. Jde o velmi jednoduchý přístup, který může vyhovovat zejména krátkodobým traderům a scalperům, u nichž hraje rychlost vstupu do trhu významnou roli a nechtějí se tedy zdržovat výpočty velikosti pozice apod.

Pro tradery, kteří neobchodují rychlé trhy a mají v plánu držet obchod delší dobu, nejde o velmi vhodný přístup. Fixně nastavený SL nemusí reflektovat dění na trhu a takové obchody mohou vést ke zbytečným ztrátám (příliš těsný SL), nebo naopak nemožnosti dosáhnout na nastavený TP (širší SL, nebo příliš velké RRR).

Fixní částka

Dalším oblíbeným přístupem traderů je upravování velikosti SL v pipech tak, aby potenciální ztráta stále představovala stejnou částku. Trader tak před každým vstupem upraví svou pozici v lotech tak, aby velikost SL v pipech odpovídala předem stanované sumě (a tomu odpovídá i TP). Tento přístup není vhodný pro scalpery, protože výpočet velikosti pozice může zabrat určitý čas. Řešením je využití kalkulačky nebo jednoduchých doplňků do platformy, které velikost pozice dokážou rychle spočítat.

Fixní procento z kapitálu

V tomto případě jde o stejný přístup jako v předchozím případě, ale trader v každém obchodě přizpůsobuje sumu potenciální ztráty tak, aby představovala předem dané procento z velikosti účtu tradera. Po ziskovém obchodě, když dojde k růstu zůstatku na účtu, tedy trader sumu zvýší, po ztrátovém obchodě naopak danou sumu snižuje. Výhodou je, že při ztrátové sérii jsou další potenciální ztráty stále mírně nižší. Aby trader nemusel tuto sumu neustále počítat, může to řešit tak, že ji upravuje po dosažení určitého zisku/ztráty (například po zisku 5 % upraví sumu směrem nahoru a naopak).

SL a TP na základě Price action

Otázku toho, kam vlastně hladiny SL umisťovat, může trader řešit také různými způsoby. Velmi oblíbeným způsobem, jak umisťovat hladiny SL a TP je využívání price action. Obchodník například může využívat hladiny supportu a rezistence, resp. zóny nabídky a poptávky (jak pro SL, tak i pto TP), které mohou fungovat jako dobrý orientační bod, kde se může pohyb ceny zastavit, nebo kde může dojít k obratu. Podobně mohou fungovat například kulatá čísla, které často fungují jako takové psychologické hranice. Nebo se trader může řídit sofistikovanějšími nástroji, jako je například orderflow, volume profile nebo market profile.

Dobrým doplňkovým nástrojem, které pomáhá při rozhodování o umístění SL a TP jsou různé grafické formace a svíčkové formace, které také mohou být velmi dobrým orientačním bodem pro umísťování jak Stop Lossů, tak i Take Profitů.

SL a TP podle indikátorů

Indikátory jsou rovněž velmi oblíbeným nástrojem, zejména u začínajících traderů, kteří se je snaží využívat zejména ke vstupům do trhu. Zároveň ale mohou sloužit jako nástroj, pro umístění vhodného Stop Lossu, nebo Take Profitu.

Scaling out

Scaling out je dalším poměrně oblíbeným způsobem výstupu z trhů pro ty, kteří chtějí mít jistou zisku, ale nemají nervy na držení obchodu s vysokým RRR. Trader při scaling outu realizuje část zisku postupným uzavíráním pozice a „uzamyká“ část zisku. Zároveň může otevřenou část pozice naplno vytěžit pro případ, že trh zaznamená silný trend.

Trailing Stop Loss

Velmi oblíbeným způsobem, jak zajišťovat své zisky bez toho, abychom uzavřeli svou pozici příliš brzy, je posouvání Stop Lossu na hladinu break even nebo do zisku, když se obchod vyvíjí ve prospěch tradera. Oblíbenost trailing stopu spočívá právě v tom, že trader neskončí ve ztrátě ani v případě, že jeho obchod se nedostane na Take Profit. I v tomto případě je několik způsobů, jak trailing SL využívat.

Trailing Stop a pevný TP

Posouvat SL může trader ručně, nebo může nastavit Trailing Stop pokyn přímo v platformě. Druhý způsob má výhodu v tom, že po dosažení předem stanové hranice se cena kromě posunu na break even posouvá dále k zisku s tím, jak se pohybuje ve směru traderova obchodu.

Kombinace se scaling outem

Když ale chce mít trader obchod více pod kontrolou, může posouvat SL ručně, například o určitý počet bodů po dosažení daného počtu pipů. Jedním ze způsobů je pak také možnost kombinace scaling outu a posouvání SL pokaždé, když trader uzavře část své pozice.

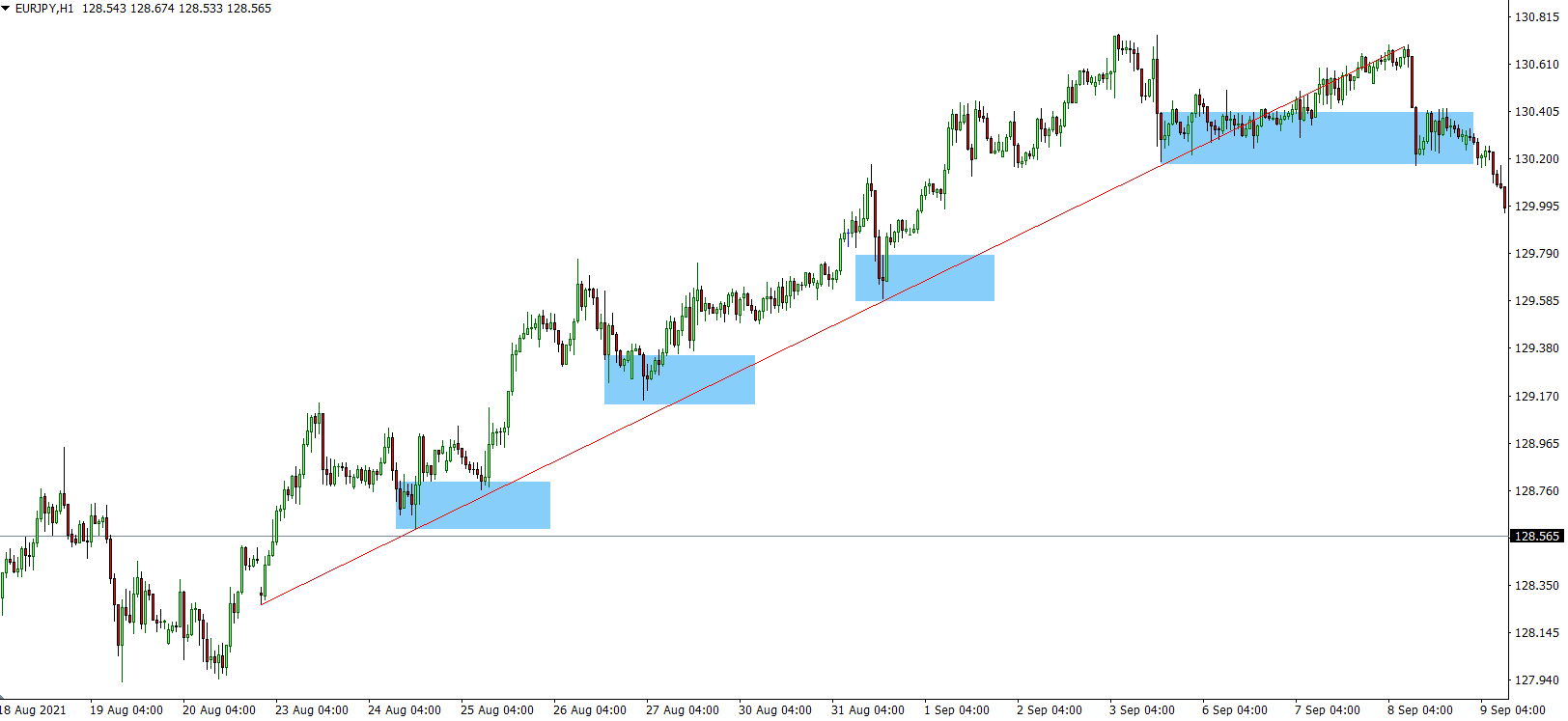

Kombinace s price action

Samozřejmě jednou z množností, jak posouvat SL, je využívání price action a různých důležitých cenových hladin (supporty a rezistence, orderflow, volume profile apod). Na těchto cenových hladinách pak trader může posouvat SL na break even a počkat na další vývoj. Jelikož je zde nemalá pravděpodobnost obratu trendu v neprospěch tradera, může být dobrým řešením uzavření části pozice s tím, že zbytek bude uzavřen až na TP, naebo na BE.

Multi timeframe přístup

Jedním z přístupů, který bude vhodný nejspíš pro krátkodobé obchodníky, je kombinace přístupů v různých časových rámcích. Obchodník například může realizovat svůj obchod na vyšším timeframu (H1, M30), ale svůj Stop Loss už posouvá na základě pohybu ceny na nižším timeframu (M5, M1), například na lokálních hladinách supportu a rezistence.

I když jsou výstupy z trhů pro celkový výsledek obchodu velmi důležité, nemá asi smysl jejich pravidla příliš komplikovat. Jednodušší přístup může být často mnohem efektivnější než nějaká překombinovaná pravidla, u nichž může mít trader nakonec problém s jejich dodržováním. A jaký způsob výstupů z trhů využíváte vy? Stačí vám některé z jednodušších řešení, nebo využíváte některé sofistikovanější nástroje? Obchodujte bezpečně!

Co dělá FTMO?

Společnost FTMO vyvinula dvoufázový Ověřovací proces, který nám pomáhá s vyhledáváním talentovaných traderů. Po jeho absolvování můžete obchodovat na FTMO Accountu se zůstatkem až 4 000 000 Kč. Jak to funguje?.