Jak obchodovat grafické formace?

Podívali jste se někdy na graf a měli jste pocit Deja-Vu? Pocit, že se graf nebo svíčková formace v některých ohledech opakuje? Je to proto, že některé pohyby na trzích se neustále opakují, a proto existují svíčkové a grafické patterny/formace. Jejich historie sahá až k samotnému počátku japonských svíček a v dnešní době jsou nezbytnou součástí technické analýzy.

Na internetu můžete najít neomezené množství informací a studijních materiálů týkajících se této problematiky, a přestože se jednotlivé výklady mohou mírně lišit, je důležité pochopit především základy. V tomto článku se budeme zabývat nejoblíbenějšími cenovými patterny, které můžete zahrnout do své obchodní strategie.

Reverzní formace

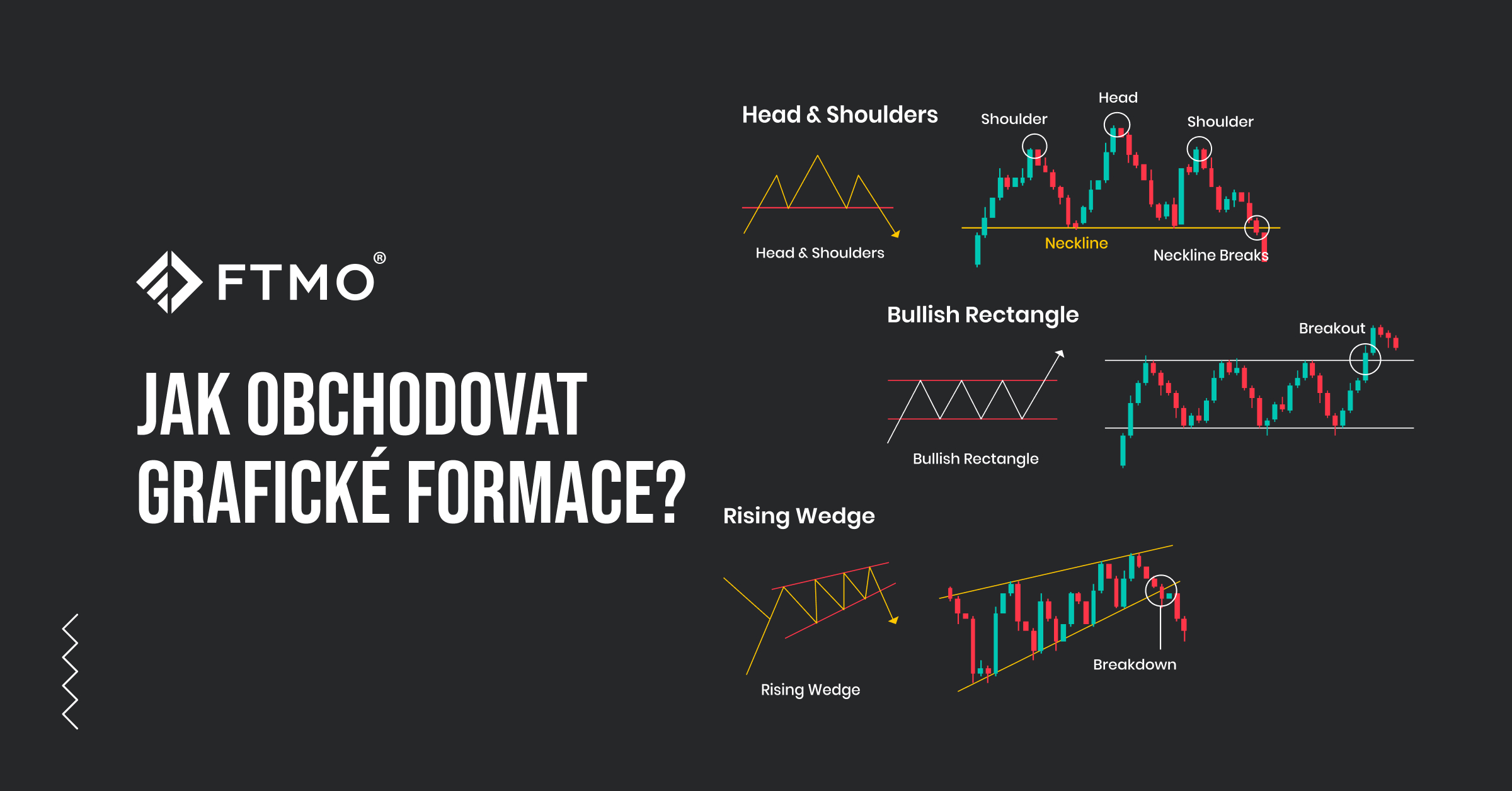

Reverzní formace jsou technické ukazatele, které obchodníci používají k identifikaci potenciálních nákupních a prodejních příležitostí na trzích. Tvoří se na základě pohybu ceny a odpovídajícího objemu a lze nimi identifikovat změny v aktuálním trendu. Mezi nejběžnější reverzní formace patří Hlava a ramena nebo dvojitý a trojitý vrchol/dno. Každý z těchto obrazců má jedinečný tvar a poskytuje potenciální obchodní příležitost, když cena prolomí specifické cenové úrovně. Je důležité si uvědomit, že tyto obrazce samy o sobě by neměly být používány jako jednoznačné ukazatele pro vstup a měly by být považovány za jednu ze součástí technické analýzy.

Dvojitý vrchol/dno

Dvojitý vrchol je oblíbená grafická formace, která se používá k identifikaci potenciálního obratu trendu. Objevuje se, když cena aktiva vykazuje dva po sobě jdoucí vrcholy na stejné nebo podobné cenové úrovni. Tato formace je považována za známku medvědího obratu, protože cena aktiva nedokáže prorazit nad předchozí vrchol. Grafická formace dvojitý vrchol se skládá ze dvou vrcholů, mezi nimiž se nachází lokální dno. Vrcholy označují úroveň odporu/rezistence, což znamená, že se cena aktiva snaží ji prolomit. Dno mezi oběma vrcholy je označováno jako " neckline", a když cena instrumentu prorazí pod tuto úroveň neckline, je to považováno za signál pro vstup do short pozice. Formaci dvojitého vrcholu obvykle předchází rostoucí trend a označuje bod vyčerpání kupujících na daném aktivu. Protože kupující nejsou schopni tlačit cenu výš, převezmou kontrolu nad trendem prodávající a stlačí cenu aktiva níže.

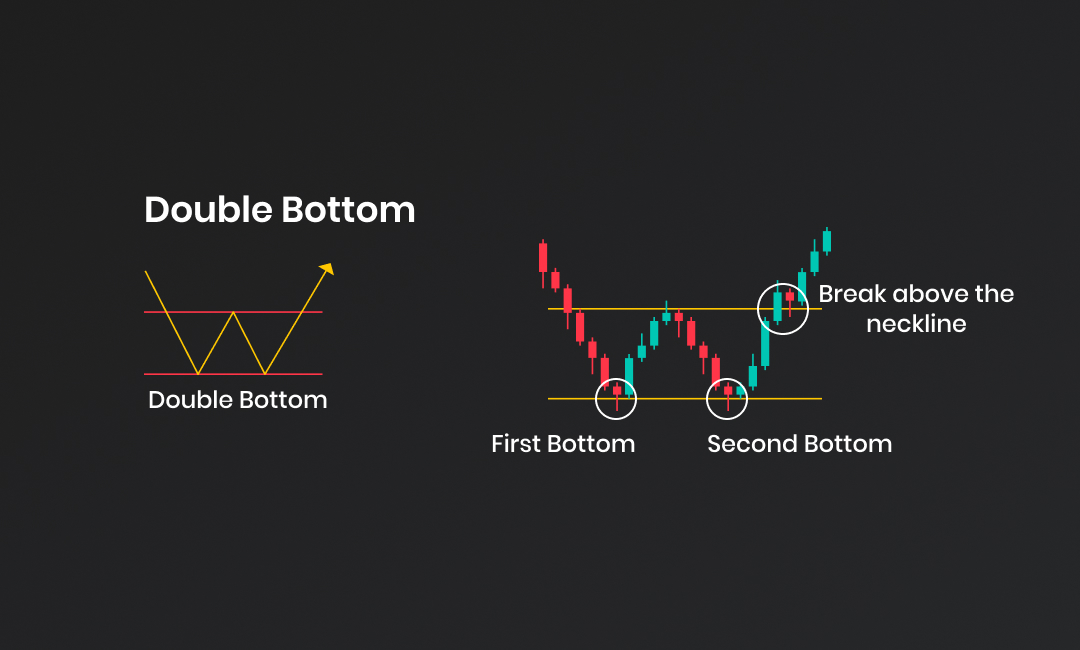

Dvojité dno je technická formace, kterou obchodníci používají k předpovědi býčího obratu v rámci price action. Tvar se skládá ze dvou po sobě jdoucích minim, která na grafu tvoří tvar písmene "W". První minimum označuje dno předchozího trendu instrumentu, zatímco druhé minimum označuje dno nového trendu. Mezi těmito dvěma poklesy leží vrchol, který označuje rostoucí trend, který bude pravděpodobně následovat. Formaci dvojitého dna obchodníci identifikují, když instrument dosáhne druhého dna a začne růst. Za známku síly se považuje, když cena cenného papíru prorazí neckline směrem vzhůru.

Trojitý vrchol/dno

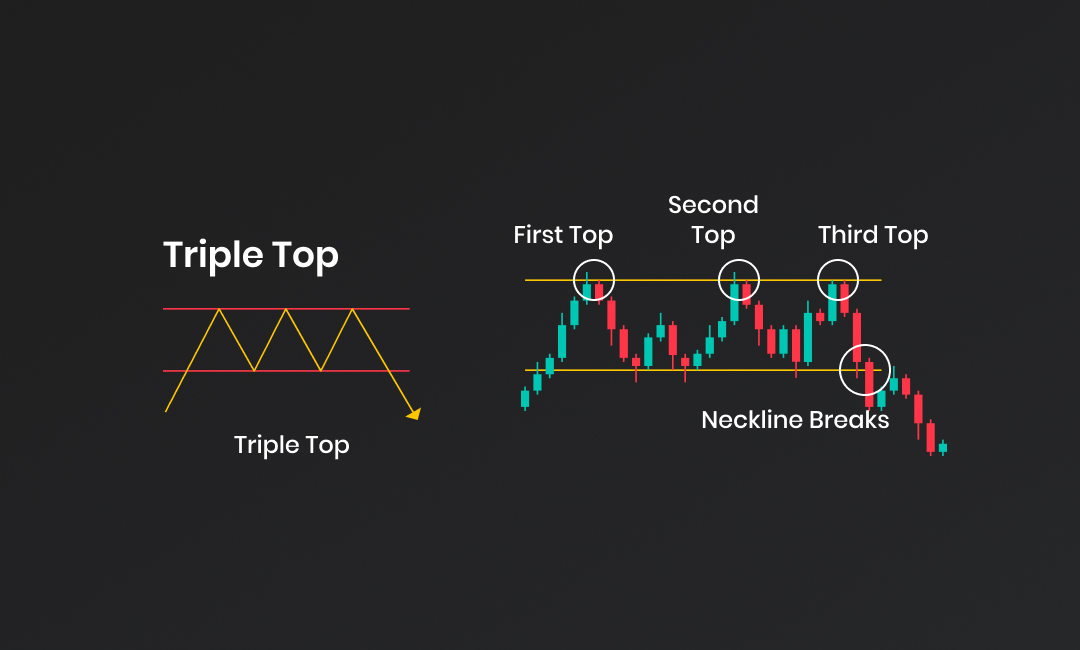

Trojitý vrchol je další formace, která se používá k identifikaci potenciálního zvratu ceny instrumentu. Je charakterizován třemi téměř stejnými vrcholy, po nichž následuje proražení pod úroveň podpory/supportu. Formace trojitý vrchol je považována za jednu z nejspolehlivějších reverzních formací v technické analýze, protože vyžaduje tři odlišné cenové vrcholy před otočením trendu. Tento obrazec obvykle začíná vzestupným trendem, který dosahuje tří různých vrcholů. Po třetím vrcholu cena prolomí úroveň podpory, což naznačuje možný obrat trendu. Obrat trendu je potvrzen, když cena opět prolomí hladinu podpory a klesne pod předchozí minimum. Formace trojitého vrcholu je důležitým ukazatelem potenciálního obratu trendu a může obchodníkům pomoci určit, kdy vstoupit do pozic a kdy z nich vystoupit. Je důležité si uvědomit, že formace trojitého vrcholu není jistým signálem obratu trendu a měla by se používat společně s dalšími ukazateli.

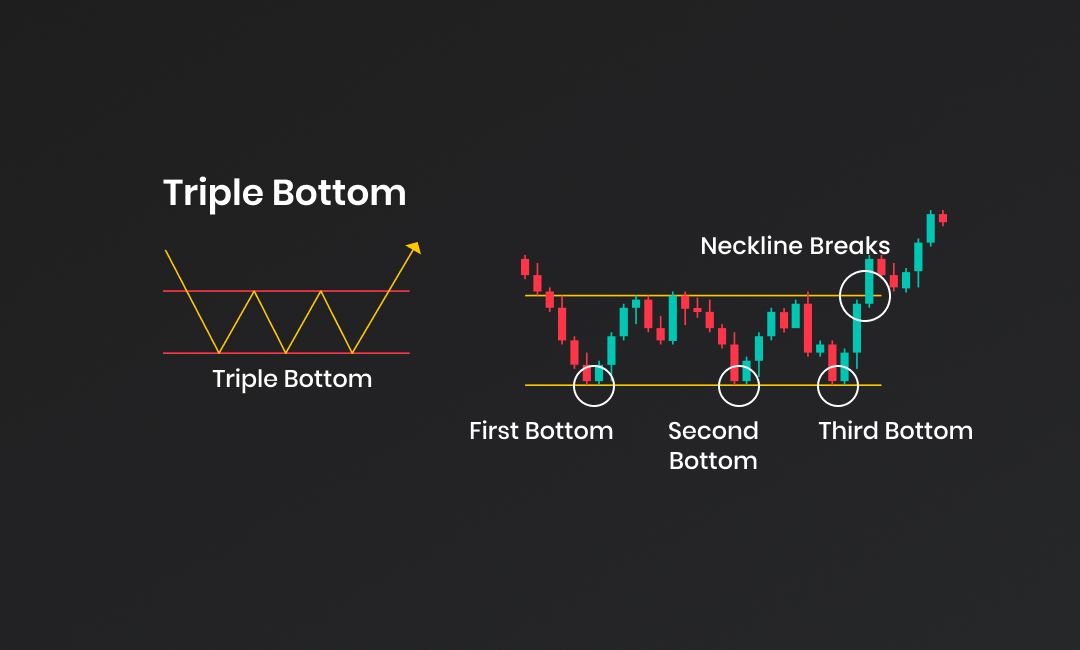

Grafická formace trojitého dna je ukazatel technické analýzy, který se vytvoří, když cena nástroje zaznamená tři po sobě jdoucí minima na přibližně stejné úrovni. Formace trojitého dna naznačuje, že se prodejci pokusili stlačit cenu níže, ale narazili na silný nákupní tlak, který zastavil další pokles ceny. Pokud se tento vzor potvrdí, může signalizovat potenciální zvrat v ceně instrumentu a zesílení celkového vzestupného trendu.

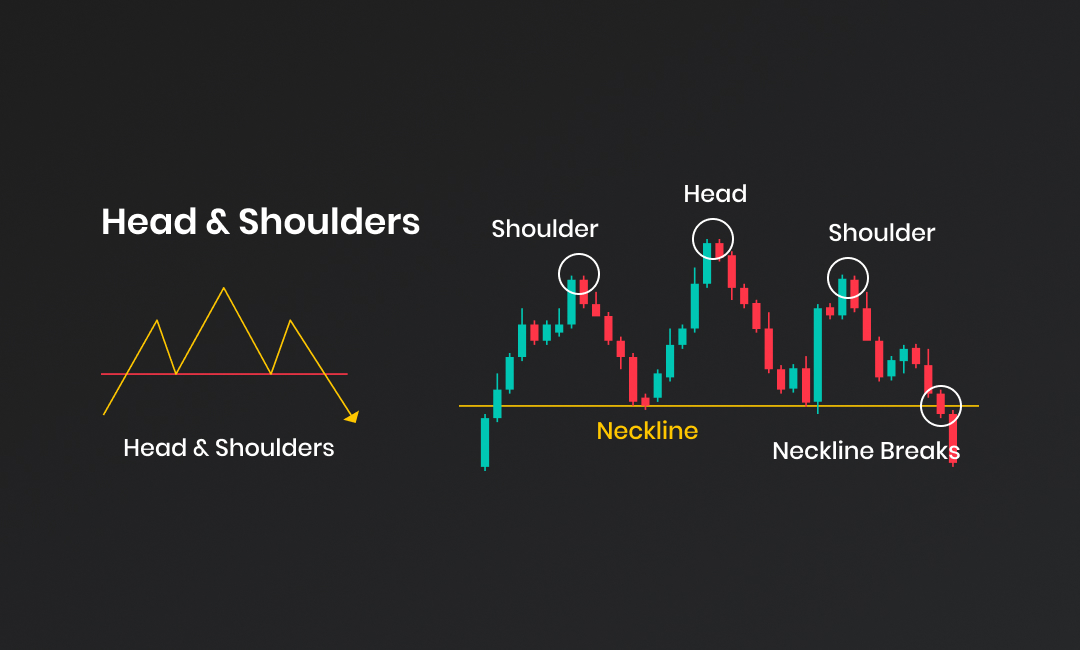

Hlava a ramena

Formace hlava a ramena je technický indikátor, který znázorňuje pokles ceny a obrat trendu. Formace se skládá ze tří vrcholů - dvou menších vrcholů po obou stranách a většího vrcholu uprostřed. Vrcholy se nazývají "ramena" a prostřední vrchol se nazývá "hlava". Linie neckline je linie vedená podél minimálních úrovní, která spojují ramena a hlavu. Když cena klesne pod neckline, znamená to potenciální obrat v trendu. Obchodníci používají formaci hlava a ramena k identifikaci potenciálních vstupních a výstupních bodů na trhu.

Inverzní hlava a ramena

Inverzní formace hlava a ramena je jednou z častých grafických formací. Obecně je považována za obratový obrazec, který obvykle signalizuje nadcházející býčí trend po období medvědího trendu nebo po období konsolidace. Tento obrazec je tvořen třemi po sobě jdoucími cenovými dny, přičemž prostřední dno (hlava) je nejnižší a další dvě dna (ramena) jsou na obou stranách výše. Obrazec je dokončen, když cena překročí úroveň neckline, která vzniká spojením vrcholů obou ramen. To naznačuje, že medvědí trend se obrátil a cena bude pravděpodobně pokračovat v růstu.

Pokračující formace

Pokračující formace jsou technické ukazatele, které mohou poskytnout vodítka o směru vývoje ceny daného instrumentu. Poskytují způsob, jak určit, kdy bude současný trend pravděpodobně pokračovat. Tyto formace se vytvářejí obvykle prostřednictvím řady svíček a lze je použít k rozpoznání potenciálních nákupních nebo prodejních signálů. Mezi běžné příklady pokračujících formací patří obdélníky, trojúhelníky, vlajky a praporky a také formace cup and handle. Tyto obrazce je důležité při obchodování brát v úvahu, protože mohou obchodníkům pomoci rozpoznat potenciální nákupní a prodejní signály na trhu.

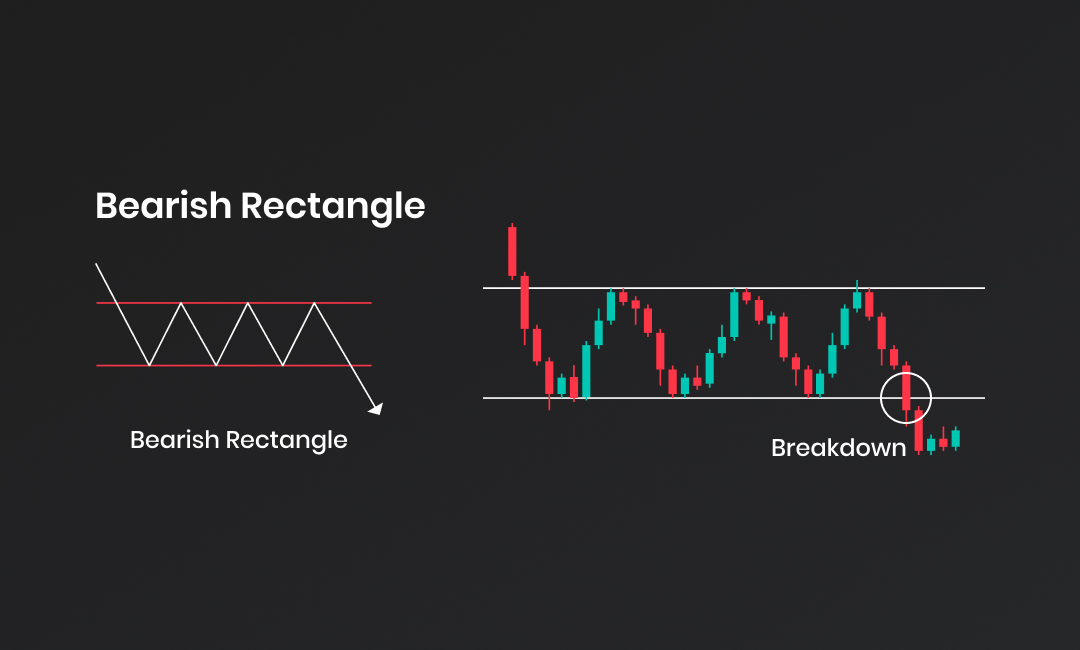

Medvědí/býčí obdélník

Medvědí obdélníková formace se vyznačuje tím, že se ceny pohybují v obdélníkovém pásmu. Toto pásmo je tvořeno dvěma rovnoběžnými vodorovnými trendovými čarami, které slouží jako podpora/support, respektive odpor/rezistence. Po období konsolidace cena z formace prorazí směrem dolů, což signalizuje, že je pravděpodobné pokračování stávajícího medvědího trendu. Grafický obrazec medvědí obdélník je považován za spolehlivý signál medvědího cenového trendu a obchodníci jej při obchodování často využívají.

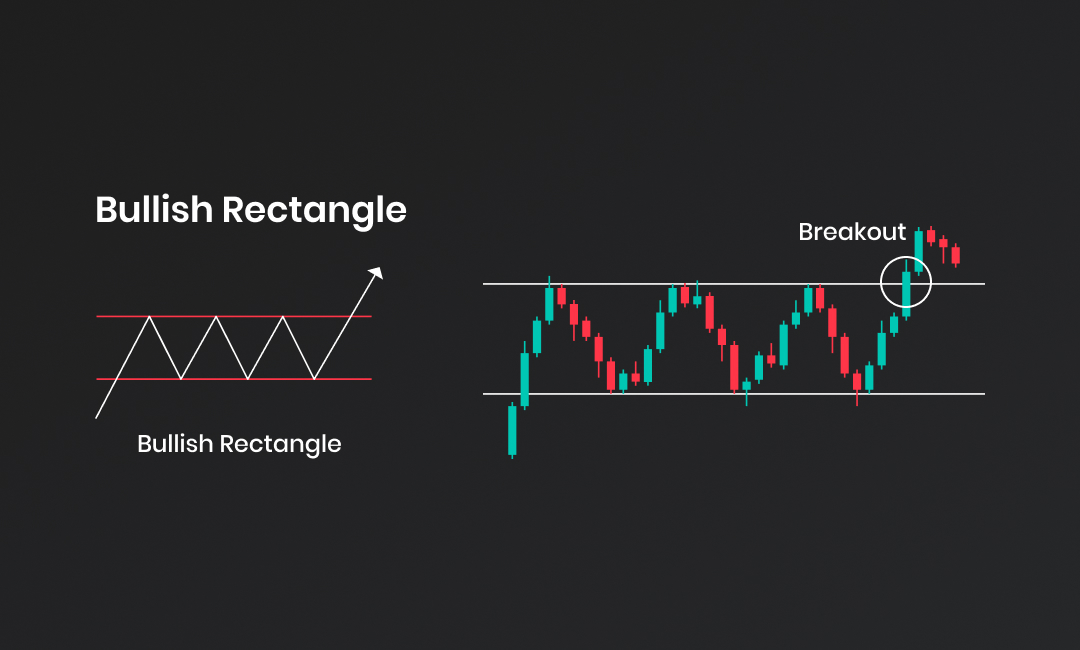

Býčí obdélníková formace signalizuje potenciální pokračování trendu a slouží jako skvělá obchodní příležitost. Vzniká, když cenové pohyby vytvoří dvě vodorovné linie, které vytvářejí tvar obdélníku. Cena se v oblasti obdélníku konsoliduje a obvykle se z této oblasti vymaní ve směru býčího sentimentu. Býčí obdélníková formace je obvykle považována za známku síly a pravděpodobnou indikaci toho, že se trend bude ubírat směrem vzhůru. K potvrzení proražení by cena měla uzavřít nad horní linií rezistence. Stručně řečeno, býčí obdélníková formace je známkou rostoucího trendu a lze ji využít k odhalení potenciálních obchodních příležitostí.

Medvědí/býčí vlajka

Medvědí vlajka se obvykle objevuje po silném pohybu směrem dolů. Tato cenová formace se vyznačuje dvěma poklesy oddělenými krátkým konsolidačním obdobím. Vlajkový stožár se tvoří při téměř vertikálním panickém poklesu ceny, protože býci jsou zastíněni prodávajícími. Po odrazu má vlajka paralelní horní a dolní trendovou čáru, které tvoří vlajku. Počáteční výprodej končí díky vybírání zisků a vytváří úzké rozpětí. To ilustruje, že je stále přítomen prodejní tlak, ačkoli obchodníci také vstupují do dlouhých pozic a vyhlížejí zvrat. Během konsolidace by obchodníci měli být připraveni jednat, pokud cena prorazí dolní úroveň rozpětí a/nebo vytvoří nové minimum. Když dojde k prolomení spodní trendové linie, obvykle to vyvolá panické prodeje a klesající trend pokračuje.

Býčí vlajka signalizuje pravděpodobný růst cen. Vyznačuje se ostrým protitrendem (vlajka), který následuje po krátkodobém trendu (žerď). Tento vzor připomíná vlajku se stožáry na obou stranách a následuje po něm výrazný růst směrem vzhůru. Primárním cílem obrazce býčí vlajky je umožnit obchodníkům profitovat z aktuálního momenta na trhu a po zpozorování obrazce obchodníci pomocí ukazatele objemu předpovídají směr trendu a určují vstupní bod. Proražení tohoto obrazce má často za následek silný pohyb vzhůru. Je považován za impozantní pattern k obchodování, pokud jsou všechny prvky na svém místě.

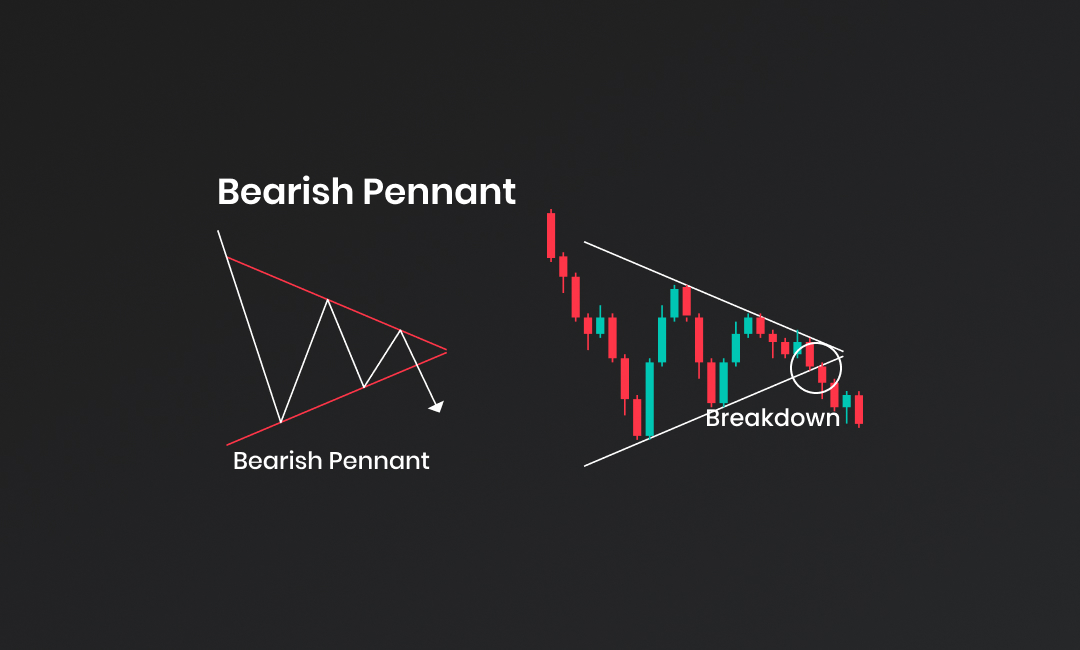

Medvědí/býčí praporek

Medvědí praporek se obvykle vytvoří po prudkém poklesu ceny, po němž následuje období konsolidace. Toto období konsolidace může trvat jeden až několik týdnů, což dává obchodníkům možnost pozorně sledovat tento vzor a učinit informované rozhodnutí. Když cena prorazí z trojúhelníkové formace, naznačuje to, že medvědí trend bude pravděpodobně pokračovat. Obchodníci mohou při proražení ceny z trojúhelníku vstoupit do krátkých pozic na trhu. Při obchodování s medvědím praporkem je důležité být opatrný, protože může dojít k falešnému proražení, které může vést ke ztrátám. Důležité je také věnovat pozornost dalším ukazatelům, jako je objem a momentum, které vzor potvrzují.

Býčí praporek se vytvoří, když cena instrumentu konsoliduje v symetrickém trojúhelníkovém obrazci předtím, než prorazí ve stejném směru jako předchozí trend. Tento vzor se skládá ze dvou po sobě jdoucích praporků, přičemž druhý praporek má menší rozsah než první. Během formování obrazce se cena obvykle pohybuje v úzkém rozpětí a vytvoří dvě sbíhající se trendové čáry. Obrazec se obvykle objevuje během rostoucího trendu, a když cena prorazí nad horní trendovou čáru, signalizuje to pokračování předchozího rostoucího trendu.

Cup & handle / inverzní cup & handle

Jedná se o formaci, která vypadá jako šálek s ouškem a používá se k identifikaci oblastí podpory/supportu a odporu/rezistence. Formace začíná formací šálku, která ukazuje období postupného růstu ceny, po němž následuje mírný pokles. Po poklesu se cena pohybuje výše a vytváří ouško. Když cena instrumentu prorazí nad vrchol ouška, je to považováno za nákupní signál.

Inverzní cup & handle je formace, která je totožná s formací cup & handle, až na to, že jakmile se vytvoří, očekává se pokračování medvědího trendu. Pokud cena instrumentu prolomí úroveň podpory ouška, obchodníci mohou očekávat medvědí trend.

Bilaterální/neutrální formace

Symetrický trojúhelník

Běžnou formací v technické analýze je symetrický trojúhelník. Vzniká, když se cena aktiva pohybuje ve sbíhajícím se trojúhelníkovém obrazci a vypadá jako neutrální formace, což znamená, že bez ohledu na předchozí pohyb ceny se očekává, že se cena aktiva bude pohybovat jakýmkoli směrem. Obchodníci obvykle zaujímají dlouhé a krátké pozice, když se cena pohybuje mezi dvěma trendovými čarami a postupuje směrem k vrcholu formace, která se běžně vyskytuje u silných trendů.

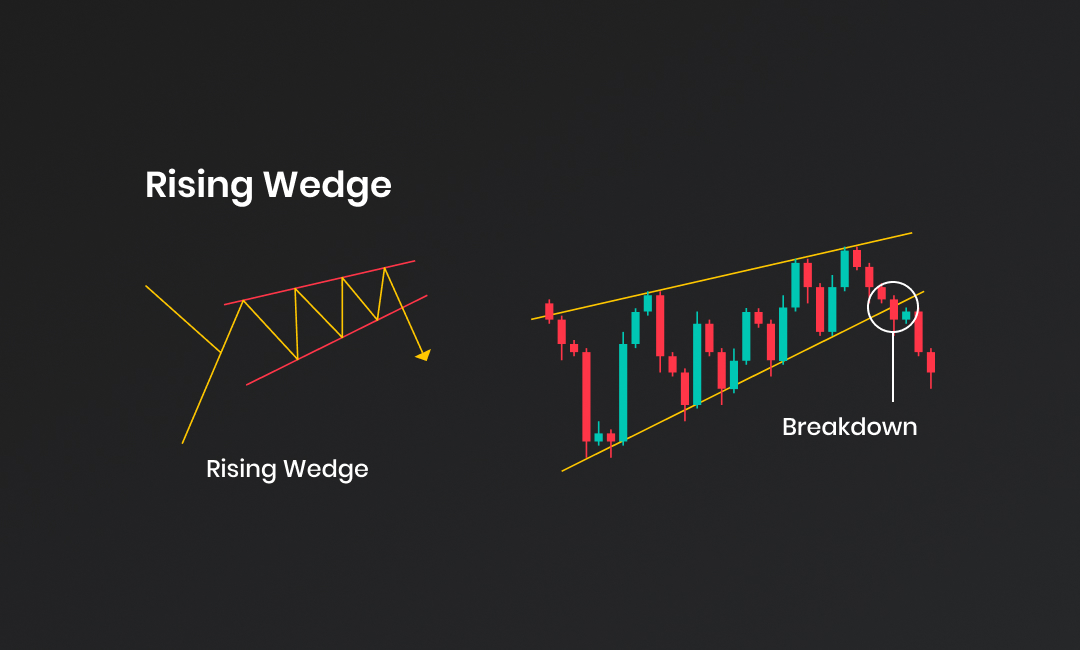

Rostoucí klín

Formace rostoucího klínu je tvořena dvěma trendovými čarami, které směřují vzhůru a spojují řadu nižších maxim a vyšších minim. Formace rostoucího klínu obvykle naznačuje medvědí obrat v momentu, protože cena instrumentu se po dokončení formace pohybují směrem dolů. Linie odporu je vyšší trendová linie a linie podpory je nižší trendová linie. Vytvoření grafického obrazce rostoucího klínu může trvat několik dní, týdnů nebo dokonce měsíců. Když cena protne spodní trendovou linii, což naznačuje změnu momenta z býčího na negativní, říká se, že je formace dokončena. Když cena nedosáhne nového vrcholu a namísto toho se pohybuje směrem dolů, může být formace rovněž považována za ukončenou. Jakmile je formace dokončena, obchodníci hledají příležitosti ke krátké pozici v očekávání dalšího poklesu ceny.

Klesající klín

Formace klesajícího klínu se v obchodování používá k identifikaci potenciálního vstupního signálu. Má podobu klínu kvůli dvěma trendovým liniím, které se sbíhají. Vzhledem k tomu, že sbíhající se trendové čáry ukazují slábnoucí medvědí momentum, tento obrazec naznačuje možný býčí obrat. Obě trendové linie se mohou sbíhat po dobu několika dnů, několika týdnů nebo měsíců a po celou dobu musí zůstat v hranicích klínu. Obrazec je neplatný, pokud se cena posune mimo klín. Obchodníci sledují, zda po ověření patternu nedojde k proražení ceny z horní trendové linie. To naznačuje, že se trh nakonec změní v býčí, protože jej ovládnou kupující.

Závěrečné slovo

Někteří obchodníci jsou silně proti obchodování s grafickými formacemi, ale na druhou stranu jsou obchodníci, kteří na tuto techniku nedají dopustit. Grafické formace jsou jednou ze základních forem technické analýzy, protože poskytují první signál v pravděpodobnosti příštích cenových pohybů. Spoléhat se však pouze na grafické formace nestačí, protože existují i další faktory, které ovlivňují cenový pohyb instrumentů. Je zbytečné říkat, že kritéria pro vstup do pozice musí být jasně definována pomocí řádné fundamentální a technické analýzy. Obchodujte bezpečně!

Co dělá FTMO?

Společnost FTMO vyvinula dvoufázový Ověřovací proces, který nám pomáhá s vyhledáváním talentovaných traderů. Po jeho absolvování můžete obchodovat na FTMO Accountu se zůstatkem až 4 000 000 Kč. Jak to funguje?.