Wie können Sie Ihre Marktausstiege optimieren?

Ein richtig eingestelltes Risikomanagement sollte für Forex-Trader eine Garantie dafür sein, dass der Gewinn maximiert wird, wenn der Handel erfolgreich ist und die Verluste minimiert werden, wenn der Handel nicht erfolgreich ist. Wie richten Sie also das Risikomanagement so ein, dass es am besten zu Ihnen passt?

In einem früheren Artikel haben wir darüber geschrieben, wie Sie sich beim Trading auf Ihre Ausstiege konzentrieren sollten, die oft wichtiger sein können als die Art und Weise, wie Sie in den Markt einsteigen. Daher sollten Sie bei der Lösung und möglicherweise sogar beim Testen einer Ausstiegsstrategie großen Wert darauf legen, wie Sie Ihre Positionen verlassen und wie Sie mit dem Risikomanagement umgehen.

Konzentrieren Sie sich auf Ausstiege

Die Entscheidung über den richtigen Marktausstieg ist viel komplizierter als bei dem Einstieg, da viele Faktoren eine Rolle spielen und jeder Trader unterschiedliche Erwartungen hat. In der Realität ist es praktisch unmöglich, den Markt idealerweise so zu verlassen, dass man jedes Mal das Maximum aus dem Markt herausholt. Andererseits ist es jedoch so, dass ein Trader, der eine Exit-Strategie beherrscht und sich darauf verlassen kann, psychologisch viel besser dran ist und weniger unnötige Fehler macht. Auch wenn seine Trades am Ende mit Verlust enden.

Und da im Forex-Trading der Trader einen anderen Ansatz verfolgt, werden wir uns einige grundlegende und am häufigsten verwendete Methoden ansehen, wie Sie das Risikomanagement angehen können (oder sollten) und daher mit Marktausstiegen umgehen. Wir werden hier nicht über die Grundlagen des Risikomanagements schreiben, wir haben darüber in einem unserer älteren Artikel geschrieben. Wir gehen auch davon aus, dass die Eingabe von SL und TP für Trader, die ihre Risiken richtig verwalten möchten, eine Selbstverständlichkeit ist.

Fester TP und SL

Feste Anzahl von Pips

Einer der beliebtesten Ansätze, die von vielen Tradern verwendet werden, ist ein fester Wert für Stop-Loss und Take-Profit. Somit gibt der Trader bei jedem Trade eine feste Anzahl an Pips ein, die den Stop-Loss darstellen. Abhängig davon, wie die RRR eingestellt ist, wird auch eine feste TP-Größe festgelegt. Es handelt sich um einen sehr einfachen Ansatz, der besonders für kurzfristig orientierte Trader und Scalper geeignet ist, für welche die Geschwindigkeit des Markteintritts eine wichtige Rolle spielt und die daher die Berechnung der Positionsgröße usw. nicht verzögern möchten.

Für Trader, die nicht auf schnellen Märkten handeln und den Trade über einen längeren Zeitraum halten möchten, ist dies kein sehr geeigneter Ansatz. Ein fester SL spiegelt möglicherweise nicht das wieder, was auf dem Markt passiert, und solche Trades können zu unnötigen Verlusten (zu enger SL) oder umgekehrt zur Unmöglichkeit führen, den festgelegten TP zu erreichen (breiterer SL oder zu großer RRR).

Fester Betrag

Ein weiterer beliebter Ansatz unter Tradern besteht darin, die SL-Größe in Pips so anzupassen, dass der potenzielle Verlust immer noch den gleichen Betrag darstellt. Somit passt der Trader vor jedem Einstieg seine Position in Lot an, sodass die Größe von SL in Pips dem vorgegebenen Betrag entspricht (und der TP diesem ebenfalls entspricht). Für Scalper ist dieser Ansatz nicht geeignet, da die Berechnung der Positionsgröße einige Zeit in Anspruch nehmen kann. Die Lösung besteht darin, einen Rechner oder einfache Add-ons zur Plattform zu verwenden, mit denen sich die Größe der Position schnell berechnen lässt.

Fester Prozentsatz des Kapitals

In diesem Fall handelt es sich um den gleichen Ansatz wie im vorherigen Fall, aber der Trader passt den potenziellen Verlustbetrag bei jedem Trade an, um einen vorher festgelegten Prozentsatz der Kontogröße des Traders darzustellen. Nach einem gewinnbringenden Trade, wenn der Kontostand wächst, erhöht der Trader den Betrag, nach einem verlustbringenden Trade hingegen verringert er den gegebenen Betrag. Der Vorteil besteht darin, dass bei einer Pechsträhne die weiteren potenziellen Verluste immer noch etwas geringer ausfallen. Damit der Trader diesen Betrag nicht ständig berechnen muss, kann er das so lösen, indem er den Betrag nach Erreichen eines bestimmten Gewinns/Verlusts anpasst (beispielsweise passt er nach einem Gewinn von 5% den Betrag nach oben an und umgekehrt).

SL und TP basierend auf der Price Action

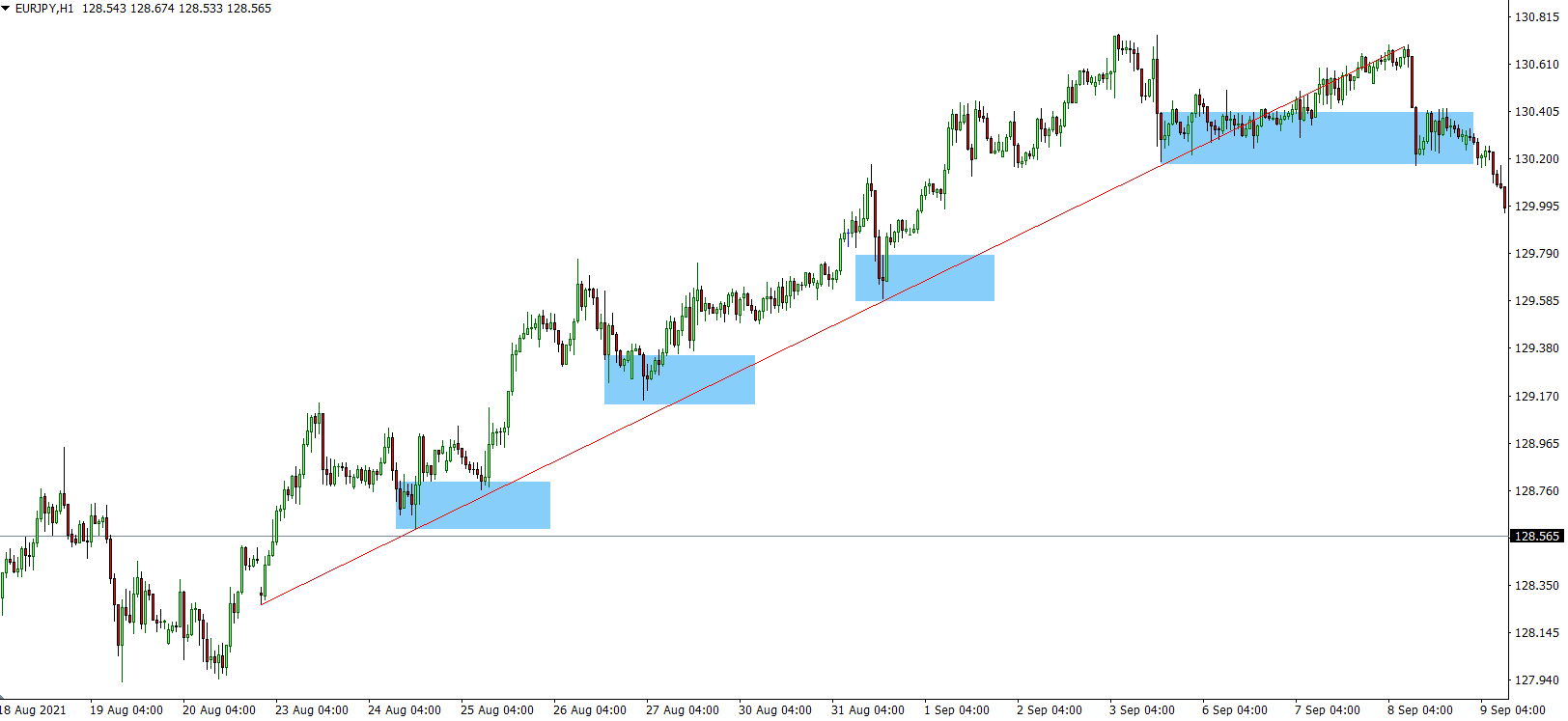

Auch die Frage, wo die SL-Levels tatsächlich platziert werden sollen, kann der Trader auf unterschiedliche Weise lösen. Eine sehr beliebte Möglichkeit, SL- und TP-Level zu platzieren, ist die Verwendung von Price Action. Beispielsweise kann ein Trader Unterstützungs- und Wiederstandsniveaus verwenden oder Angebots- und Nachfragezonen (sowohl für SL als auch für TP), die als guter Referenzpunkt dienen können, an dem die Preisbewegung stoppen oder eine Umkehr stattfinden kann. Beispielsweise können runde Zahlen, die oft als solche psychologischen Grenzen fungieren, eine ähnliche Funktion haben. Oder der Trader kann ausgefeiltere Tools wie Orderflow, Volumenprofil oder Marktprofil verfolgen.

Ein gutes zusätzliches Hilfsmittel, das bei der Entscheidung über die Platzierung von SL und TP hilft, sind verschiedene Chartformationen und Candlestick-Formationen, die auch ein sehr guter Anhaltspunkt für die Platzierung von Stop-Losses und Take-Profits sein können.

SL und TP nach Indikatoren

Auch Indikatoren sind ein sehr beliebtes Instrument, insbesondere bei unerfahrenen Tradern, die versuchen, sie insbesondere für den Markteintritt zu nutzen. Gleichzeitig können sie als Instrument zur Platzierung eines geeigneten Stop-Loss oder Take-Profit dienen.

Scaling out

Scaling-out ist eine weitere recht beliebte Möglichkeit, aus den Märkten auszusteigen, wenn man einen bestimmten Gewinn anstrebt, aber nicht den Mut hat, einen Trade mit einem hohen RRR zu tätigen. Beim Scaling-Out realisiert der Trader einen Teil des Gewinns, indem er die Position schrittweise schließt und einen Teil des Gewinns „sperrt“. Gleichzeitig kann er den offenen Teil der Position voll ausnutzen, falls sich der Markt in einem starken Trend befindet.

Trailing Stop Loss

Eine sehr beliebte Möglichkeit, Ihre Gewinne zu sichern, ohne Ihre Position zu früh zu schließen, besteht darin, Ihren Stop-Loss auf BE oder in den Gewinnbereich zu verschieben, wenn sich der Trade zu Gunsten des Traders entwickelt. Die Beliebtheit des Trailing Stop liegt gerade darin, dass der Trader auch dann keinen Verlust erleidet, wenn sein Trade den Take Profit nicht erreicht. Auch in diesem Fall gibt es mehrere Möglichkeiten, Trailing SL zu verwenden.

Trailing Stop und fester TP

Der Trader kann den SL manuell verschieben oder direkt auf der Plattform eine Trailing-Stop-Order festlegen. Die zweite Methode hat den Vorteil, dass sich der Preis nach Erreichen des voreingestellten Limits weiter in Richtung Gewinn bewegt, während er sich in Richtung des Trades bewegt, zusätzlich zur Erreichung der Gewinnschwelle.

Kombination mit Skalierung

Wenn der Trader jedoch mehr Kontrolle über den Trade haben möchte, kann er den SL manuell verschieben, beispielsweise um eine bestimmte Anzahl von Punkten, nachdem eine bestimmte Anzahl von Pips erreicht wurde. Eine Möglichkeit ist auch die Möglichkeit, die Skalierung und die Verschiebung des SL jedes Mal zu kombinieren, wenn der Trader einen Teil seiner Position schließt.

Kombination mit Price Action

Eine der vielen Möglichkeiten, SL zu bewegen, ist natürlich die Nutzung von Price Action und verschiedenen wichtigen Preisniveaus (Unterstützung und Widerstand, Auftragsfluss, Volumenprofil usw.). Bei diesen Preisniveaus kann der Trader SL auf BE verschieben und auf weitere Entwicklungen warten. Da eine erhebliche Wahrscheinlichkeit einer Trendumkehr zum Nachteil des Traders besteht, kann es eine gute Lösung sein, einen Teil der Position zu schließen und den Rest bis zum TP oder BE offen zu lassen.

Multi Time Frame Ansatz

Ein Ansatz, der höchstwahrscheinlich für kurzfristig orientierte Trader geeignet ist, ist eine Kombination von Ansätzen in unterschiedlichen Zeitrahmen. Beispielsweise kann ein Trader seinen Trade in einem höheren Zeitrahmen (H1, M30) ausführen, aber er verschiebt seinen Stop-Loss bereits basierend auf der Preisbewegung in einem niedrigeren Zeitrahmen (M5, M1), beispielsweise auf lokaler Unterstützung und Wiederstandsebenen.

Auch wenn die Ausstiege aus den Märkten für das Gesamtergebnis des Trades sehr wichtig sind, macht es wahrscheinlich keinen Sinn, ihre Regeln zu sehr zu komplizieren. Ein einfacherer Ansatz kann oft viel effektiver sein als ein paar überkomplizierte Regeln, die der Trader möglicherweise nur schwer befolgen kann. Und welche Methode zum Ausstieg aus den Märkten nutzen Sie? Reichen Ihnen einige der einfacheren Lösungen oder nutzen Sie ausgefeiltere Tools? Handeln Sie sicher!

Über FTMO

FTMO hat einen zweistufigen Evaluierungsprozess entwickelt, um Handelstalente zu finden. Nach erfolgreichem Abschluss können Sie ein FTMO Account mit einem Guthaben von bis zu $200,000 erhalten. Wie funktioniert das?