Histoire récentes des événements de marché inattendus

La situation avec les actions de Gamestop (GME) a récemment inondé les nouvelles, car les traders particuliers ont pu faire passer le prix de 37 $ à environ 500 $ en une semaine. Ce soi-disant short-squeeze n'est pas le premier et le dernier événement inattendu sur les marchés financiers. Dans cet article, nous couvrirons les crashs flash, les bulles et les compressions courtes les plus importants du 21e siècle.

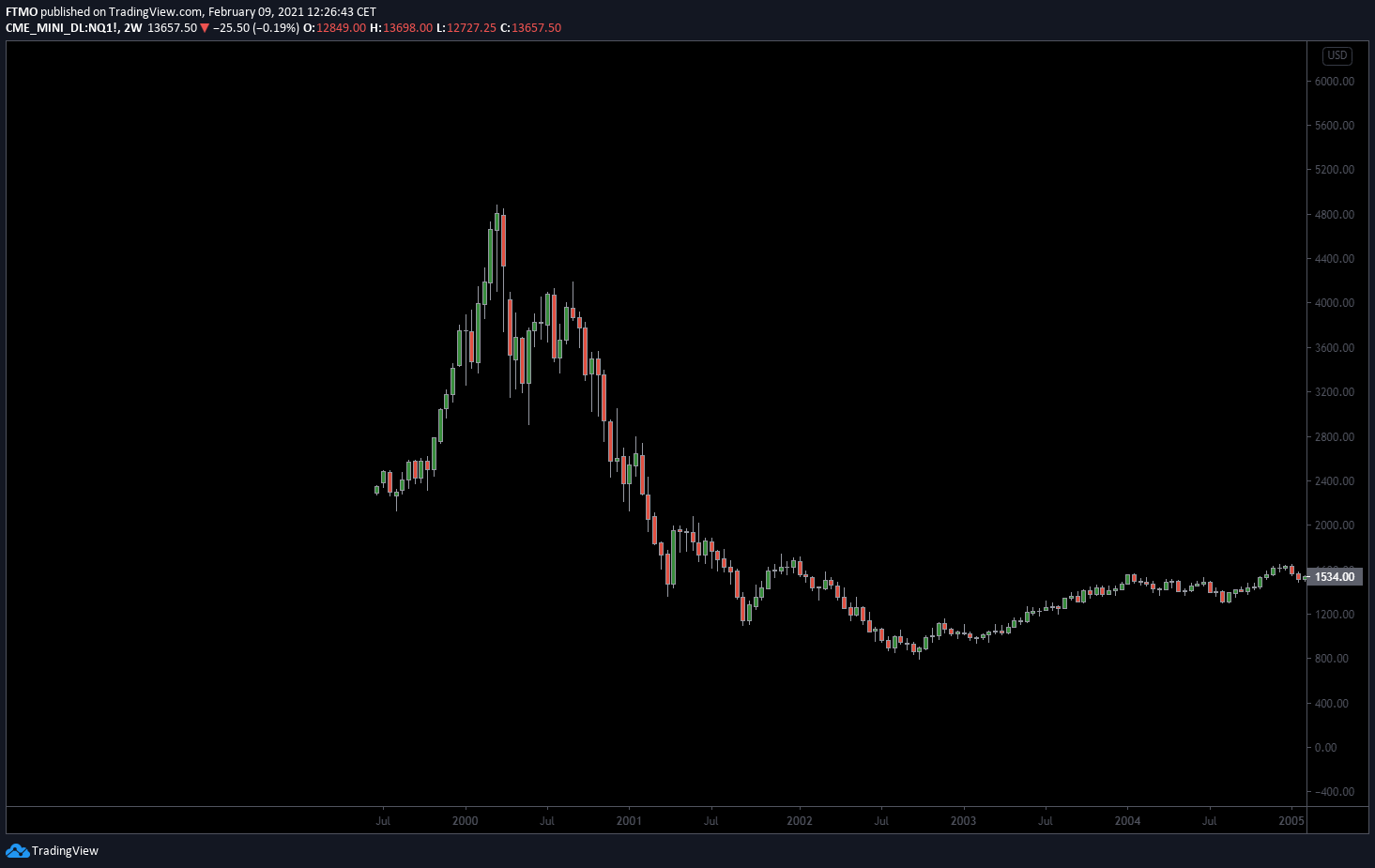

Bulle Dotcom

Du début des années 1980 jusqu'à l'an 2000, il y a eu un énorme marché haussier aux États-Unis.

On l'a surtout vu dans l'industrie de la technologie avec la popularité croissante d'Internet.

À cause de cela, les actions Internet montaient en flèche de plus en plus haut.

Le Nasdaq, qui est un indice qui suit les 100 premières entreprises technologiques, est passé de 745 au début de 1995 à 5048 le 10 mars 2000, doublant son prix au cours des 6 derniers mois.

Après avoir atteint le sommet en mars 2000, le marché baissier suivant a provoqué une baisse de 80 % du Nasdaq qui a duré jusqu'en septembre 2002.

Le S&P 500, qui est également fortement basé sur la technologie, a vu son prix baisser de 50 %.

La plupart des actions des sociétés Internet ont perdu 95 % de leur valeur, ce qui les a amenées à manquer d'activité et l'ensemble de l'économie américaine est tombée en récession.

S&P 500 Flash Crash

Poursuivant avec les marchés américains, une chose très intéressante s'est produite en mai 2010.

Le 6 mai 2010, le S&P 500 s'est effondré de 6 % en environ 7 minutes et a complètement retracé la perte dans les 10 à 15 minutes suivantes.

Pour les personnes intéressées, voici une vidéo en direct de l'événement lui-même.

https://www.youtube.com/watch?v=E1xqSZy9_4I

Alors pourquoi le flash crash est-il si intéressant ?

Habituellement, lorsque ces flash crashs se produisent, ils sont causés par des nouvelles majeures inattendues ou des traders institutionnels.

Celui-ci ne l'était pas.

L'accident éclair a été causé par Navinder Singh Sarao, un trader qui vivait avec ses parents à l'extérieur de Londres.

Navinder a utilisé un algorithme pour passer des ordres de vente importants qui seraient annulés avant d'être exécutés, il s'agit d'une pratique illégale appelée "spoofing".

Ceci, combiné au fait que le marché était déjà dans un état fragile, a provoqué un krach éclair.

Navinder a ensuite été accusé d'avoir causé le flash crash et s'est retrouvé interdit de trading et assigné à résidence.

Si vous souhaitez en savoir plus sur Flash Crash 2010 et sur la façon dont Navinder a manipulé les marchés, vous pouvez lire le livre "Flash Crash" de Liam Vaughan.

EURCHF Flash Crash

Le Forex ne fait pas exception aux Flash Crashes.

L'un des plus notables s'est produit en 2015 sur l'EURCHF et a été déclenché par un événement fondamental.

Le 15 janvier, la BNS (Banque nationale suisse) a annoncé qu'elle ne soutiendrait plus le franc suisse face à l'euro à 1,20.

Cela a provoqué l'effondrement du plancher de 1,20 et, sur certains courtiers, le prix a chuté jusqu'à 0,68.

Ce crash éclair a provoqué la faillite de nombreux courtiers et de nombreux traders particulier ont été poursuivis en justice par des sociétés de courtage parce qu'ils devaient de l'argent à leurs courtiers en raison du fait que les positions n'étaient pas exécutées à temps.

Retracer ce flash crash sur l'EURCHF a pris trois ans.

Yen Flash Crash

Le début de l'année de trading 2019 a été assez dramatique car le 2 janvier, un autre crash éclair a été observé dans les paires de trading dollar australien et yen japonais.

La cause de ce crash flash relève de la spéculation.

La croyance populaire est que cela était dû à un rapport d'Apple faisant état d'une réduction des prévisions de ventes en Chine, mais ce n'est pas si probable, car le rapport était sorti une heure plus tôt.

Gamestop Short Squeeze

Gamestop est l'un des plus grands magasins de jeux aux États-Unis.

En raison de la pandémie de coronavirus, tous les magasins Gamestop ont dû être fermés partout aux États-Unis.

Ces mauvaises conditions pour l'entreprise attirent un grand nombre de fonds spéculatifs et d'institutions qui ont commencé à vendre l'action à découvert. Parce que pourquoi ne pas aller à l'encontre des entreprises qui n'ont aucune chance de faire des bénéfices puisqu'elles ne peuvent même pas ouvrir ses magasins, n'est-ce pas ?

Eh bien, cela ne convenait pas à une communauté Reddit particulière appelée Wallstreetbets car ils n'aimaient pas cette approche inhumaine et ont décidé d'acheter en masse l'action.

Cette histoire folle de David contre Goliath a attiré un large public et ils ont pu faire passer le stock de 35 $ le 21 janvier 2021 à près de 500 $ le 28 janvier.

Cela a entraîné plusieurs fonds spéculatifs à réaliser des pertes importantes, le fonds spéculatif Melvin Capital aurait perdu 4,5 milliards de dollars en valeur d'actifs en janvier.

Et c'est arrivé au point où les sociétés de courtage ont commencé à interdire l'achat de nouvelles actions de Gamestop.

Néanmoins, cela a suscité une grande indignation parmi les traders particuliers et l'élan du stock de Gamestop était pratiquement terminé. Cela a entraîné un retracement du prix jusqu'aux niveaux d'avant la cassure.

Volkswagen Short Squeeze

Avant Gamestop, il y avait Volkswagen.

Cet événement s'est produit au milieu de la crise financière de 2008.

En octobre 2008, Volkswagen a vu les actions cotées à Francfort gagner 400% en deux jours, ce qui en faisait la plus grande entreprise du monde à l'époque.

Une fois de plus, les fonds spéculatifs ont été impliqués car ils vendaient fortement le titre.

Mais cette fois, ce n'étaient pas les traders qui étaient impliqués, c'était Porsche avec une annonce surprise d'augmenter la participation de Volkswagen et les fonds spéculatifs se précipitant pour une sortie.

Une fois le resserrement effectué, le stock a retracé l'ensemble du mouvement en seulement 4 jours.

À propos de FTMO

FTMO a développé un Processus d'Evaluation en 2 étapes pour trouver des traders expérimentés. Une fois l'évaluation réussie, vous pouvez obtenir un FTMO Account avec un capital pouvant aller jusqu'à $200,000. Comment cela fonctionne-t-il ?.