Historia moderna de acontecimientos inesperados en los mercados

La situación con las acciones de Gamestop (GME) ha inundado recientemente las noticias, ya que los traders minoristas fueron capaces de llevar el precio de 37 dólares a aproximadamente 500 dólares en una semana. Este llamado short-squeeze no es el primer ni último evento inesperado en los mercados financieros. En este artículo, trataremos los flash crashes, burbujas y short-squeezes más significativos del siglo XXI.

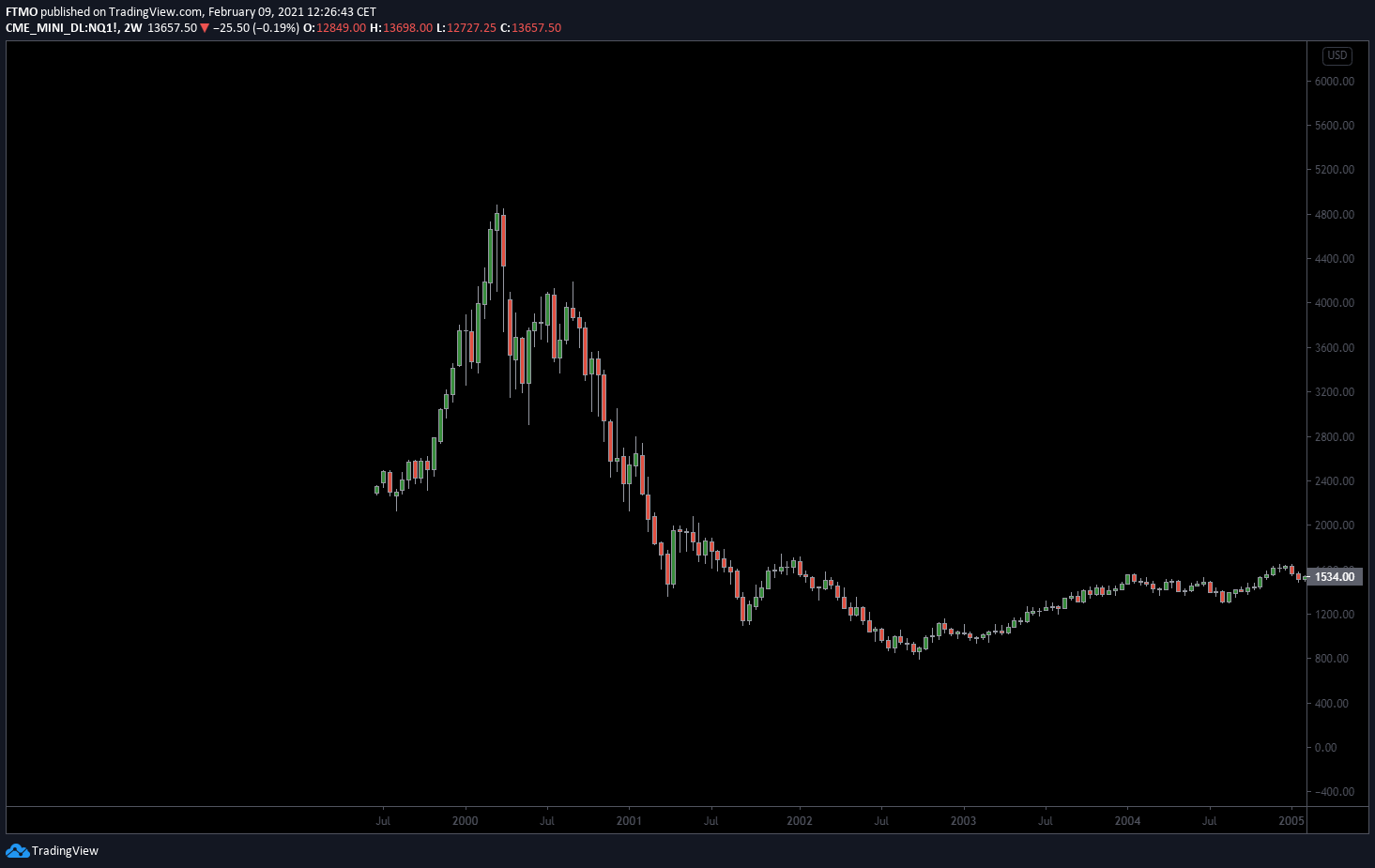

Burbuja Dotcom

Desde principios de la década de 1980 hasta el año 2000 hubo un enorme mercado alcista en Estados Unidos.

Se observó sobre todo en el sector tecnológico, con la creciente popularidad de Internet.

Por eso, las acciones de referentes a Internet subían cada vez más.

El Nasdaq, que es un índice que sigue a las 100 principales empresas tecnológicas, pasó de 745 a principios de 1995 a 5048 el 10 de marzo de 2000, duplicando su precio durante los últimos 6 meses.

Tras alcanzar el máximo en marzo de 2002, el siguiente mercado bajista provocó un descenso del 80% en el Nasdaq que duró hasta septiembre de 2002.

El S&P 500, que también se basa en gran medida en la tecnología, sufrió un descenso del 50%.

La mayoría de las acciones de empresas de Internet perdieron el 95% de su valor, lo que provocó su desaparición y la recesión de toda la economía estadounidense.

Flash crash del S&P 500

Siguiendo con los mercados estadounidenses, en mayo de 2010 ocurrió algo muy interesante.

El 6 de mayo de 2010, el S&P 500 se desplomó un 6% en aproximadamente 7 minutos y recuperó totalmente la pérdida en los 10-15 minutos siguientes.

Para los interesados, aquí hay un vídeo en directo del suceso en sí.

https://www.youtube.com/watch?v=E1xqSZy9_4I

¿Por qué es tan interesante este flash crash?

Normalmente, cuando se producen estos flash crashes, están causados por alguna noticia importante inesperada o por inversores institucionales.

En este caso no fue así.

El causante fue Navinder Singh Sarao, un trader minorista que vivía con sus padres en las afueras de Londres.

Navinder utilizó un algoritmo para colocar grandes órdenes de venta que se cancelaban antes de ejecutarse.

Esto, unido a que el mercado ya se encontraba en un estado frágil, provocó un flash crash.

Navinder fue acusado posteriormente de provocar el flash crash y acabó inhabilitado para el trading y en arresto domiciliario.

Si le interesa saber más sobre el flash crash de 2010 y cómo Navinder manipuló los mercados, puede leer el libro "Flash Crash" de Liam Vaughan.

Flash crash del EURCHF

Forex no es una excepción de flash crashes.

Uno de los más notables ocurrió en 2015 en EURCHF y fue provocado por un evento fundamental.

El 15 de enero, el SNB (Banco Nacional Suizo) anunció que ya no apoyaría el franco suizo frente al euro a 1,20. Esto provocó el colapso del suelo de 1,20 y en algunos brokers el precio cotizó a 1,20.

Esto provocó el desplome del suelo de 1,20 y en algunos brokers el precio llegó a bajar hasta 0,68.

Este flash crash provocó la quiebra de muchos brokers y también muchos traders minoristas acabaron demandados por las empresas de corretaje porque acabaron debiendo dinero a sus brokers debido a que las posiciones no se ejecutaron a tiempo.

Se tardó tres años en reconstruir el flash crash del EURCHF.

Flash crash del yen

El comienzo del año 2019 en el trading fue bastante dramático, ya que el 2 de enero se vio otro flash crash en los pares de trading del dólar australiano y el yen japonés.

La causa de este flash crash es objeto de especulación.

La creencia popular es que se debió a un informe de Apple sobre la reducción de las previsiones de ventas en China, pero esto no es tan probable, ya que el informe había salido una hora antes.

Short Squeeze de Gamestop

Gamestop es una de las mayores tiendas de juegos de Estados Unidos.

Debido a la pandemia de coronavirus, todas las tiendas Gamestop tuvieron que cerrar en todo el país.

Estas malas condiciones para la empresa atrajeron a un gran número de fondos de cobertura e instituciones que empezaron a vender en corto las acciones. Porque, ¿por qué no ir en contra de la empresa que no tiene ninguna posibilidad de obtener beneficios ya que ni siquiera puede abrir sus tiendas, verdad?

Pues bien, esto no sentó nada bien a una comunidad particular de Reddit llamada Wallstreetbets, ya que no les gustó este enfoque inhumano y decidieron comprar en masa las acciones.

Esta alocada historia de David contra Goliat atrajo a un gran público, que fue capaz de hacer pasar las acciones de 35 dólares el 21 de enero de 2021 a casi 500 dólares el 28 de enero.

Esto provocó que varios fondos de cobertura sufrieran pérdidas significativas; según los informes, el fondo de cobertura Melvin Capital perdió 4.500 millones de dólares en valor de activos en enero.

Y llegó al punto de que las empresas de corretaje empezaron a prohibir la compra de nuevas acciones de Gamestop.

Sin embargo, esto provocó una gran indignación entre los minoristas y el impulso de las acciones de Gamestop prácticamente se acabó. El resultado fue un retroceso del precio hasta los niveles previos a la ruptura.

Short Squeeze de Volkswagen

Antes de Gamestop, existió Volkswagen.

Este acontecimiento se produjo en plena crisis financiera de 2008.

En octubre de 2008, las acciones de Volkswagen, que cotizaban en Frankfurt, subieron un 400% en dos días, lo que la convirtió en la mayor empresa del mundo en aquel momento.

Una vez más, los fondos de cobertura se vieron implicados, ya que estaban fuertemente en corto.

Pero esta vez no fueron los traders minoristas, sino Porsche, que anunció por sorpresa un aumento de la participación en Volkswagen y los fondos de cobertura se apresuraron a salir.

Una vez realizado el estrangulamiento, las acciones retrocedieron todo el movimiento en tan solo 4 días.

Acerca de FTMO

FTMO ha desarrollado un Proceso de Evaluación de 2 pasos para encontrar talentos en el trading. Una vez completado con éxito, puede obtener una FTMO Account con un balance de hasta $200,000. ¿Cómo funciona?