La Storia moderna di eventi di mercato inattesi

La situazione delle azioni Gamestop (GME) ha recentemente invaso le cronache, in quanto i trader al dettaglio sono riusciti a portare il prezzo da 37 dollari a circa 500 dollari nel giro di una settimana. Questo cosiddetto short-squeeze non è il primo e l'ultimo evento inaspettato nei mercati finanziari. In questo articolo tratteremo i più significativi flash crash, bolle e short squeeze del 21° secolo.

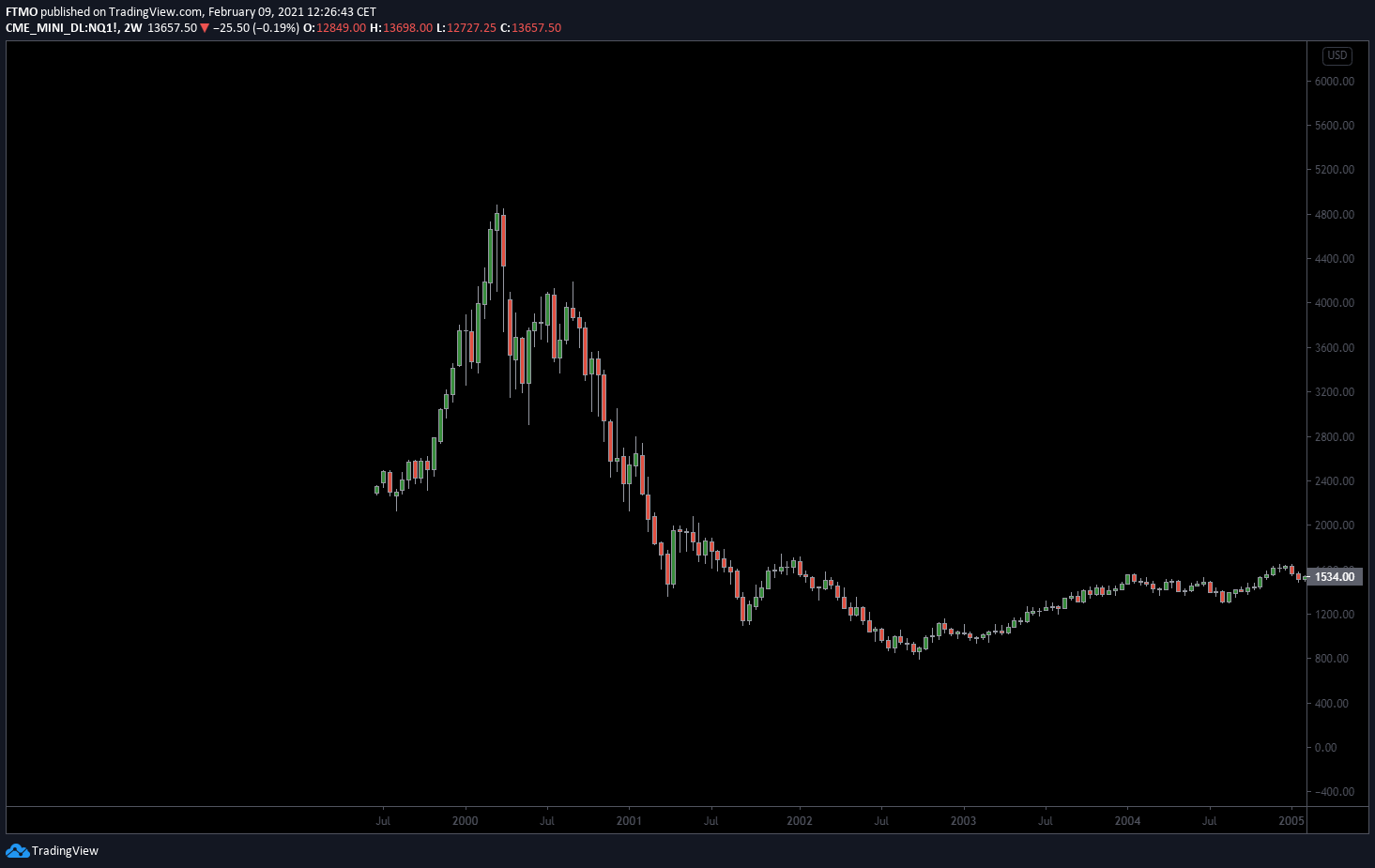

Bolla Dotcom

Dall'inizio degli anni '80 fino al 2000 si è assistito a un enorme mercato toro negli Stati Uniti.

La bolla si è verificata soprattutto nel settore tecnologico, con la crescente popolarità di Internet.

Per questo motivo, le azioni di Internet si sono impennate sempre di più.

Il Nasdaq, che è un indice che tiene traccia delle 100 principali società tecnologiche, è passato da 745 all'inizio del 1995 a 5048 il 10 marzo 2000, raddoppiando il suo prezzo negli ultimi 6 mesi.

Dopo aver raggiunto il massimo del marzo 2000, il successivo mercato orso ha provocato un calo dell'80% del Nasdaq, durato fino al settembre 2002.

L'S&P 500, anch'esso fortemente basato sulla tecnologia, ha registrato un calo di prezzo del 50%.

La maggior parte delle azioni delle società Internet ha perso il 95% del valore, causando il fallimento delle stesse e la recessione dell'intera economia statunitense.

Crollo lampo dell'S&P 500

Per quanto riguarda i mercati statunitensi, nel maggio 2010 è accaduto un fatto molto interessante.

Il 6 maggio 2010, l'S&P 500 è crollato del 6% in circa 7 minuti, per poi ritracciare completamente la perdita nei 10-15 minuti successivi.

Per chi fosse interessato, ecco un video in diretta dell'evento stesso.

https://www.youtube.com/watch?v=E1xqSZy9_4I

Perché questo particolare flash crash è così interessante?

Di solito, quando si verificano questi flash crash, sono causati da notizie inaspettate o da trader istituzionali.

Questo non lo è stato.

Il flash crash è stato causato da Navinder Singh Sarao, un trader al dettaglio che viveva con i genitori fuori Londra.

Navinder ha utilizzato un algoritmo per piazzare grandi ordini di vendita che venivano cancellati prima di essere eseguiti, una pratica illegale chiamata spoofing.

Questo, insieme al fatto che il mercato era già in uno stato fragile, ha causato un flash crash.

Navinder è stato in seguito accusato di aver causato il flash crash ed è stato bandito dal trading e posto agli arresti domiciliari.

Se siete interessati a saperne di più sul Flash Crash del 2010 e su come Navinder ha manipolato i mercati, potete leggere il libro "Flash Crash" di Liam Vaughan.

EURCHF Flash Crash

Il Forex non fa eccezione ai Flash Crash.

Uno dei più notevoli è avvenuto nel 2015 su EURCHF ed è stato innescato da un evento fondamentale.

Il 15 gennaio, la BNS (Banca nazionale svizzera) ha annunciato che non avrebbe più sostenuto il franco svizzero contro l'euro a 1,20.

Questo ha fatto crollare il pavimento di 1,20 e su alcuni broker il prezzo è sceso fino a 0,68.

Questo flash crash ha causato il fallimento di molti broker e anche molti trader al dettaglio sono stati citati in giudizio dalle società di brokeraggio perché si sono ritrovati con un debito nei confronti dei loro broker a causa delle posizioni non eseguite in tempo.

Per ricostruire questo flash crash su EURCHF ci sono voluti tre anni.

Yen Flash Crash

L'inizio dell'anno commerciale 2019 è stato piuttosto drammatico: il 2 gennaio si è verificato un altro flash crash nelle coppie di trading dollaro australiano e yen giapponese.

La causa di questo flash crash è oggetto di speculazioni.

La credenza popolare è che sia dovuto a un rapporto di Apple sulla riduzione delle previsioni di vendita in Cina, ma questo non è così probabile, dato che il rapporto era stato pubblicato un'ora prima.

Gamestop Short Squeeze

Gamestop è uno dei più grandi negozi di videogiochi degli Stati Uniti.

A causa della pandemia di coronavirus, tutti i negozi Gamestop sono stati chiusi in tutti gli Stati Uniti.

Queste condizioni negative per l'azienda hanno attirato un gran numero di hedge fund e istituzioni che hanno iniziato a shortare il titolo. Perché non andare contro un'azienda che non ha alcuna possibilità di fare profitti visto che non può nemmeno aprire i suoi negozi, giusto?

Ebbene, questo non è piaciuto a una particolare comunità di Reddit chiamata Wallstreetbets, che non ha gradito questo approccio disumano e ha deciso di acquistare in massa le azioni.

Questa folle storia di Davide contro Golia ha attirato un vasto pubblico ed è stata in grado di portare il titolo da 35 dollari il 21 gennaio 2021 a quasi 500 dollari il 28 gennaio.

Questo ha fatto sì che diversi hedge fund realizzassero perdite significative: l'hedge fund Melvin Capital avrebbe perso 4,5 miliardi di dollari di valore patrimoniale a gennaio.

La situazione è arrivata al punto che le società di brokeraggio hanno iniziato a vietare l'acquisto di nuove azioni di Gamestop.

Tuttavia, questo ha scatenato una grande indignazione tra i rivenditori e lo slancio delle azioni Gamestop era praticamente finito. Il risultato è stato un ritracciamento dei prezzi fino ai livelli precedenti al breakout.

Volkswagen Short Squeeze

Prima di Gamestop, c'è stata Volkswagen.

Questo evento si è verificato nel bel mezzo della crisi finanziaria del 2008.

Nell'ottobre 2008, Volkswagen ha visto le sue azioni quotate a Francoforte guadagnare il 400% in due giorni, diventando la più grande azienda al mondo in quel momento.

Ancora una volta sono stati coinvolti gli hedge fund, che hanno fortemente shortato il titolo.

Ma questa volta non sono stati i trader al dettaglio a essere coinvolti, bensì la Porsche, che ha annunciato a sorpresa un aumento delle quote di Volkswagen e gli hedge fund si sono affrettati a uscire.

Dopo la stretta, il titolo ha ritracciato l'intero movimento in soli 4 giorni.

A proposito di FTMO

FTMO ha sviluppato un Processo di Valutazione in 2 fasi per trovare trader esperti. Una volta completato con successo, si può ottenere un FTMO Account con un saldo fino a $200,000. Come funziona?