Technische Analyse - was ist die Magie des RSI?

Nach drei Indikatoren, die auf unterschiedliche Weise auf Trends aufbauen (oder sie mit Momentum und Volatilität kombinieren), werden wir uns heute einen der beliebtesten Oszillatoren, den Relative Strength Index, und seine Verwendung ansehen.

Der Relative Strength Index (RSI) ist einer der beliebtesten und am weitesten verbreiteten Oszillatoren. Er wurde von dem bekannten technischen Analysten J. Welles Wilder Jr. entwickelt und er veröffentlichte ihn zusammen mit mehreren anderen Indikatoren erstmals bereits 1978 in dem Buch "New Concepts in Technical Trading Systems". Der RSI ist ein Momentum-Oszillator, der die Richtung und Dynamik des Trends eines Anlageinstruments misst und bestimmt, wie schnell sich sein Preis über einen bestimmten Zeitraum verändert hat.

Der einfachste Weg, den RSI-Indikator zu berechnen, ist wie folgt:

RSIt(n)=100-[100/(1+U(n)/D(n))]

U(n) – durchschnittlicher Gewinn für n Perioden

D(n) – durchschnittlicher Verlust für n Perioden

Der Indikator wird in einem separaten Chartfenster angezeigt und seine Linie bewegt sich (oszilliert) zwischen den Werten 0 und 100. Zur Berechnung von U(n) und D(n) wird ein geglätteter oder angepasster gleitender Durchschnitt (SMMA) oder exponentieller gleitender Durchschnitt (EMA) verwendet. Standardmäßig ist die Anzahl der Perioden auf 14 eingestellt, und die überkauften und überverkauften Marktlevels werden als Linien bei 70 bzw. 30 Punkte-Werten dargestellt.

Überverkauft vs. überkauft

Grundlage von Wilders Annahme war, dass bei einem zu schnellen Kursanstieg eines Instruments das Instrument ab einem bestimmten Punkt als überkauft gelten kann, während es bei schnell fallendem Kurs als überverkauft gilt. Daraus ergibt sich die einfachste Verwendung dieses Indikators, d. h. das Instrument zu verkaufen, wenn der Preis über 70 liegt, und das Instrument zu kaufen, wenn der Preis unter 30 liegt.

Der Nachteil dieses Ansatzes ist die Tatsache, dass der Kurs während eines starken Trends ziemlich oft über den Wert von 70 (oder unter den Wert von 30) gehen kann und der Indikator somit falsche Signale erzeugen kann. Einige Händler gehen damit um, indem sie die Grenzen auf 80 und 20 verschieben, aber insgesamt funktioniert dieser grundlegende Ansatz besser in nicht tendierenden, sich seitwärts bewegenden Märkten (wie die meisten Oszillatoren).

Divergenz

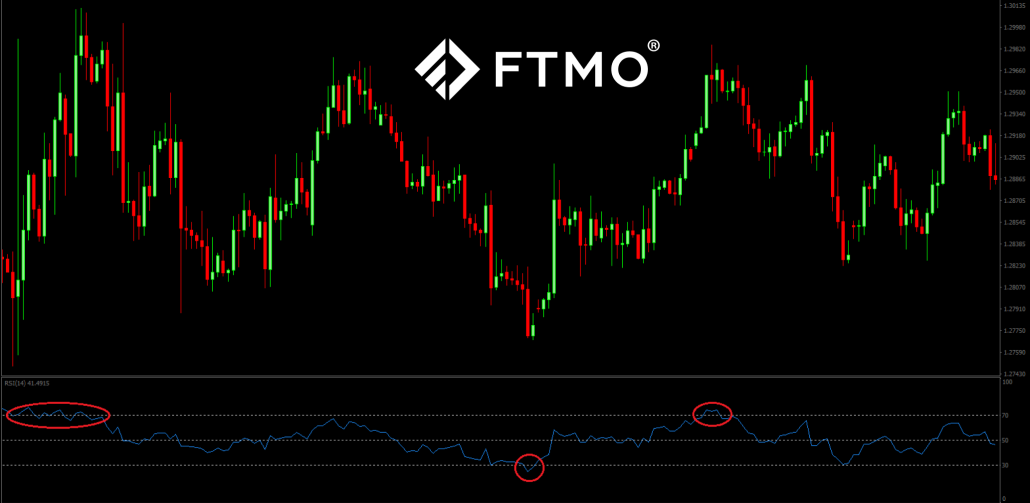

Eine weitere Verwendung von Wilders RSI sind Divergenzen. Wilder betrachtete die unterschiedliche Bewegung des Indikators und des RSI als einen sehr starken Indikator für eine Trendwende. Wenn also das Preisdiagramm des Instruments neue höhere Hochs bildet, der RSI jedoch niedrigere Hochs bildet, ist dies ein Signal dafür, dass der Preis bald zu sinken beginnt und somit eine bärische Divergenz entsteht (wir können das im Diagramm unten sehen). Umgekehrt, wenn die Preise neue niedrigere Tiefs bilden, aber beim RSI höhere Tiefs gebildet werden, handelt es sich um eine bullische Divergenz, was bedeutet, dass der Preis bald zu steigen beginnt.

Trendhandel

Obwohl der RSI von den meisten Tradern nicht als Trendindikator angesehen wird, kann er auch für den Trendhandel verwendet werden. Der Analyst und Trader Andrew Cardwell entwickelte die Verwendung des RSI-Indikators in Trendperioden. Nach der grundlegenden Interpretation befindet sich der Markt in einem Aufwärtstrend, wenn der RSI über 50 Punkten liegt, und in einem Abwärtstrend, wenn er unter 50 Punkten liegt. Aber Caldwell hat Bereiche eingeführt, die dabei helfen, besser zu bestimmen, wohin der Markt tendiert. Wenn der RSI also zwischen 40 und 80 Punkten liegt, befindet sich der Markt in einem Aufwärtstrend, wenn er zwischen 60 und 20 Punkten liegt, befindet er sich in einem Abwärtstrend.

Andere Verwendungen

Eine andere Möglichkeit, den RSI zu verwenden, besteht darin, Trendlinien direkt auf dem RSI-Diagramm zu zeichnen, wobei ihre Verletzung (das Kreuzen der RSI-Linie und der Trendlinie) eine Trendänderung anzeigt. Das Kreuzen zweier RSI-Linien mit unterschiedlichen Perioden kann auch verwendet werden, um Einstiegspreise zu finden, ähnlich wie beim Kreuzen von gleitenden Durchschnitten usw. Trader passen häufig Linien an, die überkaufte und überverkaufte Märkte anzeigen, oder verwenden kürzere oder längere Perioden anstelle von 14 Perioden.

Wie jeder andere Indikator hat der RSI seine Stärken und Schwächen. Er kann ein sehr wertvolles technisches Analysewerkzeug für diejenigen sein, die ihn zu ihrem Vorteil nutzen können. Der ideale Weg, ihn zu verwenden, ist es, ihn mit anderen Tools zu kombinieren, um noch bessere Ergebnisse zu erzielen.

Über FTMO

FTMO hat einen zweistufigen Evaluierungsprozess entwickelt, um Handelstalente zu finden. Nach erfolgreichem Abschluss können Sie ein FTMO Account mit einem Guthaben von bis zu $200,000 erhalten. Wie funktioniert das?