Come migliorare i vostri Stop Loss e Take Profit?

State per effettuare un backtest della vostra strategia e volete che i valori di SL e TP corrispondano il più possibile al vostro stile di trading e alla vostra strategia? Oppure ritenete che i vostri valori di SL e TP non siano ottimali, lasciando i vostri profitti inutilmente " sulla tavola"? Allora dovreste concentrarvi sui valori di massima escursione avversa e massima escursione favorevole.

Il backtesting di una strategia è una parte essenziale della creazione di una strategia di trading per qualsiasi trader forex serio. Senza backtesting, un trader non è in grado di valutare come funzionerà la sua strategia nel lungo periodo e quali rendimenti potenziali può aspettarsi (se la segue).

È inoltre importante ottimizzare i valori di Stop Loss e Take Profit, che possono essere molto utili con la Massima Escursione Avversa e la Massima Escursione Favorevole.

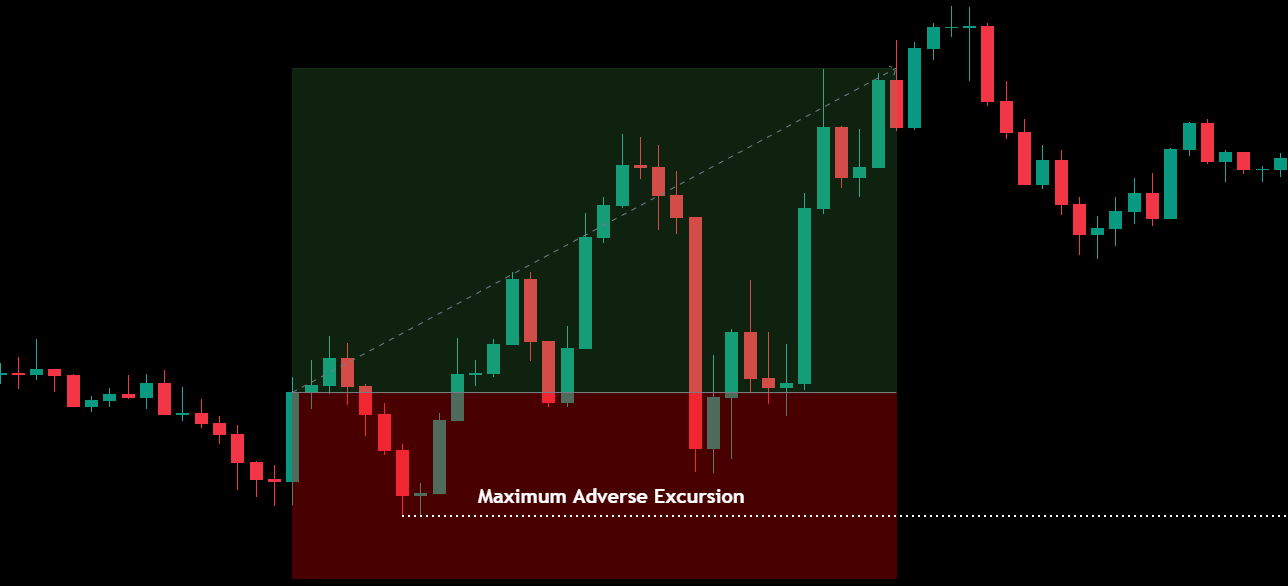

Massima escursione avversa

La massima escursione avversa è semplicemente il livello di perdita in cui cadrà una posizione aperta se finisce in profitto. Nel backtesting, si tratta di uno strumento molto utile che può aiutare il trader a determinare lo Stop Loss appropriato a tale livello. Se un trader decide di effettuare un backtesting della propria strategia, deve assolutamente pensare a come e dove posizionare il proprio SL.

Le perdite devono essere prese in considerazione, così come il fatto che anche le operazioni redditizie non sempre si muovono nella direzione desiderata dal trader. Se il trader impostasse uno Stop Loss troppo stretto, il numero di operazioni perdenti potrebbe essere inutilmente elevato. Se invece impostasse lo Stop Loss in modo troppo conservativo, potrebbe scoprire che (con un RRR ragionevole) i suoi trade non finiscono al Take Profit con la frequenza desiderata.

Non sottovalutare il volume dei dati

I dati MAE sono utili al trader per scoprire quali sono i livelli appropriati per la sua strategia e per poterli regolare. Tuttavia, il MAE è utile anche per i trader che tengono un diario di trading e vogliono ottimizzare la loro strategia dopo un certo periodo di tempo. Allo stesso tempo, affinché i valori siano significativi, il campione di dati deve essere il più ampio possibile per evitare distorsioni dei dati e per rendere chiaro il modo in cui la strategia reagisce alle diverse condizioni di mercato. Questo vale sia per il backtesting che per il diario di trading.

Supponiamo che le vostre operazioni dopo l'entrata non siano andate sempre nella direzione desiderata, ma che siano rimaste in perdita per un certo periodo di tempo. Di seguito è riportata una serie di numeri che rappresentano i livelli di MAE raggiunti dal prezzo durante la durata delle operazioni redditizie (zero significa che l'operazione ha avuto successo e che il prezzo non è andato in negativo nel corso dell'operazione):

15; 23; 18; 16; 0; 11; 31; 17; 8; 0; 19; 26; 0; 38; 22; 13; 16; 21; 24; 11; 14; 23; 4; 0; 7;

Migliori valori di SL e TP

Idealmente, dopo aver analizzato un campione di dati sufficientemente ampio (non consideriamo i numeri sopra elencati come un campione di questo tipo), potreste essere in grado di regolare il vostro SL originale in modo tale da aumentare la dimensione delle vostre posizioni mantenendo invariata la percentuale di rischio. In questo modo, con un RRR invariato, potreste ottenere un profitto molto più spesso, oppure potreste aumentare ulteriormente il vostro RRR, assicurandovi un profitto maggiore in termini assoluti su ogni operazione.

Se un trader aveva impostato lo SL nella sua strategia originale (RRR a livello 2) a 35 punti e ora conterà con lo SL a 25 punti, avrà 4 trade perdenti invece di 1, ma allo stesso tempo ridurrà a 50 il numero di punti necessari per ottenere un profitto. Questo potrebbe aumentare nuovamente la probabilità di profitto. In alternativa, può lasciare il TP a 70 punti e il suo RRR aumenterà a 2,8, incrementando notevolmente i suoi profitti. Con un rischio di 250 dollari e un profitto di 500 dollari, il risultato totale delle operazioni redditizie sarà di 11.750 dollari nel primo caso e di 13.700 dollari nel secondo.

Una migliore posizione di ingresso

Un altro modo è quello di spostare l'entrata contro la direzione del trade. Quando si riceve un segnale per entrare in una posizione lunga, si può inserire un ordine limite di acquisto qualche pip al di sotto del limite dell'entrata originariamente considerata. Questo vi permetterà di spostare lo stop loss a un livello più sicuro, aumentando le possibilità di raggiungere il TP, mentre potrete impostare un RRR più alto.

Quindi, se un trader imposta un limite di acquisto di 10 pip contro la direzione del suo trade (10 pip sotto l'entrata originale nel caso di una posizione long e viceversa) quando viene dato il segnale di entrata, eseguirà solo 18 trade invece di 25. Tuttavia, potrebbe anche impostare lo stop loss a un livello più sicuro. Tuttavia, potrebbe anche impostare lo Stop Loss a 20 punti e al valore del TP originale (che ora passa a 80 punti) il suo RRR aumenterebbe a 4. Quindi, con lo stesso rischio in dollari, il suo risultato totale dalle operazioni redditizie salirebbe a 18.000 dollari.

Quindi, alla fine, potreste perdere alcune buone operazioni che potrebbero finire in profitto, ma pensate alla vecchia regola "è meglio non essere in un'operazione redditizia che essere in un'operazione perdente". In definitiva, eviterete alcuni trade perdenti e quelli redditizi potrebbero finire con un profitto assoluto molto più alto. Questo può dare una spinta molto significativa alla vostra autostima e al vostro benessere psicologico. E questo è ciò che tutti noi cerchiamo.

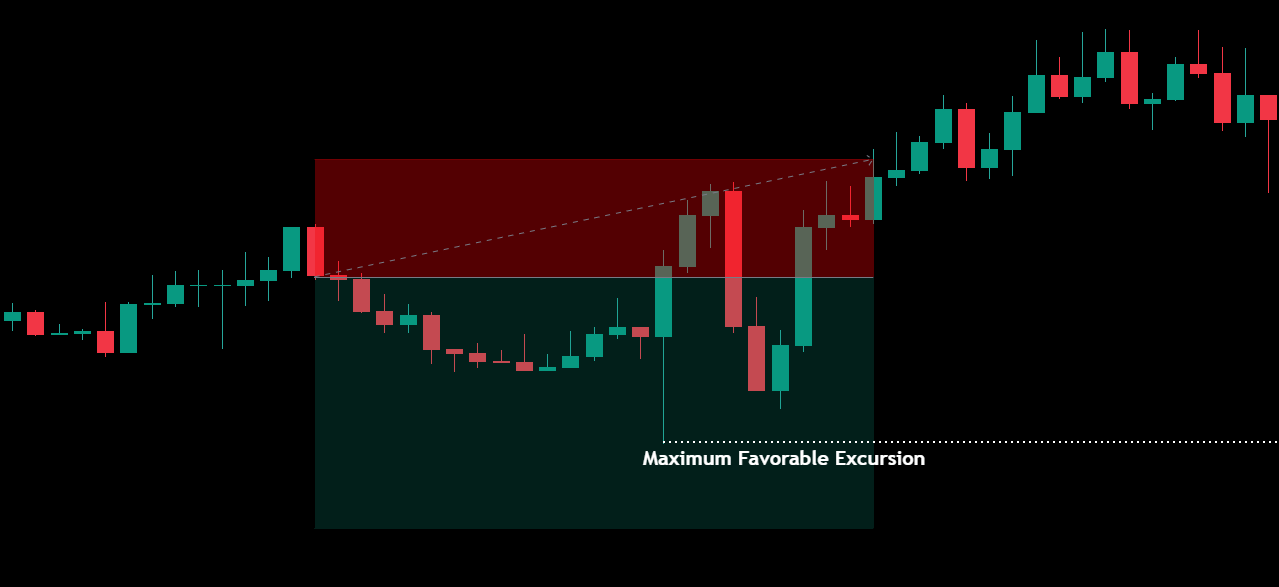

Massima escursione favorevole

L'escursione massima favorevole mostra al trader il profitto massimo che avrebbe potuto ottenere con ogni operazione. Come il MEA, questo strumento è utile sia per il backtesting che per l'ottimizzazione della strategia del trader. Dai dati misurati e analizzati, il trader può capire se sta impostando i suoi Take Profit troppo bassi e se sta lasciando sul mercato un'ampia porzione dei potenziali profitti. In alternativa, i dati possono mostrare che il suo TP è inutilmente lontano e che per molti trade perdenti una migliore impostazione potrebbe significare un trade redditizio.

In combinazione con un livello di MAE correttamente impostato, un trader può quindi mettere a punto la sua strategia e aumentare significativamente il suo RRR senza aumentare il numero di operazioni perdenti. D'altra parte, potrebbe scoprire che un'impostazione più bassa del RRR è più vantaggiosa per la sua strategia di trading, ma si tradurrà in un tasso di successo molto più elevato. Questo a sua volta può avere un effetto positivo sulla psicologia del trader, che è essenziale per il successo a lungo termine.

Esistono certamente molti modi per utilizzare le MAE e le MFE nel trading e occorre dedicarvi un po' di tempo. Tuttavia, alla fine si rivelerà un ottimo investimento in grado di indirizzare il trading nella giusta direzione per garantire i migliori e più costanti risultati possibili.

Questo articolo ha solo scopo informativo e alcune informazioni potrebbero non riflettere l’attuale offerta dei servizi o le funzionalità del prodotto. Ti invitiamo a verificare sempre i termini più recenti sulle pagine ufficiali del prodotto.