Slippage & exécution d'ordre

Avez-vous déjà rencontré un ordre exécuté à un prix différent de votre SL/TP prédéfini ? Savez-vous ce qu'il s'est passé? Pensiez-vous qu'il s'agissait d'une erreur de plateorme défectueuse ? Le slippage est facile à comprendre mais peut déclencher de nombreuses questions si vous ne le connaissez pas parfaitement. Si vous voulez savoir pourquoi les slippages se produisent, quand ils se produisent et comment les éviter, vous trouverez peut-être cet article utile. Vous apprendrez également ce qui se passe dans les coulisses et quel parcours votre ordre prend lorsque vous appuyez sur le bouton d'exécution de la plateforme jusqu'à ce qu'il soit rempli.

Après avoir lu cet article, vous serez en mesure de créer une habitude pour rester conscient de :

- Rollovers des marchés

- Annonce économiques importantes

- Marchés volatils

- Actifs peu liquides

- Gaps de Weekend

Qu'est-ce que le Slippage?

Le slippage est la différence entre le prix attendu et le prix exécuté. Il s'ensuit lorsque l'exécution de l'ordre est exécutée à un prix différent de celui demandé. La plupart du temps, des slippages peuvent être observés dans diverses circonstances..

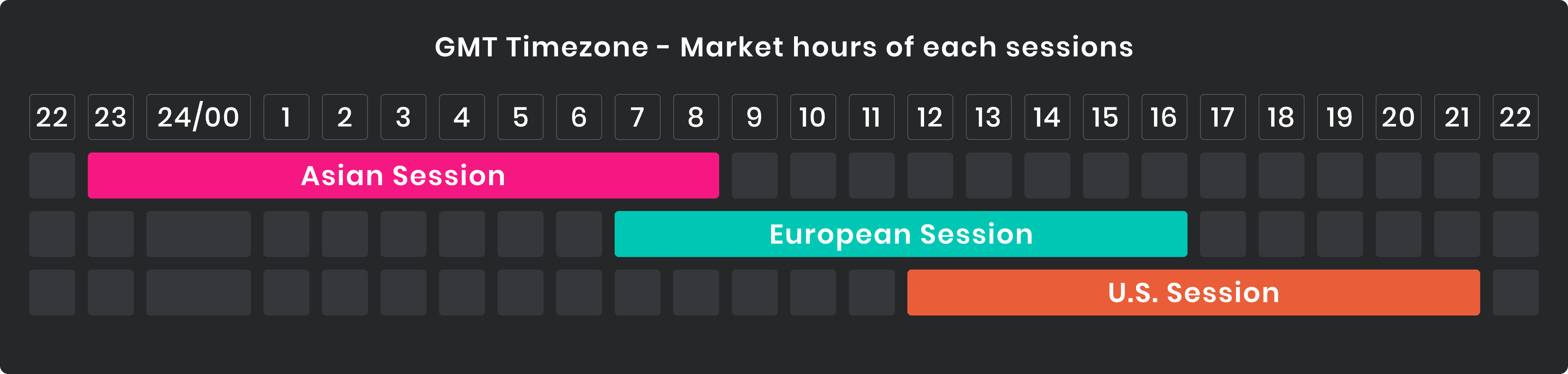

Le premier est lorsque le marché connaît une faible liquidité et cela peut être observé en particulier lors du Rollover des marchés lorsque les principales institutions financières du monde sont fermées. Par conséquent, les marchés du monde entier manquent de liquidité et le trading pendant cette période peut entraîner un slippage, car l'ordre inverse nécessaire pour remplir la demande d'exécution peut ne pas être disponible au niveau de prix souhaité. Les spreads sont également plus élevés lorsque la liquidité est faible. Dans le graphique ci-dessous, vous pouvez voir les heures de marché des principales séances de trading dans le monde.

La transition entre la session américaine et la session asiatique peut être considérée comme le Rollover du marché. Il existe certainement des institutions financières mineures dans le monde qui opèrent pendant cet intervalle d'une heure, comme en Nouvelle-Zélande ou en Australie, cependant, le montant des liquidités disponibles est très limité.

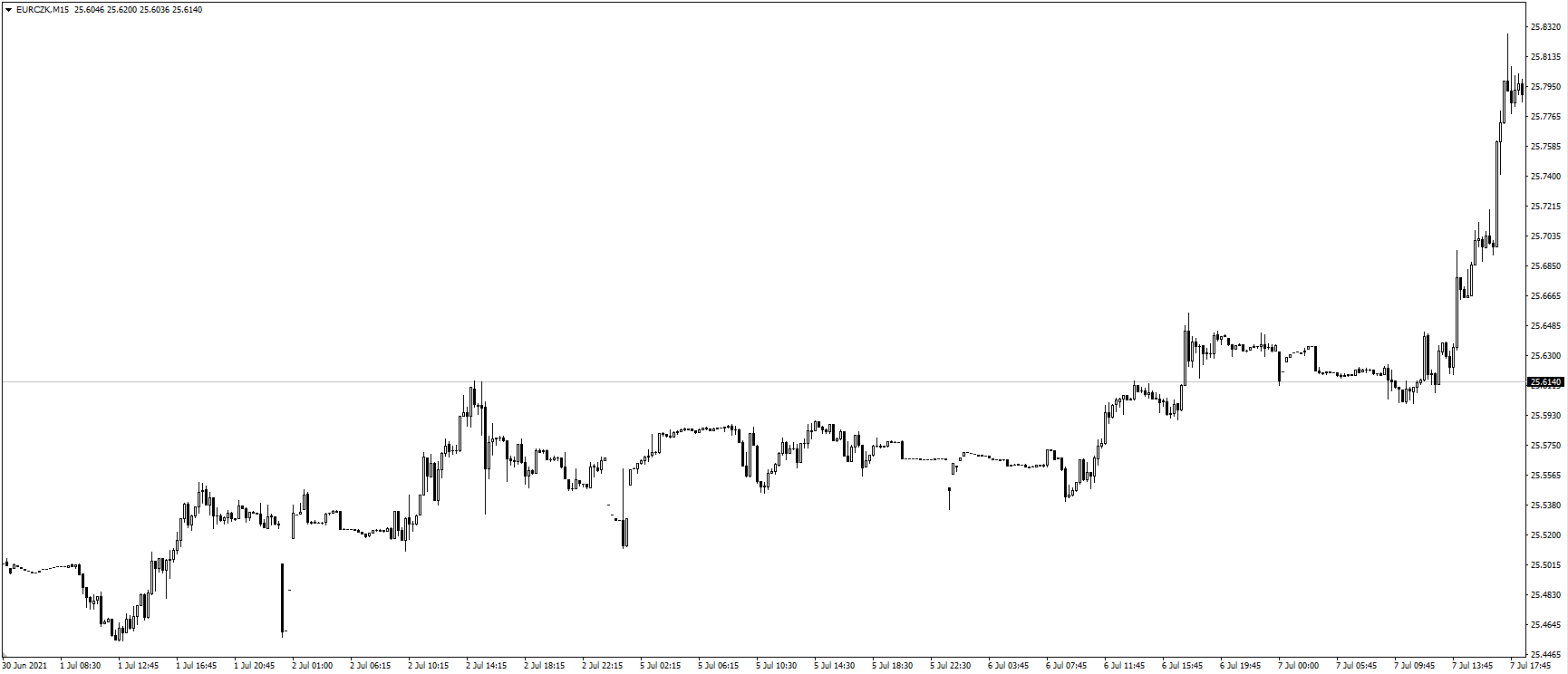

Un effet similaire de slipppage pendant le Rollover du marché peut également être observé dans les actifs peu liquides. Sur le Forex, ces instruments sont pour la plupart des mineurs ou des paires de devises exotiques qui peinent à avoir un niveau de liquidité suffisant par rapport aux majeures du forex. Pour cette raison très simple, ces actifs ont tendance à connaître des spreads et des slippages plus élevés.

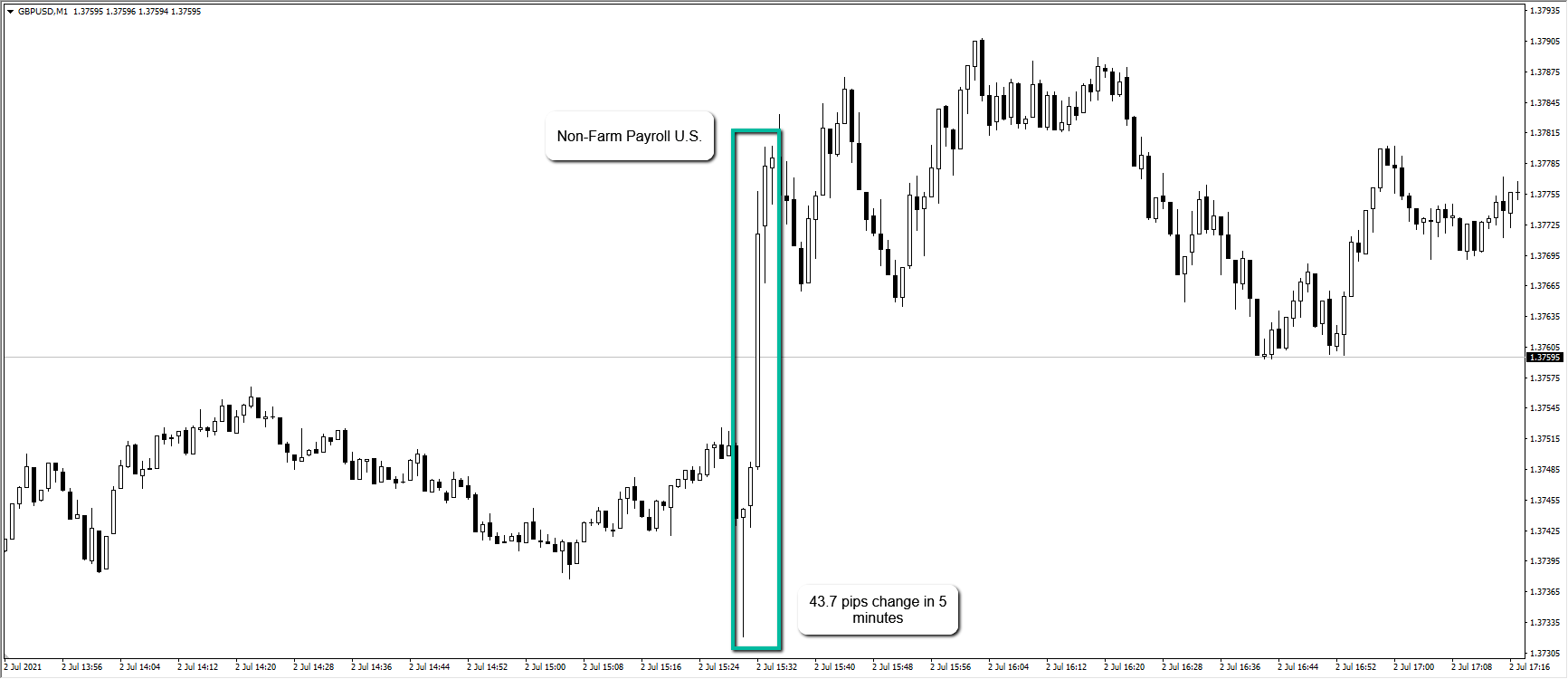

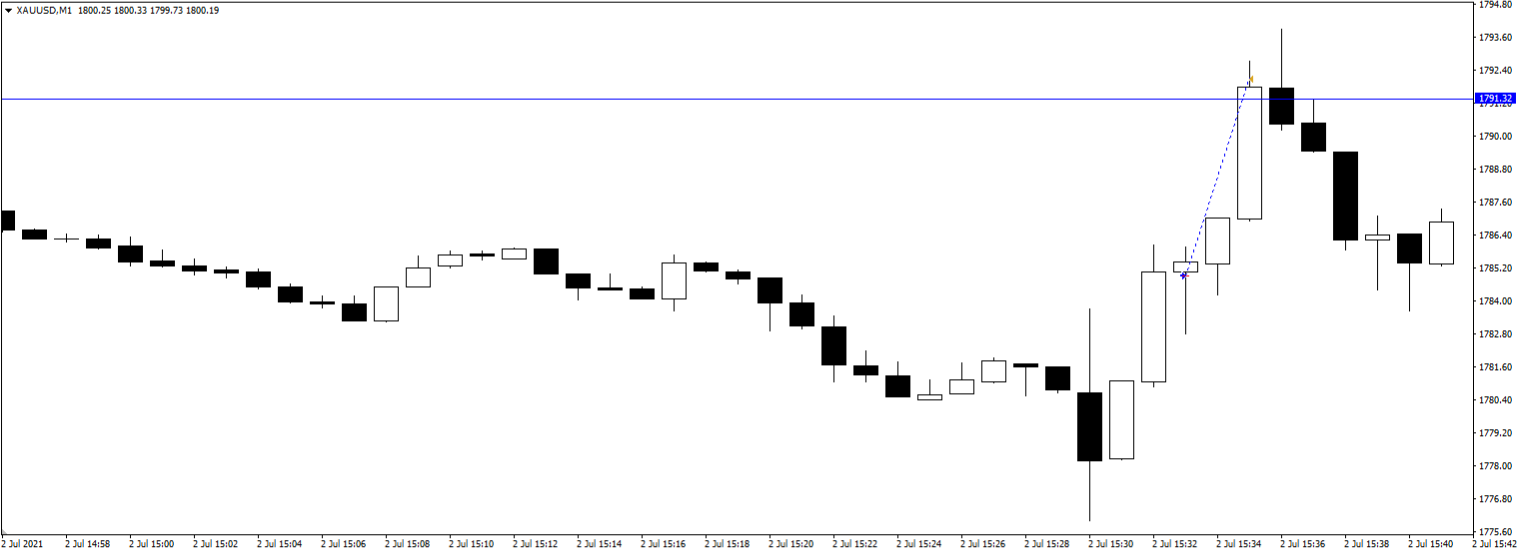

Un autre cas de slippage se produit lorsque le marché connaît une forte volatilité. Nous pouvons l'observer lors de communiqués de presse macroéconomiques importants, comme lors du NFP américain, comme illustré dans le graphique ci-dessous. Chez FTMO, nous avons identifié les principales annonces du marché dans le tableau ici.

À l'exception de la publication de nouvelles importantes, il existe des types de marchés qui sont en eux-mêmes très volatils. Un bon exemple est l'instrument le plus populaire parmi toutes les crypto-monnaies - Bitcoin (BTCUSD). Par le terme "marché volatil", nous pouvons déjà comprendre qu'il s'agit d'un marché qui connaît des fluctuations drastiques de prix dans un court laps de temps.

Le dernier cas auquel on peut s'attendre à un slippage est un gap de week-end. Pour les swing traders qui ont tendance à conserver leurs transactions pendant une période plus longue, comme des jours, des semaines ou des mois, il y a de fortes chances qu'un marché reprenne avec un gap. Le prix d'ouverture d'un instrument peut déclencher le Stop Loss/Take Profit et la transaction est finalement exécutée à un prix différent en négligeant le SL/TP. Pour plus d'informations sur les gaps du week-end avec des exemples et des statistiques que nous avons recueillies à partir de nos recherches approfondies, vous pouvez accéder ici. ici.

Jusqu'à présent, nous avons appris qu'un trade peut être exécutée exactement au même prix que vous avez demandé, par conséquent, elle ne présentera aucun slippage. Cependant, d'un autre côté, il existe des situations dans lesquelles le prix exécuté de votre ordre est différent, ce qui entraîne deux types de slippage- Positif ou Négatif. Puisqu'il y a deux ordres de marché pour terminer une transaction, un slippage peut se produire à la fois à l'entrée et à la sortie d'une transaction.

Slippage positif

Un slippage positif se produit lorsqu'une transaction est exécutée (ouverte ou fermée) à un prix qui profite au trader.

Nous reconnaissons deux scénarios :

- Lorsque le prix de la demande a diminué en appuyant sur le bouton Acheter. En d'autres termes, lorsque vous ouvrez un ordre d'achat qui est finalement exécuté en dessous du prix de déclenchement, ce qui vous donne une marge supplémentaire pour plus de profit.

- Lorsque le prix de l'offre a augmenté lors de l'exécution d'un ordre de vente. En d'autres termes, lorsque vous ouvrez un ordre de vente qui finit par être exécuté au-dessus du prix de déclenchement, ce qui vous donne une marge supplémentaire pour plus de profit.

Les scénarios ci-dessus, comme vous l'avez peut-être remarqué, illustrent uniquement les ordres à l'entrée. Mais qu'en est-il des ordres de sortie d'une position ? En pratique, lorsque vous soumettez un ordre de sortie d'une position d'achat, vous soumettez techniquement un ordre de vente au marché et si la position est clôturée sur un cours acheteur plus élevé que le cours que vous aviez prévu, vous avez alors reçu un slippage positif à la sortie de cette position d'achat. Il en va de même pour les ordres de vente.

Slippage négatif

Un slippage moins favorable, appelé slippage négatif, peut se produire dans les mêmes circonstances qu'un slippage positif lorsqu'un ordre est exécuté à un prix défavorable pour le trader.

- Cela peut arriver lorsqu'un ordre d'achat est déclenché à un certain niveau de prix et que l'ordre est exécuté au-dessus du prix attendu.

- Cela peut arriver lorsqu'un ordre de vente est déclenché à un certain niveau de prix et que l'ordre est exécuté en dessous du prix attendu.

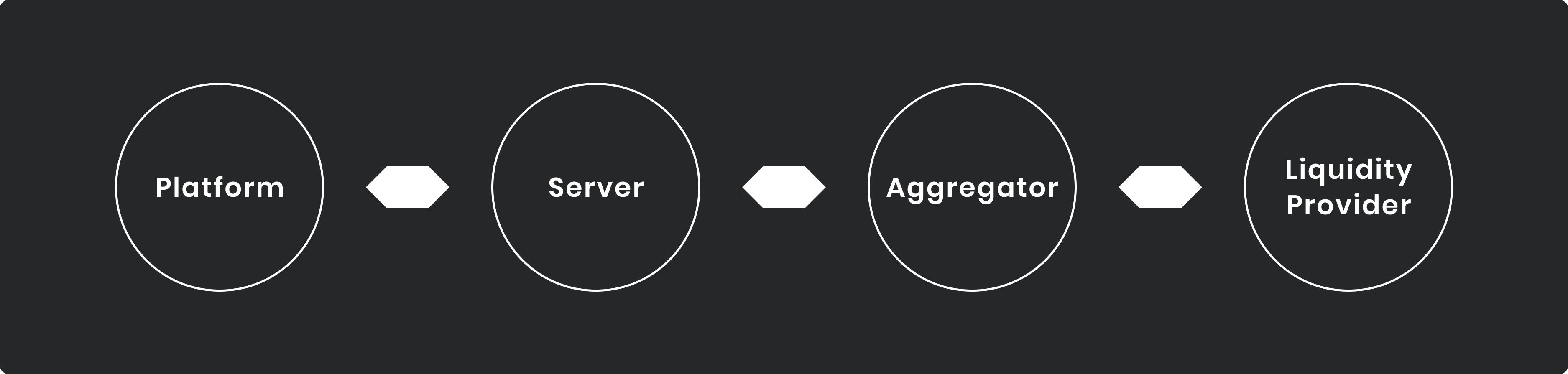

Comme nous l'avons appris sur les types de slippage avec des exemples de graphiques ci-dessus, la principale raison de leur apparition est simple. Étant donné que les ordres ont besoin d'un certain temps pour être livrés au serveur sur lequel ils sont exécutés, l'ordre est associé aux cotations disponibles des fournisseurs de liquidité ressemblant à la liquidité du marché. En raison du temps que met la commande pour arriver sur le serveur, le slippage peut varier. L'itinéraire parcouru par l'ordre peut être vu dans l'image ci-dessous.

Élargissement du Spread

Pour saisir le principe du spread, il faut d'abord faire la distinction entre le prix Ask et le prix Bid pour chaque instrument.

Lorsque vous passez un ordre d'achat au marché, ce qui signifie que vous êtes long sur l'instrument, votre ordre sera exécuté par le prix Ask. Chaque fois que vous souhaitez clôturer la position, elle sera comblée au prix Bid. Si nous voulons vendre, cela fonctionne dans l'ordre inversé - la vente (à découvert) est exécutée par le prix Bid, tandis que la clôture est exécutée par le prix Ask.

La différence entre les prix Ask et Bid s'appelle un spread.

Dans un modèle d'exécution de marché réel, le spread continue de bouger et a tendance à s'élargir pendant les périodes de forte volatilité ou lorsque la liquidité est rare. D'un autre côté, les spreads se resserrent lorsqu'il y a beaucoup de liquidités sur le marché.

Les annonces économiques, les renversements du marché et l'instabilité politique sont des facteurs qui peuvent déclencher la volatilité sur le marché, affecter la liquidité et élargir les spreads. En réalité, les ticks de spread pendant le rollover du marché peuvent s'élargir considérablement, prenant souvent le SL du trader avec un slippage qui semble irréaliste à l'œil nu, tout en ressemblant aux ticks de spread réels à un moment donné pendant les marchés à faible liquidité.

L'élargissement des spreads est un aspect très critique du trading et tout trader expérimenté doit savoir comment gérer ses positions pendant les périodes de faible liquidité. Le Stop-Loss ne garantit pas le remplissage au niveau de prix souhaité car les spreads élargis peuvent provoquer un slippage. Cela ne doit jamais être sous-estimé.

Exécution en direct VS exécution instantanée

L'exécution en direct est la manière précise dont une commande est traitée. Techniquement parlant, lorsqu'un ordre est passé via la plateforme de trading, il se déplace de la plateforme locale d'un trader sur le serveur où le ou les fournisseurs de liquidité associent l'ordre à une cotation et renvoient une confirmation à la plateforme du trader sur laquelle l'ordre a été passé. Les prix d'un instrument que le trader voit sur la plateforme sont des prix en haut du livre de commande et selon le niveau de liquidité, l'ordre peut subir un slippage ou non. En bref, la transaction est exécutée par le fournisseur de liquidité en fonction de la profondeur du marché d'un instrument à un moment donné. Ceci est considéré comme un modèle d'exécution en direct auquel la profondeur du marché doit être prise en compte.

D'autre part, le modèle d'exécution instantanée est le type d'exécution dans lequel la plateforme ignore complètement le(s) fournisseur(s) de liquidité et les données de marché. En pratique, cela peut être observé sur les comptes de démonstration classiques de la plupart des courtiers "retail". Le trader reçoit confortablement une confirmation instantanée de la transaction, sans même tenir compte de la profondeur du marché et du carnet d'ordres. Il s'agit d'un raccourci artificiel par opposition à l'exécution réelle du marché en direct.

Chez FTMO, même si les comptes fournis sont des démos, nous avons pu mettre en œuvre le modèle d'exécution en direct qui apporte à nos traders la véritable expérience du marché réel. Notre objectif est non seulement de fournir aux traders expérimentés la possibilité de trader avec une taille de compte significative, mais aussi d'éduquer les traders débutants et de les préparer au trading comme s'ils étaient sur un marché réel. Cela n'est possible que grâce à des technologies qui nous permettent de refléter les conditions réelles de trading du marché en direct comme si vous étiez sur un compte en direct.

Conclusion

Dans cet article, nous avons appris que le slippage ne doit pas être une issue désagréable mais aussi une belle surprise en plus du résultat positif d'une transaction. Chaque slippage peut être positif ou négatif. Ce qui déclenche un slippage, ce sont les renversements du marché, l'élargissement des spreads, les communiqués de presse importants, les marchés volatils, la faible liquidité et/ou les gaps de week-end. Chez FTMO, nous offrons aux traders les meilleures conditions et une infrastructure technique robuste, reflétant les marchés réels en temps réel. En plus de cela, nous nous efforçons d'éduquer les traders sur tous les aspects liés au trading afin de leur apporter l'image la plus transparente sur la façon dont les choses fonctionnent dans les faits, en informant les traders de toutes les circonstances liées à leurs progrès et à leur expérience de trading. Si vous n'êtes pas sûr ou suspectez un problème technique dans le traitement ou l'exécution de votre transaction, notre équipe d'assistance est toujours prête à examiner votre transaction et à clarifier tout éventuel malentendu que vous pourriez avoir.

À propos de FTMO

FTMO a développé un Processus d'Evaluation en 2 étapes pour trouver des traders expérimentés. Une fois l'évaluation réussie, vous pouvez obtenir un FTMO Account avec un capital pouvant aller jusqu'à $200,000. Comment cela fonctionne-t-il ?.