Slippage & esecuzione degli ordini

Vi è mai capitato di eseguire un ordine a un prezzo diverso dallo SL/TP preimpostato? Sapete cosa è successo? Avete pensato a un errore della piattaforma? Lo slippage è facile da capire, ma può suscitare molte domande se non lo si conosce a fondo. Se volete capire perché si verificano gli scivoloni, quando si verificano e come evitarli, questo articolo potrebbe esservi utile. Imparerete anche cosa succede dietro le quinte e quale percorso compie il vostro ordine quando premete il pulsante di esecuzione nella piattaforma fino a quando non viene eseguito.

Dopo aver letto questo articolo, sarete in grado di creare un'abitudine da tenere presente:

- Rollover del mercato

- Comunicati di notizie significative

- Mercati volatili

- Attività poco liquide

- Gap del fine settimana

- Che cos'è lo slippage?

Che cosa è lo Slippage?

Lo slippage è la differenza tra il prezzo previsto e il prezzo eseguito. Si verifica quando l'esecuzione dell'ordine avviene a un prezzo diverso da quello richiesto. Nella maggior parte dei casi, lo slippage può essere osservato in diverse circostanze.

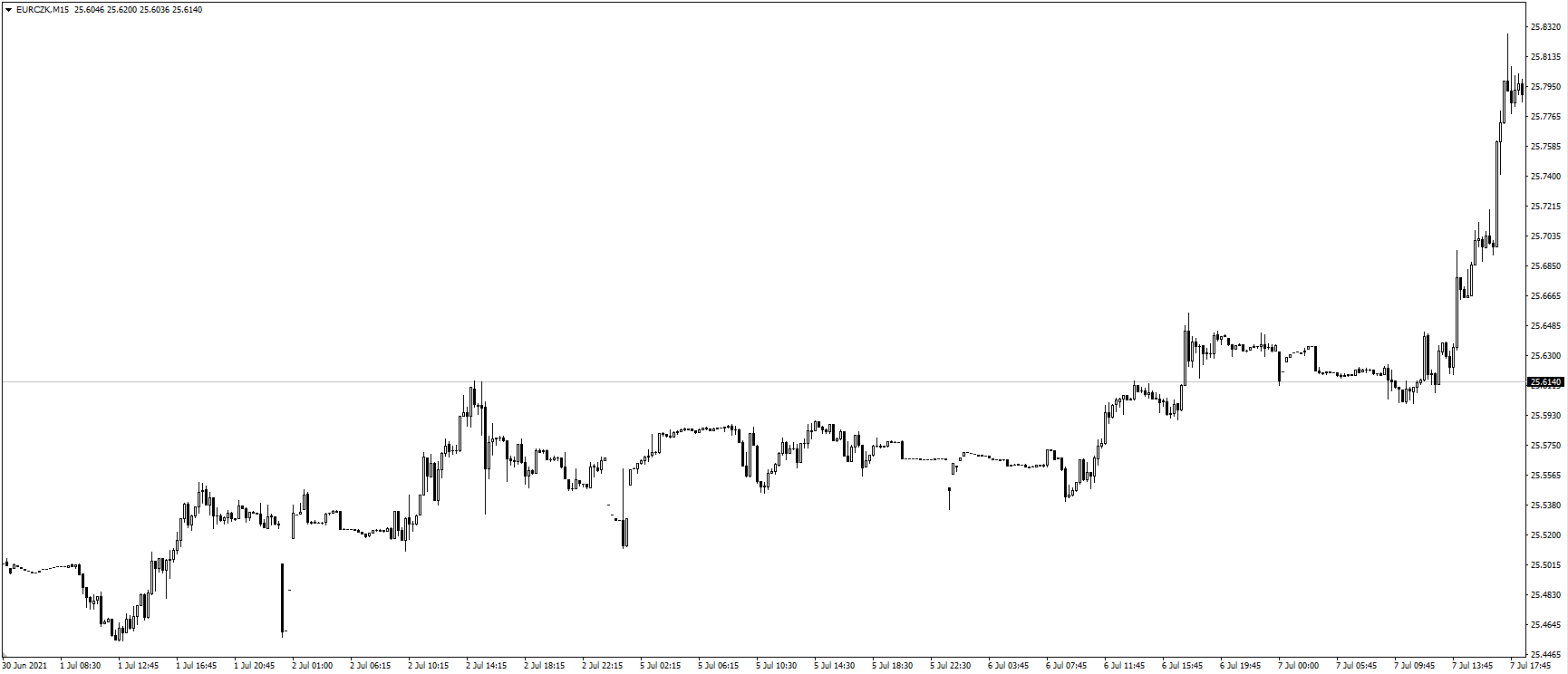

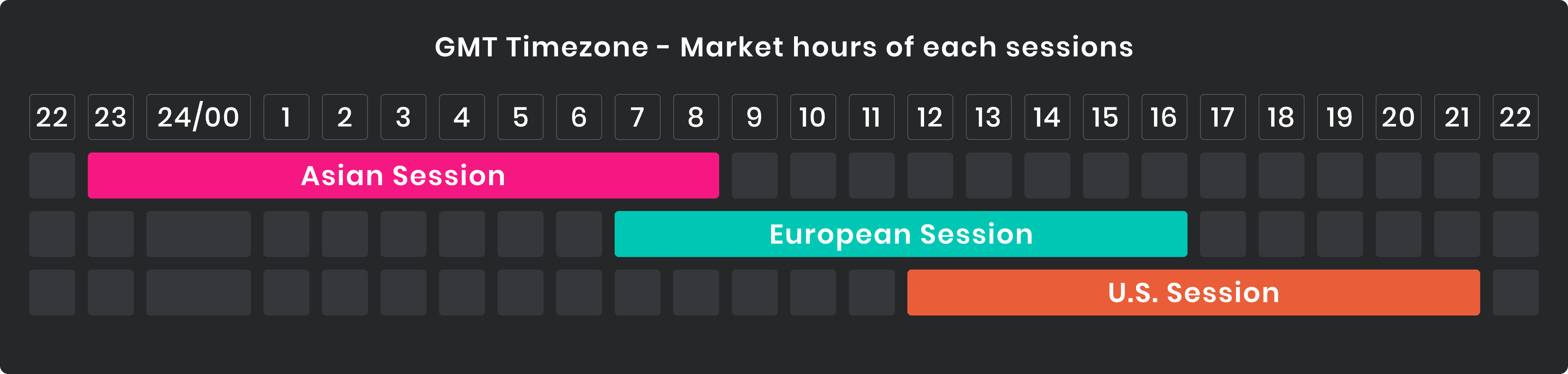

La prima è quando il mercato è caratterizzato da una scarsa liquidità, che si può osservare soprattutto durante il Market Rollover, quando le principali istituzioni finanziarie del mondo sono chiuse. Pertanto, i mercati di tutto il mondo mancano di liquidità e il trading in questo periodo può portare allo slippage, poiché il contro-ordine necessario per soddisfare la richiesta di esecuzione potrebbe non essere disponibile al livello di prezzo desiderato. Anche gli spread sono più alti quando la liquidità è scarsa. Il grafico seguente mostra gli orari di mercato delle principali sessioni di trading nel mondo.

La transizione tra la sessione statunitense e quella asiatica può essere considerata come il Market Rollover. In questo intervallo di un'ora operano certamente istituzioni finanziarie minori nel mondo, come in Nuova Zelanda o in Australia, ma la quantità di liquidità disponibile è molto limitata.

Un effetto simile di slittamento durante il Market Rollover può essere osservato anche negli asset a bassa liquidità. Nel Forex, questi strumenti sono per lo più minori o coppie esotiche che faticano ad avere un livello di liquidità sufficiente rispetto alle major. Per questa semplice ragione, questi asset tendono a registrare spread e slippage più elevati.

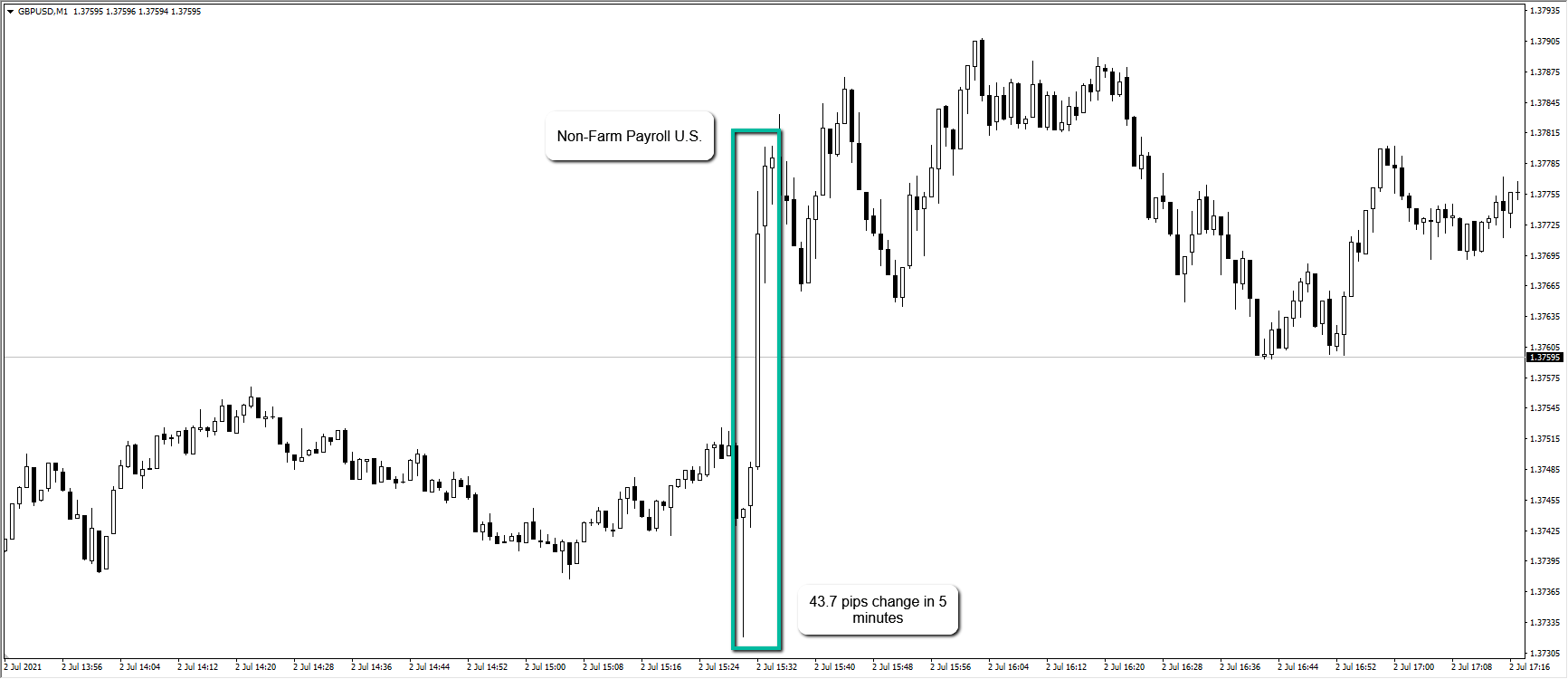

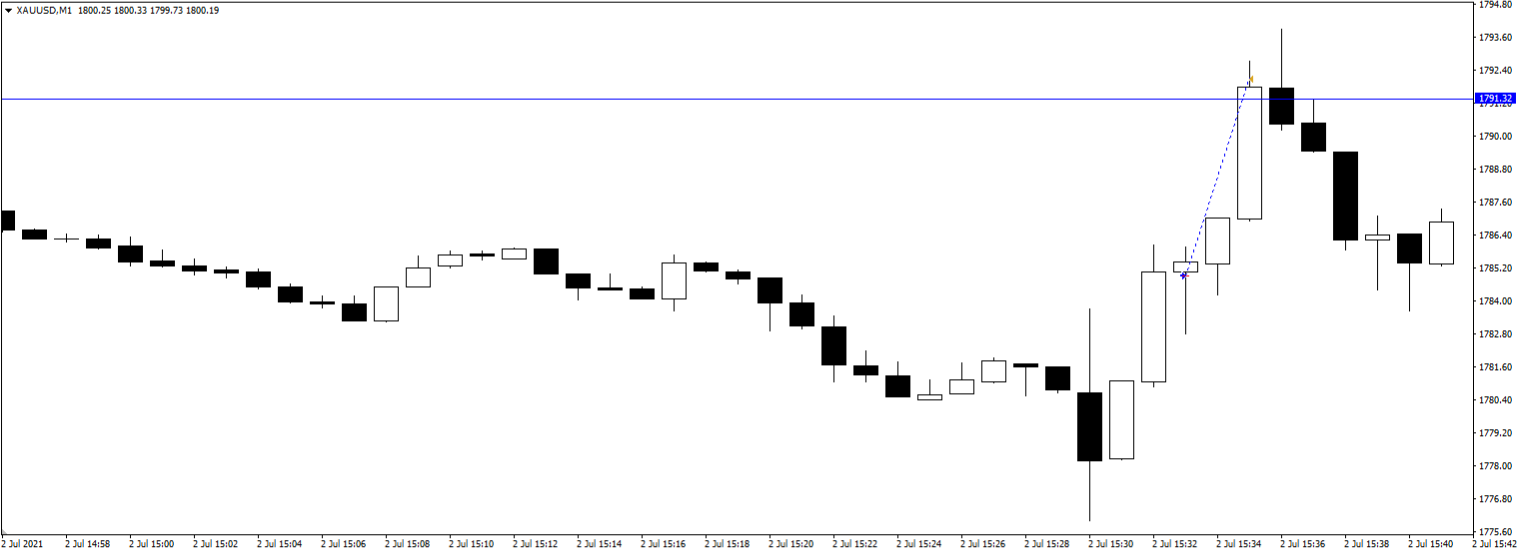

Un altro caso di slippage si verifica quando il mercato è caratterizzato da un'elevata volatilità. Lo si può osservare durante i rilasci di notizie macroeconomiche significative, come ad esempio durante i NFP statunitensi, come illustrato nel grafico sottostante. Noi di FTMO abbiamo identificato i principali market mover nella tabella qui.

A parte il rilascio di notizie significative, ci sono tipi di mercati che sono altamente volatili di per sé. Un ottimo esempio è lo strumento più popolare tra tutte le criptovalute: il Bitcoin (BTCUSD). Dal termine mercato volatile, possiamo già capire che si tratta di un mercato che subisce drastiche fluttuazioni di prezzo in un breve periodo di tempo.

L'ultimo caso in cui ci si può aspettare uno slittamento è il gap del fine settimana. Per gli swing trader che tendono a mantenere le loro operazioni per un periodo di tempo più lungo, come giorni, settimane o mesi, c'è un'alta probabilità che un mercato riprenda con un gap. Il prezzo di apertura di uno strumento può far scattare lo Stop Loss/Take Profit e l'operazione viene eseguita a un prezzo diverso, trascurando lo SL/TP. Per maggiori informazioni sui weekend gap, con esempi e statistiche che abbiamo raccolto dalla nostra ricerca approfondita, potete accedere qui.

Finora abbiamo appreso che un ordine può essere eseguito esattamente allo stesso prezzo richiesto, quindi non mostrerà alcuno slippage. D'altra parte, però, ci sono situazioni in cui il prezzo di esecuzione dell'ordine è diverso, il che porta a due tipi di slippage: positivo o negativo. Poiché ci sono due ordini di mercato per completare un'operazione, lo slippage può verificarsi sia all'entrata che all'uscita di un'operazione.

Slippage positivo

Lo slippage positivo si verifica quando un'operazione viene eseguita (aperta o chiusa) a un prezzo che avvantaggia il trader.

Riconosciamo due scenari:

- Quando il prezzo Ask è diminuito mentre si preme il pulsante Buy. In altre parole, quando si apre un ordine di acquisto che alla fine viene eseguito al di sotto del prezzo di attivazione, dando spazio a un maggiore profitto.

- Quando il prezzo Bid è aumentato mentre si è aperto un ordine Sell. In altre parole, quando si apre un ordine di vendita che alla fine viene eseguito al di sopra del prezzo di attivazione, dando spazio a un maggiore profitto.

Gli scenari precedenti, come avrete notato, illustrano solo gli ordini di entrata. Ma che dire degli ordini di uscita da una posizione? In pratica, quando inviate un ordine di uscita da una posizione di acquisto, state tecnicamente inviando un ordine di mercato di vendita e se la posizione viene chiusa a un prezzo di offerta superiore a quello previsto, avete ricevuto uno slippage positivo all'uscita di questa posizione di acquisto. Lo stesso vale per gli ordini di vendita.

Slippage negativo

Uno slippage meno favorevole, chiamato slippage negativo, può verificarsi nelle stesse circostanze dello slippage positivo, quando un ordine viene eseguito a un prezzo sfavorevole per il trader.

- Può accadere quando un ordine di acquisto viene attivato a un certo livello di prezzo e l'ordine viene eseguito al di sopra del prezzo previsto.

- Può accadere quando un ordine di vendita viene attivato a un certo livello di prezzo e l'ordine viene eseguito al di sotto del prezzo previsto.

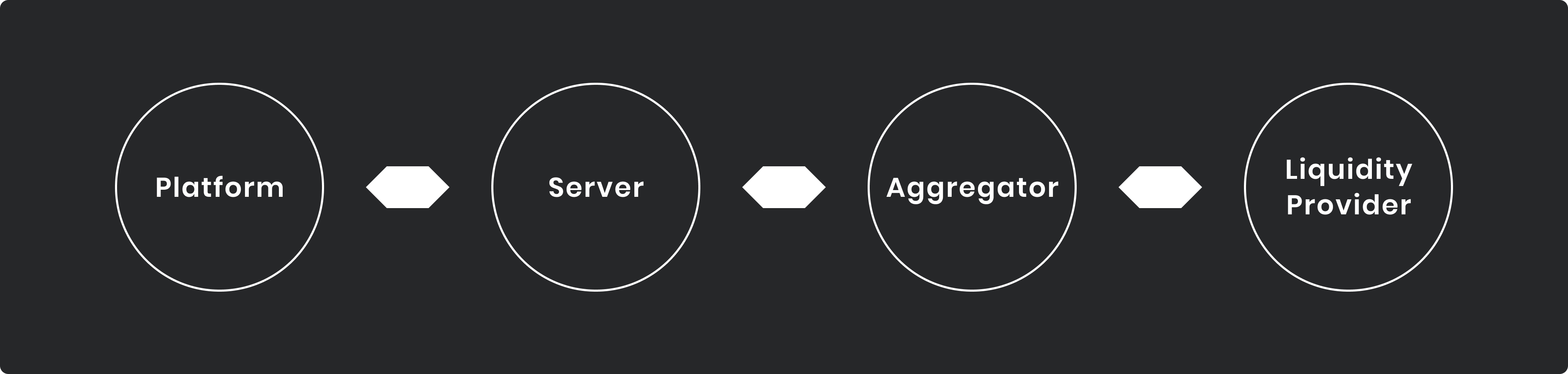

Come abbiamo appreso in precedenza sui tipi di slippage con esempi grafici, la ragione principale del loro verificarsi è semplice. Poiché gli ordini necessitano di un certo tempo per essere consegnati al server su cui vengono eseguiti, ciò significa che l'ordine viene abbinato alle quotazioni disponibili dei fornitori di liquidità che assomigliano alla liquidità del mercato. A causa del tempo necessario all'ordine per arrivare sul server, lo slippage può variare. Il percorso dell'ordine è visibile nell'immagine seguente.

Espansione dello spread

Per comprendere il principio dello spread, occorre innanzitutto distinguere tra il prezzo Ask e il prezzo Bid di ogni strumento.

Quando si effettua un ordine di acquisto a mercato, ossia si va lunghi sullo strumento, l'ordine viene eseguito al prezzo Ask. Quando si vuole chiudere la posizione, questa verrà eseguita al prezzo Bid. Se vogliamo vendere, l'ordine è inverso: la vendita (corta) viene eseguita dal prezzo Bid, mentre la chiusura viene eseguita dal prezzo Ask.

La differenza tra i prezzi Ask e Bid è chiamata spread.

In un modello di esecuzione del mercato reale, lo spread continua a muoversi e tende ad allargarsi nei momenti di alta volatilità o quando la liquidità è scarsa. D'altro canto, gli spread si restringono quando c'è molta liquidità sul mercato.

Eventi di cronaca, rollover del mercato e instabilità politica sono fattori che possono innescare la volatilità del mercato, influenzando la liquidità e allargando gli spread. In realtà, i tick dello spread durante il rollover del mercato possono allargarsi notevolmente, prendendo spesso lo SL del trader con uno slippage che appare irrealistico a occhio nudo, ma che assomiglia ai tick dello spread reale in un determinato momento durante i mercati poco liquidi.

L'allargamento dello spread è un aspetto molto critico del trading e ogni trader esperto dovrebbe sapere come gestire le proprie posizioni nei momenti di scarsa liquidità. Lo Stop-Loss non garantisce il raggiungimento del livello di prezzo desiderato, poiché l'allargamento dello spread può causare uno slippage. Questo aspetto non deve mai essere sottovalutato.

Esecuzione in tempo reale VS esecuzione istantanea

L'esecuzione in tempo reale è il modo preciso in cui un ordine viene elaborato. Tecnicamente parlando, quando un ordine viene immesso tramite la piattaforma di trading, esso passa dalla piattaforma locale del trader al server dove i fornitori di liquidità abbinano l'ordine a una quotazione e inviano una conferma alla piattaforma del trader da cui è stato immesso l'ordine. I prezzi di uno strumento che il trader vede nella piattaforma sono i prezzi in cima al book e, a seconda del livello di liquidità, l'ordine può ricevere o meno uno slippage. In breve, l'operazione viene eseguita dal fornitore di liquidità in base alla profondità del mercato di uno strumento in un determinato momento. Questo è considerato un modello di esecuzione live, in cui la profondità del mercato deve essere tenuta in considerazione.

D'altra parte, il modello di esecuzione istantanea è il tipo di esecuzione in cui la piattaforma ignora completamente i fornitori di liquidità e i dati di mercato. In pratica, questo modello può essere osservato sui conti demo classici della maggior parte dei broker al dettaglio. Il trader riceve comodamente una conferma istantanea dell'operazione, senza nemmeno considerare la profondità del mercato e il portafoglio ordini. Si tratta di una scorciatoia artificiale rispetto all'esecuzione reale sul mercato.

In FTMO, anche se i conti forniti sono demo, siamo stati in grado di implementare il modello di esecuzione live che porta i nostri trader alla vera esperienza del mercato reale. Il nostro obiettivo non è solo quello di fornire ai trader esperti l'opportunità di operare con conti di dimensioni significative, ma anche di educare i trader alle prime armi e prepararli a operare come se fossero su un mercato reale. Questo è possibile solo grazie alle tecnologie che ci permettono di riflettere le condizioni di trading del mercato reale come se si fosse su un conto live.

Conclusione

In questo articolo abbiamo imparato che lo slippage non deve essere necessariamente un risultato spiacevole, ma anche una piacevole sorpresa in aggiunta al risultato positivo di un'operazione. Ogni slippage può essere positivo o negativo. Ciò che scatena uno slippage sono i rollover del mercato, l'allargamento dello spread, i comunicati stampa significativi, la volatilità dei mercati, la scarsa liquidità e/o i gap del fine settimana. In FTMO forniamo ai trader le migliori condizioni e una solida infrastruttura tecnica, che riflette i mercati reali in tempo reale. Inoltre, ci sforziamo di educare i trader su tutti gli aspetti legati al trading, in modo da fornire loro il quadro più trasparente possibile su come funzionano le cose, rendendoli consapevoli di tutte le circostanze legate ai loro progressi e alla loro esperienza di trading. Nel caso in cui abbiate dubbi o sospettiate un problema tecnico nell'elaborazione o nell'esecuzione della vostra operazione, il nostro team di assistenza è sempre pronto a rivedere la vostra operazione e a chiarire ogni possibile malinteso.

A proposito di FTMO

FTMO ha sviluppato un Processo di Valutazione in 2 fasi per trovare trader esperti. Una volta completato con successo, si può ottenere un FTMO Account con un saldo fino a $200,000. Come funziona?