Wie tradet man Candlestick Muster?

Nach den verfügbaren historischen Daten kann die Entdeckung japanischer Candlesticks bis ins 18. Jahrhundert datiert werden. Dieses Konzept wurde jedoch in den 90er Jahren im Westen durch Steve Nison in seinem Buch mit dem Titel Japanese Candlestick Charting Techniques populär. In diesem Artikel werfen wir einen Blick auf die Grundlagen japanischer Candlesticks und diskutieren die beliebtesten Candlestick Muster. Candlestick Muster sind natürlich eines der Grundkonzepte der technischen Analyse und sollten als ergänzender Faktor in der technischen Analyse dienen. Der Handel auf den Finanzmärkten ist ein komplexer Prozess und erfordert eine gründliche Analyse und Kenntnis des Marktes.

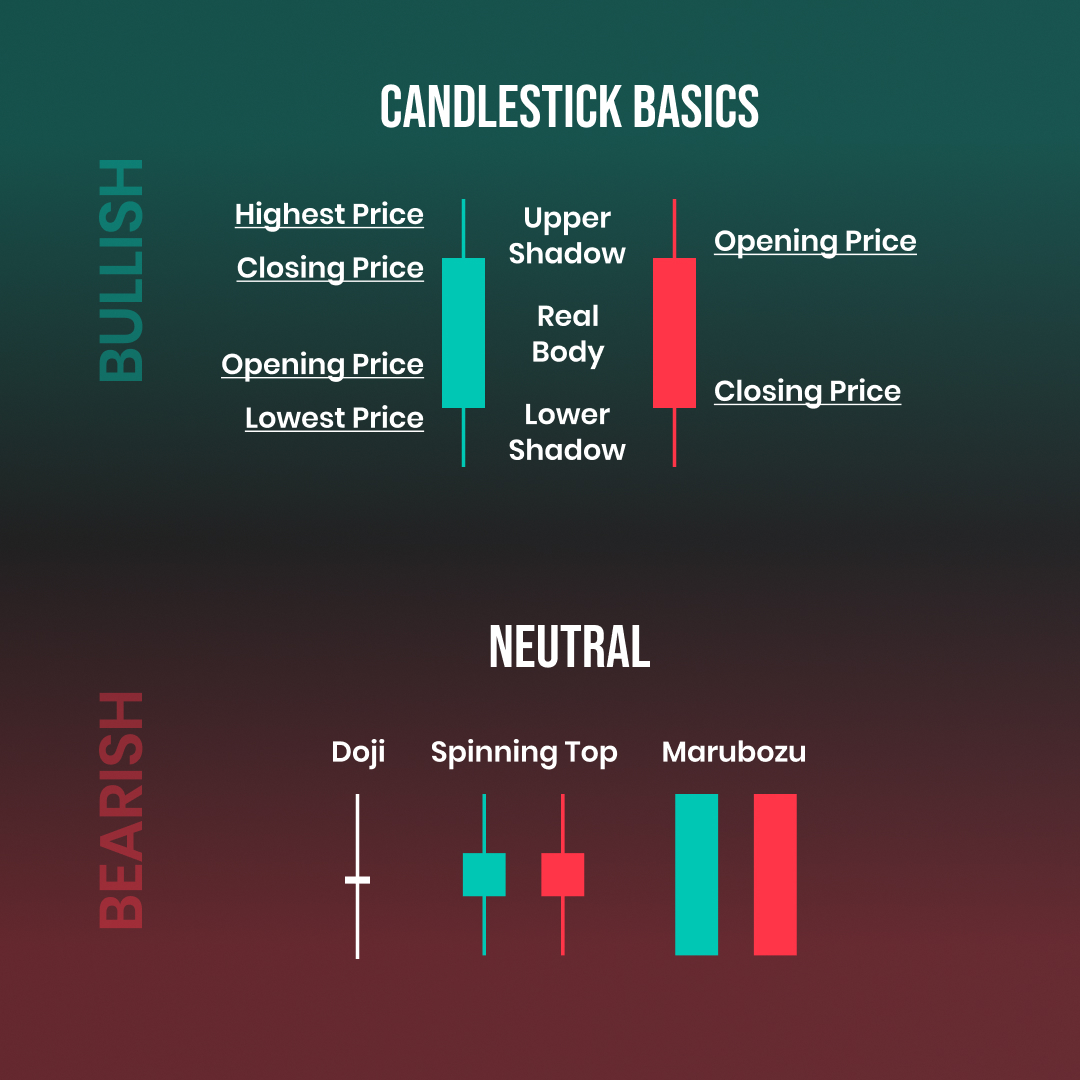

Candlestick-Grundlagen

Japanische Candlesticks beschreiben genau wie Balkendiagramme perfekt 4 wichtige Informationen über den Preis für einen bestimmten Zeitraum. Sie zeigen die OHLC-Preise, die wichtig sind, um das Verhalten und die Preisbewegung mit nur kleinen Unterschieden zu verstehen. Japanische Candlesticks können die Darstellung des Preises emotionaler machen. Auf der linken Seite (grün) sehen wir die bullische Kerze. Der nach unten zeigende Docht wird als unterer Docht oder unterer Schatten bezeichnet und die Spitze repräsentiert den niedrigeren Preis. Der Anfang des Rechtecks von unten ist der Eröffnungspreis. Das Ende des obigen Rechtecks ist der Schlusskurs. Die bullische Kerze ist normalerweise grün gefärbt, was darauf hinweist, dass der Preis gestiegen ist.

Auf der anderen Seite haben wir bärische Candlesticks, die das komplette Gegenteil von bullischen Candlesticks sind. Der Eröffnungspreis ist der obere Anfang des Rechtecks und der Schlusspreis ist das untere Ende des Rechtecks. Der Körper, der die Größe des Rechtecks hat, sagt uns die Preiserhöhung/-senkung. Die Färbung von bärischem Candlestick ist normalerweise standardmäßig rot, hängt jedoch auch von den Vorlieben jedes Einzelnen ab.

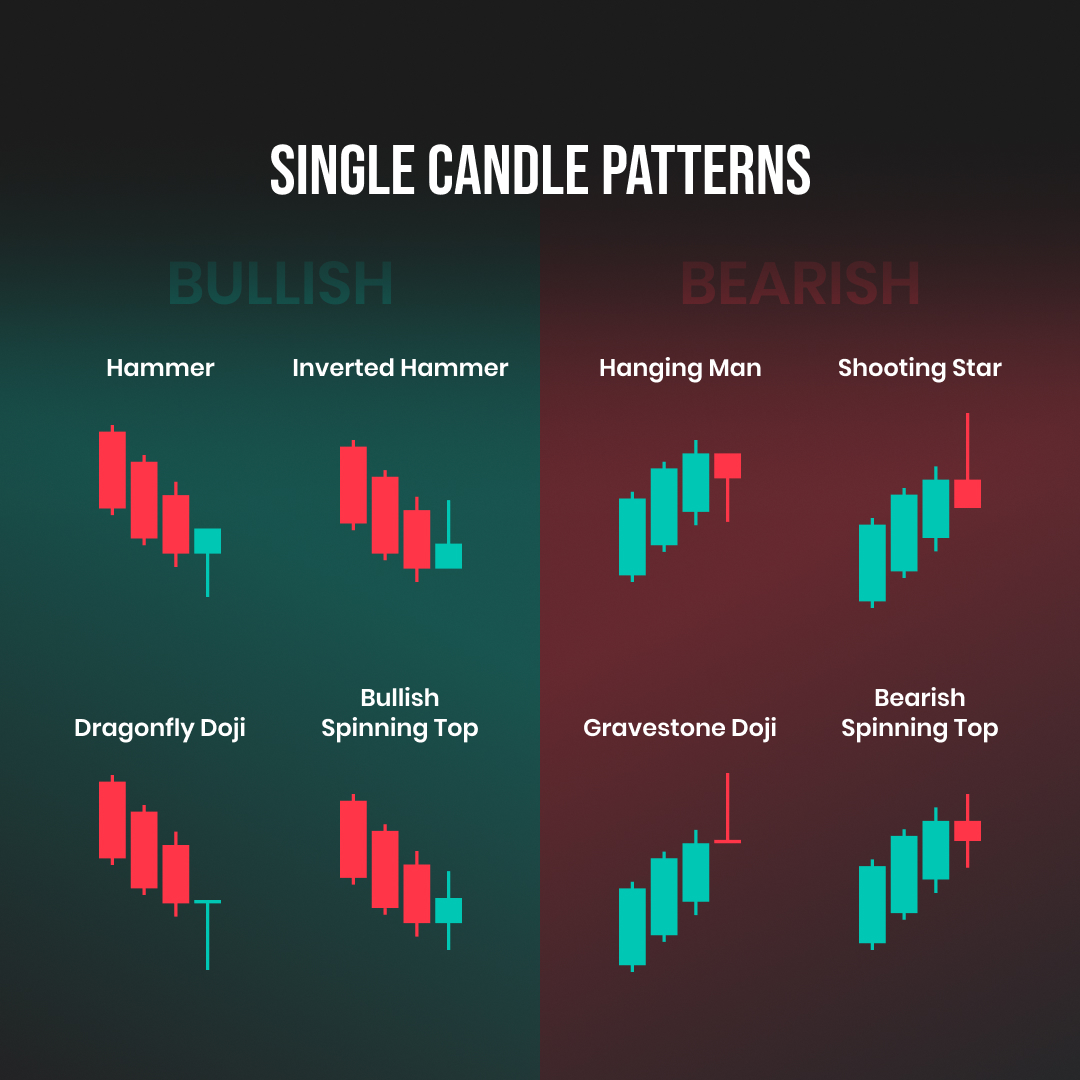

Einzelne Candlestick Muster

Unter den ersten Candlestick Mustern haben wir einzelne Candlestick Muster, die in bullish und bearish unterteilt sind. Wenn diese Muster auf dem Markt auftreten, liefern sie normalerweise ein Signal dafür, dass sich der Preis zu einem bestimmten Zeitpunkt umkehren kann. Natürlich können Candlestick Muster allein nicht als absolute Bestätigung der Preisprognosen angesehen werden und müssen in Verbindung mit anderen technischen und fundamentalen Analyse Tools verwendet werden. Die beliebtesten bullischen Candlestick Muster sind Hammer, Inverted Hammer, Dragonfly Doji und Bullish Spinning Top. Nach einem fortlaufenden Rückgang des Preises weist das Auftreten dieser Kerzen auf eine mögliche Preisumkehr hin. Hammer- und umgekehrte Hammer-Candlesticks haben, wie der Name schon sagt, den Körper und den Docht in Form eines Hammers. Dragonfly Doji hat einen sehr kurzen Körper und einen langen unteren Docht und der Bullish Spinning Top zeichnet sich durch einen quadratischen Körper mit zwei gleichen Dochten oder Schatten nach oben und unten aus.

Auf der anderen Seite liefern bärische Single Candlestick Muster ein Signal für die Preisumkehr nach unten, da ihr Auftreten normalerweise nach einem fortlaufenden Anstieg der Preise erfolgt. Wenn ihr Auftreten nicht nach einem aufeinanderfolgenden Anstieg erfolgt, werden die Bedingungen daher nicht eingehalten, das Signal ist nicht klar und kann nicht als gültig angesehen werden. Die beliebtesten bärischen Single Candlestick Muster sind Hanging Man, Shooting Star, Gravestone Doji und Bearish Spinning Top. Die Form von Hanging Man und Shooting Star ist, wie Sie sehen können, dem Hammer sehr ähnlich, es gibt jedoch große Unterschiede. Der Hauptunterschied besteht darin, dass der Hanging Man und der Shooting Star bearishe Kerzen sind, was bedeutet, dass, abgesehen von Hammer und Inverted Hammer Candlesticks, die bullische Kerzen sind, ihr Eröffnungspreis daher auf der unteren Seite des Körpers und der Schlusspreis auf der oberen Seite liegt des Rechtecks liegt der Eröffnungspreis des Hanging Man und der Shooting Star an der oberen Seite des Rechtecks und der Schlusspreis an der unteren Seite des Rechtecks. Dasselbe gilt für Gravestone Doji zum Dragonfly Doji und Bearish Kreisel zum Bullish Spinning Top.

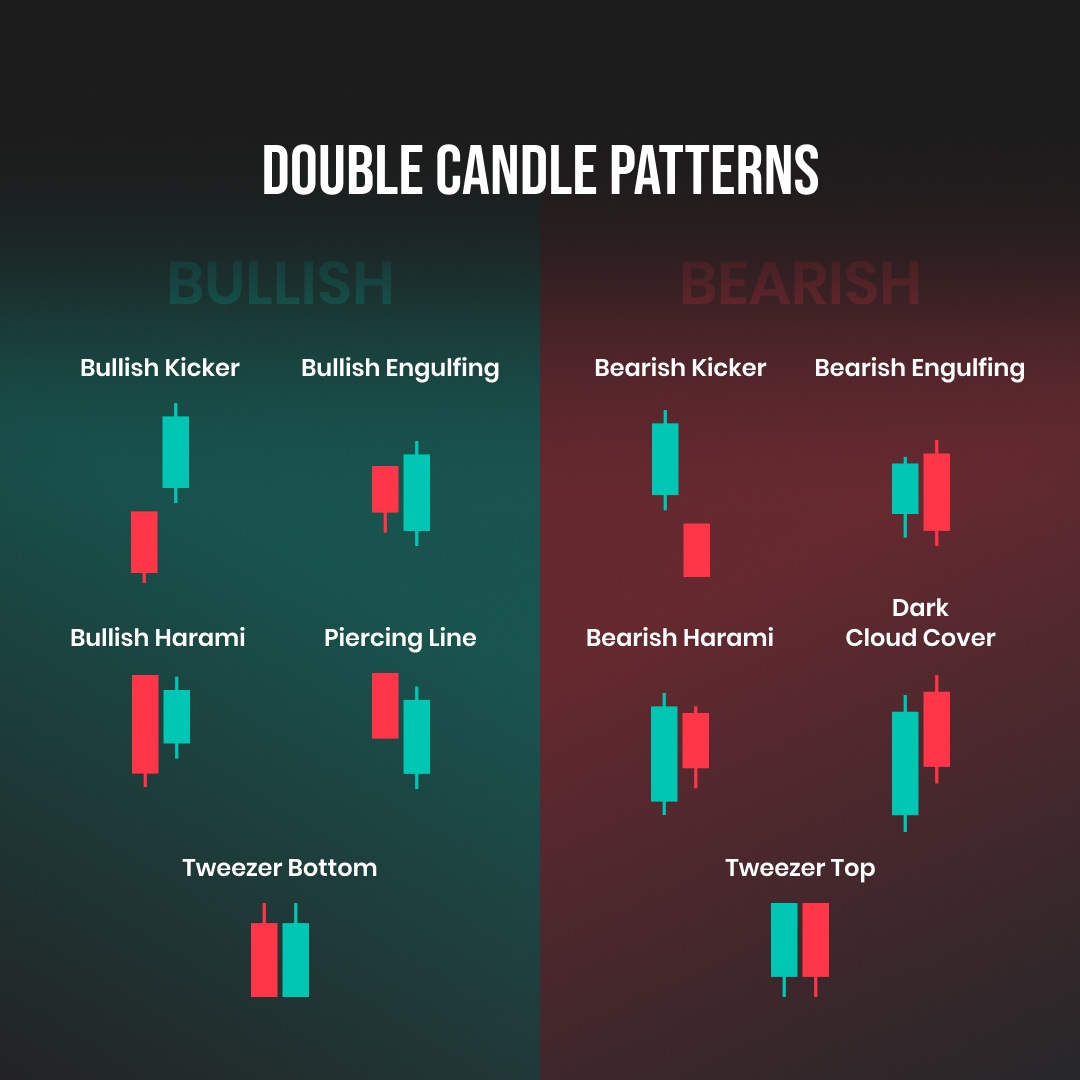

Doppelte Candlestick Muster

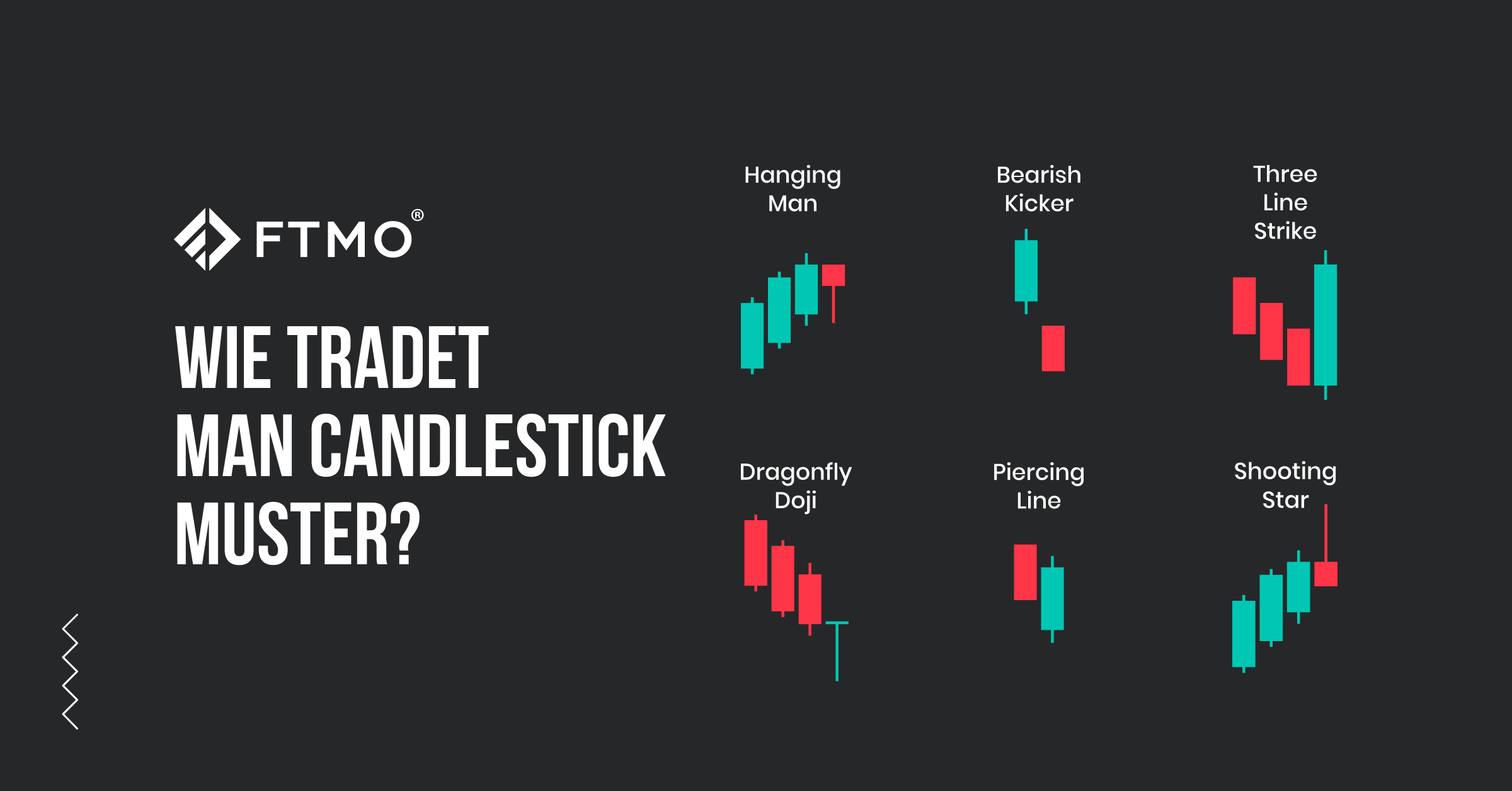

Dann haben wir doppelte Candlestick Muster. Unter den bullischen Candlestick Mustern haben wir Bullish Kicker, Bullish Engulfing, Bullish Harami, Piercing Line und Tweezer Bottom. Das bullische Kicker Candlestick Muster ist durch eine Lücke zur oberen Seite gekennzeichnet, was ein starker Hinweis darauf ist, dass der Preis weiter nach oben tendieren könnte. Das Bullish Engulfing erscheint auf dem Chart mit einer bullischen Kerze, deren Körper länger ist als die zuvor erschienene. Wenn diese Candlesticks zusammen erscheinen, signalisieren sie normalerweise einen Aufwärtstrend. Die nächste ist die bullische Harami, die mit einer langen bärischen Kerze beginnt und von einer bullischen Kerze gefolgt wird, deren Körper kürzer ist als die vorherige bärische Kerze. Dann haben wir die durchdringende Linie, die mit einer bärischen Kerze begann, und die Eröffnung der nächsten bullischen Kerze ist niedriger als der Schluss der vorherigen bärischen Kerze. Die zweite Kerze muss über dem Mittelpunkt der ersten Kerze schließen. Schließlich haben wir den Tweezer Bottom. Dieses Candlestick Muster ist normalerweise durch zwei Tiefs auf fast oder genau denselben Niveaus gekennzeichnet, jedoch ist die erste Kerze eine bärische Kerze und die zweite eine bullische Kerze, was den Schlusskurs der ersten Kerze und den Eröffnungskurs der folgenden Kerze bedeutet sind auf fast oder gleichem Niveau. Beide Kerzen haben keinen Docht nach unten, aber einen Docht nach oben.

Dann haben wir die bärischen Double Candlestick Muster. Diese Muster sind Bearish Kicker, Bearish Engulfing, Bearish Harami, Dark Cloud Cover und Tweezer Top. Der Bearish Kicker ist dem Bullish Kicker sehr ähnlich, mit dem Unterschied, dass er sich auf der anderen Seite befindet und durch eine Lücke nach unten gekennzeichnet ist, was ein starker Hinweis darauf ist, dass der Preis beginnt, nach unten zu tendieren. Dann haben wir das Bearish Engulfing, das mit einer bullischen Kerze beginnt und von einer bärischen Kerze gefolgt wird, deren Körper länger ist als die vorherige bullische Kerze. Das folgende Candlestick Muster ist das Bearish Harami. Dieses Double Candlestick Muster beginnt normalerweise mit einer bullischen Kerze, die einen längeren Körper hat als die folgende bärische Kerze. Die folgende bärische Kerze öffnet und schließt jedoch innerhalb der Spanne des Körpers der vorherigen bullischen Kerze. Ein weiteres beliebtes Double Candlestick Muster ist die Dark Cloud Cover. Beginnt mit einer bullischen Kerze, gefolgt von einer bärischen Kerze, die höher öffnet als der Schlusskurs der vorherigen bullischen Kerze. Die zweite Kerze schließt unter dem Mittelpunkt der vorherigen bullischen Kerze. Das letzte Doppel Candlestick Muster ist die Tweezer Top. Die Eigenschaften dieses Musters sind die gleichen wie beim Tweezer Bottom, mit dem einzigen Unterschied, dass die erste Kerze eine bullische Kerze und die zweite eine bärische Kerze ist. Sie haben normalerweise keine Dochte nach oben, sondern nach unten.

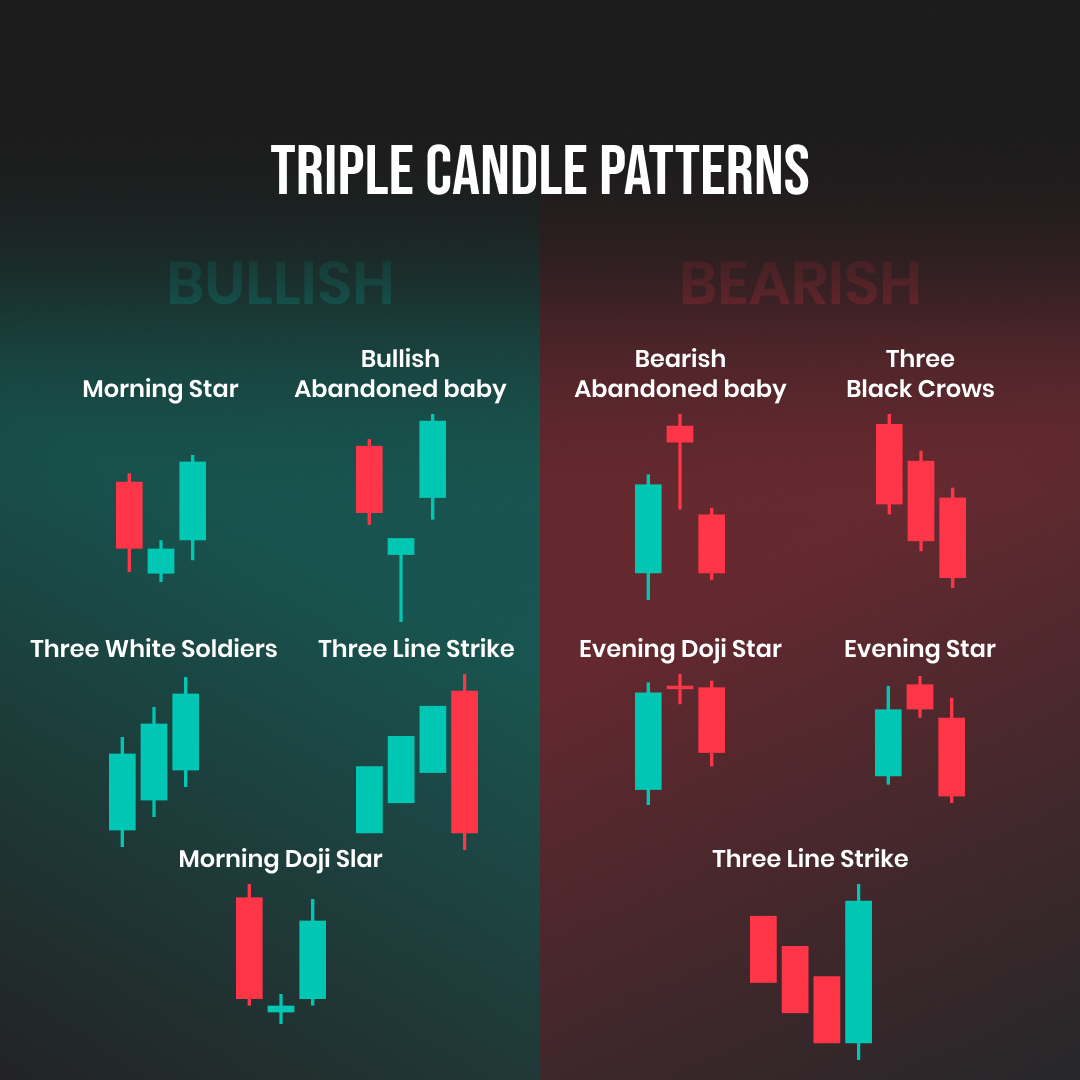

Dreifache Candlestick Muster

Dreifache Candlestick Muster sind Muster, die drei Candlesticks haben. Wenn sich diese Muster bilden, werden sie normalerweise als die stärksten Hinweise auf die nächsten Preisbewegungen angesehen, im Gegensatz zu den Einzelnen und Doppelten Candlestick-Mustern, wenn sie manchmal ein falsches Signal liefern können. Die beliebtesten bullischen Dreifachen Candlestick Muster sind Morning Star, Bullish Abandoned Baby, Three White Soldiers, Three Line Strike und Morning Doji Star. Unter den bärischen Dreifachen Candlestick Muster haben wir Bearish Abandoned Baby, Three Black Crows, Evening Doji Star, Evening Star und Three Line Strike. Wie Sie auf dem Bild sehen können, sind diese Muster Signale einer Trendumkehr.

Abschlußwort

In diesem Artikel haben wir die Grundlagen japanischer Candlesticks und die beliebtesten Candlestick Muster behandelt. Natürlich darf keiner der Inhalte in diesem Artikel als Anlage-/Handelsberatung betrachtet werden, und diese Techniken sollten nur in Einklang mit anderen technischen und fundamentalen Analysen und Tools verwendet werden. Wenn beispielsweise der Dollar-Index aufgrund von Zinserhöhungen durch die FED steigen wird, sind Trendumkehr-Candlestick-Muster möglicherweise kein solides Signal, um beim Dollar-Index eine Short-Position einzugehen, sondern das Gegenteil. Möglicherweise möchten Sie auf ein Retracement warten, um dem Trend zu folgen. Es gibt Händler, die Candlestick-Mustertechniken als unterstützende Werkzeuge für ihre technische Analyse verwenden, es gibt jedoch auch Händler, die behaupten, dass diese nicht funktionieren und sie niemals anfassen würden. Japanische Candels und Candlestick Mustern werden seit Hunderten von Jahren von Händlern verwendet, und obwohl es Händler gibt, die schwören, sie niemals zu verwenden, sind sie eines der Grundkonzepte der technischen Analyse.

Dieser Artikel dient nur zu Informationszwecken, und einige Angaben können von den aktuellen Serviceangeboten oder Produktmerkmalen abweichen. Bitte prüfen Sie stets die neuesten Bedingungen auf den offiziellen Produktseiten.

Über FTMO

FTMO hat einen zweistufigen Evaluierungsprozess entwickelt, um Handelstalente zu finden. Nach erfolgreichem Abschluss können Sie ein FTMO Account mit einem Guthaben von bis zu $200,000 erhalten. Wie funktioniert das?