Technische Analyse - wie man den Stochastik-Oszillator verwendet

Im nächsten Teil unserer Serie zu technischen Analysen und Indikatoren werden wir uns einen weiteren Momentum-Oszillator ansehen, nämlich den Stochastik-Oszillator. Dieser Indikator misst die Bewegungsgeschwindigkeit und das Momentum des Preises des Instruments bei der Bestimmung des Trends und seiner Änderung.

Der stochastische Oszillator wurde bereits in den 1950er Jahren von George Lane entwickelt, wonach die Änderung des Momentums oder der Bewegungsgeschwindigkeit des Instrumentenpreises erfolgt, bevor der Preis selbst seine Bewegungsrichtung ändert. George Lane sagte, dass der Stochastik-Oszillator nicht dem Preis selbst, dem Volumen oder ähnlichem folgt, sondern der Geschwindigkeit oder dem Momentum des Preises (der Stärke des Trends). Stochastik vergleicht in seiner Grundform einen bestimmten Schlusskurs eines Instruments mit dem höchsten und niedrigsten Kurs für einen bestimmten Zeitraum, normalerweise 14 Tage (oder andere Zeiteinheiten, je nach Zeitrahmen des Charts, auf dem der Trader handelt).

Was ist ein stochastischer Oszillator?

Der Indikator basiert auf der Tatsache, dass der Preis des Instruments in einem Aufwärtstrend tendenziell in der Nähe des Hochs und in einem Abwärtstrend in der Nähe des Tiefs schließt. Wenn der Preis jedoch weiter vom Maximum oder Minimum entfernt schließt, bedeutet dies, dass die Dynamik nachlässt und eine Trendwende eintreten kann.

Wie andere Oszillatoren (z. B. RSI, über den wir kürzlich geschrieben haben) wird Stochastic in einem separaten Chartfenster angezeigt und bewegt sich zwischen den Werten 0 und 100. Obwohl RSI und Stochastic auf den ersten Blick sehr ähnlich sind, besteht der Hauptunterschied darin, dass der RSI alle Schlusskurse in einem bestimmten Zeitraum in seiner Berechnung berücksichtigt, Stochastic berücksichtigt jedoch nur den aktuellen Preis im Verhältnis zum höchsten und niedrigsten Preis.

Berechnung

Stochastik zeigt im Gegensatz zum RSI auch zwei Linien an, von denen eine den Wert des Indikators selbst (%K) und die andere seinen gleitenden Drei-Tages-Durchschnitt (%D) darstellt. Die Formel zur Berechnung des Wertes des Indikators sieht dann folgendermaßen aus:

%K= 100[(C - L14) / H14 - L14)]

Wo:

C = letzter Schlusskurs

L14 = Niedrigstes Tief der letzten 14 Perioden.

H14 = Höchstes Hoch der letzten 14 Perioden.

%D = einfacher gleitender Durchschnitt mit Periode 3.

Bei der Eingabe von Werten beim Öffnen des Indikators werden normalerweise die Werte für die Verlangsamung oder Glättung von %K bestimmt, die auf den Wert 3 eingestellt sind, wodurch die Empfindlichkeit gegenüber Änderungen der Preise des Instruments verringert wird.

14 Perioden gelten als ausreichend langer Zeitraum für die Berechnung, aber gleichzeitig nicht zu lang, um auf Änderungen zu reagieren. Trader, die in kürzeren Zeiträumen handeln, können jedoch einen kürzeren Zeitraum festlegen, und der Indikator gibt den Tradern dann mehr Signale, um in den Markt einzusteigen.

Verwendung des Indikators

Ähnlich wie beim RSI besteht die grundlegende Verwendung des Stochastik-Oszillators darin anzuzeigen, wenn der Markt überkauft oder überverkauft ist, d.h. dass ein Aufwärts- oder Abwärtstrend des Instruments zu Ende geht. Ein überkaufter Markt tritt auf, wenn der Indikator das Niveau von 80 Punkten überschreitet, während die Rückkehr des Indikatorwerts unter das Niveau von 80 ein Verkaufssignal darstellt. Bei Überverkauft ist es umgekehrt, es passiert, wenn der Indikator unter die 20-Punkte-Marke fällt und ein Kaufsignal erscheint, wenn der Indikator über die 20-Punkte-Marke zurückkehrt.

Ähnlich wie beim RSI besteht die Kehrseite darin, dass der Preis in stärkeren Trends oder hochvolatilen Märkten häufiger überverkaufte oder überkaufte Niveaus erreichen und falsche Signale erzeugen kann. Die Lösung kann darin bestehen, die Levels auf Werte von 15 und 85 zu verschieben, wobei der Trader jedoch einige interessante Handelsmöglichkeiten verlieren kann. Eine Lösung besteht auch darin, nur die Signale zu handeln, die in die gleiche Richtung wie der Markttrend gehen.

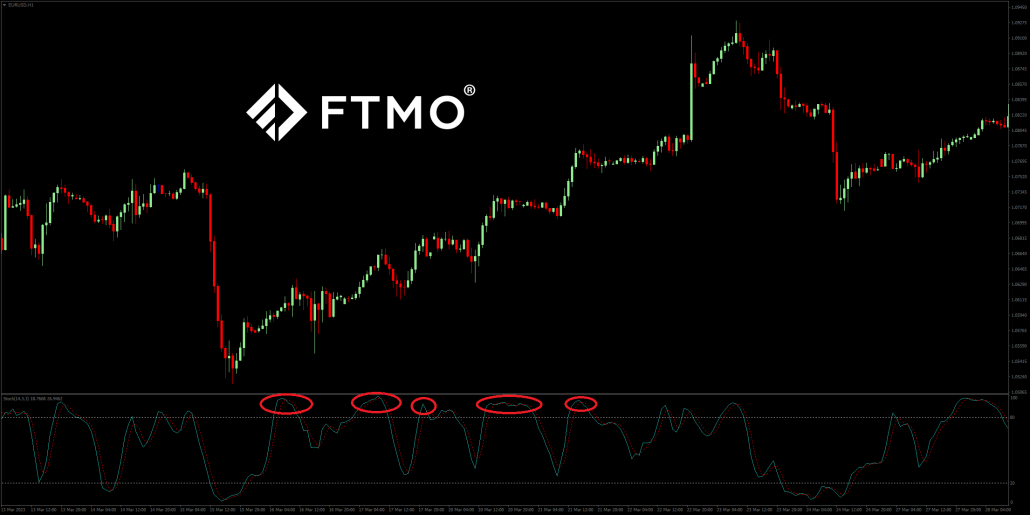

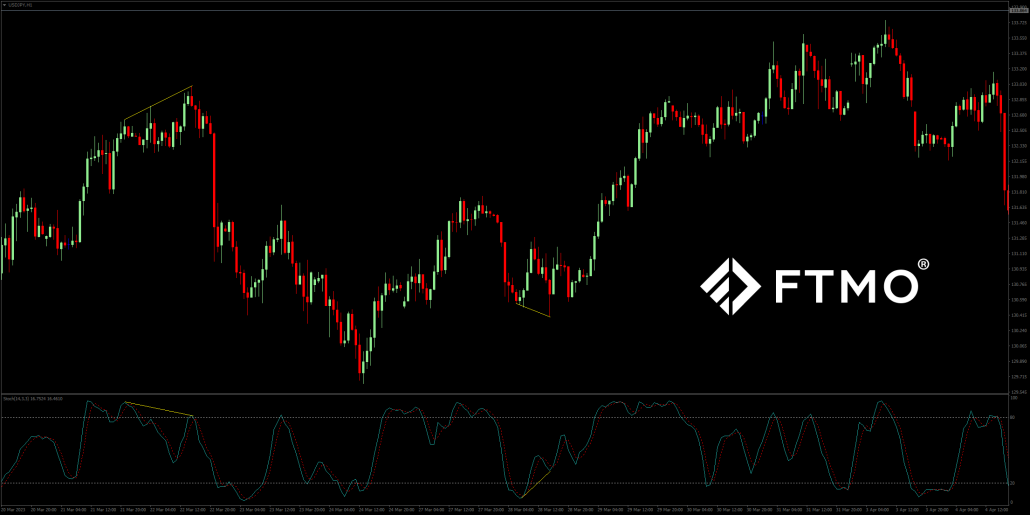

Divergenz

Eine der beliebtesten Möglichkeiten, den Stochastik-Oszillator (wie bei den meisten Oszillatoren) zu verwenden, ist die sogenannte Divergenz. Auch hier tritt eine bullische Divergenz auf, wenn der Preis des Instruments niedrigere Tiefs bildet und gleichzeitig die Stochastik höhere Tiefs bildet, sodass die Abwärtsbewegung an Dynamik verliert und eine Umkehrung möglich ist. Eine bärische Divergenz tritt auf, wenn der Preis höhere Hochs und der Indikator niedrigere Hochs erreicht, sodass die Aufwärtsbewegung an Stärke verliert und eine Trendumkehr zu erwarten ist. Damit es sich jedoch um ein wirklich gültiges Signal handelt, muss es durch eine echte Umkehrung des Preises des Instruments selbst bestätigt werden.

Überkreuzung

Ein Überkreuzung tritt auf, wenn beide Linien des Indikators (%K und %D) über das überverkaufte Niveau oder unter das überkaufte Niveau kommen. Ein Verkaufssignal tritt auf, wenn die %K-Linie die %D-Linie nach unten über das überkaufte Niveau kreuzt, ein Kaufsignal tritt auf, wenn die %K-Linie die %D-Linie nach oben unter das überverkaufte Niveau kreuzt.

Andere Verwendungsmöglichkeiten

Neben den Linien 20 und 80 kann man beim Stochastik-Oszillator auch das Niveau von 50 Punkten überwachen, dessen Überschreiten von einigen Tradern als starkes Einstiegssignal verwendet wird. Wenn die %K-Linie die 50-Punkte-Marke nach unten kreuzt, ist dies ein starkes Verkaufssignal, wenn sie sie nach oben kreuzt, ist dies ein starkes Kaufsignal.

Wie bei anderen technischen Analysetools sollte Stochastik nicht als einziges Tool zur Generierung von Kauf- und Verkaufssignalen verwendet werden. Die Kombination mit anderen Tools kann die Erfolgsquote deutlich verbessern und dem Trader einen deutlich besseren Einstieg in Positionen ermöglichen. Daher kann Stochastic in Kombination mit gleitenden Durchschnitten, Trendlinien, grafischen Formationen und anderen technischen Analysetools verwendet werden.

Über FTMO

FTMO hat einen zweistufigen Evaluierungsprozess entwickelt, um Handelstalente zu finden. Nach erfolgreichem Abschluss können Sie ein FTMO Account mit einem Guthaben von bis zu $200,000 erhalten. Wie funktioniert das?