FTMO Traders Analysis: Weniger ist manchmal mehr

Im weiteren Teil der Serie, in der wir erfolgreiche FTMO Trader und ihre Ergebnisse bewerten, werden wir uns drei Trader mit unterschiedlichen Ansätzen ansehen. Und Sie werden sehen, dass ein Trader, um ein großartiges Ergebnis zu erzielen, keine große Anzahl von Trades oder unnötig große Positionen eröffnen muss.

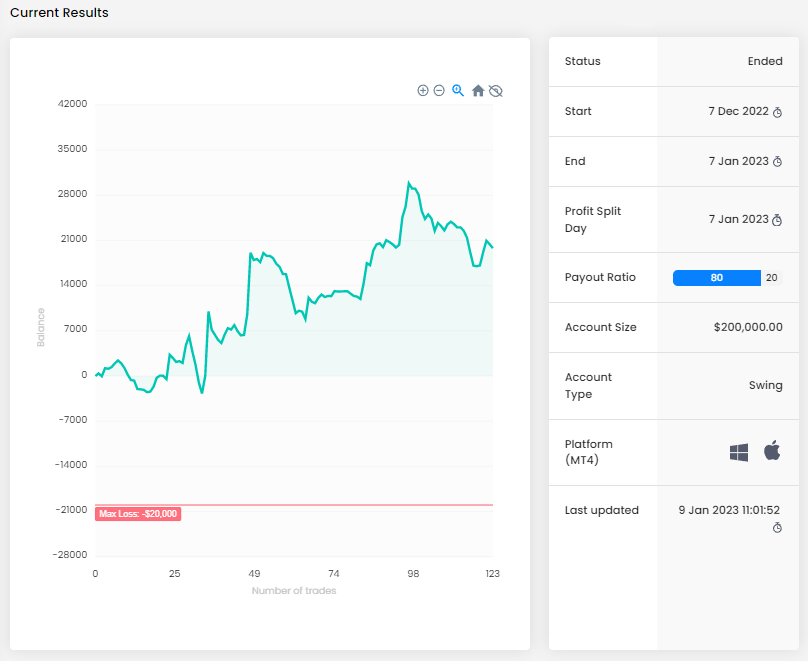

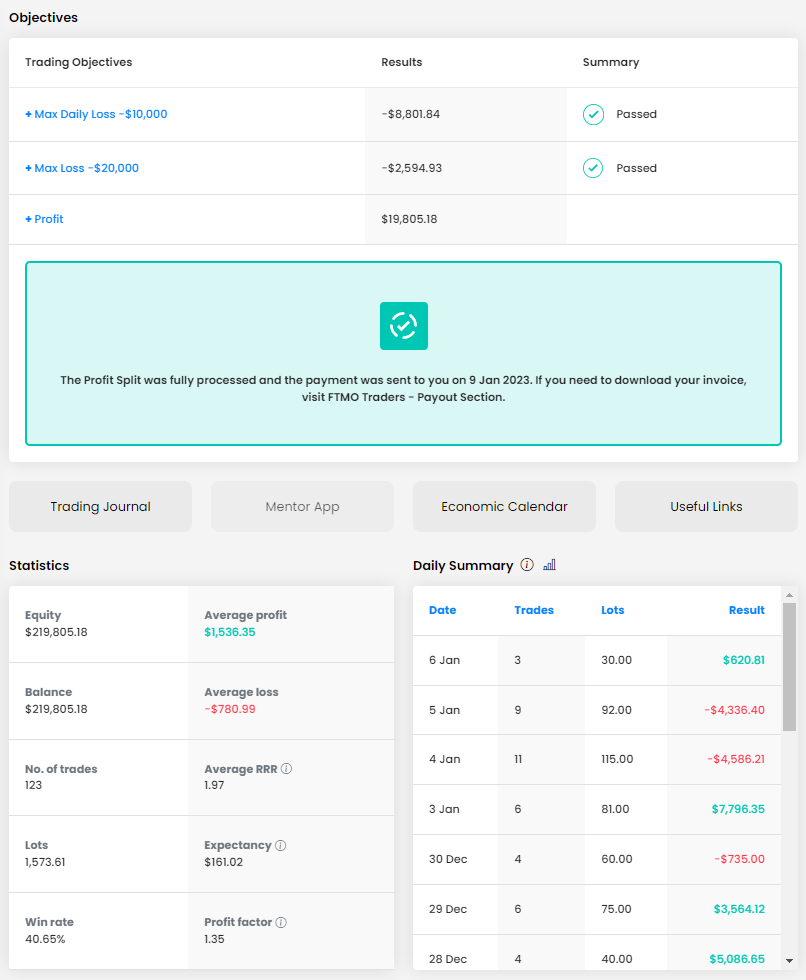

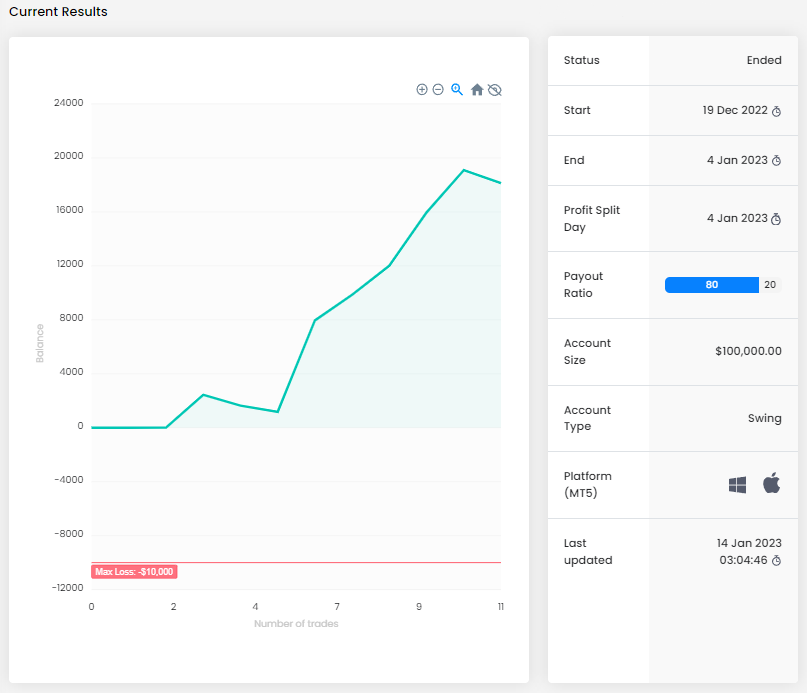

Der erste Trader hat die volatilste Reise im gegebenen Monat hinter sich. An seiner Bilanzkurve kann man erkennen, dass er zu Beginn der Periode einige Tage brauchte, um dauerhaft in positive Zahlen zu kommen. In den folgenden Tagen gelang es ihm jedoch, trotz zweier ziemlich deutlicher Rückgänge eine positive Rendite aufrechtzuerhalten. Ohne eine Reihe von Verlusttrades vor dem Ende der Handelsperiode hätte sein Ergebnis viel besser sein können.

Ein Endergebnis von fast 20.000 USD auf einem 200.000-Dollar-Konto ist ein sehr guter Gewinn. Der Trader schloss die meisten Handelstage mit Gewinn ab, kam aber gleichzeitig zweimal nahe an die maximale Tagesverlustgrenze heran (allerdings immer noch mit einer ziemlich sicheren Marge). Der maximale Verlust war für ihn kein Problem.

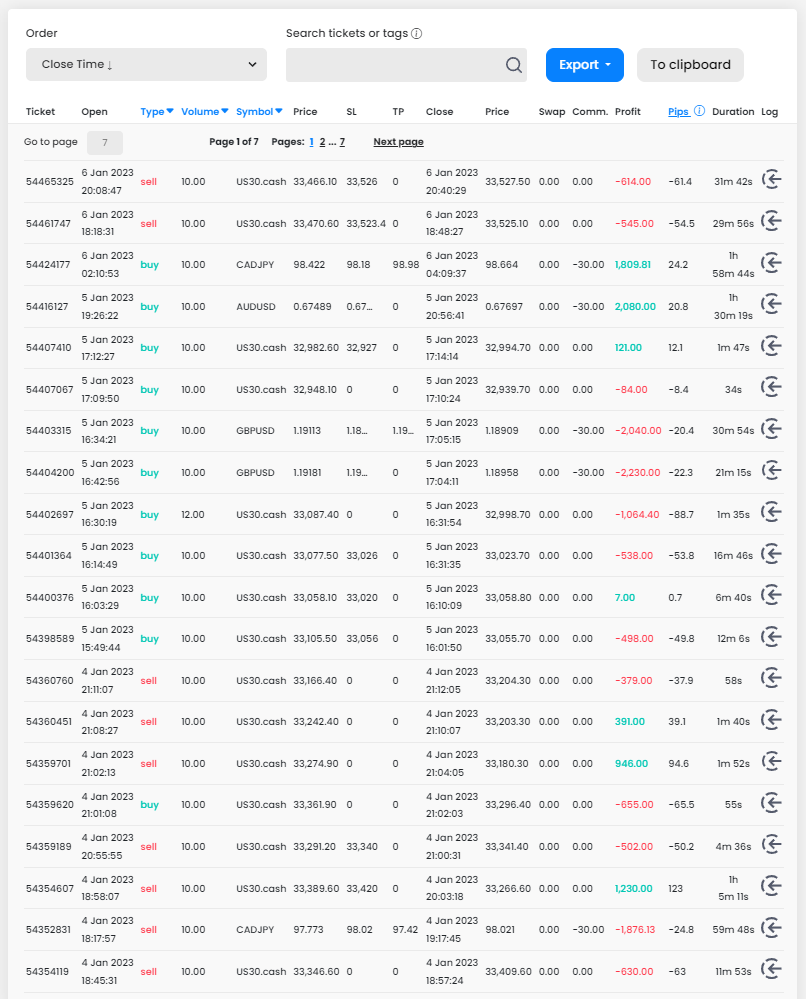

Das durchschnittliche Verhältnis von Gewinn und Verlust über dem Wert von eins (1,97) zeigt, dass die Strategie des Traders auch bei einer relativ geringen Erfolgsquote von Trades (40,65 %) langfristig profitabel sein kann. Er ist ein ziemlich aktiver Trader, der im Berichtszeitraum 123 Trades mit einer Gesamtgröße von 1.573,61 Lots eröffnete, was mehr als 12 Lots pro Position entspricht. Das ist nicht viel, aber angesichts der Größe des Kontos kein gefährliches Überhebeln.

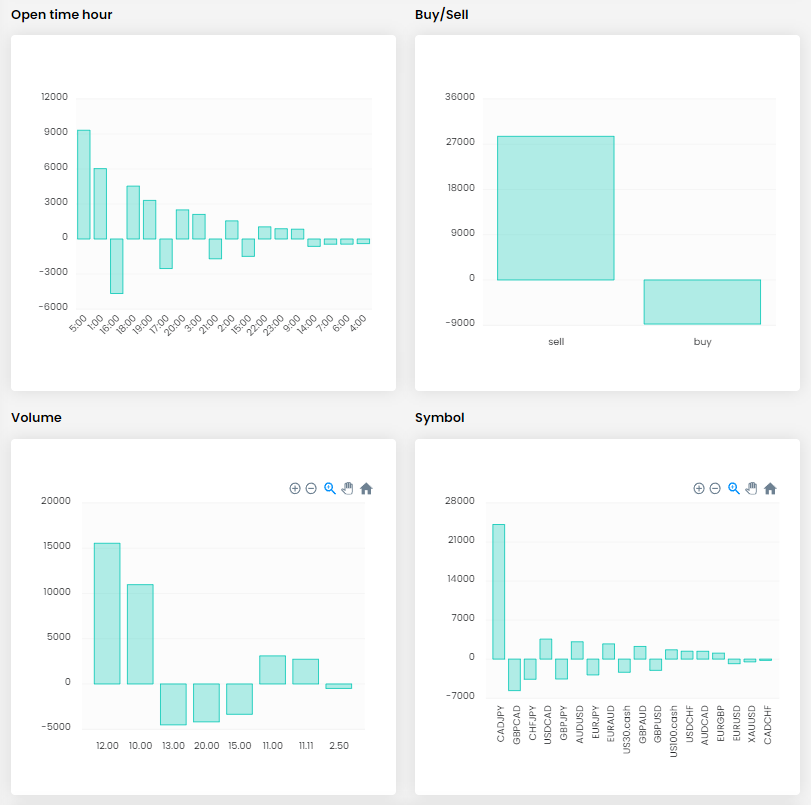

Der Trader nutzte alle zwanzig Handelstage, was ihm durchschnittlich sechs Trades pro Tag beschert. Dies ist kein exzessives Overtrading, aber selbst für einen Intraday-Trader sind es ziemlich viele Trades. Das größte Problem, das wir sehen, ist, dass der Trader dazu neigt, seine Verlustpositionen aufzustocken. Es ist eine sehr riskante Strategie, die nur für sehr erfahrene Trader gedacht ist, die sich darüber im Klaren sind, was sie tun und welche Risiken sie eingehen. Der Händler hat SL und TP eingestellt, aber nicht für alle Trades, was ebenfalls eher negativ ist.

Die Auswahl der vom Trader gehandelten Instrumente ist auch ziemlich breit, was vom Standpunkt der Diversifikation positiv sein kann, aber das „Anpassen“ einer Strategie an so viele Instrumente kann ziemlich komplex sein, und ihre Überwachung innerhalb des Intraday-Handels möglicherweise nicht auch einfach. Das Verhältnis von Kauf- und Verkaufsaufträgen ist selten ausgeglichen, aber ihr Erfolg spricht eindeutig für Short-Positionen, bei denen der Händler den größten Teil seiner Gewinne erzielt.

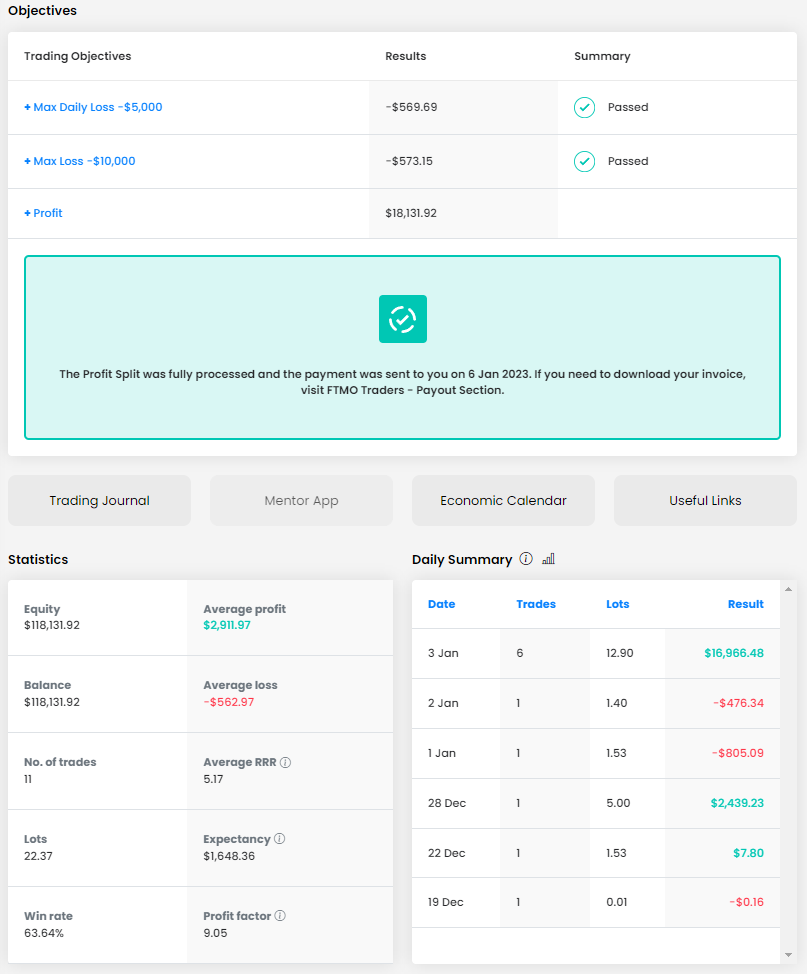

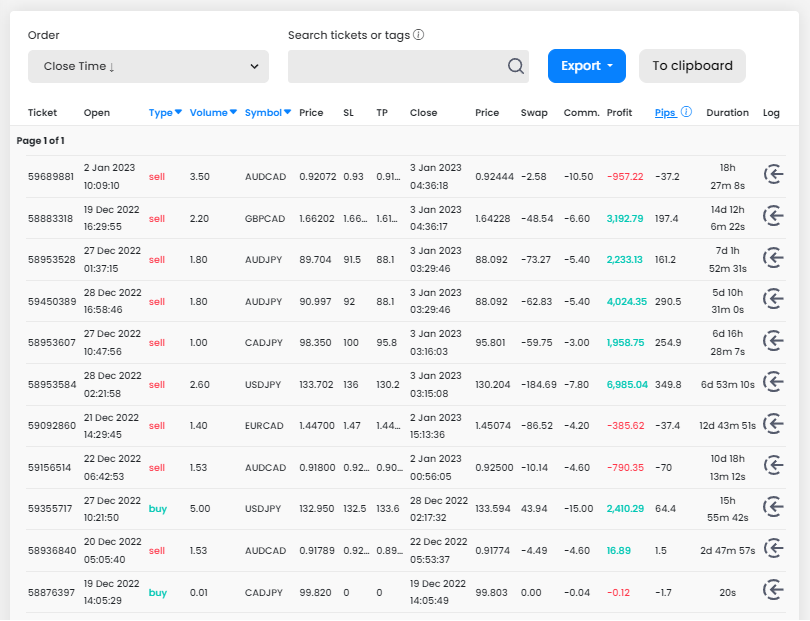

Der zweite bewertete Trader verfolgte einen diametral anderen Ansatz für den Handel. Aus dem ersten Bild ist ersichtlich, dass seine Handelsperiode viel kürzer ist und er die Auszahlung nach zwei Wochen realisiert hat. Während dieser Zeit hat er nur 11 Trades getätigt, von denen die meisten profitabel waren, sodass seine Kontostandskurve die ganze Zeit über positive Zahlen aufweist.

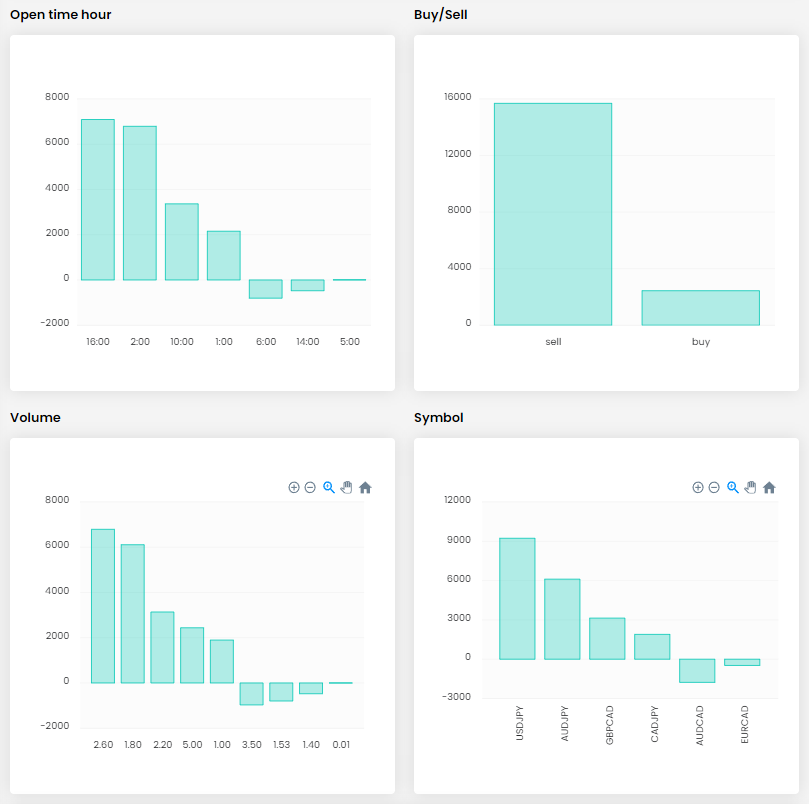

Sogar nur elf Trades reichten für den Trader aus, um über 18.000 $ Gewinn zu machen, was ein großartiges Ergebnis für eine Kontogröße von 100.000 $ ist. Dank der Kombination aus einem sehr hohen durchschnittlichen RRR (5,17) und einer guten Trade-Erfolgsrate (63,64 %) waren die maximale Tagesverlustgrenze und die maximale Verlustgrenze für den Trader kein Problem. In elf Trades handelte der Trader 22,37 Lots, was nur etwa 2 Lots pro Trade entspricht und ein relativ konservativer Ansatz ist.

Aus dem Trading Journal geht hervor, dass er ein Swingtrader ist, der seine Positionen mehrere Tage hält, wobei der längste Trade praktisch die gesamte Handelsperiode dauerte. Die Geduld zahlte sich schließlich für den Trader aus, und dank kleiner Positionen schmälerten die Swaps keinen großen Teil seiner Gewinne. Beim USDJPY-Paar, wo er die größte Position eröffnete, erzielte er sogar einen Gewinn bei Swaps. Wir bewerten die Verwendung von Stop-Loss für alle Positionen positiv. Beim AUDJPY-Paar nutzte der Händler die erwähnte Erhöhung der Position mit Verlust, aber in diesem Fall endete es mit viel Glück mit einem positiven Ergebnis und es ist die profitabelste Transaktion des Traders.

Der Trader handelte nur mit Währungspaaren. Interessanterweise verzeichnete er das schlechteste Ergebnis beim AUDCAD-Paar, bei dem er die meisten Trades eröffnete. Meistens eröffnete er Short-Positionen, aber bei Währungspaaren kann man nicht von klassischem Shorting sprechen, da man immer auf den Niedergang der einen Währung und die Stärkung der anderen spekuliert. Insgesamt ist die Herangehensweise des Traders positiv zu bewerten und ein gutes Beispiel dafür, dass weniger manchmal mehr ist.

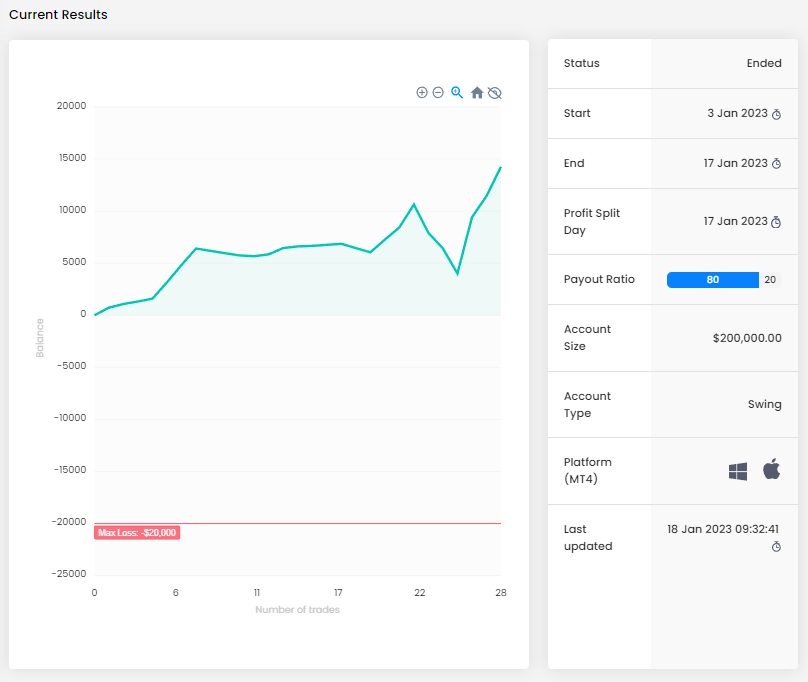

Auch der dritte bewertete Trader übertrieb nicht mit der Anzahl der offenen Positionen, allerdings dauerten seine Trades im Gegensatz zum vorherigen Fall kürzer und die Positionen waren größer. Eine große Pechsträhne hat der Trader leider nicht vermieden, aber seine Bilanzkurve bleibt während der gesamten Handelsperiode auf positiven Werten.

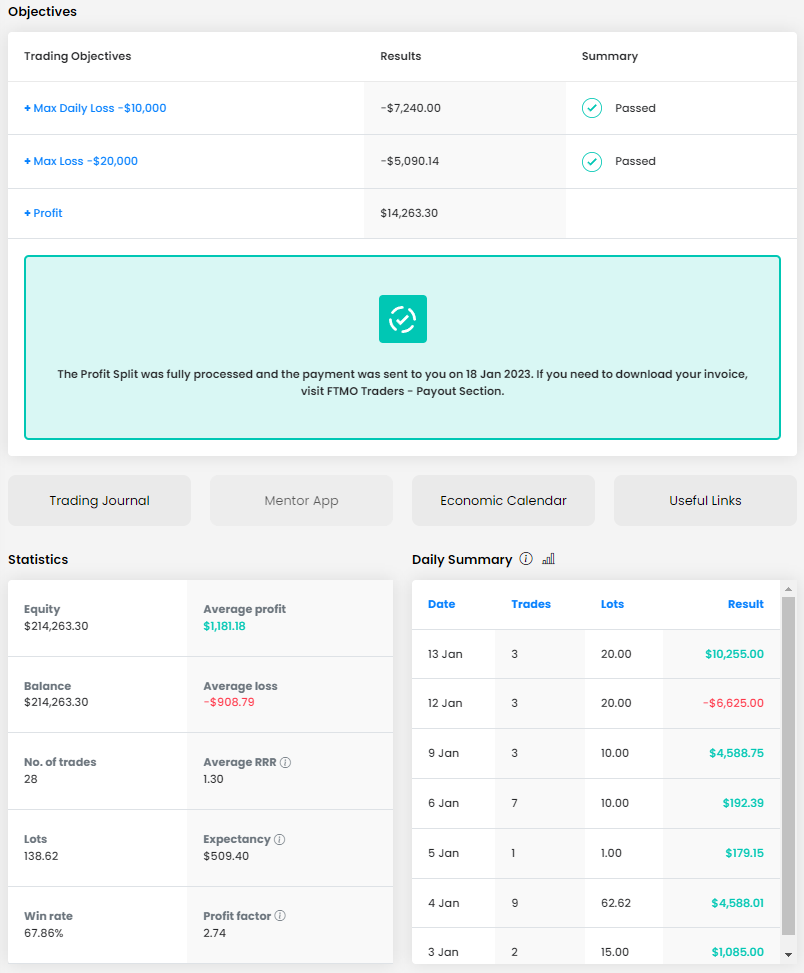

Innerhalb der zwei Wochen hat er nur sechs Tage gehandelt und 28 Positionen eröffnet, was mehr als 4 Positionen pro Tag sind. Maximaler Tagesverlust und maximaler Verlust waren für ihn kein Problem, und ein Gesamtgewinn von über 14.000 $ bei einer Kontogröße von 200.000 $ ist überhaupt nicht schlecht. Auch der durchschnittliche RRR (1,30) ist nicht schlecht, und in Kombination mit einer guten Trade-Erfolgsquote (67,86) kann der Trader langfristig interessante Gewinne erzielen. 138,62 Lots sind nicht viel für die Anzahl der Trades (fast 5 Lots pro Trade), aber für die Kontogröße ist es in Ordnung.

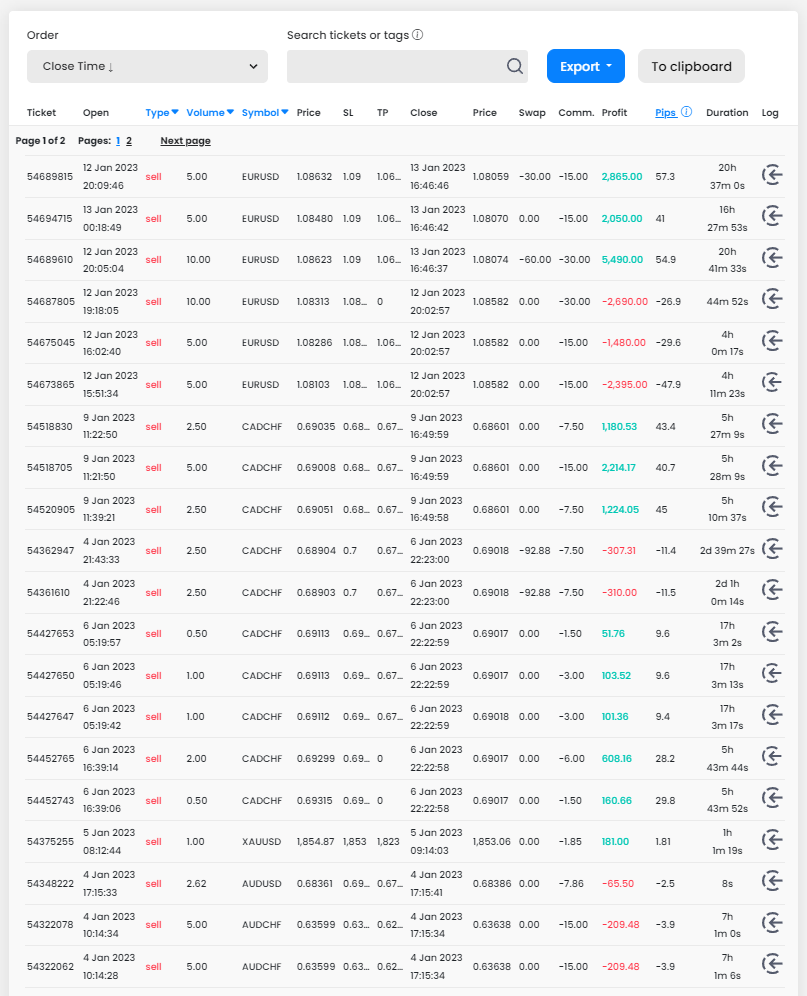

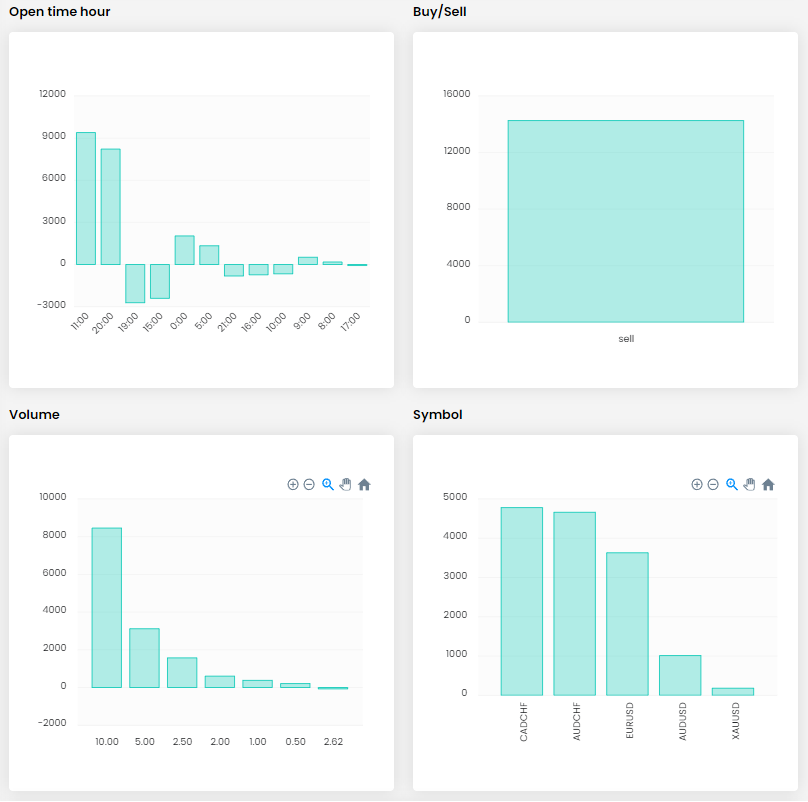

Das Trading Journal zeigt uns, dass die Trades normalerweise einige Stunden dauern, aber der Trader sie selten über Nacht hält (was angesichts der Größe der Positionen gut ist). Anfang des Jahres verzeichnete der Trader eine Pechsträhne, danach verzichtete er auf „Rache“-Trading, was wir positiv bewerten. Die jüngste Position beim EURUSD-Paar ist interessant. Auch dieser Trader versuchte, die ungünstige Entwicklung des Währungspaares zu seinem Vorteil zu nutzen und eröffnete neue Positionen „zu einem besseren Preis“. Zuerst führte dies zu einem erheblichen Verlust, aber unmittelbar nach dem Schließen von drei Verlustpositionen begann der Trader, andere Positionen in die gleiche Richtung zu eröffnen, und im zweiten Fall war er bereits erfolgreich. Dies ist ein sehr riskanter Ansatz und wir warnen Sie erneut, dass er nicht für jeden geeignet ist. Das Positive daran ist die Tatsache, dass der Trader Stop Losses für alle Trades gesetzt hat.

Interessant ist die Tatsache, dass der Trader nur Short-Positionen eröffnet hat, was, wie wir bereits erwähnt haben, bei Forex nicht ungewöhnlich ist, aber einige Trader möglicherweise ein psychologisches Problem damit haben. Der Trader endete mit Gewinn bei allen vier gehandelten Währungspaaren, und sein kleiner Trade auf Gold endete ebenfalls mit einem leichten Gewinn.

Obwohl alle drei Trader einen unterschiedlichen Handelsansatz verfolgten, waren die Ergebnisse in allen drei Fällen sehr gut. Jeder versuchte auch neue Positionen im Verlust zu eröffnen, aber dieses riskante Vorgehen funktionierte nicht immer wie erwartet. Es gilt nach wie vor, dass die Grundlage des Erfolgs das Festhalten an der gewählten Strategie und das richtige Geld- und Risikomanagement sind.

Über FTMO

FTMO hat einen zweistufigen Evaluierungsprozess entwickelt, um Handelstalente zu finden. Nach erfolgreichem Abschluss können Sie ein FTMO Account mit einem Guthaben von bis zu $200,000 erhalten. Wie funktioniert das?