FTMO Traders Analysis: cuidado com a perda de concentração

Não é raro para os nossos traders que, após um período de rendimentos interessantes na FTMO Account, haja uma série de perdas e um período em que o trader simplesmente não se sai bem. Estes casos são simplesmente comuns no Forex. O mais importante é não entrar em pânico e prestar atenção aos limites de perda, que se ultrapassados podem levar a perdas desnecessárias e, no pior dos casos, à perda da FTMO Account.

O primeiro trader na análise de hoje teve duas semanas óptimas, nas quais não evitou períodos piores, mas o seu resultado final é muito bom. A sua curva de saldo esteve no verde durante praticamente todo o período de trading e um ganho de mais de $56.000 numa conta de $200.000 significa uma valorização de mais de 28%. A pontuação de consistência também não parece má, um valor de cerca de 75% pode não estar nos números verdes, mas continua a ser um número bastante bom.

Embora a curva do saldo pareça bastante boa à primeira vista, é evidente que o trader teve dificuldade em manter a tendência definida no final do período de negociação. Isto não é incomum, os períodos de perda não são raros no Forex. O importante é ter confiança na estratégia para lidar com esse período sem quaisquer perdas significativas.

Assim, neste caso, não houve qualquer problema com o limite de perda total, mas pouco antes do fim do período de trading, o trader teve dificuldades quando se aproximou do limite máximo de perda diária. Assim, no penúltimo e último dia de negociação, teve dois conjuntos de transacções perdedoras que, na pior das hipóteses, poderiam ter-lhe custado a conta.

O RRR (Rácio de Risco Retorno) médio deste trader é de 1,27, o que não é um valor muito elevado, mas com uma taxa de acerto de 61,06%, até isso foi suficiente para lhe dar um óptimo resultado no final. Em dez dias de negociação, o trader abriu mais de 330 posições, o que corresponde a mais de 30 posições por dia, pois ele é um trader muito activo. O tamanho total de 347,9 lotes significa um tamanho de posição de mais de um lote, o que não é muito com um tamanho de conta de 200.000 dólares, mas o trader abriu frequentemente várias posições. No entanto, mesmo com este método de abertura de posições, o tamanho total da posição num instrumento não excedeu os 8 lotes, o que é óptimo.

Como ponto positivo, apreciamos o facto de o negociador ter um Stop Loss definido em todas as suas posições, o que, obviamente, o protege de perdas desnecessariamente grandes e pode ter salvo a sua conta no final, quando teve uma série de perdas. Ele não foi tão preciso com o Take Profit, mas isso não é assim tão importante. Dito isto, o trader não abriu posições desnecessariamente grandes e a perda por transacção (ao somar várias posições) não excedeu os $4.000, o que corresponde a 2% da conta. À primeira vista, isto parece bom, no entanto, dado o número de transacções por dia, este pode ser um comportamento bastante arriscado e, no caso de um mau desenvolvimento de todas as posições abertas, existe o risco de violar a regra da perda máxima diária.

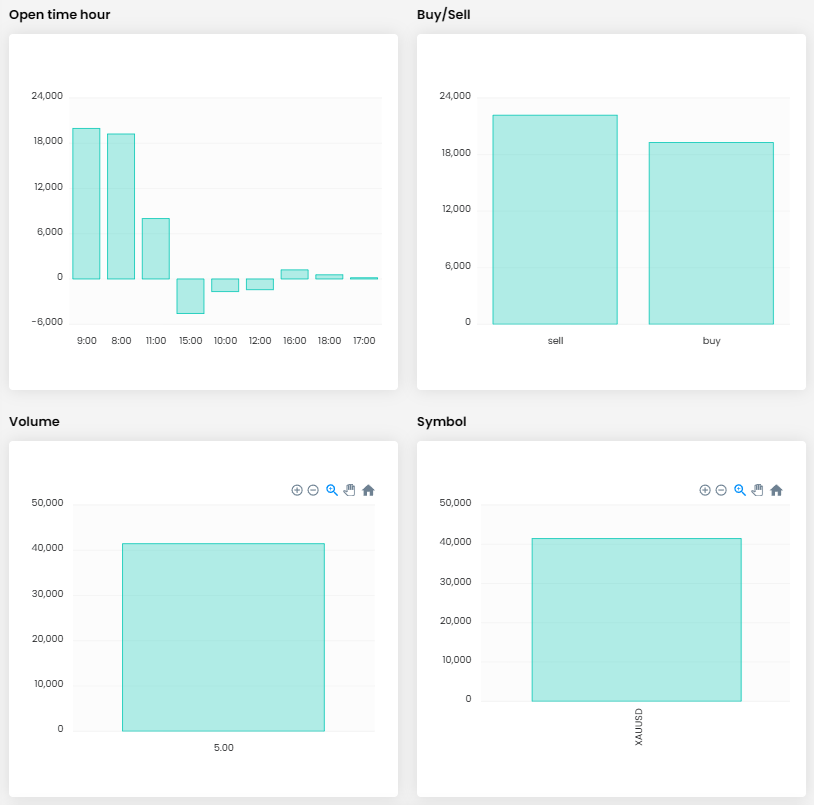

O trader abriu posições numa vasta gama de pares de moedas, mas o instrumento mais bem sucedido foi claramente o ouro, onde foi bem sucedido na maioria dos casos. Talvez valha a pena tentar concentrar-se apenas neste instrumento. Compreendemos a necessidade de diversificar, mas seguir um número tão grande de instrumentos (mais de 20 pares de moedas é de facto muito) pode por vezes ser considerado prejudicial, especialmente quando nenhum deles se destaca pelo seu desempenho.

Curiosamente, a desproporção entre ordens de compra e de venda é significativamente favorável às ordens de compra, que são quase 90%. Isto também se aplica ao próprio ouro, onde é interessante notar que o operador executou as poucas ordens de venda numa altura em que o ouro estava a sofrer um pico de preços no início de Maio e a aproximar-se do seu máximo histórico. Em suma, o trader fez apostas de contra-tendência que requerem um timing bastante preciso e não funcionam para todos.

O segundo trader escolheu uma abordagem completamente diferente no seu período de negociação e o resultado, ou o caminho para o resultado, também é significativamente diferente. Também neste caso, a curva do saldo está no verde desde o início, mas os períodos de perdas são muito menos pronunciados. O ganho de quase 22.500 USD é inferior em termos percentuais (+5,6%) para uma conta de 400.000 USD, mas continua a ser um resultado muito bom. Uma vez que não há necessidade de atingir um rendimento de 10% na FTMO Account, uma abordagem mais conservadora está certamente em questão. A pontuação de consistência é de apenas 60%, mas isto deve-se a um último dia de negociação muito bem sucedido em que o trader registou um lucro de quase $9.000.

Considerando a forma da curva de saldo, é evidente que o trader não teve problemas com os limites de perda durante o período de negociação e nem sequer se aproximou deles. A RRR de 1,47 é um valor bastante bom e, combinada com a taxa de sucesso comercial de 82,35%, é um caminho claro para uma negociação lucrativa. O trader abriu 34 posições em 13 dias de negociação, o que corresponde a pouco mais de 2,5 posições por dia. Um tamanho total de 86 lotes significa 2,5 lotes por posição, o que é uma abordagem realmente conservadora com um tamanho de conta de $400.000.

Um dos poucos aspectos negativos desta conta é o facto de não vermos as Stop Losses definidas no Diário de Trading, o que pode significar um risco acrescido no caso de eventos imprevisíveis do mercado. Dado o conceito muito conservador dos tamanhos das posições, podemos perdoar o comerciante por este facto.

Trata-se de um day trader clássico que mantém posições durante algumas horas, no máximo, e só num caso manteve uma posição durante a noite. A abordagem conservadora é evidenciada pelos lucros por posição, que mesmo depois de contabilizar várias posições são inferiores a 1% (menos de 0,5% para perdas). A única excepção foi no último dia de negociação, quando o trader abriu uma posição de compra no ouro logo após a publicação dos dados sobre a inflação nos EUA. O facto de ter acertado na perfeição é comprovado pelo facto de, poucos minutos depois de fechar a posição, a direcção do mercado se ter invertido e o investidor ter fechado a sua transacção quase no topo local.

Ao contrário do primeiro caso, o trader só negoceia três instrumentos, abrindo a grande maioria das transacções em ouro e só em dois casos abrindo uma posição noutro instrumento. Tal como no primeiro caso, vemos uma forte tendência para posições longas (compra), que, com poucas excepções, são a grande maioria. Quando funciona para os traders, não há motivo para preocupações.

Como pode ver nos exemplos de hoje, os traders podem obter lucros através de diferentes abordagens, mas continua a ser verdade que sem disciplina e uma gestão de risco de capital bem definida é muito improvável.

Sobre FTMO

A FTMO desenvolveu um processo de avaliação de duas etapas para encontrar talentos de trading. Após concluir com sucesso, pode obter uma FTMO Account com um saldo inicial de até $200,000. Como funciona?