Acrescentar a uma posição perdedora? Um risco que pode compensar

Uma das regras básicas do trading estabelece que um trader nunca deve aumentar as suas posições quando está a perder. No entanto, alguns traders continuam a utilizar este método de gestão de posições, mantendo-se bem sucedidos. Como fazê-lo corretamente sem causar demasiados danos? Iremos explorar essa questão neste artigo.

No nosso último artigo, escrevemos sobre a piramidação, uma abordagem em que um trader pode efetivamente aumentar o potencial de lucro da posição aumentando a sua posição sem ter de assumir mais riscos. Hoje, vamos falar sobre o segundo método de aumentar as posições, chamado "scaling in", em que um trader aumenta as suas posições enquanto está em perda durante o curso de uma transação.

Antes de mais, é importante notar que isto não é de todo recomendado para traders inexperientes. Muitos traders acharão esta abordagem, como no caso anterior, ilógica. No entanto, há aqueles que não conseguem conciliar-se com o fecho das posições perdedoras e, acreditando numa reviravolta, tentam compensar as suas perdas aumentando as suas posições. No entanto, quando esta ação não é levada a cabo de forma planeada e com um risco pré-determinado, está condenada ao fracasso.

É essencial ter um plano claro

O trader deve saber antecipadamente onde entrará no mercado e qual será o tamanho das suas posições. Esta abordagem tem em conta que a primeira entrada numa posição pode não ser a ideal. Aumentar a posição permite ao trader entrar no mercado numa posição ainda melhor e colocar a média da situação a seu favor. O stop loss na primeira posição é apenas uma fração do montante que o trader está disposto a arriscar nessa transação. Embora isto reduza o seu lucro potencial na transação se o mercado se mover na direção certa desde o início, reduz principalmente o risco potencial.

Lidar com FOMO (medo de ficar de fora)

Psicologicamente, também é interessante para o trader que um movimento na direção errada depois de abrir a primeira posição já não seja uma situação stressante para ele, uma vez que já está a contar com isso e, curiosamente, representa outra oportunidade para uma entrada ainda melhor. Isto pode ser especialmente útil para os trader que sofrem de FOMO e abrem posições prematuramente. Assim, a primeira posição, potencialmente aberta prematuramente, pode não ser necessariamente um problema, o que pode ter um efeito positivo na psique do trader.

Existem vários métodos de entrada quando se abrem posições desta forma. Um trader pode especular sobre uma inversão de tendência utilizando vários níveis de suporte e resistência. O scaling in também pode ser utilizado quando se abrem posições num determinado intervalo dentro do qual se podem formar novos níveis de suporte e resistência, etc.

Inversão da tendência

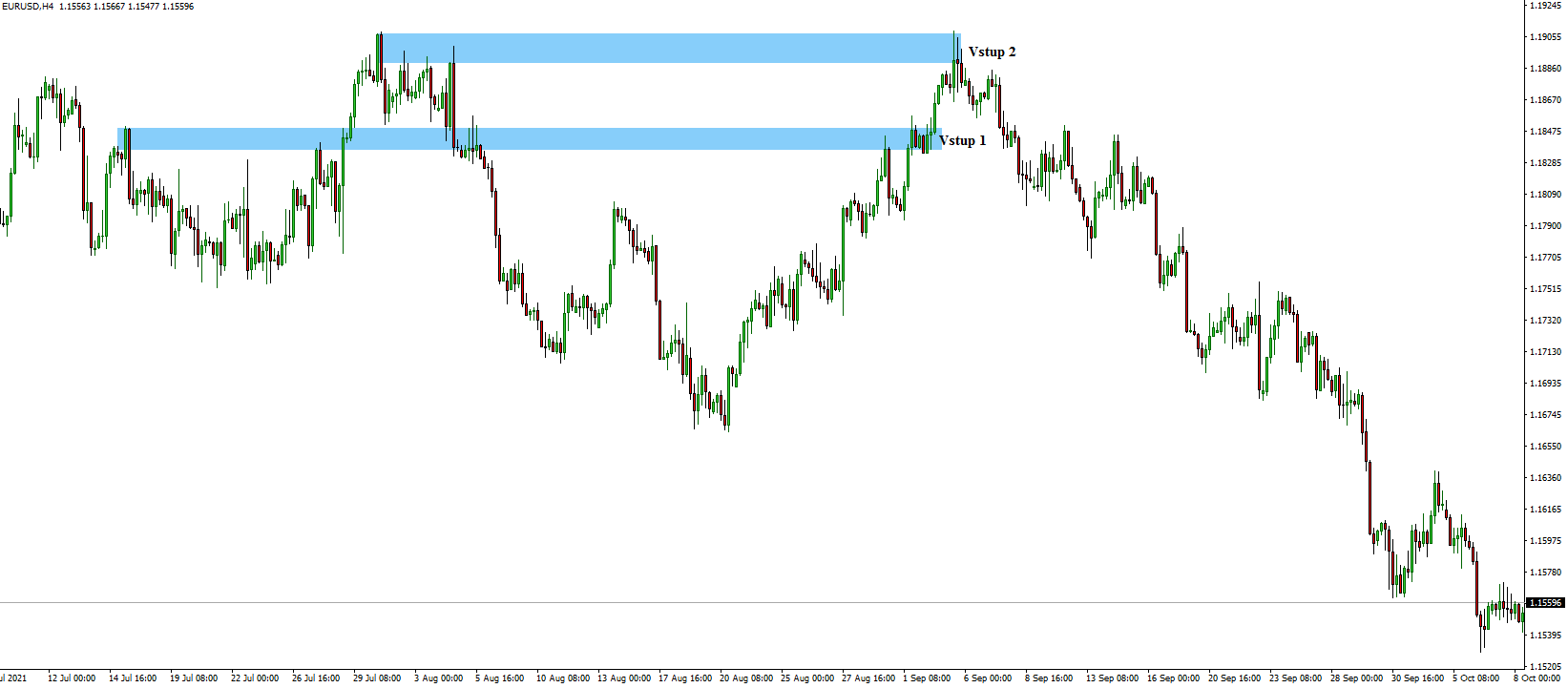

Tal como da última vez, é preferível dar um exemplo concreto num gráfico. No primeiro caso, o trader está a especular sobre uma inversão de tendência no par EURUSD. A primeira entrada na posição curta pode ser feita algures em torno do nível 1.18500, quando o preço atinge a resistência. O stop loss pode ser definido em 1.9500, ou seja, 100 pips.

Como o preço continua a crescer até a próxima resistência, o trader espera pela próxima entrada em 1.19000, novamente com o SL em 1.19500, ou seja, 50 pips. A segunda posição pode ser duas vezes maior do que a primeira, o que significa um maior potencial de lucro a um preço melhor e o mesmo valor de risco nominal.

O TP pode ser definido no mínimo anterior em ambos os casos, ou seja, em torno de 1.16700. Idealmente, o lucro da primeira posição seria de 180 pontos (rácio recompensa/risco = 1,8:1), a segunda posição marcaria 230 pontos (RRR 4,6:1).

Quebrar o nível

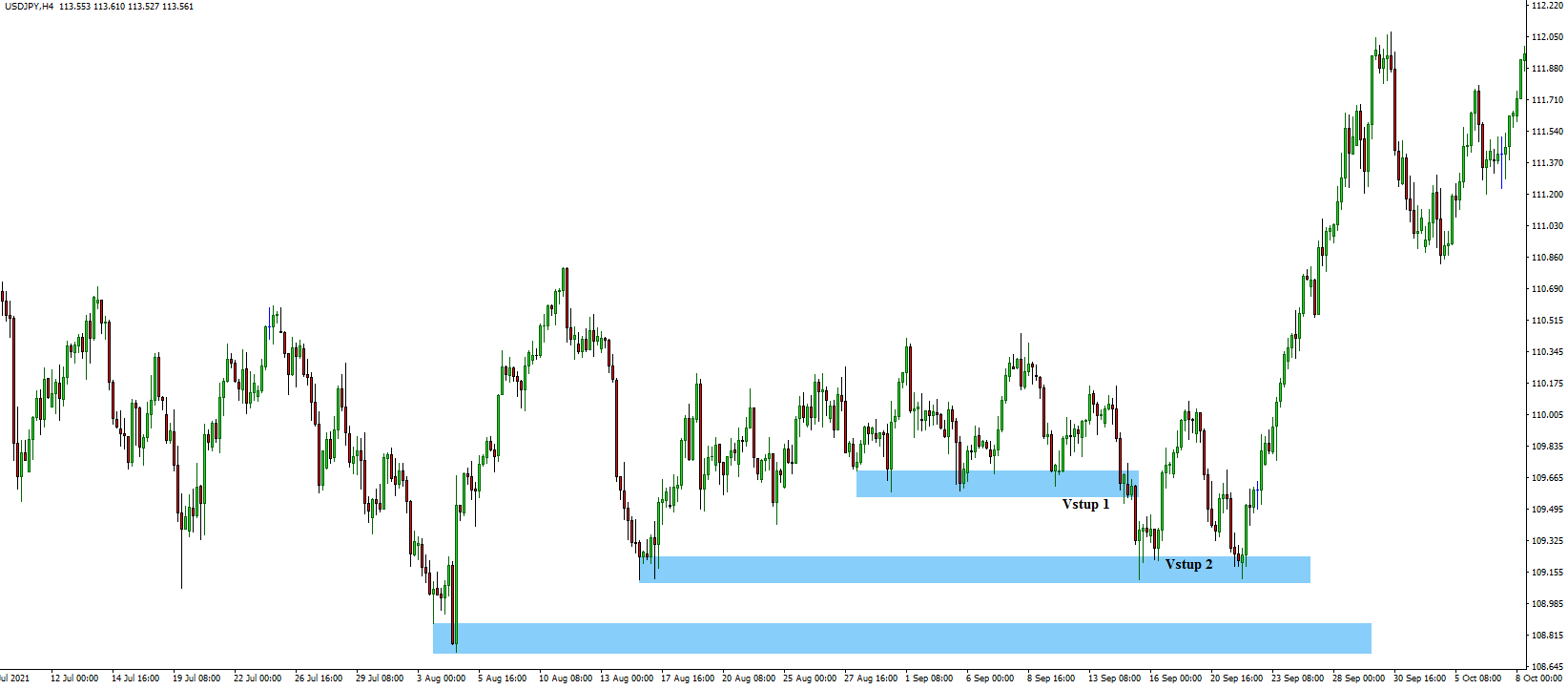

No segundo caso, o trader está a especular sobre uma fuga após um salto do suporte. No entanto, como o preço formou vários níveis de suporte, o trader tem mais níveis para entrar. A primeira entrada pode ser feita no suporte mais alto em torno do preço de 109.600. Neste caso, o SL será, com uma abordagem conservadora, abaixo do terceiro nível de suporte, portanto, em torno do nível 108.600 (ou seja, 100pips).

A segunda entrada seria no segundo suporte, ou seja, em torno de 109.200. O SL, neste caso, é definido novamente em 108.600 a 60 pips. A terceira entrada potencial não foi realizada porque o preço não caiu para nenhum terceiro nível de suporte. Se o trader tivesse contado com esta entrada, isso significaria que a sua posição atual é menor do que ele esperava inicialmente. Isto reduz o risco de toda a transação, mas também o potencial de lucro. Idealmente, o trader estaria a olhar para um lucro de cerca de 240 (RRR 2.4:1) pips na primeira negociação e 280 (RRR 2.8:1) pontos na segunda.

É importante notar que estes são os casos ideais em que a inversão da tendência ou a quebra de nível acabam por ocorrer na direção desejada pelo trader. Se o mercado continuar na direção oposta à desejada, o trader não deve mover o SL firmemente definido em qualquer caso (ou pior ainda, continuar a comprar com uma perda maior). Por um lado, esta abordagem pode atrair os traders, uma vez que mesmo um mau início da transação pode jogar a seu favor. No entanto, por outro lado, o trader deve ter uma disciplina muito firme e predeterminar níveis razoáveis de SL que possa sustentar facilmente.

Sobre FTMO

A FTMO desenvolveu um processo de avaliação de duas etapas para encontrar talentos de trading. Após concluir com sucesso, pode obter uma FTMO Account com um saldo inicial de até $200,000. Como funciona?