Como utilizar o poder da tendência para obter lucros mais elevados

Todos os traders de forex sabem que a chave para o sucesso é maximizar os seus lucros e minimizar as suas perdas. Há muitas formas de o conseguir, mas depende sobretudo da experiência e da resistência mental do trader. Uma dessas formas pode ser aumentar a posição enquanto dura a transação.

A maioria dos traders que não conseguem obter retornos estáveis e a longo prazo tendem a adotar a abordagem oposta e a fechar as posições com muito pouco lucro. Uma melhor abordagem pode consistir em "bloquear" um rendimento parcial, fechando uma parte da posição quando se obtém um determinado lucro. Pode fazê-lo em várias ocasiões, mas, no caso de uma tendência forte, este chamado "scaling out" reduz o lucro potencial, piorando a RRR.

No entanto, a vantagem desta abordagem é fechar pelo menos algum lucro num mercado que não consegue manter uma tendência forte ou quando o preço se aproxima de um nível importante de apoio ou resistência. Para muitos traders , esta abordagem tem um efeito positivo na sua psique, porque não têm de se preocupar com a possibilidade de ficarem a zero ou no vermelho novamente quando a tendência se inverte.

Scaling in e piramidação

O caso oposto é o scaling in, quando um trader não entra no mercado de uma só vez, mas planeia várias entradas. Uma forma é aumentar as posições quando o trader está numa posição perdedora, a outra é aumentar as posições numa transação lucrativa. A primeira abordagem não será discutida neste artigo, mas deve ser mencionado que não é de forma alguma recomendada para os traders inexperientes e é apenas para alguém que realmente sabe o que está a fazer.

A segunda abordagem, designada por pirâmide, baseia-se no aumento das posições numa transação lucrativa. Para a maioria dos traders, esta abordagem não é natural porque sentem que entrar numa posição a um preço mais elevado do que o preço original não faz sentido. Esta abordagem também não é recomendada para traders inexperientes, mas tem várias vantagens, que são especialmente evidentes num mercado de forte tendência.

Maior lucro e menor risco? É possível

Se executada corretamente, o trader pode aumentar o seu lucro sem aumentar o risco, melhorando assim também a sua RRR. Quando uma tendência se desenvolve num mercado, é simplesmente uma pena não a utilizar para obter lucros superiores aos inicialmente planeados. A Piramidação é mais para os traders swing, mas também pode ser utilizada pelos traders intradiários que apanham um movimento diário significativo.

A ideia básica por detrás desta abordagem é tirar o máximo partido de uma tendência forte, mas limitar as perdas no caso de uma tendência adversa. Para ser bem sucedido, um trader deve ter um tamanho pré-determinado das posições que irá abrir e o risco em cada posição. Se quiser arriscar um máximo de 2% numa transação, o SL na primeira posição aberta não deve definitivamente exceder 1%. Isto limita o risco da transação, porque no caso de um desenvolvimento adverso logo após a abertura, o trader terá uma perda relativamente pequena.

As regras são importantes

Um trader tem de compreender que, ao adicionar posições na direção da sua transação, o preço médio ou as probabilidades se deterioram com cada transação sucessiva. Se a tendência for demasiado curta ou se mover lateralmente, isto limita o potencial de lucro. É também por esta razão que não é recomendado aumentar o tamanho da posição em entradas adicionais. Quando o tamanho da primeira posição é de um lote, o tamanho da segunda posição e das posições subsequentes não deve exceder um lote. Se o tamanho das posições adicionais aumentasse, o seu SL seria demasiado grande ou teria de ser demasiado "apertado", aumentando o risco de uma saída antecipada com lucros mais baixos.

Outra caraterística importante de redução de risco é a deslocação do Stop Loss quando se abrem posições adicionais. Assim, ao abrir uma segunda posição, o trader pode deslocar a Stop Loss acima do preço médio, garantindo assim pelo menos um lucro mínimo quando a tendência inverte. No caso de uma tendência forte, o SL da nova posição compensa os lucros das posições anteriores.

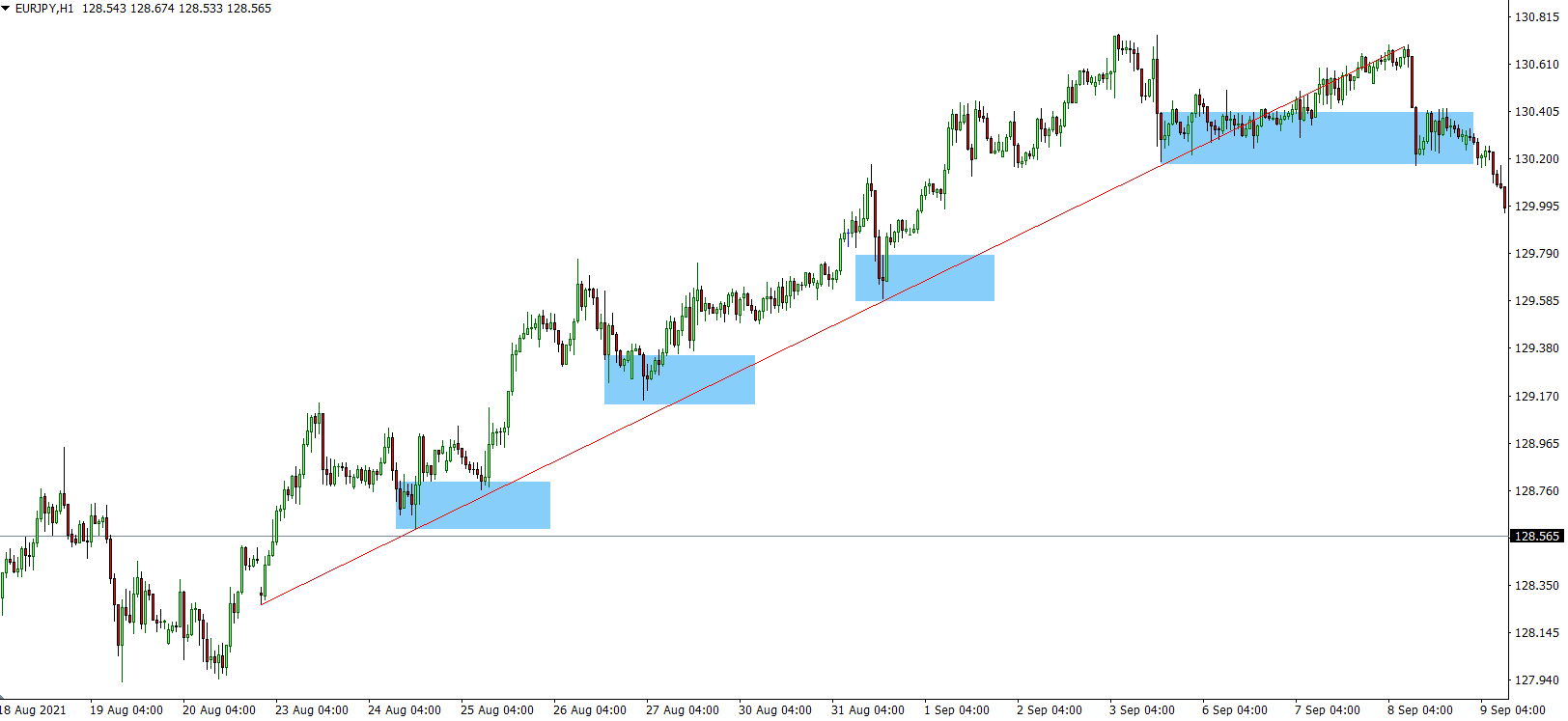

É ideal descrever a estratégia de entrada e mudança de SL num exemplo. O trader poderia fazer a primeira entrada no par EURJPY ao preço de 128.8 com o SL definido em 23 pips. O mercado formou uma tendência, portanto, após algum tempo, ele poderia mudar o SL para atingir o ponto de equilíbrio. Ele poderia abrir uma posição igualmente grande ao preço de 129.35. O lucro teórico na primeira transação seria de 32 pips, a perda na segunda transação seria de 23 pips, a menos que haja algum movimento rápido para o lado negativo.

A terceira posição, após um salto da linha de tendência, poderia ser colocada em 129.8, novamente com SL em 23 pips. A perda teórica da terceira posição será de 23 pips, mas o lucro da primeira posição já é de 77 pips e da segunda, é de 22 pips. Após outro salto da linha de tendência, uma quarta posição será aberta em 130.40 pontos, com um SL sendo coincidentemente 23 pips novamente. No entanto, o lucro da primeira posição neste SL já será de 137 pips, a segunda será de 82 pontos e a terceira será de 37 pips. Se o trader não tivesse definido o Take Profit, o seu lucro após o SL em 130.17 seria teoricamente de até 233 pips. Se ele não aumentasse a sua posição, o seu lucro seria de 137 pips, o que representa uma diferença de quase 100 pips.

É claro que é preciso subtrair as comissões e possíveis swaps. Mesmo assim, o lucro do trader é muito interessante e a RRR num SL inicial de 23 pips é de cerca de 10:1. Sem aumentar a posição, seria inferior a 6:1. Esta é, obviamente, uma posição teórica, mas poderia ter sido realmente executada no par EURJPY entre 24 de agosto e 9 de setembro de 2021.

Não é possível fazê-lo sem riscos

No entanto, para não elogiar, é necessário mencionar as desvantagens desta abordagem. Como já foi mencionado, esta abordagem não é para traders inexperientes e só é adequada para tendências muito fortes que podem não ocorrer com muita frequência. Por conseguinte, é necessária paciência. Para os traders swing, os maiores riscos potenciais são os gaps de fim de semana e os spreads durante os rollovers, que podem fazer com que até mesmo uma posição bem desenvolvida se perca ou termine desnecessariamente cedo com um lucro mínimo.

À medida que um trader aumenta a sua posição, deve refletir sobre o tamanho da sua margem. Cada posiçã extra reduz a margem necessária (os investidores numa conta Swing têm apenas uma alavancagem de 30:1), que pode ser utilizada noutras transacções com um potencial de lucro interessante.

Sobre FTMO

A FTMO desenvolveu um processo de avaliação de duas etapas para encontrar talentos de trading. Após concluir com sucesso, pode obter uma FTMO Account com um saldo inicial de até $200,000. Como funciona?