Ajouter à une position perdante ? Un risque qui peut payer

L'une des règles de base du trading stipule qu'un trader ne doit jamais augmenter ses positions lorsqu'il est à perte. Cependant, certains traders utilisent encore cette méthode de gestion de position tout en restant performants. Comment le faire correctement sans causer trop de dégâts ? Nous allons explorer cela dans cet article.

Dans notre dernier article, nous avons parlé du pyramiding, une approche où un trader peut augmenter efficacement le potentiel de profit de la position en augmentant sa position sans avoir à prendre plus de risques. Aujourd'hui, nous allons parler de la deuxième méthode d'augmentation des positions appelée scaling où un trader augmente ses positions tout en étant à perte au cours d'une transaction.

Au départ, il est important de noter que ce n'est pas du tout recommandé pour les traders inexpérimentés. De nombreux traders trouveront cette approche, comme dans le cas précédent, illogique. Cependant, il y a ceux qui sont incapables de se réconcilier avec la fermeture des positions perdantes et, croyant à un retournement, essaient de compenser leurs pertes en augmentant leurs positions. Cependant, lorsque cette action n'est pas menée de manière planifiée et avec un risque prédéterminé, elle est vouée à l'échec.

Un plan clair est essentiel

Le trader doit savoir à l'avance où il entrera sur le marché et quelle sera l'importance de ses positions. Cette approche tient compte du fait que la première entrée dans un trade peut ne pas être idéale. Augmenter la position permet au trader d'entrer sur le marché dans une position encore meilleure et de faire la moyenne de la situation en sa faveur. Le stop loss sur la première position n'est qu'une fraction du montant que le trader est prêt à risquer sur cette transaction. Bien que cela réduise son profit potentiel sur le trade si le marché évolue dans la bonne direction dès le départ, cela réduit principalement le risque potentiel.

Gérer avec le FOMO

Psychologiquement, il est également intéressant pour le trader qu'un mouvement dans la mauvaise direction après l'ouverture de la première position ne soit plus une situation stressante pour lui car il compte déjà dessus et, fait intéressant, cela représente plutôt une autre opportunité pour une entrée encore meilleure. Cela peut être particulièrement utile pour les traders qui souffrent de FOMO et qui ouvrent des positions prématurément. Ainsi, la première position potentiellement ouverte prématurément n'est pas nécessairement un problème, ce qui peut avoir un effet positif sur le psychisme du trader.

Il existe plusieurs méthodes de saisie lors de l'ouverture de positions de cette manière. Un trader peut spéculer sur un renversement de tendance en utilisant différents niveaux de support et de résistance. Le scaling peut également être utilisée lors de l'ouverture de positions dans une certaine plage dans laquelle de nouveaux niveaux de support et de résistance, etc. peuvent être formés.

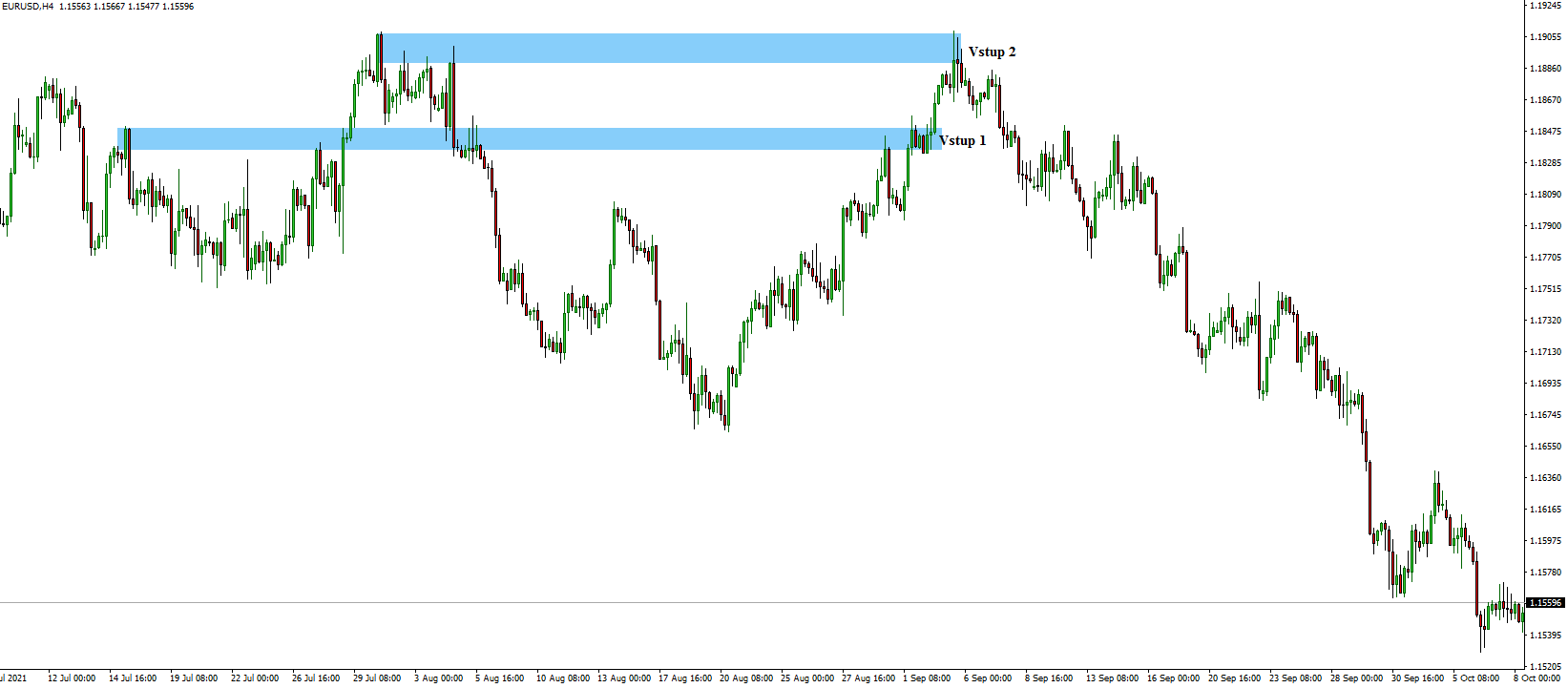

Renversement de tendance

Comme la dernière fois, il est préférable de donner un exemple précis sur un graphique. Dans le premier cas, le trader spécule sur un renversement de tendance sur la paire EURUSD. La première entrée dans la position courte peut être effectuée quelque part autour du niveau de 1,18500 lorsque le prix atteint la résistance. Le stop loss peut être fixé à 1,19500, soit 100 pips.

Alors que le prix continue de croître jusqu'à la prochaine résistance, le trader attend la prochaine entrée à 1.19000, encore une fois avec le SL à 1.19500, soit 50 pips. La deuxième position peut être deux fois plus importante que la première, ce qui signifie un potentiel de profit plus élevé à un meilleur prix et la même valeur de risque nominale.

Le TP peut être fixé au plus bas précédent dans les deux cas, c'est-à-dire autour de 1,16700. Idéalement, le profit de la première position serait de 180 points (Rapport risque/récompense = 1,8:1), la deuxième position marquerait 230 points (RRR 4,6:1).

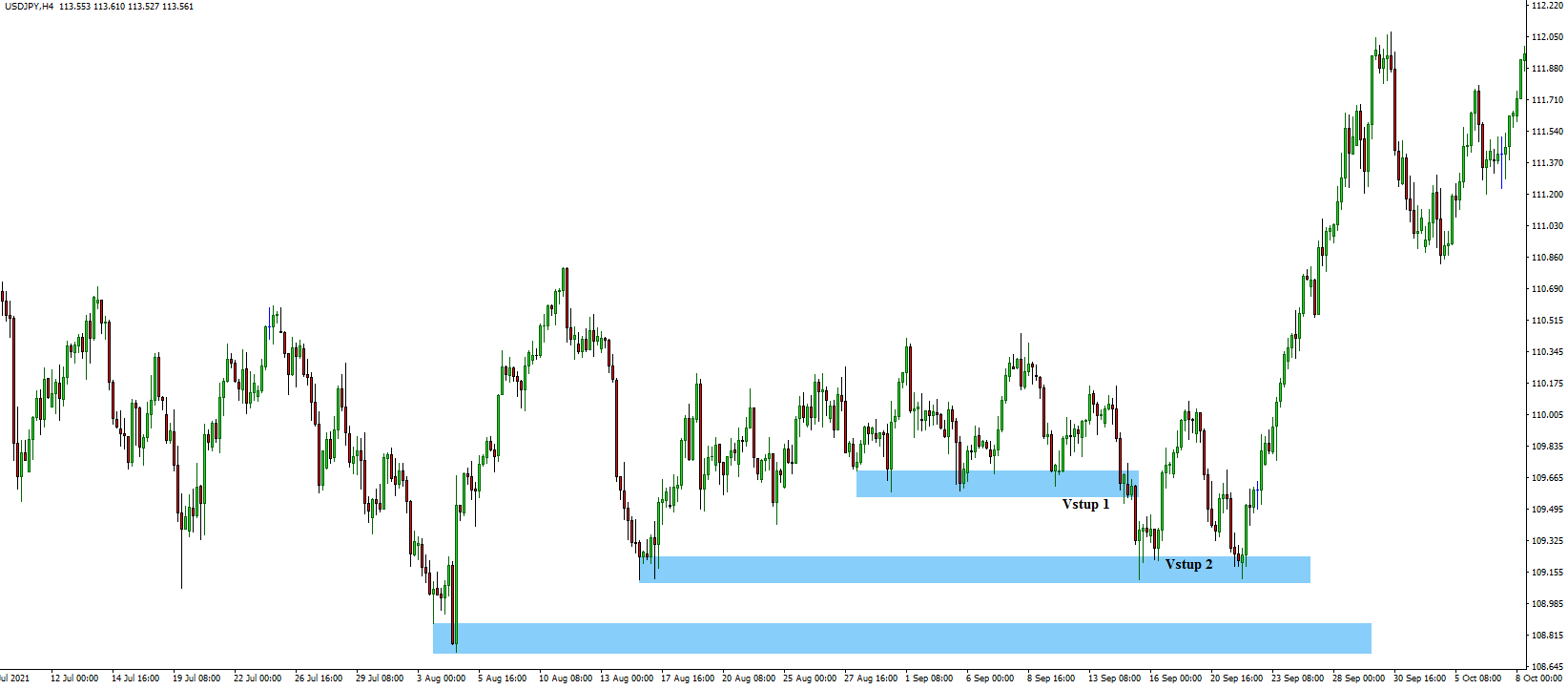

Cassure du niveau

Dans le second cas, le trader spécule sur une cassure après un rebond du support. Cependant, comme le prix a formé plusieurs niveaux de support, le trader a plus de niveaux à saisir. La première entrée peut être effectuée au niveau du support le plus élevé autour du prix de 109 600. Dans ce cas, le SL sera, avec une approche conservatrice, en dessous du troisième niveau de support, donc quelque part autour du niveau 108 600 (ex. 100pips).

La deuxième entrée serait au deuxième support, c'est-à-dire quelque part autour de 109.200. Le SL dans ce cas est à nouveau fixé à 108,600 à 60 pips. La troisième entrée potentielle n'a pas été réalisée car le prix n'a pas chuté à un troisième niveau de support. Si le trader avait compté sur cette entrée, cela signifierait que sa position actuelle est inférieure à ce qu'il avait initialement prévu. Cela réduit le risque de l'ensemble du trade, mais aussi le potentiel de profit. Idéalement, le trader rechercherait un profit d'environ 240 (RRR 2,4:1) pips dans le premier trade et 280 (RRR 2,8:1) points dans le second.

Il est important de noter que ce sont les cas idéaux où le renversement de tendance ou la rupture de niveau se produisent finalement dans la direction souhaitée par le trader. Si le marché continue dans le sens inverse de la direction souhaitée, le trader ne doit en aucun cas déplacer le SL fermement défini (ou pire encore, continuer à acheter à plus grande perte). D'une part, cette approche peut attirer les traders car même un mauvais début de transaction peut jouer en leur faveur. D'un autre côté, cependant, le trader doit avoir une discipline très ferme et des niveaux de SL raisonnables prédéterminés qu'il peut facilement maintenir.

À propos de FTMO

FTMO a développé un Processus d'Evaluation en 2 étapes pour trouver des traders expérimentés. Une fois l'évaluation réussie, vous pouvez obtenir un FTMO Account avec un capital pouvant aller jusqu'à $200,000. Comment cela fonctionne-t-il ?.