Sfruttare l'ascesa e il declino dei mercati

Nella prossima parte della serie sui FTMO Trader di successo, esamineremo un trader che ha sfruttato molto bene l'opportunità di aprire posizioni corte e lunghe sugli strumenti dell'indice FTMO. In questo modo è stato in grado di realizzare profitti interessanti anche in mercati che si trovano in una fase di consolidamento ed è difficile identificare una tendenza chiara.

Uno dei maggiori vantaggi del trading su strumenti forex e CFD è che, oltre alla possibilità di utilizzare la leva finanziaria, è possibile aprire posizioni in entrambe le direzioni, cioè long e short, senza alcuna restrizione. In questo modo, i trader possono mantenere le loro posizioni per brevi periodi di tempo, dato che la leva aumenta il potenziale di rendimento (ma c'è anche un rischio maggiore a cui pensare) e possono speculare sul rialzo e sul ribasso dello strumento a loro discrezione.

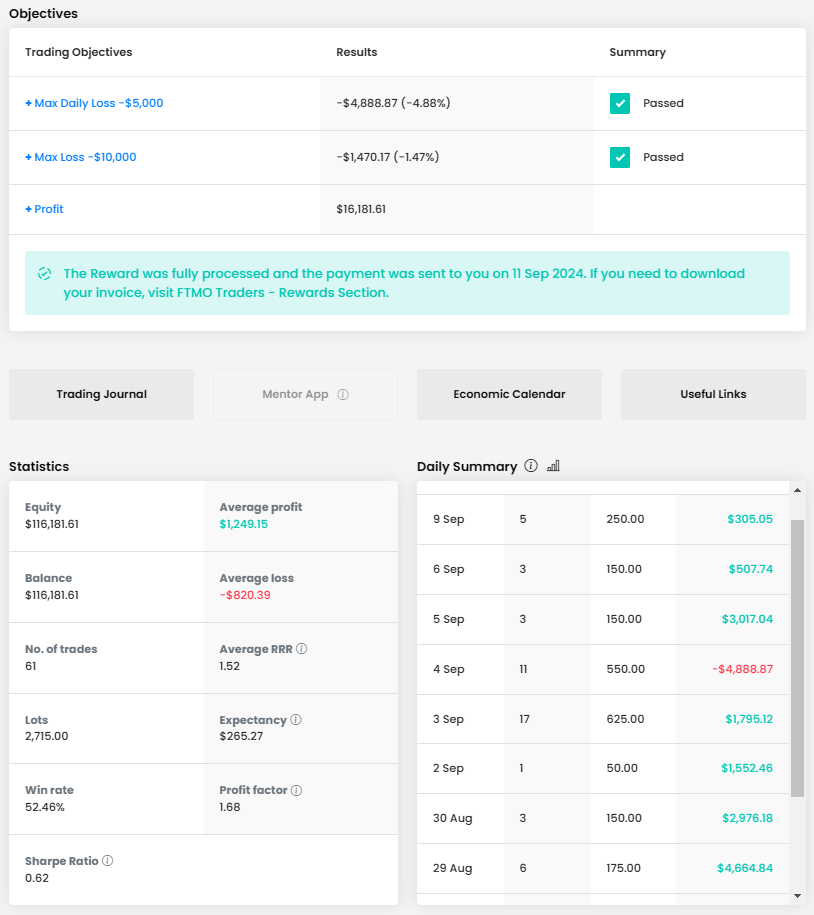

Anche se i mercati azionari hanno toccato i massimi storici alla fine di agosto e all'inizio di settembre, il che significa che il trend rialzista si è fermato, il nostro trader è riuscito a realizzare un profitto molto interessante. Dalla curva di bilancio, all'inizio sembrava addirittura un rendimento superiore alla media, ma a metà del periodo di trading le operazioni perdenti del trader hanno iniziato a prevalere e la curva si è “raddrizzata” un po'. Tuttavia, grazie a un approccio coerente (punteggio di coerenza dell'81%), il trader è riuscito a mantenere i suoi guadagni alla fine.

Una volta ha rischiato di infrangere la regola della Perdita Massima Giornaliera (-4,88%), ma alla fine è stato l'unico giorno di perdita, mentre gli altri giorni di trading si sono chiusi in verde. Durante gli undici giorni di trading, il trader ha eseguito 61 operazioni con una dimensione totale di 2.715 lotti, il che significa una media di 44,5 lotti per operazione. Per gli strumenti indicizzati, questa dimensione non è un grosso problema, soprattutto se il trader ha regolato la dimensione delle posizioni in base allo strumento che stava aprendo.

Il RRR medio per operazione di 1,52 non è male e anche il tasso di vincita di circa la metà delle operazioni (52,46%) è nella media. Insieme, però, creano una combinazione che può produrre rendimenti interessanti, come in questo caso.

Il log mostra chiaramente che in questo caso si tratta di uno scalper che mantiene le sue posizioni per pochi minuti o poche decine di minuti. Il trader ha mantenuto le sue operazioni per più di un'ora solo in quattro occasioni. Dobbiamo apprezzare l'inserimento di ordini di stop loss su tutte le operazioni, che è certamente ragionevole nel caso di posizioni così grandi e senza il quale non raccomanderemmo a nessuno di fare trading con questo stile. Il trader, a causa del suo stile di trading, ha impostato i Take Profit solo in casi eccezionali.

È interessante notare che, nonostante il fatto che il trader non abbia operato in mercati esplicitamente in crescita, il confronto tra il successo delle posizioni lunghe e corte è evidente. Sembrerebbe che il trader stesse ancora speculando su mercati in crescita e quindi perdendo denaro dopo l'inversione di tendenza, ma è vero il contrario. Proprio il giorno dopo il più grande sell-off, il cliente ha iniziato a speculare su un calo dell'indice DAX 40 (GER40.cash), che purtroppo non ha dato i suoi frutti, e questo è uno dei motivi per cui i risultati del trader nelle posizioni corte sono negativi. Fino alla metà di tutte le posizioni short sono state eseguite dal trader in quel periodo.

Oltre all'indice azionario tedesco (GER40.cash), il trader ha speculato sui movimenti del più famoso indice azionario DJIA (US30.cash) e ha provato l'indice britannico FTSE 100 (UK100.cash), ma non ha ottenuto buoni risultati e tutte le operazioni su questo strumento sono finite in perdita.

Infine, diamo un'occhiata ad alcune operazioni del cliente sul suo strumento preferito ger40.cash, che mostrano come sia stato in grado di approfittare della volatilità dei mercati indipendentemente dal fatto che i mercati fossero in rialzo o in ribasso. Nel primo caso, il trader stava speculando su un ribasso dopo che il prezzo aveva raggiunto i massimi storici da metà maggio di quest'anno alla fine di agosto. Un'operazione un po' rischiosa, ma il trader ha “centrato” questo massimo quasi esattamente.

Essendo uno scalper, non ha mantenuto la posizione per troppo tempo e ha usato solo lo swing locale, che si è rivelato una buona idea, perché quella sera è stato finalmente raggiunto un nuovo massimo storico su GER40.cash. Si trattava solo del suo secondo short su questo conto, ma con un profitto di 2.000 dollari (pari al 2% del conto). Se il trader avesse impostato il suo stop loss appena al di sopra di tale massimo, il suo RRR avrebbe potuto essere di circa 3,5-4, il che è molto buono.

Dopo la correzione del mercato in seguito al raggiungimento del nuovo massimo menzionato, il mercato ha rimbalzato sul supporto appena formato (che era un supporto locale qualche giorno prima). Il trader ha colto l'occasione per entrare in una posizione lunga e, dopo la formazione di un nuovo minimo superiore, ha eseguito un'altra operazione redditizia, con un profitto di oltre 2.100 dollari.

Nota: poiché dal grafico non è possibile definire chiaramente l'esatta strategia del trader, questa è solo l'opinione privata dell'autore dell'articolo. I FTMO Trader sono liberi di scegliere la loro strategia e, a patto che non violino esplicitamente i nostri Termini e Condizioni e che seguano le nostre regole di gestione del rischio, la scelta della strategia e l'esecuzione delle singole operazioni spetta a loro.

Questo articolo ha solo scopo informativo e alcune informazioni potrebbero non riflettere l’attuale offerta dei servizi o le funzionalità del prodotto. Ti invitiamo a verificare sempre i termini più recenti sulle pagine ufficiali del prodotto.