Le dimensioni della posizione (non) contano

La stragrande maggioranza dei trader inesperti pensa che poche posizioni abbastanza grandi nell'arco di pochi giorni siano il modo ideale per ottenere profitti rapidi ed elevati. Ma la realtà è diversa: nella maggior parte dei casi, le posizioni di grandi dimensioni non porteranno a profitti rapidi.

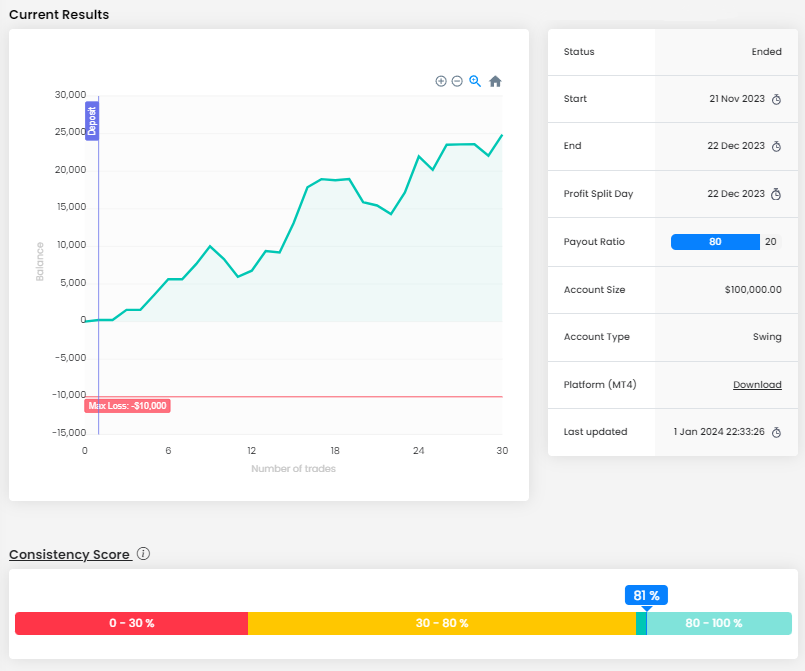

Il nostro primo trader è la prova che non è necessario aprire grandi posizioni per ottenere profitti interessanti e che non è necessario eseguire centinaia di operazioni anche quando si aprono posizioni più piccole. La sua curva di bilancio non sembra ideale, ma è sempre stata in attivo dall'inizio del periodo di trading e ha superato facilmente gli intervalli di perdita.

Il punteggio di Consistenza mostra un approccio responsabile alla gestione del denaro, ma durante la prima serie di perdite il trader si è avvicinato al limite Maximum Daily Loss (-4,05%). Il profitto finale di quasi 25.000 dollari è ottimo per un conto di 100.000 dollari.

Il trader ha beneficiato di un RRR elevato (1,83) e di un tasso di successo relativamente alto (62,07%), una combinazione che dovrebbe portare al successo. Il trader ha operato per 20 giorni, durante i quali ha aperto 29 posizioni con una dimensione totale di 136,01 lotti. Ciò significa che ha aperto in media una o due posizioni al giorno con una dimensione media di 4,68 lotti.

In effetti, il trader ha aperto posizioni di 5 lotti, ad eccezione di due posizioni di 1 lotto e 0,01 lotti, e solo in rari casi ha aperto posizioni multiple. Date le dimensioni del conto, si tratta di un approccio conservativo e molto coerente. Tuttavia, può creare un problema di gestione del rischio e del denaro, poiché posizioni SL di dimensioni diverse in punti portano a perdite potenziali diverse.

Quando un trader sta facendo bene, potrebbe non sembrare un problema, ma se ottiene uno SL maggiore per diverse volte di seguito, potrebbe avvicinarsi inutilmente ai limiti di perdita. In questo caso, ci sono state due occasioni in cui il trader ha subito una perdita di oltre 2.000 dollari, che è molto per una singola operazione su un conto di 100.000 dollari.

Nella maggior parte dei casi, il trader non ha mantenuto le posizioni per tutta la notte, ma un terzo delle operazioni è durato più di un giorno e l'operazione più lunga è stata addirittura mantenuta aperta durante il fine settimana, cosa che nella maggior parte dei casi non è raccomandabile. D'altra parte, lodiamo il posizionamento di Stop Loss e Take Profit su tutte le posizioni.

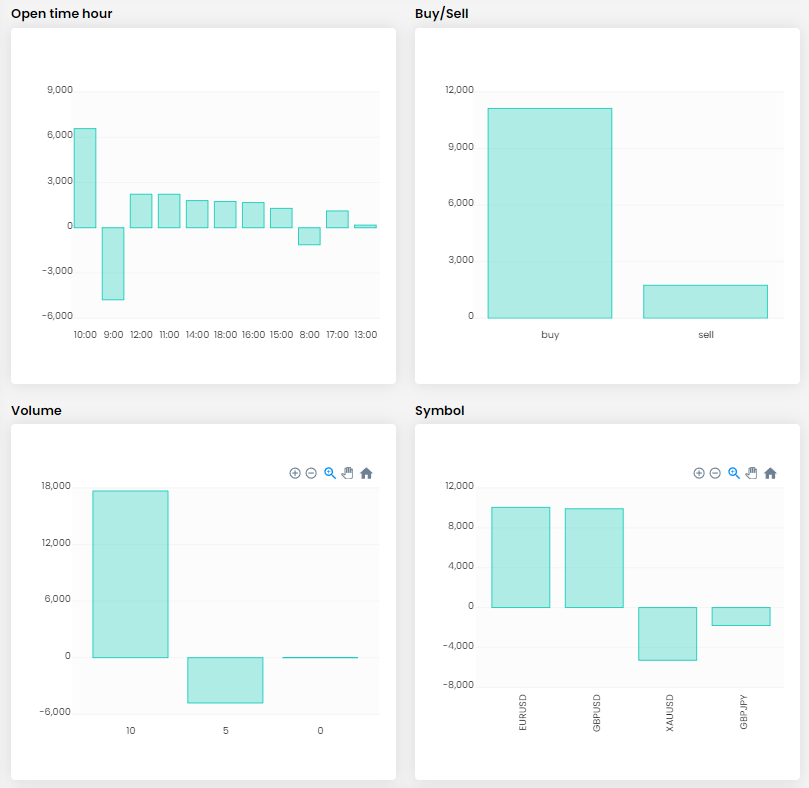

Altre statistiche mostrano che, oltre alla stessa dimensione della posizione, il trader ha aperto posizioni di acquisto e di vendita, ma ha avuto molto più successo nell'acquisto. Ha aperto la maggior parte delle posizioni sulla coppia di valute EURUSD e una volta ha provato con l'oro (XAUUSD), ma purtroppo non ha avuto successo.

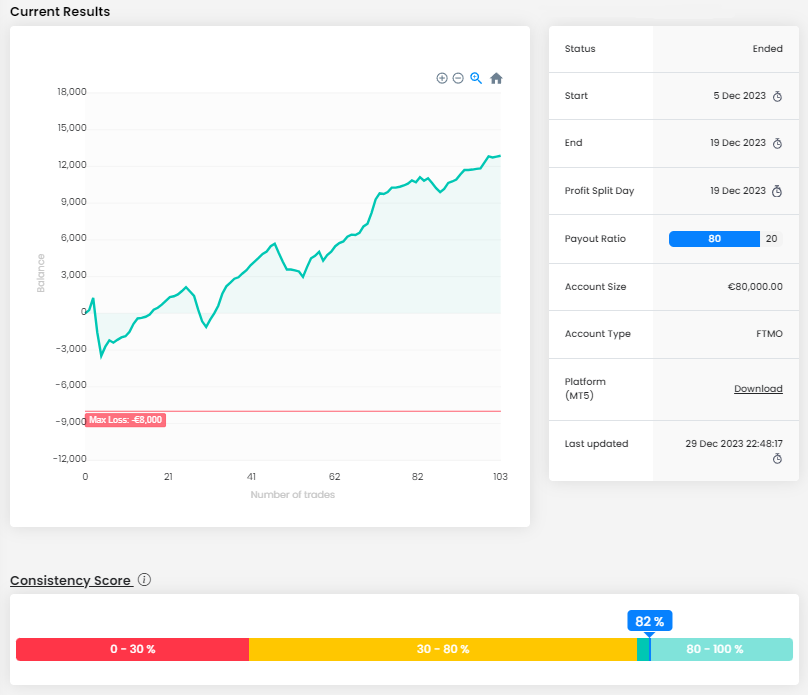

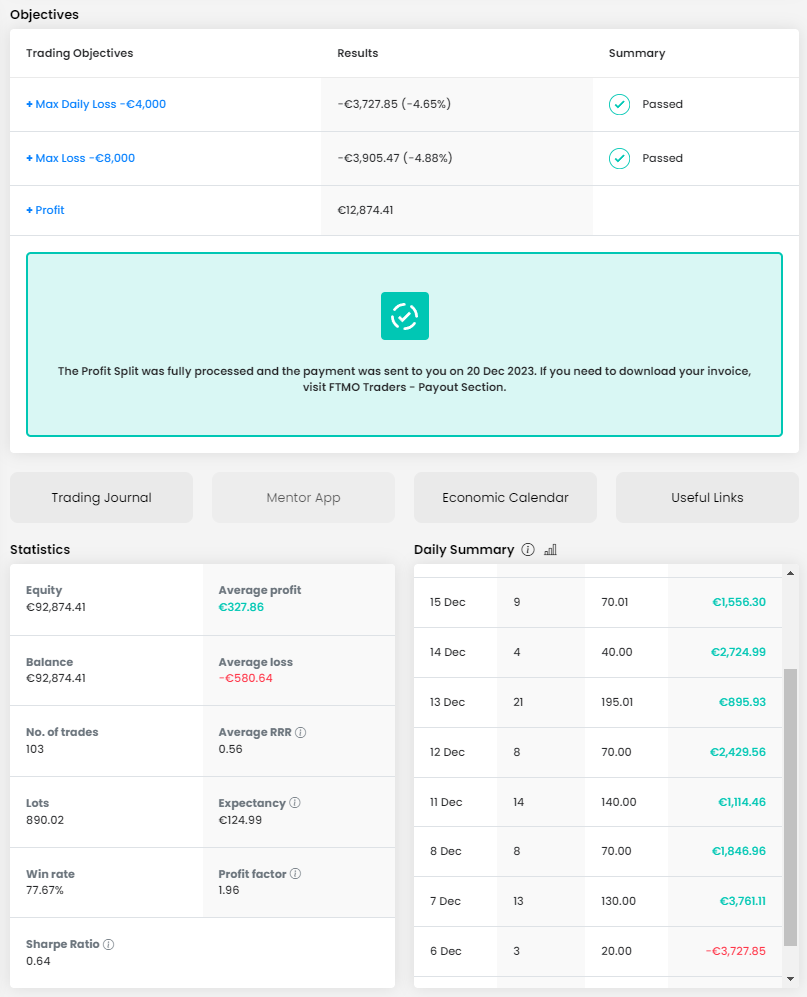

Il secondo trader ha adottato un approccio leggermente diverso, ma anche lui ha dovuto affrontare diverse serie di perdite. A differenza del primo trader, la prima serie di perdite si è verificata proprio all'inizio del periodo di trading, ma fortunatamente il trader ha resistito e ha ottenuto un ottimo risultato.

Il secondo trader ha eseguito un numero di operazioni più che triplo (103) nella metà dei giorni (11) rispetto al primo, con lotti totali (890) e posizioni medie (8,64) più grandi e una percentuale di successo più alta (77,67%), ma ha ottenuto un profitto molto inferiore. Ciò è probabilmente dovuto al RRR molto più basso (0,56), ma questo caso mostra chiaramente che posizioni ampie e un numero elevato di operazioni non portano necessariamente a risultati migliori.

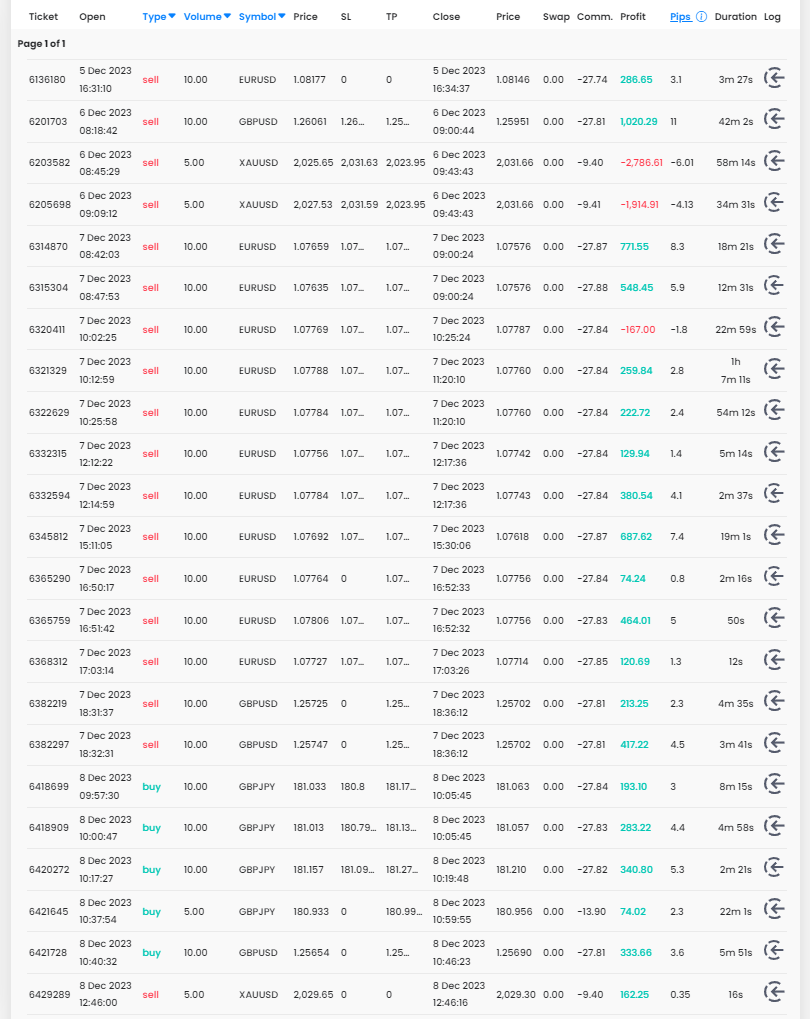

Anche nel diario troviamo delle differenze. Il primo lo abbiamo menzionato nel paragrafo precedente, il secondo trader ha aperto posizioni più grandi (5 e 10 lotti) e più spesso ha aperto posizioni multiple, quindi a volte la sua dimensione di posizione poteva arrivare a 20 lotti. Sebbene ciò vada ancora bene, si tratta di un approccio meno conservativo. Inoltre, il tempo di mantenimento è stato molto più breve per il secondo trader, che quindi ha chiuso le operazioni con profitti molto più bassi rispetto al primo trader, nonostante le posizioni più grandi.

Se dovessimo descrivere il primo trader come un trader intraday che a volte mantiene una posizione durante la notte, il secondo trader è più una combinazione tra uno scalper e un trader intraday che non mantiene mai una posizione per più di qualche ora. Entrambi i trader sono coerenti nell'inserire gli Stop Loss (nella maggior parte dei casi), il che è ovviamente apprezzato perché SL e TP non dovrebbero essere ignorati da nessun trader, indipendentemente dal loro stile di trading.

L'ultima differenza che si nota a prima vista è il numero di strumenti negoziati. Il secondo trader ha negoziato tre coppie di valute, due delle quali (EURUSD e GBPUSD) hanno fornito la maggior parte dei suoi rendimenti. La coppia GBPJPY e l'oro (XAUUSD) non sono andati altrettanto bene.

Nell'articolo di oggi abbiamo dimostrato, con l'esempio di due approcci leggermente diversi, che le posizioni ampie e le operazioni a breve termine con una maggiore frequenza di posizioni aperte possono non portare a un risultato migliore. Al contrario, un approccio più conservativo può avere un impatto positivo sui risultati complessivi del trader. Fate trading in sicurezza!

A proposito di FTMO

FTMO ha sviluppato un Processo di Valutazione in 2 fasi per trovare trader esperti. Una volta completato con successo, si può ottenere un FTMO Account con un saldo fino a $200,000. Come funziona?