El tamaño de las posiciones (no) importa

La gran mayoría de los traders inexpertos piensan que unas pocas posiciones lo suficientemente grandes durante unos pocos días son la forma ideal de obtener beneficios rápidos y elevados. Pero la realidad es otra, las posiciones grandes no le reportarán ganancias rápidas en la mayoría de los casos.

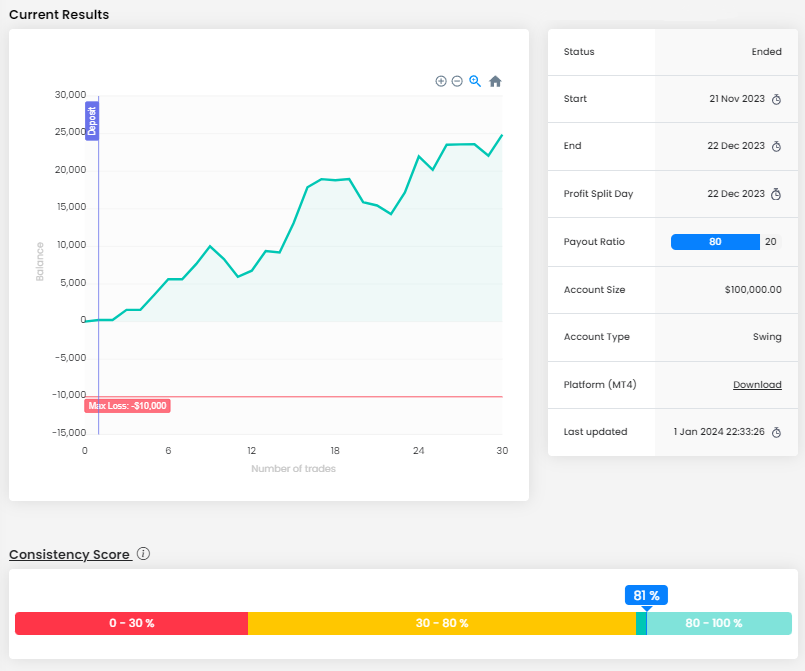

Nuestro primer trader es la prueba de que no es necesario abrir grandes posiciones para obtener beneficios interesantes, y que tampoco es necesario ejecutar cientos de operaciones aunque se abran posiciones más pequeñas. Su curva de balance no parece ideal, pero ha estado en números verdes desde el inicio del periodo de trading y ha superado fácilmente las rachas de pérdidas.

La puntuación de Consistencia muestra un enfoque responsable de la gestión del dinero, pero durante la primera racha de pérdidas el trader se acercó bastante al límite de Pérdida Máxima Diaria (-4,05%). La ganancia final de casi $25,000 es excelente para una cuenta de $100,000.

El trader se benefició tanto de un RRR elevado (1,83) como de una tasa de éxito relativamente alta (62,07%), una combinación que debería conducir al éxito. El Trader operó durante 20 días, durante los cuales abrió 29 posiciones con un tamaño total de 136,01 lotes. Esto significa que abrió una media de una a dos posiciones al día con un tamaño medio de 4,68 lotes.

De hecho, el trader abrió posiciones de 5 lotes, salvo dos posiciones de 1 lote y 0,01 lote, y sólo en contadas ocasiones abrió posiciones múltiples. Dado el tamaño de la cuenta, se trata de un planteamiento conservador y muy coherente. Sin embargo, puede crear un problema de gestión del riesgo y de gestión monetaria, ya que posiciones SL de diferente tamaño en puntos conllevan diferentes pérdidas potenciales.

Cuando a un trader le va bien, puede no parecer un problema, pero si obtiene un SL mayor varias veces seguidas, puede acercarse innecesariamente a los límites de pérdidas. En este caso, hubo dos ocasiones en las que el trader experimentó una pérdida de más de $2,000, lo que es mucho para una sola operación en una cuenta de $100,000.

El trader no mantuvo posiciones durante la noche en la mayoría de los casos, pero un tercio de las operaciones duraron más de un día y la operación más larga se mantuvo abierta incluso durante el fin de semana, lo que no es recomendable en la mayoría de los casos. Por otro lado, alabamos la colocación de Stop Loss y Take Profits en todas las posiciones.

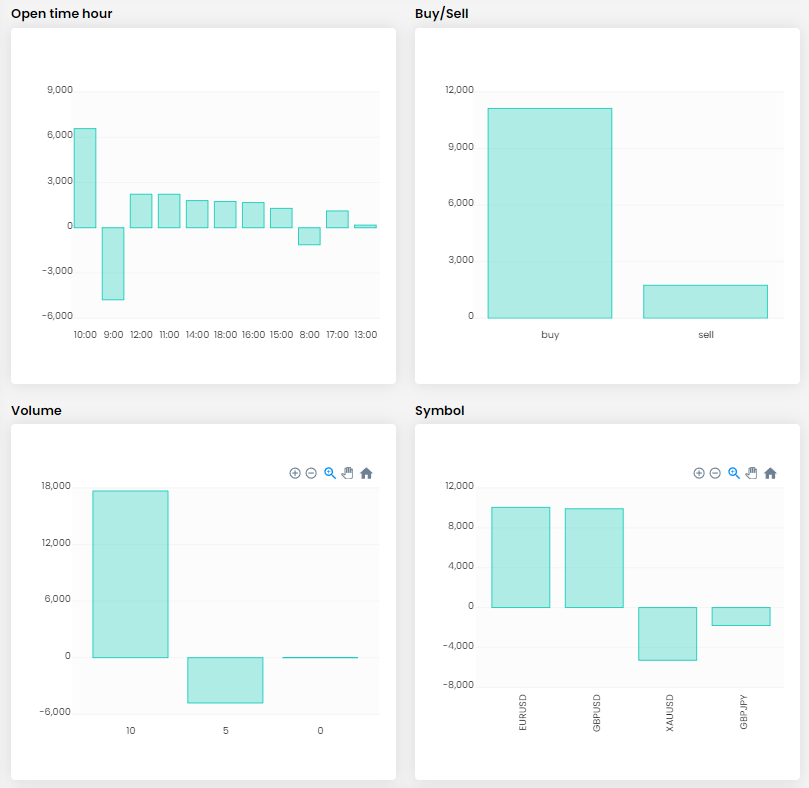

Otras estadísticas muestran que, además del mismo tamaño de posición, el operador abrió posiciones de compra y venta, pero tuvo mucho más éxito en la compra. Abrió la mayoría de las posiciones en el par de divisas EURUSD y una vez lo intentó con el oro (XAUUSD), pero lamentablemente no tuvo éxito.

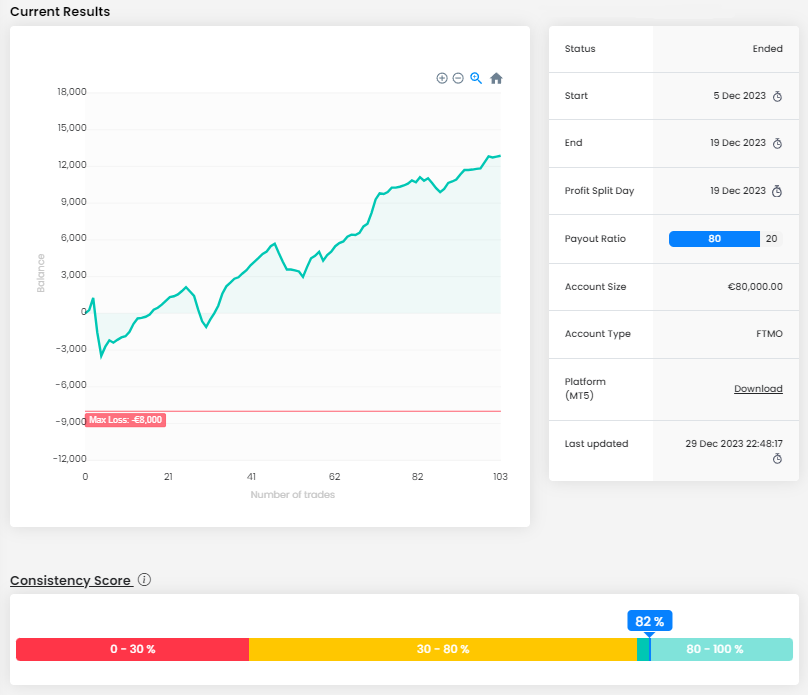

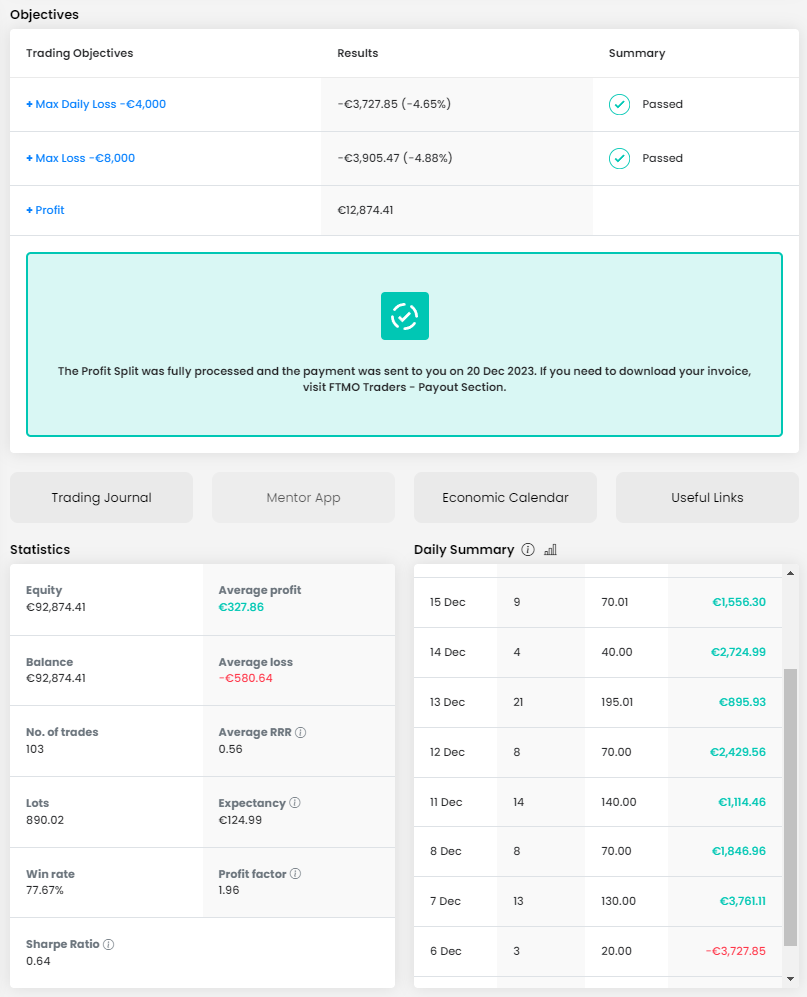

El segundo trader adoptó un enfoque ligeramente diferente, pero también tuvo que hacer frente a varias rachas de pérdidas. A diferencia del primer trader, la primera racha perdedora se produjo justo al principio del periodo de trading, pero por suerte el trader le plantó cara y terminó con un resultado muy bueno.

El segundo trader ejecutó más de tres veces el número de operaciones (103) en la mitad de días (11) que el trader número uno, y el tamaño total de los lotes (890) y el tamaño medio de las posiciones (8,64) fueron mayores, al igual que el porcentaje de éxito (77,67%), aunque acabó obteniendo un beneficio mucho menor. Esto se debe probablemente al RRR mucho más bajo (0,56), pero este caso muestra claramente que las posiciones grandes y un gran número de operaciones no conducen necesariamente a mejores resultados.

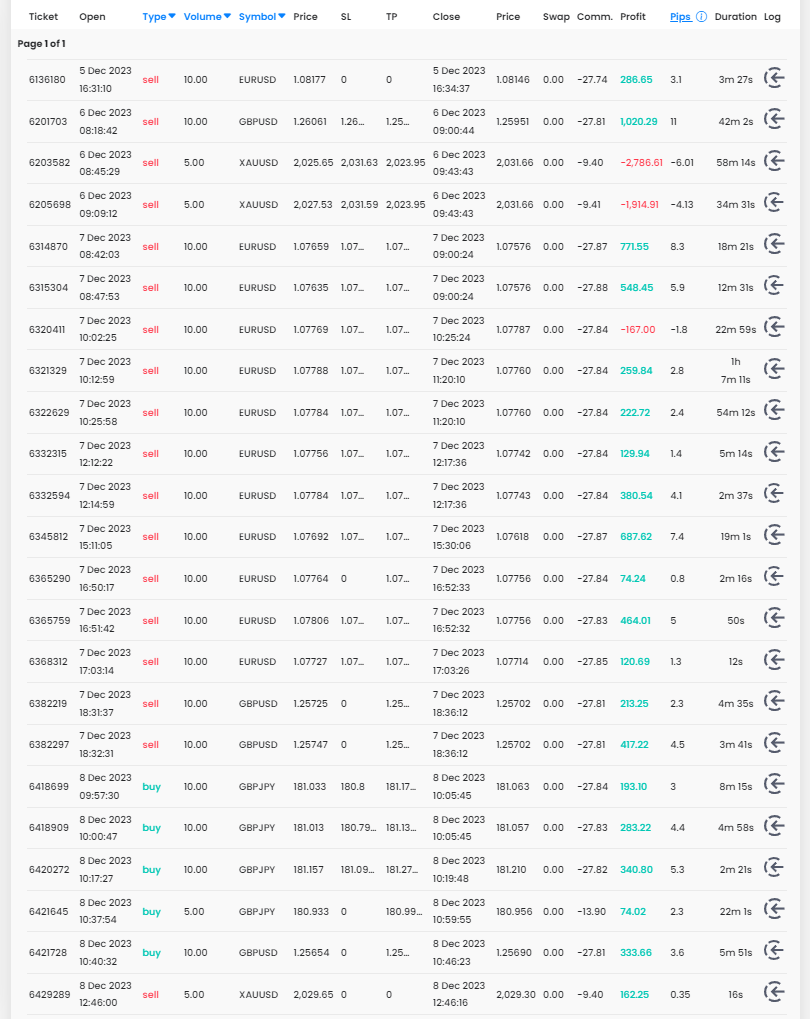

Incluso en el diario encontramos diferencias. El primero lo mencionamos en el párrafo anterior, el segundo trader abrió posiciones más grandes (5 y 10 lotes) y más a menudo abrió múltiples posiciones, por lo que a veces su tamaño de posición podía ser de hasta 20 lotes. Aunque esto sigue estando bien, es un enfoque menos conservador. Además, el tiempo de espera era mucho más corto para el segundo operador, por lo que cerraba las operaciones con beneficios mucho menores que el primero, a pesar de tener posiciones más grandes.

Si describiéramos al primer trader como un trader intradía que a veces mantiene una posición durante la noche, el segundo trader es más una combinación de un scalper y un trader intradía que nunca mantiene una posición durante más de unas horas. Podemos encontrar consistencia en ambos traders a la hora de introducir Stop Losses (en la mayoría de los casos), lo que por supuesto se agradece porque SL y TP no deberían ser saltados por ningún trader independientemente de su estilo de trading.

La última diferencia que se aprecia a primera vista es el número de instrumentos negociados. El segundo trader operó con tres pares de divisas, dos de los cuales (EURUSD y GBPUSD) le proporcionaron la mayor parte de sus beneficios. Al par GBPJPY y al oro (XAUUSD) no les fue tan bien.

En el artículo de hoy hemos demostrado, utilizando el ejemplo de dos enfoques ligeramente diferentes, que las grandes posiciones y las operaciones a corto plazo con una mayor frecuencia de posiciones abiertas pueden no conducir a un mejor resultado. Por el contrario, un enfoque más conservador puede tener un impacto positivo en los resultados generales de un operador. ¡Opere con seguridad!

Acerca de FTMO

FTMO ha desarrollado un Proceso de Evaluación de 2 pasos para encontrar talentos en el trading. Una vez completado con éxito, puede obtener una FTMO Account con un balance de hasta $200,000. ¿Cómo funciona?