Comment améliorer vos niveaux de Stop Loss et Take Profit ?

Vous êtes sur le point de backtester votre stratégie et vous souhaitez que vos niveaux de SL et TP correspondent le plus possible à votre style de trading et à votre stratégie ? Ou avez-vous le sentiment que vos valeurs SL et TP ne sont pas optimales, laissant vos profits inutilement "sur la table" ? Dans ce cas, vous devriez vous concentrer sur les valeurs de l'Excursion Adverse Maximale qui sont les pertes latentes les plus importantes enregistrées au cours de votre trade ainsi que l'Excursion Favorable Maximale qui sont les gains latents les plus importants atteints durant votre trade.

Le backtesting d'une stratégie est une partie essentielle de la création d'une stratégie de trading pour tout trader forex sérieux. Sans backtesting, un trader n'est pas en mesure d'estimer comment sa stratégie fonctionnera à long terme et quels sont les retours potentiels qu'il peut attendre (s'il la suit).

Il est également important d'optimiser les valeurs de Stop Loss et de Take Profit, ce qui peut s'avérer très utile avec l'Excursion Adverse Maximale et l'Excursion Favorable Maximale.

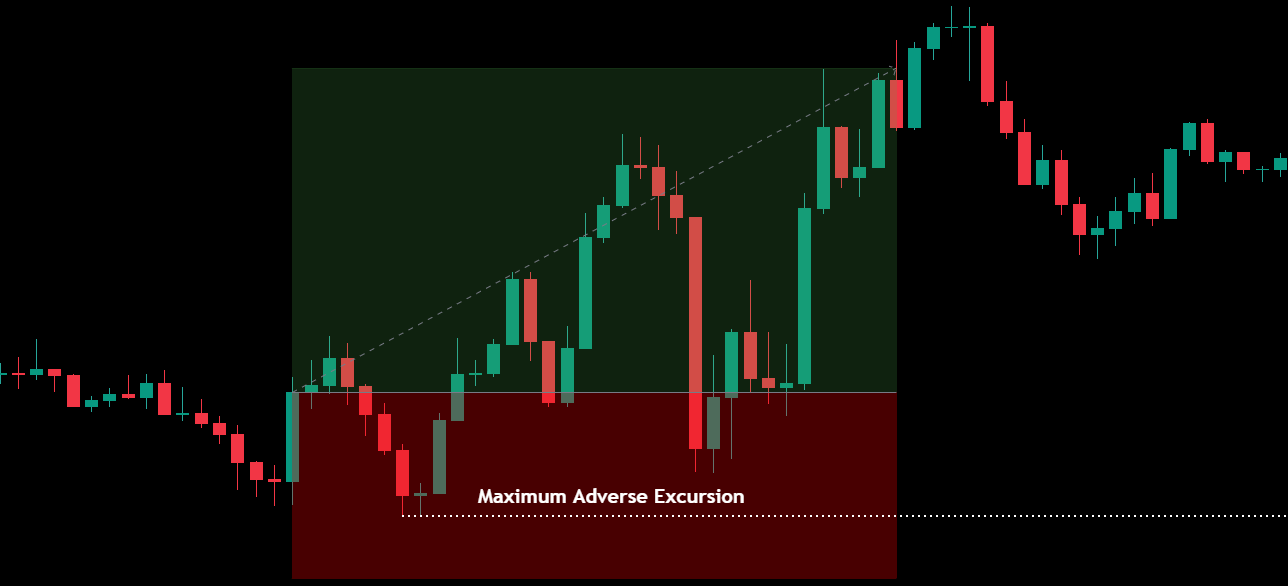

L'Excursion Adverse Maximale

L'Excursion Adversaire Maximale est simplement le niveau de perte qu'une position en cours atteindra si elle se termine en profit. En backtesting, c'est un outil très utile qui peut aider le trader à déterminer le Stop Loss approprié à un tel niveau. Si un trader décide de backtester sa stratégie, il doit absolument réfléchir à la manière et à l'endroit où il placera son SL.

Les pertes doivent être prises en compte, tout comme le fait que même les trades rentables n'évoluent pas toujours dans la direction souhaitée par le trader. Si un trader fixe son Stop Loss de manière trop stricte, le nombre de positions perdantes risque d'être inutilement élevé. Si, au contraire, il fixe son Stop Loss de manière trop conservatrice, il peut constater que (avec un RRR raisonnable) ses trades n'aboutissent pas au Take Profit aussi souvent qu'il le souhaiterait.

Ne Pas Sous-Estimer le Volume des Données

Ce sont les données de l'Excursion Adverse Maximale qui sont utiles à un trader pour trouver les niveaux appropriés à sa stratégie et les ajuster ensuite. Cependant, l'EAM est également utile pour les traders qui tiennent un journal de trading et qui souhaitent optimiser leur stratégie après un certain temps. En même temps, pour que les valeurs soient significatives, l'échantillon de données doit être aussi grand que possible afin d'éviter les biais de données et de montrer clairement comment la stratégie réagit aux différentes conditions du marché. Cela vaut aussi bien pour le backtesting que pour le journal de trading.

Supposons que vos trades après l'entrée ne soient pas allés en permanence dans la direction que vous souhaitiez, mais qu'ils soient restés en position perdante pendant un certain temps. Vous trouverez ci-dessous une série de chiffres représentant les niveaux EAM atteints par le prix pendant la durée des positions rentables (zéro signifie que la position a été couronnée de succès et que le prix n'est pas passé dans le négatif pendant la durée de la position) :

15; 23; 18; 16; 0; 11; 31; 17; 8; 0; 19; 26; 0; 38; 22; 13; 16; 21; 24; 11; 14; 23; 4; 0; 7;

Meilleure Valeur de SL et TP

Idéalement, après avoir analysé un échantillon de données suffisamment large (nous ne considérons pas les chiffres énumérés ci-dessus comme un tel échantillon), vous pouvez être en mesure d'ajuster votre SL d'origine de manière à augmenter la taille de vos positions tout en maintenant le pourcentage de risque inchangé. Ainsi, avec un RRR inchangé, vous pouvez finir par réaliser un profit beaucoup plus souvent, ou vous pouvez augmenter votre RRR encore plus, assurant un profit plus important en termes absolus sur chaque trade.

Si, dans sa stratégie initiale (RRR au niveau 2), un trader avait fixé le niveau de déclenchement à 35 points et qu'il compte maintenant avec un niveau de déclenchement à 25 points, il aura 4 trades perdants au lieu d'un, mais il réduira en même temps le nombre de points nécessaires pour réaliser un profit à 50. Cela peut augmenter à nouveau sa probabilité de réaliser des bénéfices. Il peut également laisser le TP à 70 points et son RRR passera à 2,8, ce qui augmentera considérablement ses bénéfices. Avec un risque de 250 $ et un bénéfice de 500 $, le résultat total de ses trades rentables sera de 11 750 $ dans le premier cas et de 13 700 $ dans le second.

Meilleur Point d'Entrée

Une autre méthode consiste à déplacer l'entrée dans le sens inverse de la direction de votre trade. Lorsque vous recevez le signal d'entrer en position longue, vous pouvez passer un ordre limite d'achat quelques pips en dessous de la limite de l'entrée initialement envisagée. Cela vous permettra de déplacer votre stop loss à un niveau plus sûr, augmentant ainsi vos chances d'atteindre le TP, tout en vous permettant de fixer un RRR plus élevé.

Ainsi, si un trader fixe une limite d'achat de 10 pips contre la direction de son trade (10 pips en dessous de l'entrée initiale dans le cas d'une position longue et vice versa) lorsque le signal d'entrée est donné, il n'exécutera que 18 trades au lieu de 25. Cependant, il pourrait également fixer le Stop Loss à 20 points et, à la valeur initiale du TP (qui passe maintenant à 80 points), son RRR passerait à 4. Ainsi, avec le même risque en dollars, le résultat total de ses positions rentables passerait à 18 000 $.

Au final, vous risquez donc de passer à côté de quelques bons trades qui pourraient se solder par un profit, mais pensez à la vieille règle "il vaut mieux ne pas être dans un trade rentable que d'être dans un trade perdant". En fin de compte, vous éviterez quelques positions perdantes et les positions rentables pourront se solder par un bénéfice absolu beaucoup plus élevé. Cela peut donner un coup de pouce très important à votre estime de soi et à votre bien-être psychologique. Et c'est ce que nous recherchons tous.

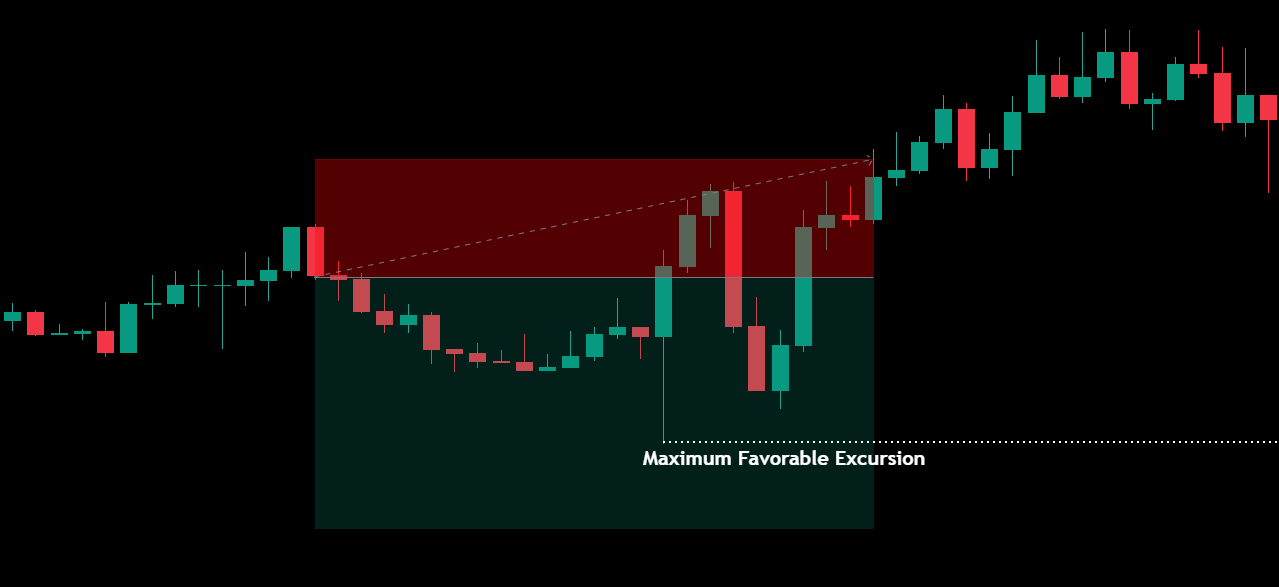

L'Excursion Maximale Favorable

L'Excursion Maximale Favorable indiquera au trader les profits maximums qu'il aurait pu réaliser sur chaque trade. Comme pour le EAM, cet outil est utile à la fois pour le backtesting et pour l'optimisation de la stratégie du trader. À partir des données mesurées et analysées, le trader peut alors voir s'il fixe ses Take Profits à un niveau trop bas et laisse une grande partie des bénéfices potentiels sur le marché. D'autre part, les données peuvent lui montrer que son Take Profit est inutilement éloigné et que, pour de nombreuses positions perdantes, un meilleur réglage pourrait se traduire par une position rentable.

Combiné à un niveau de EAM correctement défini, un trader peut alors affiner sa stratégie et augmenter de manière significative son RRR sans augmenter le nombre de ses trades perdants. D'un autre côté, il peut trouver qu'un RRR plus bas est plus bénéfique pour sa stratégie de trading, mais qu'il se traduira par un taux de réussite beaucoup plus élevé. Cela peut avoir un effet positif sur la psychologie du trader, ce qui est essentiel pour une réussite à long terme.

Il y a certainement de nombreuses façons d'utiliser les EAM et EMF dans vos trades et vous devez y consacrer un peu de temps. Toutefois, il s'agira en fin de compte d'un très bon investissement qui vous permettra d'orienter vos trades dans la bonne direction et de vous assurer que vos résultats sont les meilleurs et les plus constants possibles.

À propos de FTMO

FTMO a développé un Processus d'Evaluation en 2 étapes pour trouver des traders expérimentés. Une fois l'évaluation réussie, vous pouvez obtenir un FTMO Account avec un capital pouvant aller jusqu'à $200,000. Comment cela fonctionne-t-il ?.