Benefíciese de las subidas y bajadas de los mercados

En la siguiente parte de la serie sobre FTMO Traders de éxito, analizaremos a un trader que aprovechó muy bien la oportunidad de abrir posiciones cortas y largas en instrumentos de índices FTMO. De este modo, pudo obtener interesantes beneficios incluso en mercados que se encuentran en fase de consolidación y en los que resulta difícil identificar una tendencia clara.

Una de las mayores ventajas de operar con instrumentos de divisas y CFD es que, además de la posibilidad de utilizar apalancamiento, también se pueden abrir posiciones en ambas direcciones, es decir, largas y cortas, sin ninguna restricción. Así, los traders pueden mantener sus posiciones durante cortos periodos de tiempo, ya que el apalancamiento aumenta el potencial de rentabilidad (pero también hay que pensar en un mayor riesgo) y pueden especular con las subidas y bajadas del instrumento a su discreción.

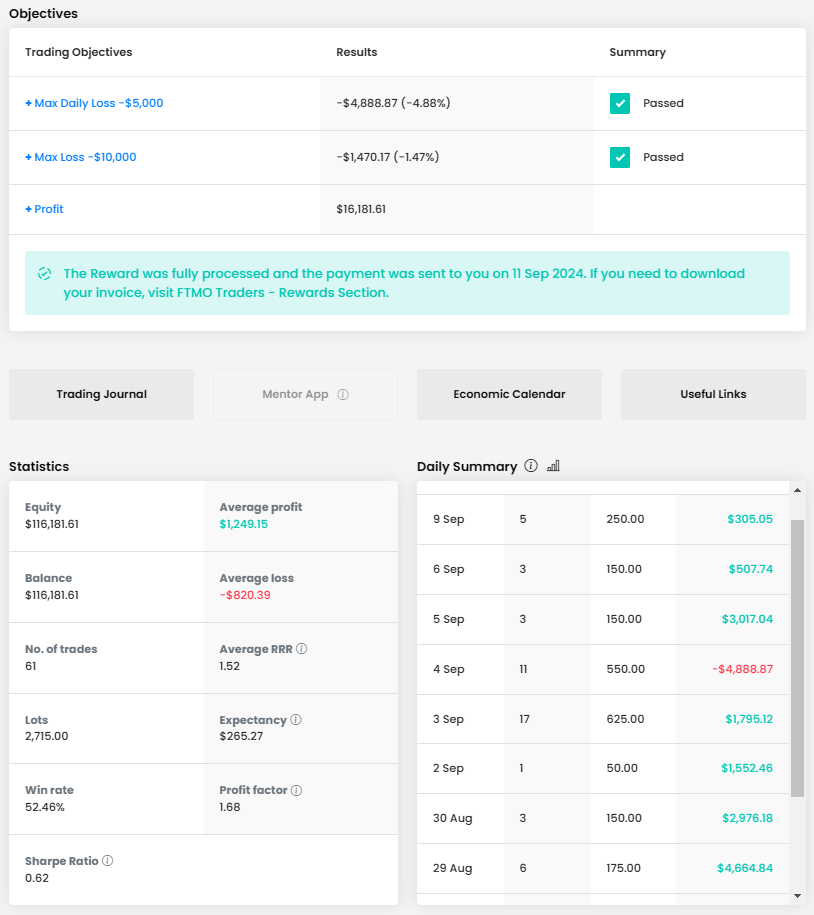

A pesar de que los mercados bursátiles alcanzaron sus máximos históricos a finales de agosto y principios de septiembre, lo que significó que la tendencia alcista se detuvo, nuestro trader consiguió obtener un beneficio muy interesante. Desde el punto de vista de la curva de balance, al principio parecía incluso una rentabilidad realmente superior a la media, pero a mediados del periodo de negociación empezaron a prevalecer las operaciones perdedoras del trader y la curva se «enderezó» un poco. Sin embargo, gracias a un enfoque coherente (puntuación de coherencia del 81%), el trader pudo mantener sus ganancias al final.

Una vez estuvo a punto de romper la regla de pérdida máxima diaria (-4,88%), pero al final fue su único día de pérdidas, los demás días de negociación terminaron en verde. Durante los once días de negociación, el trader ejecutó 61 operaciones con un tamaño total de 2.715 lotes, lo que supone una media de 44,5 lotes por operación. En el caso de los instrumentos sobre índices, este tamaño no supone un gran problema, sobre todo cuando el trader ajustaba el tamaño de las posiciones en función del instrumento que abría.

La RRR media por operación de 1,52 no está mal, y la tasa de ganancias de alrededor de la mitad de las operaciones (52,46%) también está en la media. Sin embargo, juntos forman una combinación que puede producir rendimientos interesantes como en este caso.

El registro muestra claramente que en este caso se trata de un scalper que mantiene sus posiciones entre unos minutos y unas decenas de minutos. El trader sólo ha mantenido sus operaciones durante más de una hora en cuatro ocasiones. Debemos elogiar la colocación de órdenes Stop Loss en todas las operaciones, lo cual es ciertamente razonable en el caso de posiciones tan grandes y sin ello ciertamente no recomendaríamos el trading en este estilo a nadie. El trader, debido a su estilo de negociación, estableció Take Profits sólo en casos excepcionales.

Curiosamente, a pesar de que el trader no operaba en mercados explícitamente alcistas, la comparación del éxito de las posiciones largas y cortas es clara. Parecería que el trader seguía especulando con mercados alcistas y, por tanto, perdiendo dinero tras el cambio de tendencia, pero es justo lo contrario. Justo el día después de la mayor venta masiva, el cliente empezó a especular con una caída del índice DAX 40 (GER40.cash), que lamentablemente no dio sus frutos, y ésta es una de las razones por las que los resultados del trader en posiciones cortas son negativos. Hasta la mitad de las posiciones cortas fueron ejecutadas por el trader en ese momento.

Además del índice bursátil alemán (GER40.cash), el trader especuló con los movimientos del índice bursátil más famoso DJIA (US30.cash) y probó con el índice británico FTSE 100 (UK100.cash), pero no le fue bien y todas las operaciones con este instrumento acabaron en pérdidas.

Por último, echemos un vistazo a algunas de las operaciones del cliente en su instrumento favorito ger40.cash, que muestran cómo fue capaz de aprovechar la volatilidad de los mercados independientemente de si los mercados estaban subiendo o bajando. En el primer caso, el trader especulaba con una caída después de que el precio alcanzara un máximo histórico desde mediados de mayo de este año a finales de agosto. Una operación un poco arriesgada, pero el trader «acertó» este máximo casi con exactitud.

Al ser un scalper, no mantuvo la posición demasiado tiempo y sólo utilizó el swing local, lo que resultó ser una buena idea, porque esa tarde se hizo finalmente un nuevo máximo histórico en GER40.cash. Era sólo su segundo corto en esta cuenta, pero con un beneficio de 2.000 $ (que es el 2% de la cuenta). Si el trader hubiera fijado su stop loss justo por encima de dicho máximo, su RRR podría haber sido de entre 3,5 y 4, lo que está muy bien.

Después de que el mercado corrigiera tras hacer el nuevo máximo mencionado, rebotó en el soporte recién formado (que era el soporte local unos días antes). El trader aprovechó la oportunidad para entrar en una posición larga y, tras la formación de un nuevo mínimo más alto, ejecutó otra operación rentable, con un beneficio de más de 2.100 $.

Nota: Dado que no podemos definir claramente la estrategia exacta del trader a partir del gráfico, ésta es sólo la opinión privada del autor de este artículo. Los FTMO Traders son libres de elegir su estrategia y mientras no violen explícitamente nuestros Términos y Condiciones y sigan nuestras normas de gestión de riesgos, la elección de la estrategia y la ejecución de las operaciones individuales depende de ellos.

Este artículo tiene fines meramente informativos, y es posible que parte de la información no refleje la oferta actual de servicios o las características de los productos. Verifique siempre los términos más recientes en las páginas oficiales de los productos.

Acerca de FTMO

FTMO ha desarrollado un Proceso de Evaluación de 2 pasos para encontrar talentos en el trading. Una vez completado con éxito, puede obtener una FTMO Account con un balance de hasta $200,000. ¿Cómo funciona?