¿Cómo afinar sus salidas de los mercados?

Una gestión adecuada del riesgo debe garantizar que los traders de Forex maximicen los beneficios cuando una operación tiene éxito y minimicen las pérdidas cuando una operación fracasa. Entonces, ¿cómo configurar la gestión de riesgos que mejor se adapte a usted?

En nuestro último artículo, escribimos algo sobre cómo en el trading debe centrarse en sus salidas, que a menudo pueden ser más importantes que la forma de entrar en el mercado. Por lo tanto, cuando esté diseñando y posiblemente probando su estrategia de salida, debe poner mucho énfasis en cómo saldrá de sus posiciones y cómo tratará la gestión de riesgos.

Concéntrese en las salidas

Abordar la salida correcta del mercado es mucho más complejo que la entrada, ya que intervienen muchos factores y cada trader tiene expectativas diferentes. Siendo realistas, es prácticamente imposible salir idealmente del mercado de forma que siempre se obtenga el máximo beneficio. Por otro lado, un trader que domina una estrategia de salida y puede confiar en ella está mucho mejor mentalmente y comete menos errores innecesarios. Incluso cuando sus operaciones acaban en pérdidas.

Y puesto que en forex se trata de un caso de un trader, un enfoque, echemos un vistazo a algunas de las formas básicas más comunes en las que podría (o debería) abordar la gestión de riesgos y, por tanto, cómo manejar las salidas de los mercados. No vamos a escribir sobre los fundamentos de la gestión de riesgos aquí, escribimos sobre eso en un artículo anterior. También consideramos que la introducción de SL y TP es un hecho para los traders que tratan de gestionar el riesgo adecuadamente.

TP y SL fijos

Número fijo de pips

Un enfoque popular que muchos traders utilizan es un valor fijo de Stop Loss y Take Profit. Así, el trader introduce un número fijo de pips que representan el Stop Loss en cada operación. Dependiendo de cómo haya establecido el RRR, también establece un tamaño fijo de TP. Se trata de un enfoque muy sencillo que puede resultar especialmente adecuado para los traders a corto plazo y los especuladores para los que la velocidad de entrada en el mercado desempeña un papel importante y, por lo tanto, no desean retrasarse con los cálculos del tamaño de la posición, etc.

Para los traders que no operan en mercados rápidos y planean mantener una operación durante un periodo de tiempo más largo, este enfoque no es muy adecuado. Un SL fijo puede no reflejar lo que está ocurriendo en el mercado y este tipo de operaciones pueden provocar pérdidas innecesarias (SL demasiado ajustado) o, por el contrario, la incapacidad de alcanzar el TP fijado (SL más amplio o RRR demasiado grande).

Importe fijo

Otro enfoque popular entre los traders es ajustar el tamaño del SL en pips para que la pérdida potencial siga representando la misma cantidad. Así, antes de cada entrada, el trader ajusta su posición en lotes para que el tamaño del SL en pips corresponda a la cantidad preestablecida (y el TP corresponda a ésta). Este enfoque no es adecuado para los scalpers, ya que el cálculo del tamaño de la posición puede llevar cierto tiempo. La solución es utilizar una calculadora o complementos sencillos de la plataforma que puedan calcular rápidamente el tamaño de la posición.

Porcentaje fijo del capital

En este caso, el planteamiento es el mismo que en el caso anterior, pero el trader ajusta la cantidad de pérdida potencial en cada operación para que represente un porcentaje predeterminado del tamaño de la cuenta del trader. Así, después de una operación rentable, cuando el saldo de la cuenta aumenta, el trader aumenta la cantidad; después de una operación perdedora, el trader disminuye la cantidad. La ventaja es que durante una racha perdedora, las próximas pérdidas potenciales siguen siendo ligeramente inferiores. Para evitar tener que calcular constantemente este importe, el trader puede solucionarlo ajustándolo después de un determinado beneficio/pérdida (por ejemplo, después de un beneficio del 5%, ajusta el importe al alza y viceversa).

SL y TP basados en la acción del precio

La cuestión de dónde colocar realmente los niveles SL también puede ser abordada por el trader de diferentes maneras. Una forma muy popular de colocar los niveles de SL y TP es utilizar la acción del precio. Por ejemplo, un trader puede utilizar niveles de soporte y resistencia, o zonas de oferta y demanda (tanto para SL como para pto TP), que pueden actuar como un buen punto de referencia donde el movimiento del precio puede detenerse o invertirse. Del mismo modo, los números redondos, por ejemplo, pueden actuar a menudo como tales umbrales psicológicos. O un trader puede seguir herramientas más sofisticadas, como el flujo de órdenes, el perfil de volumen o el perfil de mercado.

Una buena herramienta adicional para ayudar a decidir la colocación de SL y TP son varios patrones de gráficos y velas, que también pueden ser un muy buen punto de referencia para colocar tanto Stop Losses como Take Profits.

SL y TP por indicadores

Los indicadores también son una herramienta muy popular, especialmente entre los traders principiantes que intentan utilizarlos sobre todo para las entradas en el mercado. Al mismo tiempo, pueden servir como herramienta para colocar un Stop Loss o Take Profit adecuado.

Scaling out

El scaling out es otro método bastante popular de salir de los mercados para quienes desean obtener un beneficio seguro pero no se atreven a mantener una operación con una RRR elevada. El trader en un scaling out ejecuta parte del beneficio cerrando gradualmente la posición y «bloqueando» parte del beneficio. Al mismo tiempo, la parte abierta de la posición puede utilizarse plenamente en caso de que el mercado observe una tendencia fuerte.

Trailing Stop Loss

Una forma muy popular de cubrir sus beneficios sin cerrar su posición demasiado pronto es mover su stop loss al nivel de equilibrio o a beneficios cuando la operación va a favor del trader. La popularidad de los trailing stops radica precisamente en el hecho de que el trader no acabará en pérdidas aunque su operación no alcance el take profit. De nuevo, hay varias formas de utilizar el trailing SL.

Trailing Stop y TP fijo

El trader puede mover el SL manualmente o establecer una orden Trailing Stop directamente en la plataforma. El segundo método tiene la ventaja de que una vez que se alcanza el umbral predeterminado, el precio se mueve más hacia el beneficio, ya que se mueve en la dirección de la operación del trader, además de moverse hasta el punto de equilibrio.

Combinación con scaling out

Sin embargo, cuando el trader desea tener un mayor control sobre la operación, puede mover el SL manualmente, por ejemplo, en un determinado número de puntos tras alcanzar un determinado número de pips. Una de las formas también es combinar el escalado y el movimiento del SL cada vez que el trader cierra parte de su posición.

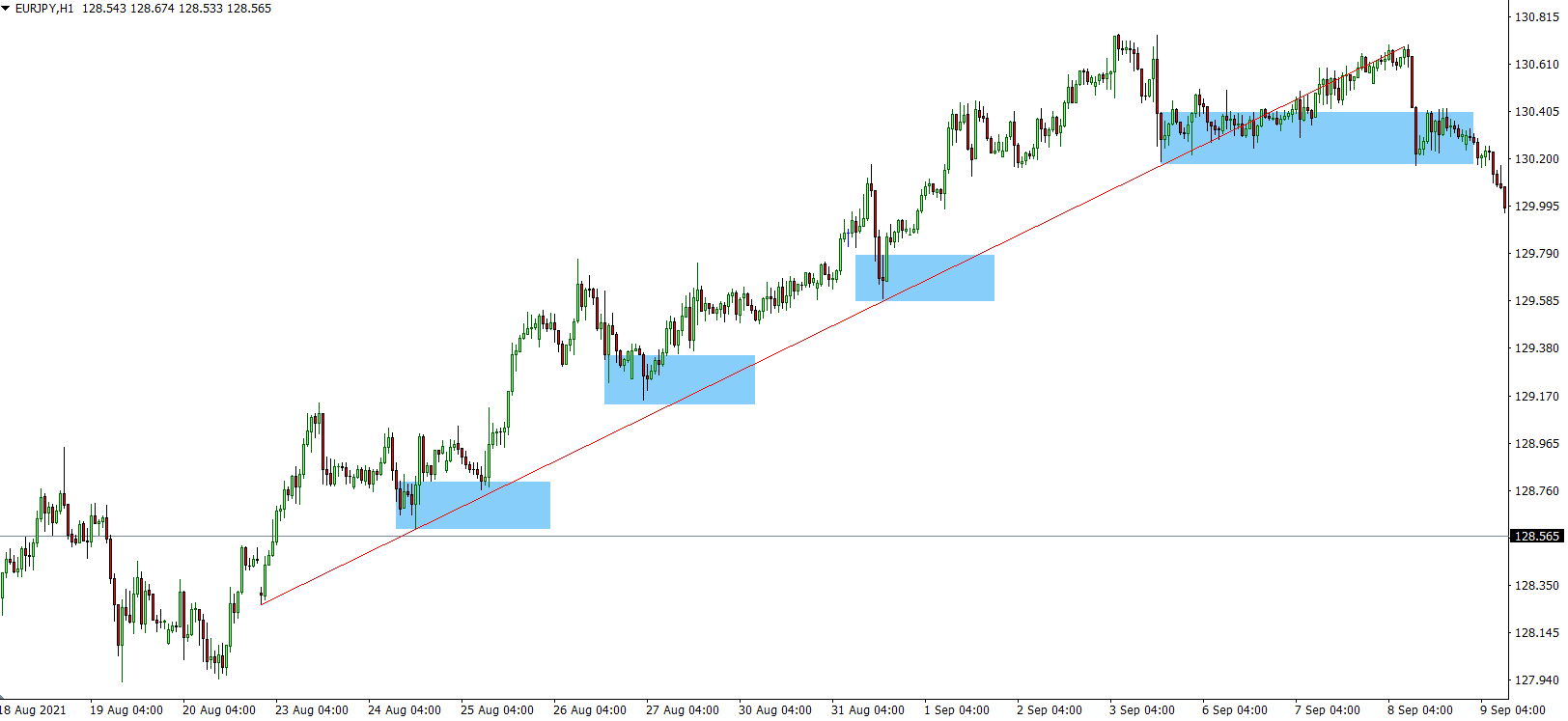

Combinación con la acción del precio

Por supuesto, una de las formas de mover el SL es utilizar la acción del precio y varios niveles de precios importantes (soportes y resistencias, flujo de órdenes, perfil de volumen, etc.). En estos niveles de precios, el trader puede mover el SL hasta el punto de equilibrio y esperar a que se produzcan nuevos acontecimientos. Dado que hay muchas posibilidades de que se produzca un cambio de tendencia que perjudique al trader, puede ser una buena solución cerrar parte de la posición y cerrar el resto en el TP o BE.

Enfoque de múltiples timeframes

Un enfoque que puede resultar adecuado para los traders a corto plazo es una combinación de enfoques en distintos marcos temporales. Por ejemplo, un trader puede ejecutar su operación en un marco temporal superior (H1, M30), pero ya desplaza su stop loss basándose en el movimiento del precio en un marco temporal inferior (M5, M1), por ejemplo, en los niveles locales de soporte y resistencia.

Aunque las salidas de los mercados son muy importantes para el resultado global de la operación, probablemente no tenga sentido complicar en exceso sus reglas. Un enfoque más sencillo puede ser a menudo mucho más eficaz que unas reglas demasiado complicadas que el trader puede acabar teniendo problemas para seguir. ¿Y qué método utiliza usted para salir de los mercados? ¿Son suficientes algunas de las soluciones más sencillas, o utiliza algunas de las herramientas más sofisticadas? ¡Opere con seguridad!

Acerca de FTMO

FTMO ha desarrollado un Proceso de Evaluación de 2 pasos para encontrar talentos en el trading. Una vez completado con éxito, puede obtener una FTMO Account con un balance de hasta $200,000. ¿Cómo funciona?