Warum Benchmark-Sätze wichtig sind und was zum Ende des LIBOR führte

Der London Inter-Bank Offered Rate, abgekürzt als LIBOR, war einer der am häufigsten verwendeten Referenzzinssätze, der die Bewertung von Geld an den Finanzmärkten, aber auch die Kredite und Anleihen von Normalbürgern beeinflusste. Seine Schwäche zeigte sich jedoch nach der Finanzkrise, weshalb er in den letzten Jahren durch neue Referenzzinssätze ersetzt wurde.

Referenzzinssätze, die sogenannten IBORs, werden seit mehr als 40 Jahren auf dem ungesicherten Interbankenmarkt (einem Markt, auf dem Finanzinstitute kurzfristige Liquidität ohne die Verwendung von Sicherheiten austauschen, d. h. Vermögenswerten, die die Rolle einer Sicherheit erfüllen) betrieben. Diese Zinssätze bestimmten den durchschnittlichen Zinssatz, zu dem Banken bereit waren, sich gegenseitig Geld auf dem Interbankenmarkt zu leihen. Sie waren neben den Leitzinsen der Zentralbanken eines der wichtigsten Instrumente zur Bestimmung des Geldwertes auf den Finanzmärkten und wurden als Basiszinssätze für eine Vielzahl von Finanzinstrumenten und deren Derivaten verwendet.

Ihre Höhe basierte auf dem Basiszinssatz der Zentralbank, der um einen Aufschlag am Geldmarkt erhöht wurde (bei einem Liquiditätsüberschuss am Markt oder einer erwarteten Zinssenkung konnten diese Referenzzinssätze niedriger sein als diese Basiszinssätze der Zentralbanken). Diese Kurse zeigten unter anderem, wie einfach oder schwierig es für Banken war, auf dem Interbankenmarkt an Geld zu kommen, das sie dann an ihre Kunden verleihen konnten. Referenzzinssätze waren somit auch für die Zentralbanken selbst eine gute Informationsquelle bei der Festlegung der Geldpolitik, da sie die Finanzierungskosten für Unternehmen, aber auch für die Verbraucher selbst beeinflussten.

Was ist LIBOR

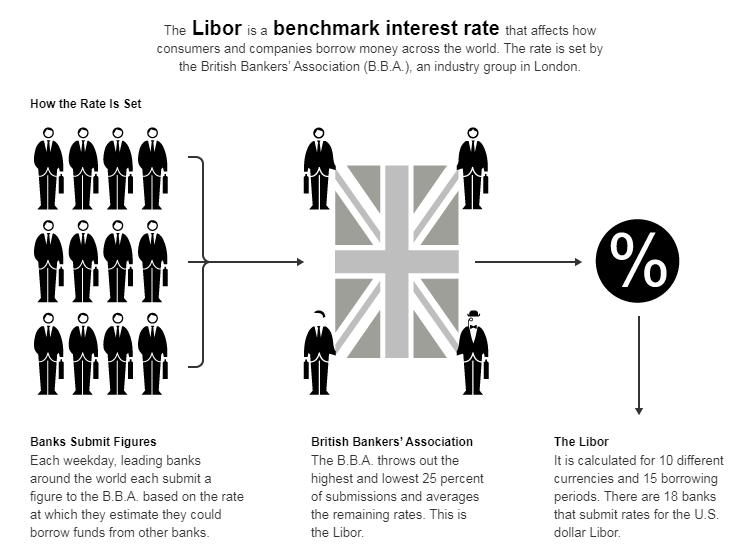

Der am häufigsten verwendete Referenzzinssatz war viele Jahre lang der LIBOR (London Interbank Offered Rate), der bis 2012 von der British Bankers' Association (BBA) und seit 2012 von der American Intercontinental Exchange Benchmark Administration ( IBA) basierend auf Daten ausgewählter Londoner Banken. Der Kurs wird täglich von Thomson Reuters gegen 11:45 Uhr Londoner Zeit veröffentlicht.

Quelle: The New York Times

Obwohl es sich handelt, bzw es hat sich um den Kurs auf dem Londoner Bankenmarkt gehandelt, wurde dieser Kurs als globaler Referenzkurs akzeptiert und für bis zu zehn Weltwährungen veröffentlicht (GBP, USD, JPY, EUR, CHF, NZD, SEK, DKK, AUD, CAD, in 2013 dann stellte ICE die Veröffentlichung von Daten für die letzten fünf Währungen ein). Der Kurs wurde ursprünglich für bis zu zwölf Laufzeiten (von Overnight bis 12 Monate) veröffentlicht, heute wird er nur noch für fünf Laufzeiten für USD und drei Laufzeiten für GBP und JPY veröffentlicht. Auch die Veröffentlichung dieser Tarife wird bis 2023 eingestellt.

Warum endet der LIBOR?

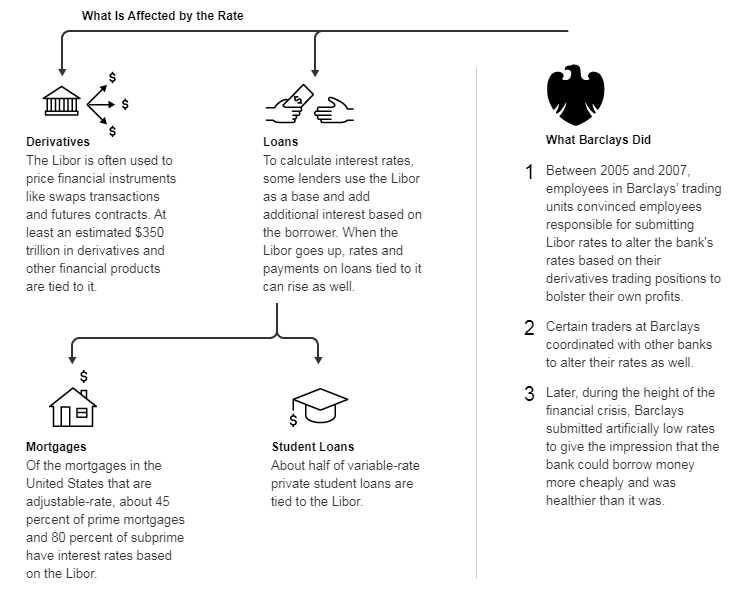

Referenzzinssätze werden auf den Finanzmärkten vielfältig verwendet und sollten die tatsächliche Situation auf den Märkten widerspiegeln. Daher ist es sehr wichtig, dass sie unabhängig sind, das Marktprinzip respektieren und so weit wie möglich universell sind. Unter diesen Bedingungen geben Referenzkurse den Marktteilnehmern verlässliche Informationen und sind für beide Parteien des Vertragsverhältnisses von Vorteil, da sie nicht beeinflusst werden können. Wie bereits erwähnt, wurde der LIBOR an die Sätze anderer Finanzprodukte und deren Derivate gekoppelt, und viele Kreditinstitute haben daraus ihre eigenen Sätze abgeleitet. Allein an den USD-LIBOR waren Finanzinstrumente und Derivate im Wert von bis zu 370 Billionen USD gekoppelt.

Quelle: The New York Times

Diese Unabhängigkeit war jedoch für die Sätze der IBOR-Gruppe, unter denen der bekannteste und am häufigsten verwendete der eben erwähnte LIBOR war, nicht gewährleistet, und ihre Berechnung basierte nicht auf abgeschlossenen Transaktionen. Es war ein Prozess, bei dem ausgewählte Banken vom Zinssetzer gebeten wurden, zu schätzen, wie viel sie bereit waren, anderen Banken Geld zu leihen, die höchsten und niedrigsten Schätzungen verworfen und aus den verbleibenden Schätzungen ein Durchschnitt berechnet wurde.

Schwächen der Berechnung und Manipulationen

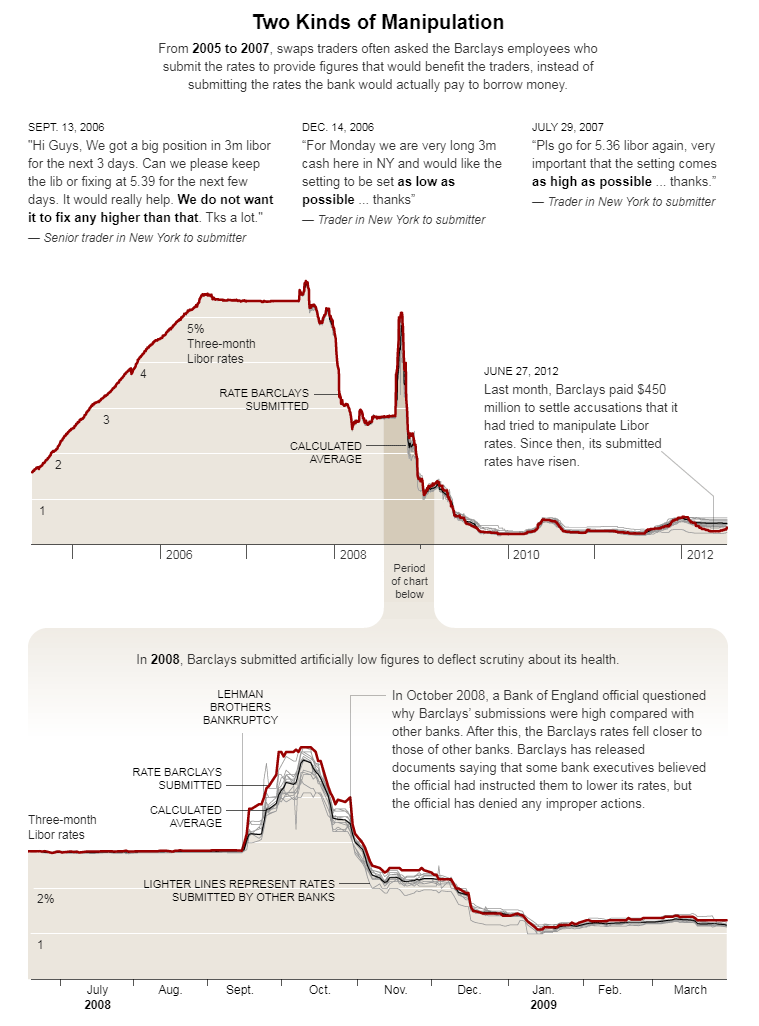

Diese Berechnungsmethode funktionierte lange Zeit, hatte aber Schwächen, die während der Finanzkrise deutlich wurden und in einer bis heute andauernden Reform mündeten. Kredite auf dem Interbankenmarkt und zwischen Banken sind eine der Kreditquellen für Banken, und die Interbankenzinssätze sind einer der Faktoren, die die finanzielle Gesundheit der Banken selbst anzeigen. Indem die Banken diese Zinssätze selbst festlegten, verringerten sich die geschätzten Kreditkosten bei der Festsetzung des LIBOR, wodurch die Glaubwürdigkeit der Banken erhöht wurde. Damit entsprach der LIBOR-Satz überhaupt nicht der realen Marktsituation, da während der Finanzkrise die Bereitschaft der Banken, Kredite ohne Sicherheiten zu vergeben, abnahm.

Quelle: The New York Times

Problematisch war auch, dass die Banken, die selbst an der Bildung von Referenzzinssätzen beteiligt sind, ihre Finanzinstrumente an diese Zinssätze gebunden haben und die angekündigten Zinssätze sich somit direkt auf ihr Portfolio auswirkten. Abhängig von den Positionen der Bank wurde der von der Bank bei der Berechnung angegebene Kurs künstlich erhöht oder verringert. Spekulationen über Zinsmanipulationen tauchten bereits 2008 auf, dann wurden 2012 Zinsmanipulationen bei mehreren großen Banken wie Barclays, UBS, Royal Bank of Scotland, Deutsche Bank, JPMorgan und Citigroup aufgedeckt.

Reformbedarf

Das globale Forum der Finanzaufsichtsbehörden, das Financial Stability Board (FSB), empfahl daraufhin eine Zinsreform, um die Stabilität der Finanzierung über die Kapitalmärkte zu gewährleisten. Die neuen Sätze sollten daher auf tatsächlichen Transaktionen und nicht auf Schätzungen basieren. Das Problem besteht jedoch darin, dass es nicht viele unbesicherte Transaktionen zwischen Banken gibt, die zur Berechnung unterschiedlicher Laufzeiten verwendet werden könnten, was durch die Schätzung ausgewählter Banken gelöst wird.

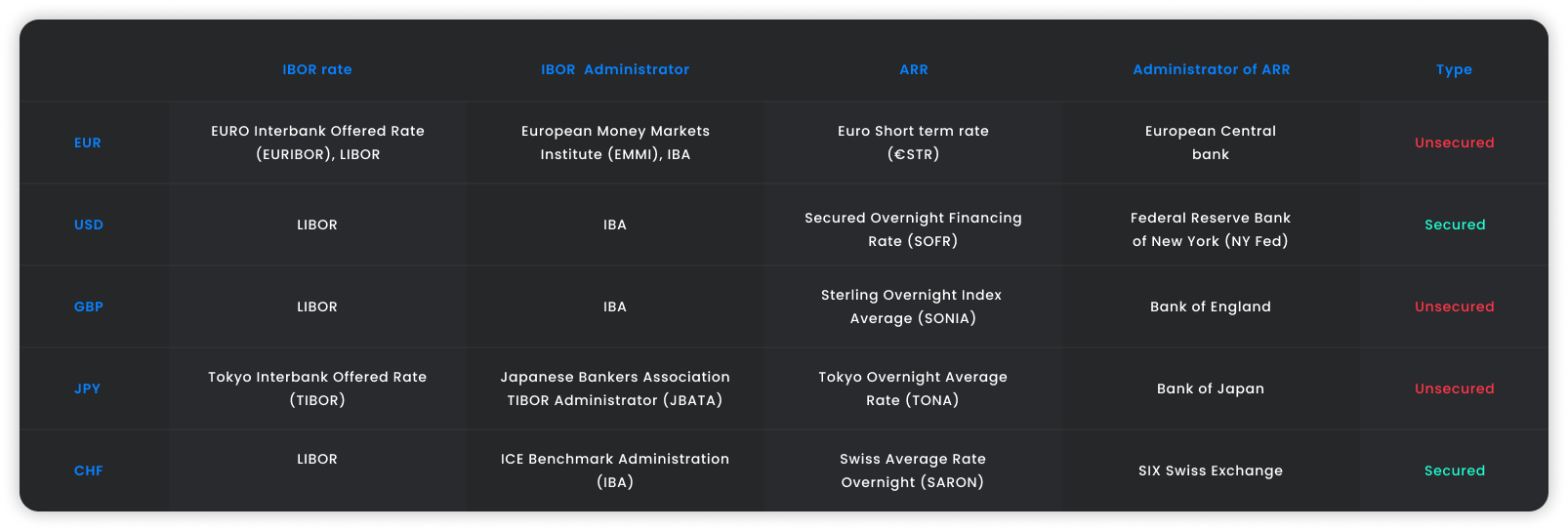

Im Jahr 2017 kündigte die britische Financial Conduct Authority (FCA) an, dass Banken nach 2021 keine Zinssätze mehr melden müssen, um den LIBOR zu berechnen, und damit zu alternativen Referenzzinssätzen übergehen (ARR). Die IBA wird dafür nicht mehr zuständig sein, aber eine separate Einheit wird ihre Festlegung in den einzelnen Ländern überwachen. Beispielsweise werden in der EU die LIBOR- und EURIBOR-Sätze durch den neuen ESTR (Euro Short Term Rate) ersetzt, für den die EZB zuständig sein wird. In den USA wird dies die von der New York Fed verwaltete Secured Overnight Financing Rate (SOFR), in Großbritannien der von der Bank of England überwachte Sterling Overnight Index Average (SONIA) und in Japan der Tokyo Overnight Average sein ersetzen den von der Bank of Japan überwachten LIBOR- und TIBOR-Satz (TONA).

Die große Veränderung im Vergleich zum ursprünglichen LIBOR und anderen IBOR-Sätzen ist der Zeitaspekt. Der LIBOR wurde zu Tagesbeginn festgelegt, daher war im Voraus klar, wie hoch der Kurs war. Die neuen Raten werden rückwirkend auf Basis abgeschlossener Transaktionen festgelegt und stehen mit Verzögerung zur Verfügung. Im Gegensatz zu früheren Sätzen handelt es sich jedoch nur um Tagesgeldsätze, andere Laufzeiten sind nicht verfügbar, wodurch das Kreditrisiko begrenzt wird.

Das Ändern von Zinssätzen ist ein ziemlich komplexer Vorgang, da die LIBOR-Sätze fest in die Marktaktivitäten eingebettet sind und für Rechnungslegungszwecke verwendet werden. All diese Veränderungen müssen Banken und Unternehmen in der einmaligen Neubewertung von Vermögenswerten und in der künftigen Berichterstattung abbilden.

Über FTMO

FTMO hat einen zweistufigen Evaluierungsprozess entwickelt, um Handelstalente zu finden. Nach erfolgreichem Abschluss können Sie ein FTMO Account mit einem Guthaben von bis zu $200,000 erhalten. Wie funktioniert das?