Pourquoi les taux de référence sont importants et ce qui a conduit à la fin du LIBOR

Le London Inter Bank Offered Rate, ou LIBOR en abrégé, était l'un des taux d'intérêt de référence les plus utilisés, influençant l'évaluation de l'argent sur les marchés financiers, ainsi que les prêts et les emprunts des personnes ordinaires. Toutefois, sa faiblesse est apparue après la crise financière et il a été remplacé ces dernières années par de nouveaux taux de référence.

Les taux d'intérêt de référence, appelés IBOR, ont fonctionné sur le marché interbancaire non garanti (un marché où les institutions financières échangent des liquidités à court terme sans utiliser de garantie) pendant plus de 40 ans. Ces taux déterminaient le taux d'intérêt moyen auquel les banques étaient disposées à se prêter de l'argent sur le marché interbancaire. Avec les taux de base des banques centrales, ils étaient l'un des instruments les plus importants pour déterminer le prix de l'argent sur les marchés financiers et étaient utilisés comme taux de référence pour un grand nombre d'instruments financiers et leurs dérivés.

Ils étaient basés sur le taux de base de la banque centrale plus une prime de marché monétaire (lorsqu'il y avait un excès de liquidités sur le marché ou qu'une réduction des taux était attendue, ces taux de référence pouvaient être inférieurs aux taux de base de la banque centrale). Ces taux indiquaient, entre autres, la facilité ou la difficulté pour les banques de lever des fonds sur le marché interbancaire, qu'elles pouvaient ensuite prêter à leurs clients. Les taux de référence étaient donc également une bonne source d'information pour les banques centrales elles-mêmes lors de la définition de la politique monétaire, car ils influençaient le coût du financement pour les entreprises mais aussi pour les consommateurs eux-mêmes.

Qu'est-ce que le LIBOR

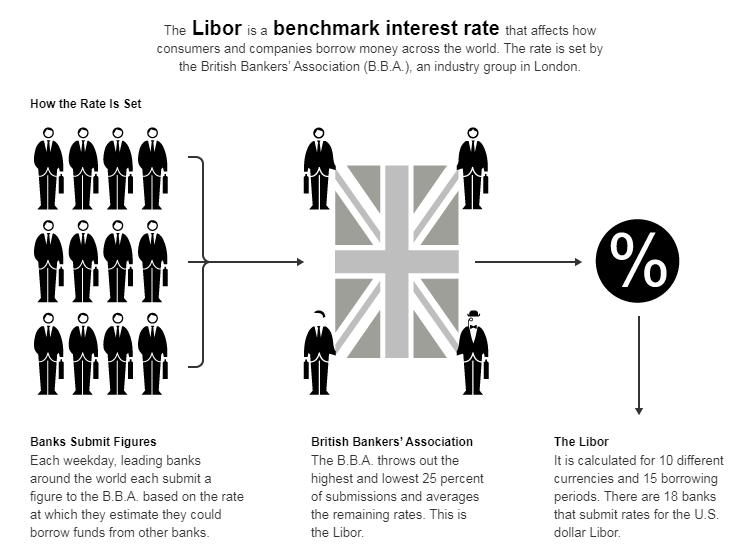

Pendant de nombreuses années, le taux d'intérêt de référence le plus utilisé était le LIBOR (London Interbank Offered Rate), qui était compilé par la British Bankers' Association (BBA) jusqu'en 2012, et depuis 2012, le taux est compilé par l'Intercontinental Exchange Benchmark Administration (IBA) américaine sur la base des données de certaines banques londoniennes. Le taux est publié quotidiennement par Thomson Reuters vers 11 h 45, heure de Londres.

Source: The New York Times

Bien qu'il soit, ou ait été, le taux du marché bancaire de Londres, il a été accepté comme taux de référence mondial et a été publié pour un maximum de dix devises mondiales (GBP, USD, JPY, EUR, CHF, NZD, SEK, DKK, AUD, CAD, et en 2013, l'ICE a cessé de publier des données pour les cinq dernières devises). Le taux était initialement publié pour un maximum de douze échéances (du jour au lendemain à 12 mois), mais il n'est désormais publié que pour cinq échéances pour l'USD et trois échéances pour la GBP et le JPY. D'ici 2023, la publication de ces taux sera également abandonnée.

Pourquoi le LIBOR arrive-t-il à son terme ?

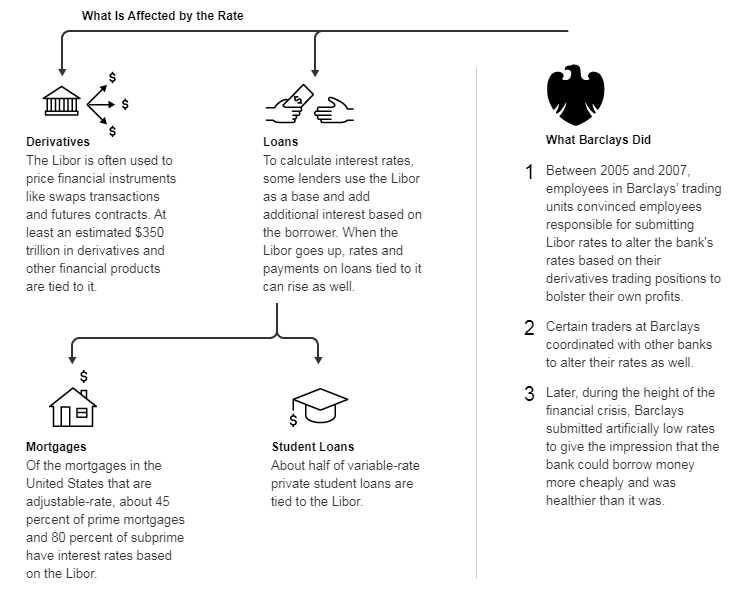

Les taux de référence ont de nombreux usages sur le marché financier et doivent refléter les réalités des marchés. Il est donc très important qu'ils soient indépendants, respectent les principes du marché et soient aussi universels que possible. Si ces conditions sont réunies, les taux de référence fournissent des informations fiables aux acteurs du marché et sont bénéfiques aux deux parties à la relation contractuelle car ils ne peuvent être influencés. Comme nous l'avons déjà mentionné, les taux d'autres produits financiers et de leurs dérivés ont été liés au LIBOR et de nombreuses institutions de prêt en ont dérivé leurs propres taux. La valeur des instruments financiers et des produits dérivés liés au seul LIBOR USD s'élève à 370 000 milliards de dollars.

Source: The New York Times

Cependant, les taux du groupe IBOR, dont le LIBOR était le plus connu et le plus utilisé, n'étaient pas garantis comme étant indépendants et n'étaient pas basés sur des transactions réelles. Il s'agissait d'un processus par lequel des banques sélectionnées étaient invitées par le responsable de la fixation des taux à estimer combien elles étaient prêtes à prêter de l'argent à d'autres banques, les estimations les plus élevées et les plus basses étaient écartées et la moyenne des autres estimations était calculée.

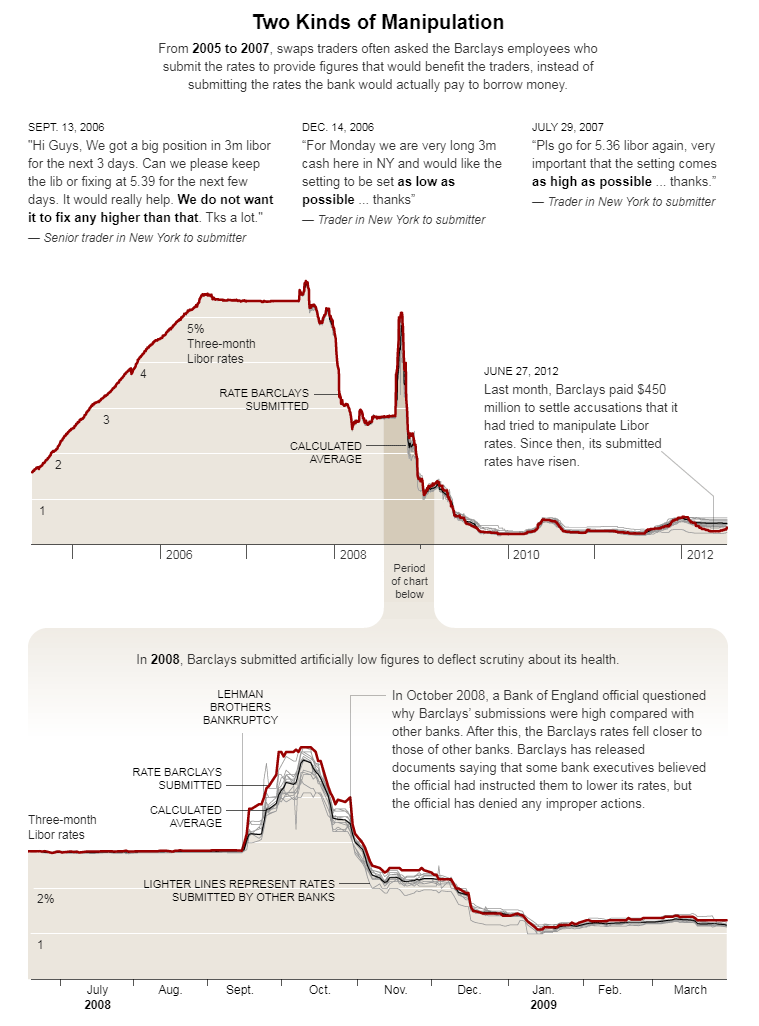

Faiblesses de calcul et de manipulation

Cette méthode de calcul a fonctionné pendant longtemps, mais elle présentait des faiblesses qui sont apparues lors de la crise financière et ont abouti à la réforme qui est toujours en cours aujourd'hui. Les emprunts sur le marché interbancaire et entre banques sont l'une des sources du crédit bancaire, et les taux d'intérêt interbancaires sont l'un des facteurs qui indiquent la santé financière des banques elles-mêmes. En fixant elles-mêmes ces taux, les banques ont réduit leurs estimations du coût d'emprunt lors de la fixation du LIBOR, augmentant ainsi leur crédibilité. Le LIBOR ne correspondait donc pas du tout à la situation réelle du marché, car la crise financière a réduit la volonté des banques de prêter sans garantie.

Source: The New York Times

Le problème était aussi que les banques impliquées dans la fixation des taux de référence avaient elles-mêmes leurs instruments financiers liés à ces taux et que les taux annoncés avaient un impact direct sur leur portefeuille. En fonction des positions détenues par la banque, le taux cité par la banque dans le calcul était alors artificiellement augmenté ou diminué. Les spéculations sur la manipulation des taux sont apparues dès 2008, et en 2012, des manipulations de taux ont été révélées dans plusieurs grandes banques telles que Barclays, UBS, Royal Bank of Scotland, Deutsche Bank, JPMorgan et Citigroup.

La nécessité d'une réforme

Le Conseil de stabilité financière (CSF) a alors recommandé une réforme des taux visant à assurer la stabilité du financement par les marchés de capitaux. Les nouveaux taux devraient ainsi être basés sur des transactions réelles et non sur des estimations. Cependant, le problème est qu'il n'y a pas beaucoup de transactions non garanties ayant réellement lieu entre les banques qui pourraient être utilisées pour calculer les différentes échéances, ce qui est à nouveau résolu en estimant les banques sélectionnées.

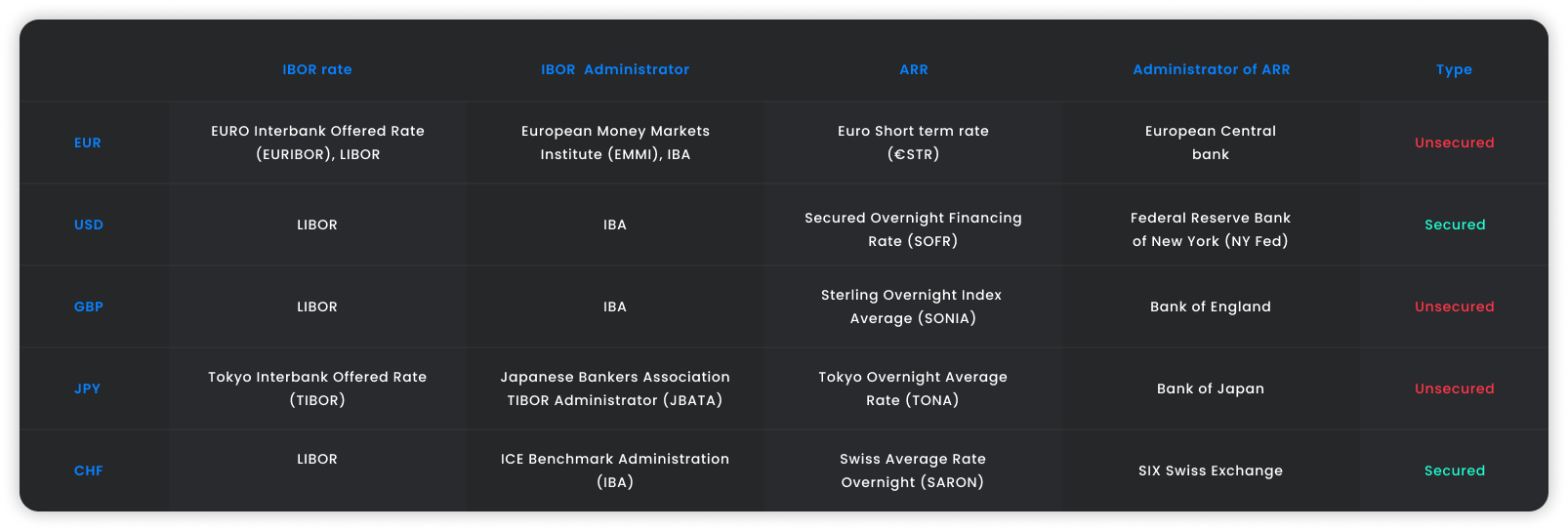

En 2017, le régulateur britannique, la Financial Conduct Authority (FCA), a annoncé qu'après 2021, les banques n'auront plus à communiquer les taux pour le calcul du LIBOR, marquant ainsi le passage à des taux de référence alternatifs (ARR). Ces derniers ne relèveront plus de l'IBA, mais seront supervisés par un organisme distinct dans chaque pays. Par exemple, dans l'UE, le LIBOR et l'EURIBOR seront remplacés par un nouvel ESTR (Euro Short Term Rate), qui sera sous la responsabilité de la BCE. Aux États-Unis, ce sera le Secured Overnight Financing Rate (SOFR), administré par la Fed de New York ; au Royaume-Uni, ce sera le Sterling Overnight Index Average (SONIA), supervisé par la Banque d'Angleterre ; et au Japon, le LIBOR et le TIBOR seront remplacés par le Tokyo Overnight Average Rate (TONA), supervisé par la Banque du Japon.

Le grand changement par rapport au LIBOR original et aux autres taux IBOR est l'aspect temporel. Le LIBOR était fixé au début de la journée et le taux était donc connu à l'avance. Les nouveaux taux sont fixés rétrospectivement, sur la base de transactions réelles, et sont disponibles avec un décalage. Cependant, contrairement aux taux antérieurs, il s'agit uniquement de taux au jour le jour, sans autre échéance disponible, ce qui limite le risque de crédit.

La modification des taux est un processus relativement complexe car les taux LIBOR sont fermement ancrés dans les activités du marché et sont utilisés à des fins comptables. Les banques et les entreprises devront refléter tous ces changements dans la réévaluation ponctuelle de leurs actifs et dans leurs rapports futurs.

À propos de FTMO

FTMO a développé un Processus d'Evaluation en 2 étapes pour trouver des traders expérimentés. Une fois l'évaluation réussie, vous pouvez obtenir un FTMO Account avec un capital pouvant aller jusqu'à $200,000. Comment cela fonctionne-t-il ?.