Öl: ein fossiler Brennstoff, aber auch die meistgehandelte Ware

Öl gehört zu den am meisten gehandelten Rohstoffen. Sein Einfluss auf den Welthandel und relativ volatile Preisentwicklungen erhöhen seine Attraktivität für Trader und Spekulanten auf den Rohstoffmärkten. Und die jüngsten Entwicklungen auf dem Ölmarkt beweisen, dass Öl als Anlagevehikel noch immer großes Potenzial hat.

Obwohl der Druck zur stärkeren Nutzung sauberer und erneuerbarer Energieformen in den letzten Jahren zugenommen hat und der Einfluss grüner Politik auf den Energiesektor weiter zunimmt, ist Öl immer noch einer der wichtigsten Energierohstoffe. Zudem zeigt die Entwicklung der letzten Monate, dass Öl und sein Preis noch immer einen relativ großen Einfluss auf die weltwirtschaftliche und politische Lage haben.

Erst mit dem Aufschwung der industriellen Revolution begann die Bedeutung fossiler Brennstoffe, zu denen auch Rohöl gehört, rasant zu wachsen. Öl selbst wurde erst in der zweiten Hälfte des 20. Jahrhunderts zum wichtigsten fossilen Energieträger, und sein Preis war lange Zeit relativ stabil. Erst mit den Ölschocks der 1970er Jahre wurde Öl zu einem Rohstoff, der wirtschaftliche und oft auch politische Ereignisse auf globaler Ebene beeinflusste. Öl behält heute diese strategische Position als einer der wichtigsten Energierohstoffe (zusammen mit Erdgas).

Ölschocks und Futures

Es waren Ölschocks, die aufgrund politischer Krisen zu großen Ausschlägen im Ölpreis führten, die 1983 zur Einführung der ersten Öl-Futures-Kontrakte an den Rohstoffbörsen CBOT und NYMEX in den USA führten. Bis dahin wurde Öl zum sogenannten Spotpreis gehandelt, also zum aktuellen Preis am kurzfristigen Liefermarkt. Aber Ölhändler und Raffinerien mussten das Risiko plötzlicher Preisschocks begrenzen, und Futures-Kontrakte mit langen Lieferzeiten ermöglichten es ihnen, den Ölpreis auf dem gewünschten Niveau ohne das Risiko zukünftiger Schwankungen zu sichern.

Futures-Kontrakte haben sich im Laufe der Zeit zu einem der wichtigsten preisbestimmenden Indikatoren auf dem Ölmarkt entwickelt und spielen neben Absicherungsgeschäften auch die Rolle sehr beliebter Instrumente für Spekulanten und kurzfristige Händler.

Dichte und Schwefelgehalt sind wichtig

Es gibt heute mehrere Dutzend Öltypen auf dem Markt. Der Preis hängt davon ab, aus welchem Gebiet das Öl stammt und von welcher Qualität es ist, kann aber auch von anderen Faktoren beeinflusst werden, vor allem der Schwefelgehalt und die Dichte schlagen sich im Preis nieder. Die Dichte von Rohöl wird durch die Masseneinheit API gemessen, und je leichter das Rohöl, desto besser verarbeitbar und damit wertvoller ist es. Der Schwefelgehalt wird in Prozent des Gesamtgewichts gemessen, wobei Rohöl mit einem niedrigen Schwefelgehalt (weniger als 0,5 %) als süß und Rohöl mit einem höheren Schwefelgehalt (größer als 1 %) als sauer bezeichnet wird. Auch hier gilt, dass süßes Rohöl einfacher zu verarbeiten und teurer ist.

Brent und WTI sind die wichtigsten Ölprodukte, die den Ölpreis auf den Weltmärkten bestimmen und auch den Preis anderer Ölsorten beeinflussen. Zusätzlich zu diesen beiden Ölarten werden noch Dubai-Rohöl, bekannt als Fateh (schweres saures Öl), OPEC Reference Basket (Mischung aus schwerem und leichtem Öl, das in den OPEC-Mitgliedsländern produziert wird) oder kanadisches Edmonton Par (leichtes süßes Öl) und Western Canadian Select (schweres saures Öl) verfolgt.

Übrigens können Trader, die FTMO-Dienstleistungen nutzen, Öl über CFD-Kontrakte handeln, die mit beiden genannten Ölarten verknüpft sind, d.h. Brent (ein Instrument namens UKOIL.cash) und WTI (USOIL.cash).

Brent als wichtigste globale Benchmark

Rohöl der Nordseesorte Brent wird an mehreren Standorten in der Nordsee produziert, wobei der Hauptlieferpunkt das Sullom Voe Bay Terminal auf den Shetlandinseln ist. Es ist ein leichtes und süßes Öl, das heute hauptsächlich aus den Ölfeldern Forties, Oseberg, Ekofisk und Troll gewonnen wird (die Produktion auf dem Brent-Feld, nach dem es seinen Namen trägt und wo seit 1976 Öl gefördert wird, ist im Jahr 2021 auf null zurückgegangen).

Wenn wir über den Preis von Brent-Rohöl sprechen, meinen wir den Preis des Brent-Rohöl-Futures-Kontrakts, der an der ICE (Intercontinental Exchange) gehandelt wird. Brent-Futures-Kontrakte werden auch an der NYMEX-Börse gehandelt, aber der Preis hängt von den an der ICE-Börse gehandelten Kontrakten ab. Brent gilt als wichtigste Benchmark für den Rohölhandel in Europa und Afrika, da fast zwei Drittel aller Ölkontrakte weltweit an Brent gebunden sind. Er ist damit der am häufigsten verwendete Benchmark auf dem Rohstoffmarkt.

WTI ist qualitativ hochwertiger, aber billiger

Amerikanisches WTI-Rohöl (West Texas Intermediate) wird im Gegensatz zu Brent nicht an einem bestimmten Standort gefördert, sondern eher Rohöl, für das Cushing, Oklahoma, der Hauptlieferpunkt ist. Ursprünglich ging es um Rohöl, das in Cushing, Oklahoma und Midland, Texas produziert und verarbeitet wurde, heute kann man als WTI jedes Rohöl aus allen Teilen der USA bezeichnen, solange es die Qualitätsanforderungen erfüllt.

Ähnlich wie bei Brent hängt der Preis von WTI hauptsächlich von Futures-Kontrakten ab, die an der NYMEX (New York Mercantile Exchange) gehandelt werden. Es ist ein sehr leichtes und süßes Öl, das die wichtigste Benchmark für den US-Rohölhandel darstellt.

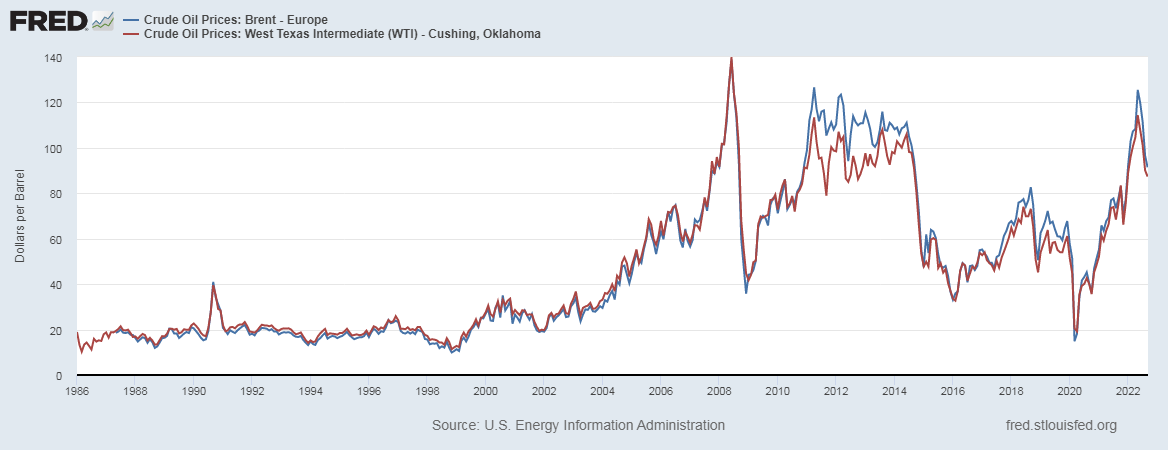

Obwohl WTI-Rohöl leichter und süßer als Brent-Rohöl ist (beide von hoher Qualität), ist sein Preis heute niedriger. In der Vergangenheit war der Unterschied zwischen den beiden Rohölen minimal, wobei WTI-Rohöl aufgrund seiner höheren Qualität und Transportkosten 2-3 USD pro Barrel teurer war. Nach der Finanzkrise von 2007 bis 2008, als der Ölpreis einen extremen Anstieg und dann einen Rückgang erlebte, begann der Preis zwischen Brent und WTI in den Jahren 2010 und 2011 zu divergieren. Brent war viel teurer und im Jahr 2012 erreichte die Spanne zwischen den Preisen einen Höchststand von 26 $.

Mehrere Faktoren haben zum Wachstum dieser Kluft beigetragen, als wichtigste gelten jedoch die vermehrte Förderung von Teersand in Kanada und der Boom der Ölförderung durch hydraulische Frakturierung (sog. Fracking) in den USA. Überschüssiges Öl überschwemmte die Transportinfrastruktur, erschwerte den Öltransport und Cushing verzeichnete einen Rekordanstieg der Lagerbestände. Die Situation normalisierte sich erst, nachdem sich die Infrastruktur verbessert und die Versorgung wieder normalisiert hatte.

Auch heute ist Brent-Öl teurer, was wohl daran liegt, dass seine Reserven viel schneller zur Neige gehen als in den USA. Hinzu kommt, dass die Ölförderung in Nordamerika weiter zunimmt, während der Transport aus dem Landesinneren noch recht aufwendig und teuer ist. Brent, das auf See gefördert wird und einfacher zu transportieren ist, gilt daher heute als wichtigerer und verlässlicherer Indikator für den Ölpreis.

Preise unter null

Die Entwicklung der letzten Jahre beweist, dass der Ölpreis nach wie vor recht volatil und daher für Spekulanten und Trader interessant ist. Im April 2020 geschah etwas, was sich bis dahin wohl niemand gut vorstellen konnte (und heute schon gar nicht), denn der Ölpreis an den Märkten fiel zeitweise in negative Werte. Aufgrund des raschen Rückgangs der Ölnachfrage aufgrund der Covid-19-Pandemie und Meinungsverschiedenheiten zwischen den OPEC-Ländern und Russland über Kürzungen der Ölförderung gab es einen erheblichen Angebotsüberschuss gegenüber der Nachfrage. Unzureichende Lagerkapazitäten und langsame Produktionskürzungen führten schließlich dazu, dass einige Ölhändler, die Futures-Kontrakte hielten, bereit waren, dafür zu bezahlen, ihre Kontrakte loszuwerden, weil sie befürchteten, sie könnten den Rohstoff nicht lagern.

Heute wird der Ölpreis durch die geopolitische Unsicherheit beeinflusst, die durch Russlands Militärfeldzug in der Ukraine verursacht wurde, und der Preis blieb von März bis Juli über der 100-Dollar-Marke pro Barrel. Eine hohe Inflation und der damit verbundene Anstieg der Zinsen sowie eine Konjunkturabschwächung in China, das immer noch mit Covid zu kämpfen hat, könnten sich negativ auf die Nachfrage nach dem Rohstoff auswirken, was dazu geführt haben dürfte, dass der Preis unter 90 US-Dollar pro Barrel gefallen ist. Allerdings ist die weitere Entwicklung des Preises ungewiss, was für Normalverbraucher keine gute Nachricht sein dürfte. Für Trader kann es im Gegenteil ein positiver Impuls sein, weil sie in dem volatilen Preis interessante Gelegenheiten finden können.

Über FTMO

FTMO hat einen zweistufigen Evaluierungsprozess entwickelt, um Handelstalente zu finden. Nach erfolgreichem Abschluss können Sie ein FTMO Account mit einem Guthaben von bis zu $200,000 erhalten. Wie funktioniert das?