Le pétrole : un combustible fossile, mais aussi la matière première la plus tradée.

Le pétrole est l'une des matières premières les plus tradées. Son influence sur le commerce mondial et l'évolution relativement volatile de son prix augmentent son attrait pour les traders et les spéculateurs sur les marchés des matières premières. Et les récents développements sur le marché pétrolier prouvent que le pétrole a toujours un grand potentiel en tant qu'instrument d'investissement.

Bien que la pression en faveur d'une plus grande utilisation de formes d'énergie propres et renouvelables se soit accrue ces dernières années et que l'impact des politiques vertes sur le secteur de l'énergie soit de plus en plus important, le pétrole reste l'une des matières premières énergétiques les plus importantes. De plus, les développements de ces derniers mois montrent que le pétrole et son prix ont toujours une influence relativement forte sur l'économie mondiale et la situation politique.

L'importance des combustibles fossiles, dont le pétrole fait partie, n'a commencé à croître rapidement qu'avec l'essor de la révolution industrielle. Le pétrole lui-même n'est pas devenu le combustible fossile le plus important avant la seconde moitié du 20e siècle, et son prix est resté relativement stable pendant longtemps. Ce n'est qu'avec les chocs pétroliers des années 1970 que le pétrole est devenu une marchandise qui a influencé les événements économiques et souvent politiques à l'échelle mondiale. Cette position stratégique comme l'une des plus importantes matières premières énergétiques (avec le gaz naturel) est toujours maintenue aujourd'hui.

Chocs pétroliers et contrats à terme (futures)

Les chocs pétroliers, qui ont entraîné d'importantes fluctuations des prix du pétrole en raison de crises politiques, ont conduit à l'introduction des premiers contrats à terme sur le pétrole sur les bourses de marchandises américaines CBOT et NYMEX en 1983. Jusqu'alors, le pétrole était tradé au prix spot, c'est-à-dire au prix courant du marché pour une livraison à court terme. Mais les traders et les raffineurs de pétrole devaient limiter le risque de chocs soudains sur les prix, et les contrats à terme à longue échéance leur permettaient de bloquer le prix du pétrole au niveau souhaité sans risque de fluctuations futures.

Au fil du temps, les contrats à terme sont devenus l'un des principaux indicateurs de prix sur le marché pétrolier et, outre les opérations de couverture, ils sont également des instruments très populaires pour les spéculateurs et les traders à court terme.

L'importance de la densité et de la teneur en soufre

Il existe aujourd'hui plusieurs dizaines de types de pétrole sur le marché pétrolier. Leur prix varie en fonction de la région d'où provient le pétrole et de sa qualité, mais il peut également être influencé par d'autres facteurs tels que le coût du transport, etc. En termes de qualité, la densité du pétrole et la teneur en soufre sont les principaux facteurs qui influent sur le prix. La densité du pétrole est mesurée par la gravité API. Plus le pétrole est léger, plus il est facile à raffiner et, par conséquent, plus il a de valeur. La teneur en soufre est mesurée en pourcentage du poids total, le pétrole brut à faible teneur en soufre (moins de 0,5 %) étant appelé "doux" et le pétrole brut à forte teneur en soufre (plus de 1 %) étant appelé "acide". Là encore, le pétrole brut doux est plus facile à raffiner et plus cher.

Les principaux produits pétroliers qui déterminent le prix du pétrole brut sur les marchés mondiaux et influent sur le prix des autres types de pétrole, sont le Brent et le WTI. En plus de ces deux types de pétrole brut, le pétrole brut de Dubaï, connu sous le nom de Fateh (brut lourd acide), le panier de référence de l'OPEP, l'Organisation des Pays Exportateurs de Pétrole (un mélange de pétrole brut lourd et léger produit dans les pays membres de l'OPEP), ou le pétrole brut canadien Edmonton Par (brut léger non acide) et Western Canadian Select (brut lourd acide) sont assez souvent suivis.

Les traders utilisant les services de FTMO peuvent trader le pétrole brut par le biais de contrats CFD liés à ces deux types de pétrole brut, à savoir le Brent (un instrument appelé UKOIL.cash) et le WTI (USOIL.cash).

Le Brent comme principale référence mondiale

Le pétrole brut Brent de la mer du Nord est produit à plusieurs endroits en mer du Nord, le principal point de livraison étant le terminal de Sullom Voe Bay dans les Shetland. Il s'agit d'un pétrole brut léger et non corrosif qui est aujourd'hui principalement produit par les champs pétroliers de Forties, Oseberg, Ekofisk et Troll (la production du champ de Brent, d'où il tire son nom, qui produit du pétrole depuis 1976, est tombée à zéro en 2021).

Lorsque l'on parle du prix du pétrole brut Brent, il s'agit du prix du contrat à terme sur le pétrole brut Brent négocié sur l'Intercontinental Exchange (ICE). Les contrats à terme de Brent sont également tradés sur le NYMEX, mais le prix est basé sur les contrats tradés sur l'ICE. Le Brent est considéré comme la principale référence pour le trading du pétrole en Europe et en Afrique, près des deux tiers de tous les contrats pétroliers dans le monde étant liés au Brent. Il s'agit donc de l'indice de référence le plus largement utilisé sur le marché des matières premières.

Le WTI, meilleure qualité mais moins cher

Contrairement au Brent, le brut US WTI (West Texas Intermediate) n'est pas produit à partir d'un endroit spécifique, mais plutôt à partir de plusieurs champs, Cushing, en Oklahoma, étant le principal point de livraison. À l'origine, le pétrole brut était produit et traité à Cushing, en Oklahoma et à Midland, au Texas. Aujourd'hui, le pétrole brut WTI peut être désigné comme du pétrole brut provenant de n'importe quel endroit aux États-Unis, pour autant qu'il réponde aux exigences de qualité.

Comme pour le Brent, le prix du WTI est basé principalement sur des contrats à terme tradés sur le New York Mercantile Exchange (NYMEX). Il s'agit d'un pétrole brut très léger et non corrosif qui constitue la principale référence pour le trader du pétrole aux États-Unis.

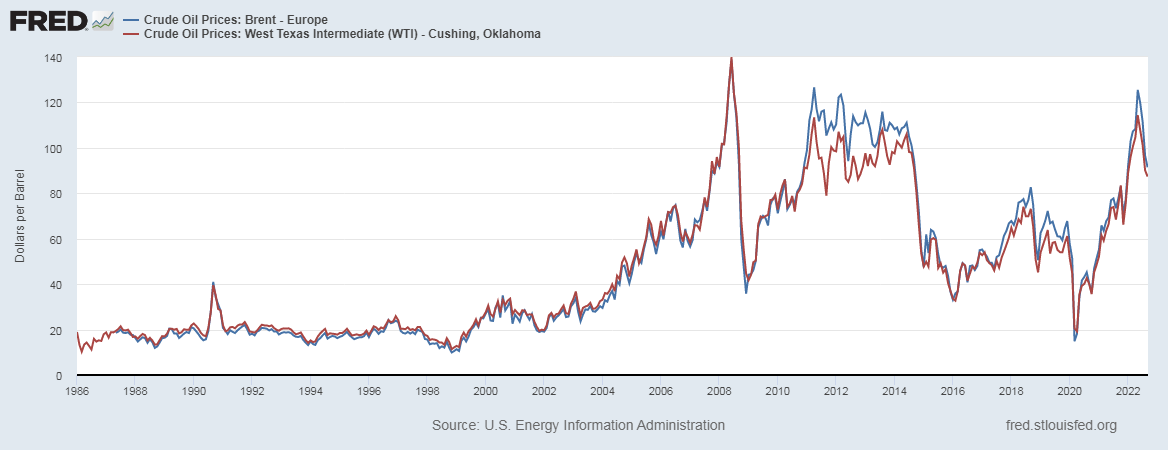

Bien que le brut WTI soit plus léger et plus sucré que le brut Brent (qui sont tous deux de très haute qualité), son prix est aujourd'hui plus bas. Historiquement, la différence entre les deux a été minime, le brut WTI étant de 2 à 3 dollars par baril plus cher en raison de sa qualité supérieure et des coûts de transport. Après la crise financière de 2007-2008, lorsque le prix du pétrole a connu une hausse extrême puis une chute, le prix entre le Brent et le WTI a commencé à s'éloigner en 2010 et 2011. Le Brent était beaucoup plus cher, et en 2012, l'écart entre les prix a atteint un pic de 26 USD.

Plusieurs facteurs ont influencé la croissance de cette différence, mais les principaux sont considérés comme étant l'augmentation de la production de sables bitumineux au Canada et le boom du fracking aux États-Unis. L'excès de pétrole brut a submergé les infrastructures de transport, compliquant le transport du pétrole brut, et Cushing a connu une augmentation record de ses stocks. La situation ne s'est normalisée qu'après l'amélioration des infrastructures et le retour à la normale des stocks.

Aujourd'hui encore, le brut Brent est plus cher, probablement parce que ses réserves diminuent beaucoup plus vite qu'aux États-Unis. En outre, la production de pétrole en Amérique du Nord continue d'augmenter, et son transport depuis l'intérieur du pays est encore relativement difficile et coûteux. Le Brent, produit en mer et plus facile à transporter, est donc désormais considéré comme un indicateur plus crucial et plus fiable du prix du pétrole.

Des prix inférieurs à zéro

L'évolution de ces dernières années montre que le prix du pétrole est toujours assez volatil et, par conséquent, également intéressant pour les spéculateurs et les traders. Il s'est passé en avril 2020 quelque chose que personne n'aurait probablement pu imaginer bien avant (et certainement pas aujourd'hui), puisque le prix du pétrole sur les marchés est tombé à un moment donné en zone négative. Avec la baisse rapide de la demande de pétrole due à la pandémie de la maladie Covid-19 et les désaccords entre les pays de l'OPEP et la Russie sur les réductions de la production de pétrole, il y avait un excès important de l'offre par rapport à la demande. L'insuffisance des capacités de stockage et la lenteur de la réduction de la production ont finalement conduit certains traders pétroliers détenant des contrats à terme à payer pour se débarrasser de leurs contrats, car ils craignaient de ne pas pouvoir stocker la marchandise.

Aujourd'hui, le prix du pétrole est affecté par l'incertitude géopolitique causée par la campagne militaire de la Russie en Ukraine, et le prix a été supérieur à 100 dollars le baril de mars à juillet. L'inflation élevée et la hausse des taux d'intérêt qui y est associée, ainsi que le ralentissement économique de la Chine, qui lutte toujours contre le Covid, peuvent nuire à la demande de cette matière première, ce qui a probablement fait chuter le prix en dessous de 90 dollars le baril. Toutefois, l'évolution future des prix est incertaine, ce qui pourrait ne pas être une bonne nouvelle pour les consommateurs ordinaires. Pour les traders qui peuvent trouver des opportunités intéressantes sur un prix volatile, en revanche, cela peut être un bénéfique coup de pouce.

À propos de FTMO

FTMO a développé un Processus d'Evaluation en 2 étapes pour trouver des traders expérimentés. Une fois l'évaluation réussie, vous pouvez obtenir un FTMO Account avec un capital pouvant aller jusqu'à $200,000. Comment cela fonctionne-t-il ?.