Opening range breakout – jednoduchá strategie (téměř) pro každého

Obchodní strategie nemusí být složitá a nemusí vyžadovat mnoho času stráveného studiem grafů. Mezi tradery jsou často nejoblíbenější ty přístupy, které jsou jednoduché na pochopení a zaberou minimum času při otevírání a uzavírání pozice. Opening range breakout patří mezi takové přístupy.

Opening range breakout strategie patří mezi nejjednodušší a velmi oblíbené přístupy, které využívá hodně traderů na forexu. Tato strategie vstupu do trhu je oblíbená zejména mezi obchodníky, kteří nemají možnost trávit každý den několik hodin studováním grafů.

Princip této strategie spočívá s myšlence, že směr trhu je dán děním na začátku dne, resp. obchodní seance. Rozpětí, v němž se na začátku obchoduje, vytvoří rezistence a supporty, jejichž prolomení pak dává traderovi signál ke vstupu a zároveň mu umožní jednoduše určit hladinu Stop Lossu (tradičně rozsah rozpětí v daném časovém období).

Silnou stránkou tohoto přístupu je skutečnost, že trader si může sám určit referenční období, v němž se vytvoří rozpětí určující vstupy do trhů. Pokud trader preferuje určitý čas, přizpůsobí tomu nástroje, resp. vybrané měny (a měnové páry), které bude obchodovat. Pokud naopak preferuje určité aktivum, resp. měnu/měnový pár, může tomu přizpůsobit časové období, na které se bude soustředit.

Trader tak může využívat jedno vybrané období v průběhu dne a pak už se nemusí o trhy starat. Může také využít několik časových oken, pokud chce obchodovat aktivněji. Meze se rovněž nekladou časovým rámcům, v nichž bude trader obchodovat. Ti šikovnější si pak mohou naprogramovat jednodušší automatický obchodní systém.

Jednoduchý základ, mnoho možností

Základem pro vstup je tedy předpoklad, že směr trhu se může zformovat na začátku obchodního dne. To je základ, který je dán v každém takovém přístupu, ale období, v němž se opening range resp. rozpětí vytvoří, je na samotném traderovi. Klasickým přístupem je vytvoření opening range v první hodině po začátku obchodování, v poslední době ale přístup k přesnějším a rychlejším datům vede obchodníky k tomu, že za základ pro vytvoření range berou první půlhodinu, nebo čtvrthodinu obchodního dne. Rozpětí se však může vytvořit také například půl hodiny před otevřením burz, na přelomu kalendářního dne, případně i týdne nebo měsíce.

Obchodníci v Evropě často sledují první hodinu po otevření burz na starém kontinentu (mezi 8:00 a 9:00 SELČ po otevření ve Frankfurtu, případně mezi 9:00 až 10:00 po otevření v Londýně), v USA obchodníci sledují otevření amerických burz, v Asii zase Tokio apod.

Podle tohoto času si samozřejmě trader musí vybrat, na jakém aktivu bude tuto strategii obchodovat. Otevření burz v Evropě je samozřejmě vhodné pro měnové páry s EUR, nebo CHF, případně oblíbený index DAX apod. Při otevření amerických burz má pak obchodník na výběr prakticky všechny major páry (díky kombinaci s USD), americké indexy apod.

Pozor na falešné signály

Stejně jako jakákoli jiná strategie, i opening range breakout má své nevýhody, na něž by si zejména začátečníci měli dát pozor. U všech breakuout strategií je největším problémem falešné proražení. Cena se může na určitý čas dostat mimo rozpětí, pak se ale vrátí zpátky a nakonec se vydá opačným směrem. Pohyb v rámci rozpětí je vlastně věčným soubojem mezi prodávajícími a kupujícími, takže supporty a rezistence ohraničující rozpětí nemusí být stoprocentní.

Tradeři to mohou řešit tím, že obchody budou filtrovat přidáním dalších podmínek pro vstup (směr aktuálního trendu, resp. směr na vyšším timeframu apod.), nebo indikátorů, podle nichž budou otevírat obchod pouze v jednom daném směru. Menší falešné breakouty pak tradeři řeší tím, že nevstupují přesně na maximu a minimu rozpětí, ale s určitou rezervou, například, 3 nebo 5 bodů nad rezistencí, resp. pod supportem.

Korekce mohou vést k minimalizaci zisků

Může se stát, že cena nabere požadovaný směr, dojde k breakoutu a obchodník očekává zisky. Cena se však poté opět vrátí zpátky, přičemž nezkušený obchodník ze strachu o falešný signál uzavře pozici s malým ziskem. Cena však nakonec pokračuje v požadovaném směru a obchodníka to může psychicky zdeptat natolik, že v příští obchodní seanci promešká silný pohyb, nebo realizuje zbytečnou ztrátu, protože se bude chtít trhu „pomstít“. V tomto případě platí (stejně jako v jakékoli jiné strategii), že trader musí mít předem pevně stanovená a dostatečně otestovaná pravidla vstupů a výstupů z trhu.

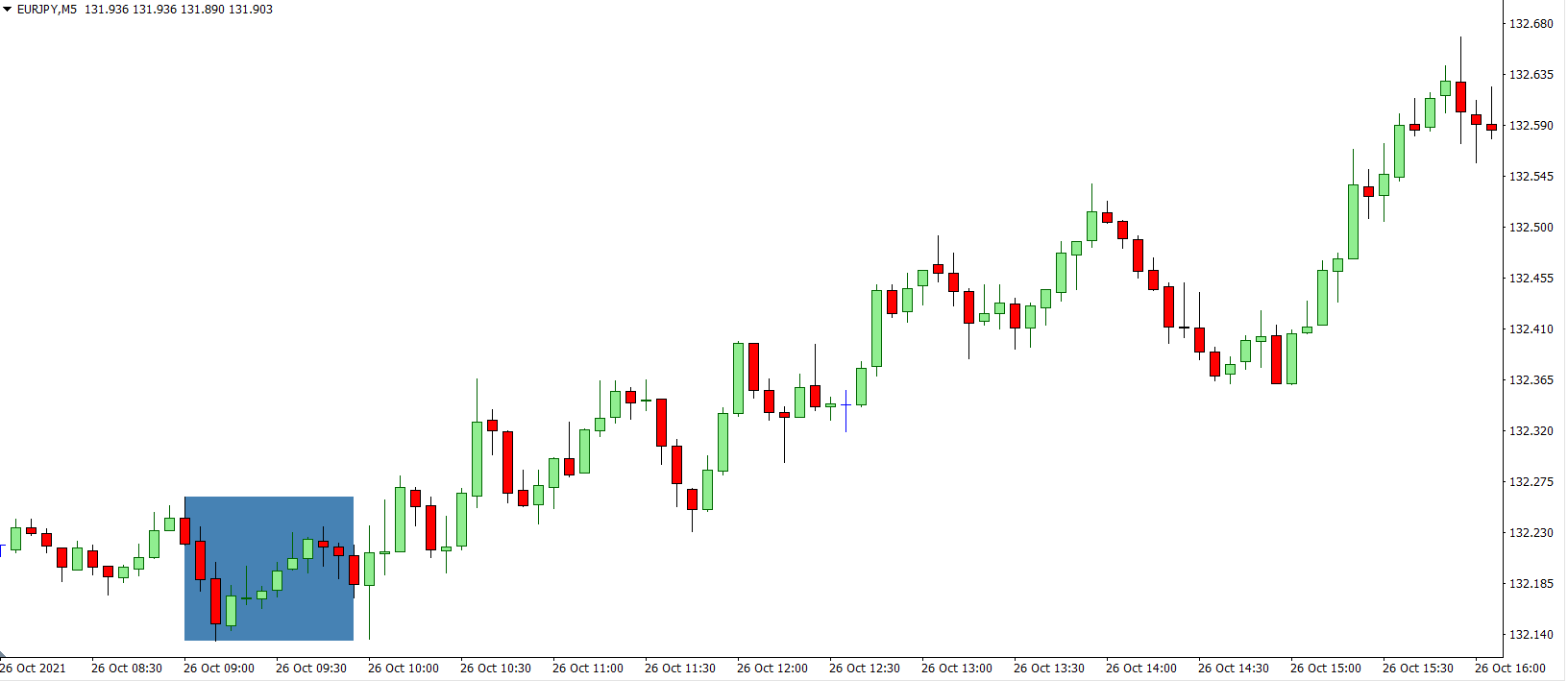

Na obrázku níže je vidět situace na páru EURJPY, kdy opening range vznikla po otevření frankfurtské burzy (8:00 – 9:00 CEST). Na trhu vidět první breakout do směru long už deset minut po utvoření rozpětí, který ale činil pouze 1,9 bodu, což by v případě dobře nastavených vstupů nemuselo nic znamenat. Cena se poté vrátila zpátky, vytvořila další signál, po zajímavém růstu se ale opět vrátila pod rezistenci, která byla signálem pro vstup long. Takto se vracela do mírného mínusu několikrát, ale nakonec z toho mohl být zajímavý obchod.

Tradeři sice očekávají, že po breakoutu přijde výrazný pohyb, ale musí počítat s tím, že výrazné pohyby, jako je vidět na grafu výše, nejsou až tak běžné a často musí počítat s korekcemi. Určitá forma money managementu v průběhu trvání obchodu se tak určitě hodí.

Obchodník by si také měl dávat pozor na to, aby neotevíral obchody u měn zemí, kde je v daný den svátek, případně je může v průběhu dne ovlivnit vyhlašování velmi důležitých makroekonomických zpráv. Rovněž případy, kdy je rozpětí příliš velké, nejsou velmi vhodné, protože pak je SL a požadovaný TP příliš velký a trh už může mít většinu pohybu za sebou.

Co dělá FTMO?

Společnost FTMO vyvinula dvoufázový Ověřovací proces, který nám pomáhá s vyhledáváním talentovaných traderů. Po jeho absolvování můžete obchodovat na FTMO Accountu se zůstatkem až 4 000 000 Kč. Jak to funguje?.