Vantaggio statistico

Il vantaggio statistico è il vantaggio del giocatore in un gioco d'azzardo. Se si dispone di un vantaggio, nel lungo periodo si uscirà sempre vincenti.

Prendiamo ad esempio una moneta truccata. Il 51% delle volte cade a vostro favore (testa) e il 49% a favore del vostro avversario (croce). Ogni volta che vincete, il vostro avversario vi paga 1 dollaro. Ogni volta che perdete, pagate 1 dollaro al vostro avversario.

Le regole di questo gioco sono stabilite. Un gioco d'azzardo dovrebbe sempre fornire questi parametri: probabilità di vincita, probabilità di perdita, vincita e punizione in caso di perdita.

La probabilità di vincere è del 51%, quindi la probabilità di perdere è del 49% (100% - 51%). Il payout per la vincita è di 1 dollaro e la punizione per la perdita è anch'essa di 1 dollaro.

Con questi parametri, calcoleremo l'aspettativa, che determinerà se possedete o meno un vantaggio statistico.

Lanciamo la moneta 100 volte. In teoria, testa cadrà 51 volte e croce 49 volte. In altre parole, vinciamo 51 dollari e perdiamo 49 dollari, con un profitto di 2 dollari (51-49 dollari). Abbiamo lanciato la moneta 100 volte, quindi abbiamo rischiato complessivamente 100 dollari. Di conseguenza, abbiamo guadagnato 2 dollari. Per calcolare l'aspettativa, basta prendere il profitto/la perdita e dividerlo per l'importo rischiato durante l'intero gioco. Per questo esempio, dividiamo 2$ per 100$ e otteniamo 0,02$.

0,02 è la nostra aspettativa e significa che per ogni $1 che rischiamo, dovremmo guadagnare $0,02.

SE L'ASPETTATIVA È MAGGIORE DI 0, SI POSSIEDE UN VANTAGGIO STATISTICO E SI DOVREBBE GUADAGNARE NEL LUNGO PERIODO.

0,02 è maggiore di 0, quindi il giocatore che vince il gioco della moneta il 51% delle volte guadagnerà nel lungo periodo.

Un sistema di trading ha fondamentalmente gli stessi parametri. Chiameremo semplicemente "tasso di vincita" la probabilità di vincita. Poi abbiamo il rapporto medio tra ricompensa e rischio (RRR). Questo si calcola dividendo il profitto medio per la perdita media delle operazioni.

Ipotizziamo un sistema che vince il 40% delle volte e ha un RRR di 2. Un RRR di 2 significa che quando si vince, si vince il doppio di quando si perde. Rischiamo 1R su ogni operazione (R è un importo fisso di rischio). Quando vinciamo, guadagniamo 2R. Su 100 operazioni, in teoria dovremmo vincere 40 operazioni e perdere 60 operazioni. Qual è quindi la nostra aspettativa? Vinciamo 40 operazioni con una ricompensa di 2R, quindi guadagniamo 80R. Perdiamo 60 operazioni, subendo una perdita di 60R. Al termine di 100 operazioni, guadagniamo 80R e perdiamo 60R, con un profitto di 20R. In 100 operazioni abbiamo rischiato 100R ma abbiamo ottenuto 20R di profitto. Anche in questo caso, l'aspettativa è data dall'importo guadagnato diviso per l'importo rischiato. Pertanto, 20R/ 100R = 0,2, quindi per ogni $1 rischiato in un'operazione si guadagnano $0,2 in media. L'aspettativa è maggiore di 0, quindi questa strategia vi farà guadagnare.

Gestione del rischio

Una strategia vincente non è sufficiente se non si segue una rigorosa gestione del rischio. Mi piace dire a me stesso che una strategia di trading è solo uno strumento, ma ciò che vi fa guadagnare è la gestione del rischio. Se si punta poco si vince poco, se si punta molto si vince molto, ma se si punta troppo si va in crisi. Nel poker si può avere una buona mano, ma se si va all in, si rischia di perdere la partita.

IL TRADING È UN GIOCO DI SOPRAVVIVENZA. CHI PROTEGGE IL PROPRIO CAPITALE RESTA IN GIOCO PER GIOCARE UN ALTRO GIORNO.

Ci sono diversi modi per gestire il rischio:

MARTINGALE

RISCHIO ASSOLUTO FISSO

DIMENSIONE FISSA DELLA POSIZIONE

RISCHIO RELATIVO FISSO DEL CAPITALE

Nei prossimi articoli parleremo di ciascuna di queste strategie di gestione del denaro. Personalmente, mi piace utilizzare la GESTIONE DEL RISCHIO A CAPITALE RELATIVO FISSO. L'unica ragione è che per me fornisce parametri stabili per tecniche avanzate di gestione del rischio, ma non discrimino queste altre strategie.

Fare trading con un vantaggio statistico

Sebbene molti trader effettuino test retrospettivi e documentino le loro operazioni per verificare la validità del sistema di trading, il monitoraggio e l'utilizzo dei dati per ottimizzare lo stop loss e l'obiettivo di profitto presentano un enorme vantaggio. Quando documento le operazioni, due dei dati più importanti che registro sono il drawdown e il potenziale di profitto.

Per essere chiari, il drawdown è la distanza che un trade percorre rispetto alla mia posizione prima di andare a mio favore.

Mentre il potenziale di profitto è la distanza massima che l'operazione percorre a mio favore, a partire dalla mia entrata. Non è necessario, e di fatto lo è raramente, che io esca dall'operazione. Ma certamente l'obiettivo è uscire all'estremo del movimento, o il più vicino possibile.

Documento le mie operazioni in due modi: in primo luogo, utilizzo le schermate dei grafici stessi in cui annoto la mia entrata, l'ora, il tipo di operazione e qualsiasi altra informazione pertinente alla mia metodologia, come l'analisi della forza e della debolezza, l'analisi di più time frame e la correlazione. Registro anche il drawdown e il potenziale di profitto dell'operazione sul grafico.

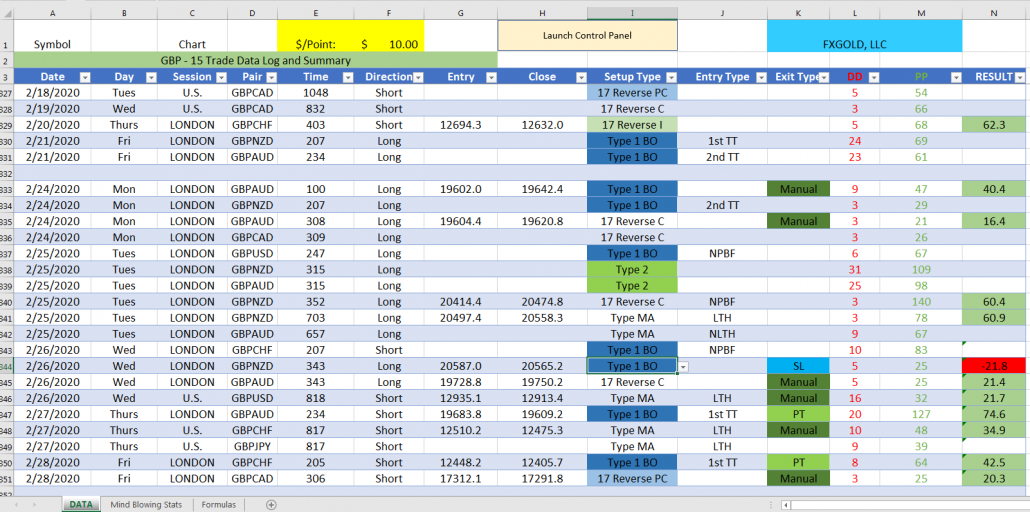

Inserisco quindi i dati chiave nel mio foglio di calcolo Excel.

Questi includono la data, il giorno, la sessione, la coppia, l'ora, la direzione, il prezzo di entrata, il prezzo di chiusura, il tipo di set-up, il tipo di entrata, il tipo di uscita, il drawdown, il potenziale di profitto e il risultato. Lascio poi che excel faccia tutto il lavoro pesante per me, in quanto posso ordinare le mie operazioni in vari modi, per giorno, per sessione, per coppia, per direzione, per tipo di set-up, ecc.

Ma il bello è nella scheda "Statistiche sbalorditive", dove ho statistiche filtrabili in base a qualsiasi elemento di cui sopra che mi permettono di ottimizzare sia il mio stop loss che il mio obiettivo di profitto.

L'applicazione è illustrata di seguito.

Se utilizzate una percentuale di rischio del conto per determinare la dimensione della vostra posizione (come dovreste fare), più piccolo è lo stop, più grande è la dimensione della posizione che potete negoziare. Tuttavia, lo stop deve avere un'alta probabilità di tenuta. La maggior parte dei libri di trading, dei manuali, dei video, ecc. consigliano che lo stop debba essere di diversi pips oltre un recente swing alto/basso.

Tuttavia, la mia documentazione sul trading mi ha permesso di ottenere un vantaggio statistico per il posizionamento del mio stop.

Come si può vedere nell'allegato "Drawdown", facendo trading sul mio BO di tipo 1 (breakout out) su GBPAUD, il 79,55% delle volte il mio drawdown è stato inferiore a 25 pip, mentre è solo dell'81,82% a 30 pip e dell'84,09% a 35 pip.

Quindi, anche se l'utilizzo di uno stop più ampio può evitare una o due perdite in più, il vantaggio di avere una posizione di dimensioni maggiori e quindi di guadagnare di più rende le perdite in più irrilevanti.

Allo stesso modo, anche l'obiettivo di profitto può essere ottimizzato.

Guardando l'allegato "Potenziale di profitto" e rimanendo ancora una volta sui miei trade BO di tipo 1 su GBPAUD, possiamo facilmente vedere che quasi l'80% delle volte, questi trade ottengono tra i 20 e i 30 pip.

Questo è un ottimo punto per togliere 1/2 della posizione e spostare lo stop a flat. Possiamo quindi lasciare che la metà rimanente corra fino a circa 50 pip, dove il 59,09% dei trade arriva.

Ovviamente, le condizioni di mercato non sono sempre le stesse, ma se riuscite a identificare quando lo sono, ad esempio quando si verificano movimenti correlati o quando alcuni gruppi (coppie di materie prime o coppie di beni rifugio) si rafforzano o si indeboliscono, allora potete prendere una decisione informata sulla portata di un trade.

L'attività iniziale si verifica quando il mercato apre al di fuori del range del giorno precedente. L'obiettivo di questa analisi è definire la probabilità di chiusura del gap tra l'apertura attuale e il massimo/minimo precedente.