Profiter des hausses et des baisses des marchés

Dans la prochaine partie de la série sur les FTMO Traders à succès, nous examinerons le cas d'un trader qui a fait un très bon usage de la possibilité d'ouvrir des positions vendeuses et acheteuses sur les instruments des indices chez FTMO. Il a ainsi pu réaliser des profits intéressants, même sur des marchés en phase de consolidation où il est difficile d'identifier une tendance claire.

L'un des principaux avantages du trading du forex et des instruments CFD est que, outre la possibilité d'utiliser l'effet de levier, vous pouvez également ouvrir des positions dans les deux sens, c'est-à-dire acheteuses et vendeuses, sans aucune restriction. Ainsi, les traders peuvent conserver leurs positions pendant de courtes périodes, car l'effet de levier augmente le potentiel de rendement (mais il y a aussi un risque plus élevé à prendre en compte) et peuvent spéculer sur la hausse et la baisse de l'instrument à leur guise.

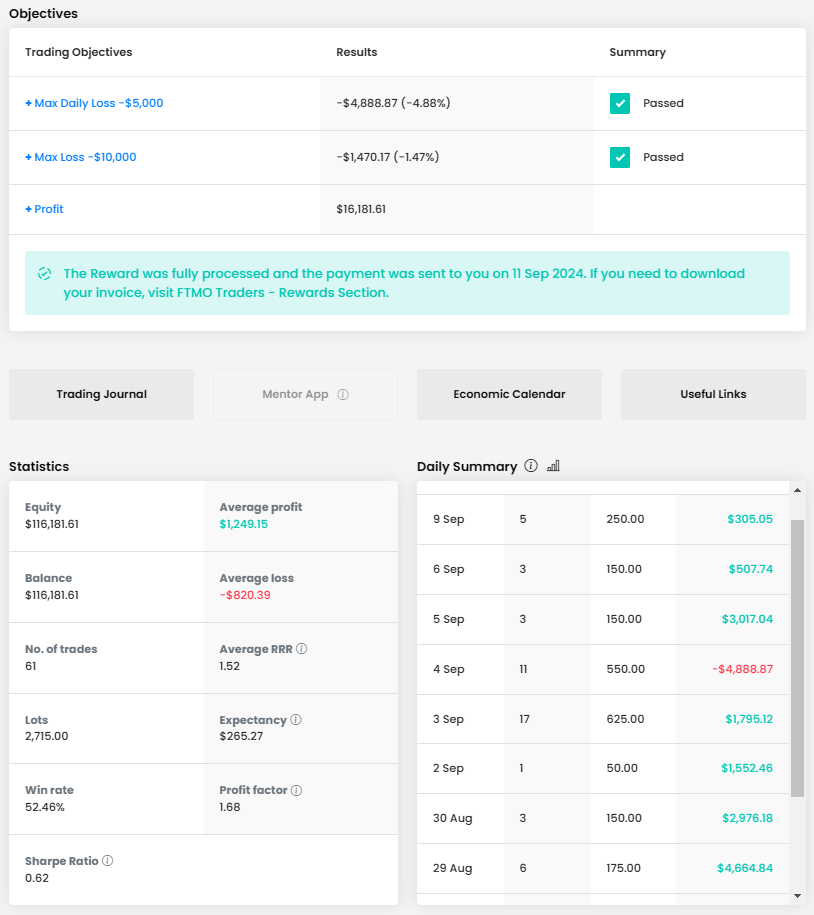

Bien que les marchés boursiers aient atteint leurs plus hauts historiques à la fin du mois d'août et au début du mois de septembre, ce qui signifie que la tendance à la hausse s'est arrêtée, notre trader a réussi à réaliser un profit très intéressant. D'après la courbe de solde, il s'agissait même d'un rendement vraiment supérieur à la moyenne au début, mais au milieu de la période de trading, les trades perdants du trader ont commencé à l'emporter et la courbe s'est un peu « redressée ». Cependant, grâce à une approche constante (score de constance de 81%), le trader a pu conserver ses gains à la fin.

Une fois, il a risqué de dépasser la règle de la Perte Maximale Journalière (-4,88%), mais finalement ce fut son seul jour de perte, les autres jours de trading se sont terminés dans le vert. Au cours des onze jours de trading, le trader a exécuté 61 transactions d'une taille totale de 2 715 lots, soit une moyenne de 44,5 lots par transaction. Pour les instruments de type indices, cette taille n'est pas un problème majeur, surtout lorsque le trader a ajusté la taille des positions en fonction de l'instrument qu'il ouvrait.

Le RRR moyen par transaction de 1,52 n'est pas mauvais, et le ratio de réussite d'environ la moitié des transactions (52,46 %) est également moyen. Toutefois, cette combinaison peut produire des rendements intéressants, comme c'est le cas ici.

Le journal montre clairement que dans ce cas, il s'agit d'un scalper qui maintient ses positions pendant quelques minutes à quelques dizaines de minutes. Le trader n'a maintenu ses positions pendant plus d'une heure qu'à quatre reprises. Nous devons saluer le placement d'ordres Stop Loss sur tous les trades, ce qui est certainement raisonnable dans le cas de positions aussi importantes et sans cela nous ne recommanderions certainement pas ce style de trading à qui que ce soit. Le trader, en raison de son style de trading, n'a fixé des Take Profits que dans des cas rares.

Il est intéressant de noter que, bien que le trader n'ait pas opéré sur des marchés explicitement en croissance, la comparaison du succès des positions acheteuses et vendeuses est claire. On pourrait penser que le trader spéculait encore sur des marchés en hausse et qu'il perdait donc de l'argent après le renversement de tendance, mais c'est le contraire qui est vrai. Dès le lendemain de la plus forte liquidation, le client a commencé à spéculer sur une baisse de l'indice DAX 40 (GER40.cash), ce qui n'a malheureusement pas porté ses fruits, et c'est l'une des raisons pour lesquelles les résultats du trader en matière de positions vendeuses sont négatifs. La moitié de toutes les positions vendeuses du trader ont été exécutées à ce moment-là.

Outre l'indice boursier allemand (GER40.cash), le trader a spéculé sur les mouvements de l'indice boursier le plus célèbre, le DJIA (US30.cash), et a essayé l'indice britannique FTSE 100 (UK100.cash), mais il n'a pas obtenu de bons résultats et toutes les transactions sur cet instrument se sont soldées par des pertes.

Enfin, examinons quelques opérations réalisées par le client sur son instrument favori, GER40.cash, qui montrent comment il a su tirer parti de la volatilité des marchés, qu'ils soient à la hausse ou à la baisse. Dans le premier cas, le trader a spéculé sur une baisse après que le prix a atteint un sommet historique de la mi-mai de cette année à la fin du mois d'août. Il s'agit d'une opération quelque peu risquée, mais le trader a « touché » ce sommet presque exactement.

En tant que scalper, il n'a pas gardé la position trop longtemps et n'a utilisé que le swing local, ce qui s'est avéré être une bonne idée, car ce soir-là, un nouveau sommet historique a finalement été atteint sur GER40.cash. Il s'agissait seulement de son deuxième short sur ce compte, mais d'un profit de 2 000 $ (ce qui représente 2 % du compte). Si le trader avait placé son stop loss juste au-dessus de ce sommet, son RRR aurait pu être de l'ordre de 3,5 à 4, ce qui est très bon.

Après que le marché ait corrigé après avoir atteint le nouveau sommet mentionné, il a rebondi sur le support nouvellement formé (qui était un support local quelques jours auparavant). Le trader a saisi l'opportunité d'entrer en position acheteuse et, après la formation d'un nouveau plus bas, a exécuté une autre transaction rentable, avec un profit de plus de 2 100 $.

Note : Comme nous ne pouvons pas définir clairement la stratégie exacte du trader à partir du graphique, il s'agit uniquement de l'opinion privée de l'auteur de l'article. Les FTMO Traders sont libres de choisir leur stratégie et tant qu'ils ne violent pas explicitement nos Conditions Générales et qu'ils suivent nos règles de gestion du risque, le choix de la stratégie et de l'exécution des trades individuels leur appartient.

Cet article est fourni à titre informatif uniquement et certaines informations peuvent ne pas refléter l’offre de services actuelle ou les fonctionnalités des produits. Veuillez toujours vérifier les conditions les plus récentes sur les pages officielles des produits.

À propos de FTMO

FTMO a développé un Processus d'Evaluation en 2 étapes pour trouver des traders expérimentés. Une fois l'évaluation réussie, vous pouvez obtenir un FTMO Account avec un capital pouvant aller jusqu'à $200,000. "Comment cela fonctionne-t-il ?