N'ayez pas peur de faire de bons bénéfices

Coupez vos pertes et laissez courir vos profits. Nous avons commencé par cette célèbre règle dans le dernier article de notre série sur les traders à succès. Aujourd'hui, cependant, nous allons examiner comment un trader peut laisser ses bénéfices sur la table en raison de son impatience et en quittant le marché trop tôt.

On a parfois l'impression que certains traders ont peur de faire des bénéfices. Au lieu de laisser leurs trades se terminer à la prise de profit prédéfinie, ils les clôturent prématurément. Ils se privent ainsi inutilement d'une partie de leurs bénéfices. Dans la dernière partie, nous avons décrit le phénomène inverse, à savoir qu'un trader a parfois inutilement maintenu une transaction ouverte alors qu'il aurait déjà pu prendre un bénéfice avec un RRR de 4:1. Au lieu de cela, il a pris un bénéfice beaucoup plus faible et a ensuite ouvert plusieurs autres trades inutiles sur lesquels il a perdu encore plus d'argent.

Dans l'article d'aujourd'hui, nous allons étudier le cas d'un trader qui n'a en aucun cas mal fixé ses TP, mais qui, par impatience, a parfois inutilement réalisé des profits bien plus tôt que nécessaire. En même temps, nous devons admettre qu'il ne s'agit pas d'une erreur explicite, car il est toujours vrai que même un petit profit est un profit. En effet, pour certains traders, il est plus bénéfique en termes de bien-être psychologique de réaliser un petit profit et de rester calme, plutôt que de se stresser dans l'attente de nouveaux développements et d'un éventuel renversement de tendance.

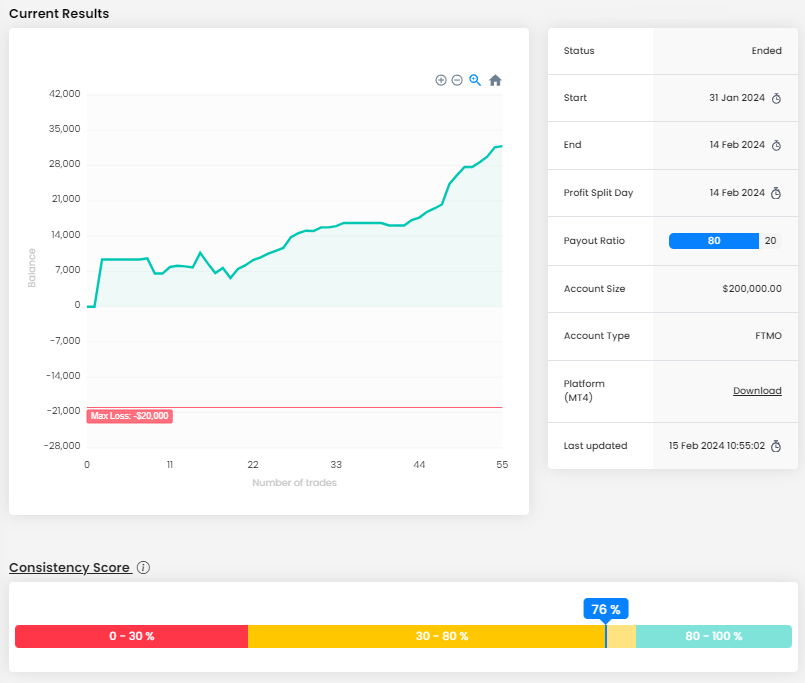

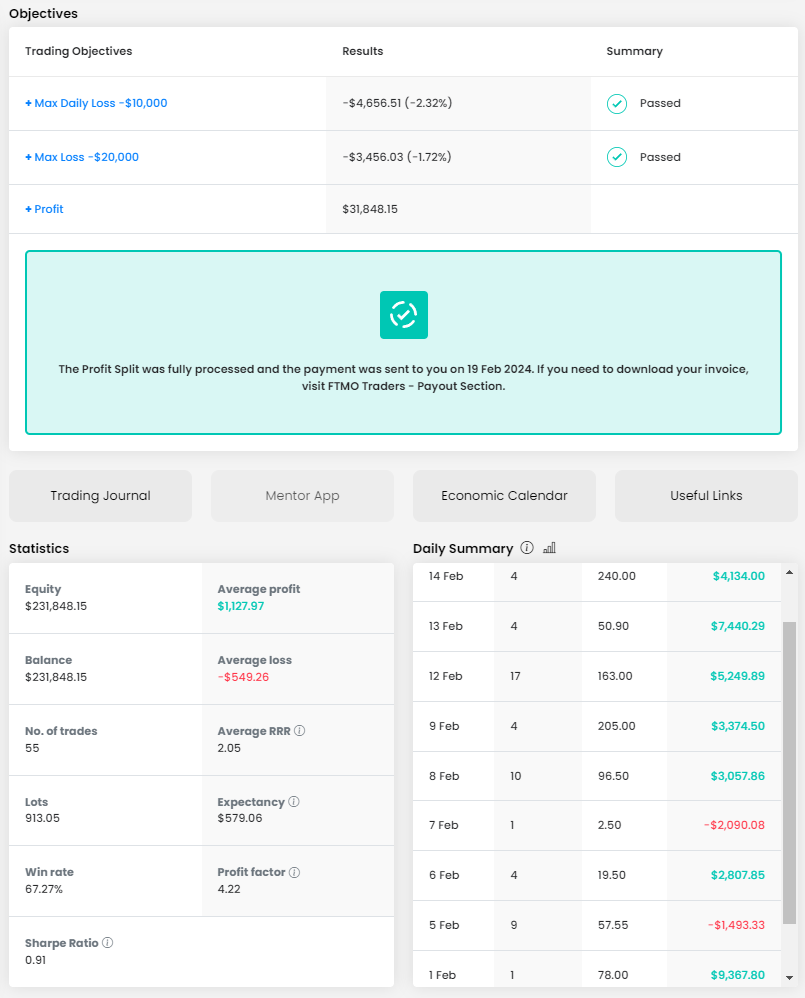

La courbe de balance du trader ne semble pas idéale, mais elle a été bénéficiaire tout au long de la période de trading et le trader a évité les baisses importantes. Par conséquent, il n'a eu aucun problème avec les limites de Perte Maximale ou de Perte Maximale Journalière. Avec un score de consistance de 76%, le trader a ensuite réalisé un profit de près de 32 000 $ au cours de la période de trading, ce qui représente plus de 15% sur un compte à 200 000 $.

Le trader a ouvert 55 positions avec une taille totale de 913,05 lots, ce qui représente plus de 16 lots par position. Avec un compte d'une taille de 200 000 $, cela est acceptable. Certaines positions, notamment sur l'indice DJIA (US30.cash) étaient beaucoup plus élevées et atteignaient une taille de plus de 100 lots, ce qui est effectivement beaucoup, mais exceptionnellement cela peut encore être accepté.

Le RRR moyen était supérieur à 2, ce qui est très bon et, combiné à un taux de réussite de plus de 60 %, il n'est pas surprenant que le trader ait réalisé un profit de plus de 30 000 dollars en 10 jours de trading.

En examinant le journal de trading, nous pouvons voir que le trader a ouvert les positions plus importantes mentionnées à la fin de la période de trading alors qu'il avait déjà "gagné de l'argent", mais même ainsi, nous ne recommanderions pas un tel risque aux traders. Il n'est pas judicieux d'intervenir à la fin d'une période de trading et de prendre une part plus importante des bénéfices simplement parce que vous pensez pouvoir vous le permettre. De plus, cela peut éroder inutilement votre bien-être mental sur d'autres comptes.

Le trader peut être classé quelque part entre les scalpers et les traders intrajournaliers. Il maintient généralement ses positions de quelques dizaines de minutes à plusieurs heures. Il n'a que rarement gardé une position ouverte pendant plus d'une journée. Nous avons un avis positif sur le placement de Stop Loss sur la plupart des positions ouvertes. Le trader a réussi à maîtriser ses pertes, de sorte qu'il n'a perdu plus d'un pour cent sur un trade raté que dans deux cas, ce qui témoigne d'une bonne gestion de risque.

Le trader a ouvert la plupart de ses positions sur l'indice américain DJIA (US30.cash), grâce auquel il a enregistré le plus grand profit. En outre, il a souvent tradé l'or, ce qui lui a également permis d'enregistrer de bons résultats. Sur les paires de devises USDJPY et EURJPY, il n'a ouvert que trois positions au total. Le ratio du trader entre les ordres de vente et d'achat est assez équilibré, il est donc clair qu'il n'a pas de préférences particulières dans ce sens.

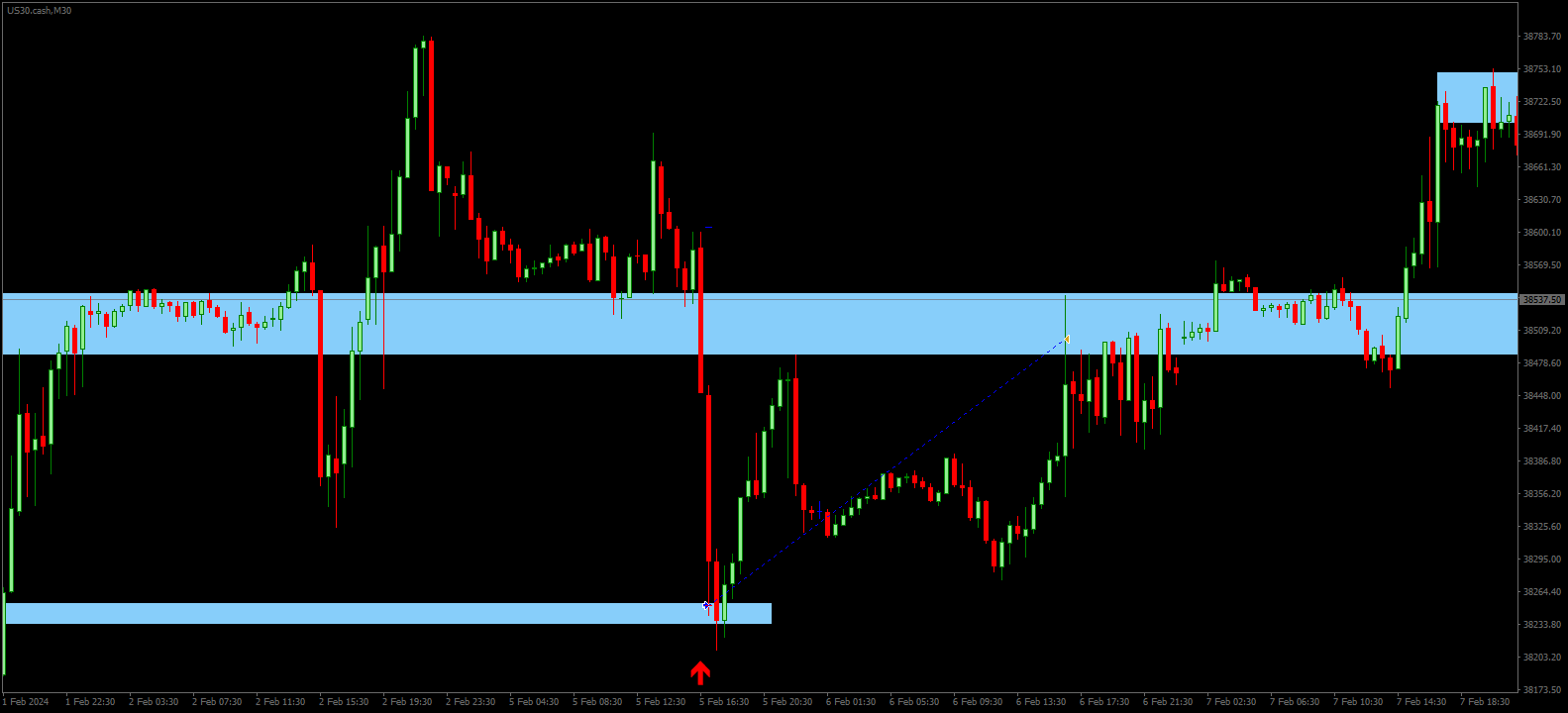

Dans l'image ci-dessous, nous voyons la première position de vente ouverte par le trader au début du mois de février. Il s'agissait de sa deuxième transaction et, d'après le graphique, il spéculait probablement sur un rebond du prix sur le niveau de résistance. Il s'agissait d'un support deux jours auparavant, mais le DJIA avait chuté de manière significative fin janvier (après la conférence de presse de la Fed qui a suivi l'annonce des taux d'intérêt). Le support s'est alors transformé en résistance, et le trader a placé un ordre limite de vente en attente. Cet ordre était un peu risqué car il précédait de peu l'annonce du Purchasing Managers' Index (indice des directeurs d'achat) de l'ISM. En fin de compte, son trade a très bien fonctionné, le Stop Loss n'a pas été atteint et les prix ont pratiquement rebondi sur le Take Profit.

Un autre trade, cette fois-ci à l'achat, a été effectué par le trader au même prix. Une fois de plus, le cours a augmenté puis baissé, le trader comptant sur un rebond du cours sur le support qui avait été une résistance quelques jours auparavant. Le trader a bien fixé un TP sur le dernier mouvement à court terme, mais celui-ci n'a finalement pas duré et il est sorti de la transaction presque aussitôt que le prix a atteint le niveau de résistance. Il a réalisé un profit intéressant, mais a manqué un tiers de son profit.

Même lors de son troisième trade, le trader a fixé un bon niveau de SL et TP, mais il est finalement sorti après quelques minutes. Son entrée était pratiquement idéale et s'il n'était pas sorti prématurément et inutilement, son profit sur ce trade aurait pu être triplé. Il comptait probablement sur le fait que le plus bas précédent serait un nouveau niveau de résistance local et que les prix s'inverseraient, mais il s'agissait plutôt d'un mouvement irréfléchi.

Note : Comme nous ne pouvons pas définir clairement la stratégie exacte du trader à partir du graphique, il s'agit uniquement de l'opinion privée de l'auteur de l'article. Les FTMO Traders sont libres de choisir leur stratégie et tant qu'ils ne violent pas explicitement nos Conditions Générales et qu'ils suivent nos règles de gestion du risque, le choix de la stratégie et de l'exécution des trades individuels leur appartient.

À propos de FTMO

FTMO a développé un Processus d'Evaluation en 2 étapes pour trouver des traders expérimentés. Une fois l'évaluation réussie, vous pouvez obtenir un FTMO Account avec un capital pouvant aller jusqu'à $200,000. Comment cela fonctionne-t-il ?.