Cependant, certaines personnes décident de gagner régulièrement de l'argent avec ces jeux. La seule différence ? Ces personnes possèdent un avantage statistique et suivent une gestion stricte des risques. Ces personnes passent du statut de joueur à celui de trader.

L'avantage statistique

Un avantage statistique est l'avantage du joueur dans un jeu de hasard. Si vous avez un avantage, vous serez toujours gagnant à long terme.

Prenons l'exemple du jeu pile ou face. Elle tombera 51 % du temps en votre faveur (pile) et 49 % du temps en faveur de votre adversaire (face). Chaque fois que vous gagnez, votre adversaire vous paie 1$. Chaque fois que vous perdez, vous payez 1$ à votre adversaire.

Les règles de ce jeu sont fixées. Un jeu de hasard doit toujours vous donner ces paramètres : une probabilité de gagner, une probabilité de perdre, un gain en cas de victoire, une pénalité en cas de défaite.

La probabilité de gagner est de 51%, donc la probabilité de perdre est de 49% (100% - 51%). Le gain est de 1$ et la pénalité pour la perte est également de 1$.

Avec ces paramètres, nous calculerons l'estimation, qui déterminera si vous possédez ou non un avantage statistique.

Nous lançons la pièce 100 fois. En théorie, pile tombera 51 fois et face 49 fois. En d'autres termes, nous gagnons 51 $ et perdons 49 $, ce qui représente un bénéfice de 2 $ (51 $ - 49 $). Nous avons lancé la pièce 100 fois ; nous avons donc risqué 100 $ au total. Par conséquent, nous avons gagné 2$. Pour calculer l'espérance, il suffit de prendre votre profit/perte et de le diviser par le montant que vous avez risqué tout au long du jeu. Pour cet exemple, nous prenons 2$ divisés par 100$ et nous obtenons 0,02.

0,02 est notre estimation, ce qui signifie que pour chaque 1$ que nous risquons, nous devrions gagner 0,02$.

SI L'ESTIMATION EST SUPÉRIEURE À 0, VOUS POSSÉDEZ UN AVANTAGE STATISTIQUE ET VOUS DEVRIEZ GAGNER DE L'ARGENT À LONG TERME.

0,02 étant supérieur à 0, le joueur qui gagne le jeu de la pièce 51 % du temps gagnera de l'argent à long terme.

Un système de trading a fondamentalement les mêmes paramètres. Nous appellerons simplement la probabilité de gain un taux de gain. Ensuite, nous avons le rapport moyen entre la récompense et le risque (RRR). Ce ratio est calculé en divisant le bénéfice moyen par la perte moyenne de vos trades.

Supposons un système qui gagne 40 % du temps et qui a un RRR de 2. Un RRR de 2 signifie que lorsque vous gagnez, vous gagnez deux fois plus que lorsque vous perdez. Nous risquons 1R sur chaque trade (R est un montant fixe de risque). Lorsque nous gagnons, nous gagnons 2R. Sur 100 trades, nous devrions théoriquement gagner 40 trades et en perdre 60. Quelle est donc notre espérance ? Nous gagnons 40 trades avec une récompense de 2R, donc nous gagnons 80R. Nous perdons 60 trades, ce qui représente une perte de 60R. À la fin des 100 trades, nous gagnons 80R et perdons 60R, soit un bénéfice de 20R. Sur 100 trades, nous avons risqué 100R mais réalisé 20R de profit. Là encore, l'estimation de gain est égale au montant gagné divisé par le montant risqué. Par conséquent, 20R/ 100R = 0,2, c'est-à-dire que pour chaque 1$ risqué sur un trade, vous gagnez 0,2$ en moyenne. L'estimation est supérieure à 0, cette stratégie vous fera donc gagner de l'argent.

Gestion des risques

Une stratégie gagnante ne suffit pas si vous ne suivez pas une gestion stricte des risques. J'aime me dire qu'une stratégie de trading n'est qu'un outil, mais que ce qui vous fait gagner de l'argent, c'est votre gestion du risque. Si vous misez peu, vous gagnez peu, si vous misez beaucoup, vous gagnez beaucoup, mais si vous misez trop, vous vous plantez. Au poker, vous pouvez avoir une bonne main, mais si vous misez tout, vous risquez de perdre la partie.

LE TRADING EST UN JEU DE SURVIE. CEUX QUI PROTÈGENT LEUR CAPITAL RESTENT DANS LE JEU POUR JOUER UN AUTRE JOUR.

Il existe plusieurs façons de gérer les risques :

MARTINGALE

RISQUE ABSOLU FIXE

TAILLE FIXE DE LA POSITION

RISQUE RELATIF FIXE DU CAPITAL

Dans des articles ultérieurs, nous aborderons chacune de ces stratégies de money management. Personnellement, j'aime utiliser la GESTION DU RISQUE À CAPITAL RELATIF FIXE. La seule raison est qu'elle fournit des paramètres stables pour les techniques avancées de gestion du risque, mais je ne fais pas de discrimination à l'égard de ces autres stratégies.

Trader avec un avantage statistique

Alors que de nombreux traders effectuent des back-tests et documentent leurs trades pour vérifier la viabilité de leur système de trading, il est extrêmement avantageux de suivre et d'utiliser les données pour optimiser à la fois votre Stop Loss et votre objectif de profit. Lorsque je documente mes trades, deux des données les plus importantes que j'enregistre sont le drawdown et le profit potentiel.

Pour être clair, le drawdown correspond à la distance maximale parcourue par un trading par rapport à ma position avant de tourner en ma faveur.

Quant au potentiel de profit, il s'agit de la distance maximale parcourue par le trade en ma faveur, à partir de mon entrée. Il n'est pas nécessaire de savoir où je sors du trade, et c'est d'ailleurs rarement le cas. Mais il est certain que l'objectif est de sortir à l'extrême du mouvement, ou le plus près possible de l'extrême.

Je documente mes trades de deux façons : premièrement, j'utilise des captures d'écran des graphiques eux-mêmes où j'annote mon entrée, l'heure, le type de trade et toute autre information pertinente relative à ma méthodologie telle que l'analyse des points forts et des points faibles, l'analyse sur plusieurs horizons temporels ainsi que la corrélation. J'enregistre également le drawdown et le profit potentiel du trade sur le trader.

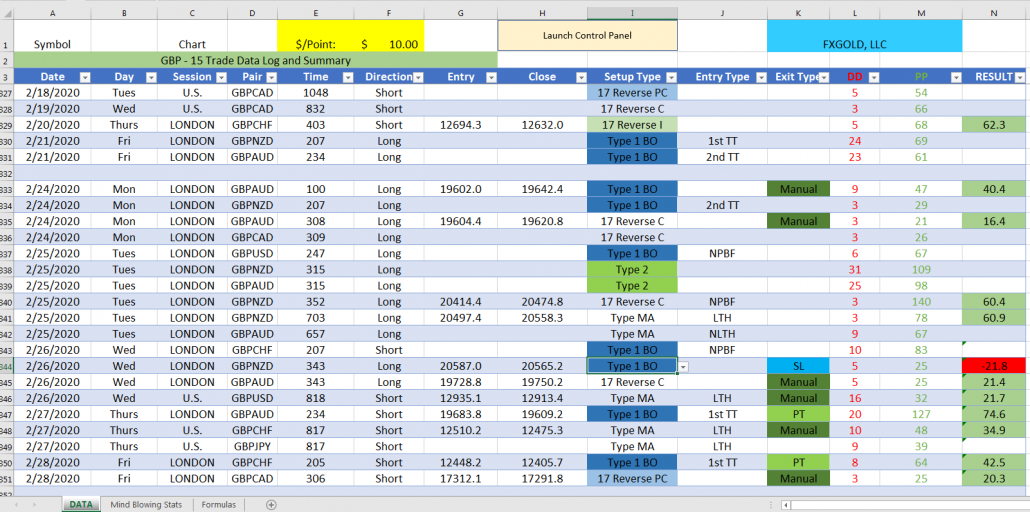

Je saisis ensuite les données clés dans ma feuille de calcul Excel.

Cela inclut la date, le jour, la session, la paire, l'heure, la direction, le prix d'entrée, le prix de clôture, le type de configuration, le type d'entrée, le type de sortie, le drawdown, le profit potentiel et le résultat. Je laisse ensuite Excel faire tout le travail pour moi car je peux alors trier mes trades de multiples façons, par jour, par session, par paire, par direction, par type de set-up, etc.

Mais là où le truc est génial, c'est sous l'onglet "Mind-blowing stats" où j'ai des statistiques filtrables par n'importe lequel des éléments ci-dessus qui me permettront d'optimiser à la fois mon Stop Loss et mon objectif de profit.

L'application est décrite ci-dessous.

Si vous utilisez un pourcentage de risque du compte pour déterminer la taille de votre position (comme vous devriez le faire), plus le stop est petit, plus la taille de la position que vous pouvez trader est grande. Cependant, le stop doit avoir une forte probabilité de tenir. La plupart des livres de trading, des manuels, des vidéos, etc., conseillent de placer le stop plusieurs pips au-delà du plus haut ou du plus bas de l'oscillation récente.

Cependant, la documentation de mes trades m'a permis de trouver un avantage statistique pour le placement de mon stop.

Comme on peut le voir dans l'annexe "Drawdown", en tradant mon BO de type 1 (breakout out) sur GBPAUD, 79,55% du temps mon drawdown a été inférieur à 25 pips, alors qu'il n'est que de 81,82% à 30 pips et de 84,09% à 35 pips.

Ainsi, si l'utilisation d'un Stop plus important peut permettre d'éviter une ou deux pertes supplémentaires, l'avantage d'avoir une position plus importante et donc de gagner plus d'argent rend la ou les pertes supplémentaires insignifiantes.

De même, l'objectif de profit peut être optimisé.

En regardant l'annexe " Profit Potentiel " et en restant avec mes trades BO de type 1 sur GBPAUD, nous pouvons facilement voir que près de 80% du temps, ces trades obtiennent entre 20 et 30 pips.

C'est l'endroit idéal pour retirer la moitié de la position et déplacer le stop à plat. Nous pouvons alors laisser la moitié restante courir jusqu'à environ 50 pips, ce que 59,09% des trades atteignent.

Il est évident que les conditions du marché ne sont pas toujours les mêmes, mais si vous pouvez identifier quand elles le sont, c'est-à-dire un mouvement corrélé ou certains groupes (paires de matières premières ou paires de valeurs refuges) qui se renforcent ou s'affaiblissent, vous pouvez alors prendre une décision éclairée sur l'ampleur d'un trade.

L'activité initiale se produit lorsque le marché ouvre en dehors du range de la veille. L'objectif de cette analyse est de définir la probabilité que le gap entre le cours actuel et le cours le plus haut/le plus bas précédent soit comblé.