Analyse technique - que disent les notions d'accumulation et de distribution ?

Les volumes de transactions, avec le price action, sont l'une des sources d'information de base que les traders peuvent utiliser lorsqu'ils tradent sur les marchés financiers. Un autre indicateur de notre série qui prend en compte les volumes de trading sur les marchés est l'Accumulation/Distribution.

Bien que le price action soit la principale source d'information sur les mouvements de prix pour la plupart des traders, les données sur le volume des transactions peuvent fournir aux traders des informations supplémentaires sur ce qui détermine les mouvements de prix dans des instruments d'investissement particuliers. Les indicateurs qui utilisent le volume comme l'une des principales variables de leurs calculs reposent sur l'hypothèse qu'un changement dans le volume de trading d'un instrument entraîne un changement ultérieur dans la tendance du prix de l'instrument.

Accumulation/Distribution vs On Balance Volume

Dans un article récent, nous avons parlé de l'indicateur On Balance Volume. Aujourd'hui, nous allons parler de l'un de ses "parents", à savoir l'indicateur Accumulation/Distribution. Nous devons ici souligner que certaines applications (par exemple, cTrader) proposent aux traders un indicateur similaire de Larry Williams (Williams Accumulation Distribution), mais dont le calcul est plus simple. L'indicateur que nous allons décrire aujourd'hui (parfois également appelé "Ligne d'Accumulation/Distribution") a été mis au point par le célèbre analyste boursier Mark Chaikin, qui l'appelait lui-même à l'origine " Cummulative Money Flow Line " (Ligne de Flux Monétaires Cumulatifs).

L'indicateur exprime la relation entre le prix et le flux cumulatif d'argent entrant et sortant de l'instrument d'investissement et, comme son nom l'indique, l'accumulation indique le niveau de la demande pour l'instrument d'investissement (c'est-à-dire les achats) et la distribution se réfère à l'offre de l'instrument d'investissement (c'est-à-dire les ventes). Comme nous l'avons déjà mentionné, l'indicateur Acc/Dist Line (ADL) est similaire à l'indicateur On Balance Volume (OBV), car dans les deux cas, il s'agit d'indicateurs de moment qui permettent d'évaluer les différences entre les mouvements de prix et les flux de volume.

L'indicateur ADL est affiché dans une fenêtre séparée et, comme l'OBV, il s'agit d'un indicateur cumulatif qui n'oscille pas entre 0 et 100. La différence réside toutefois dans le calcul. L'OBV tient uniquement compte du fait que le cours de clôture de la période précédente est supérieur ou inférieur au cours de clôture de la période en cours. En conséquence, il ajoute ou soustrait le volume total de la valeur précédente.

Calcul

Le calcul des ADL est légèrement différent de celui des OBV et peut sembler assez compliqué à première vue. D'un autre côté, on peut dire qu'il représente la relation entre les mouvements de volume et de prix d'une manière plus complexe et, pour de nombreux analystes, meilleure. Le calcul utilise un multiplicateur qui agit comme un indicateur de l'importance des achats et des ventes d'un instrument sur une période donnée.

La première valeur à calculer est la Close location value (CLV), également appelée Money Flow Multiplier dans certaines formules. Elle sert d'indicateur de la position du cours de clôture de l'instrument par rapport à la gamme de prix au cours d'une période donnée. Les valeurs du CLV varient de +1 à -1, une valeur positive plus importante indiquant que le cours de clôture est plus proche du maximum, et une valeur négative plus importante indiquant que le cours de clôture est plus proche du minimum. Le calcul de la CLV se présente comme suit :

CLV = (Close - Low) - (High - Close) / (High- Low)

Close = closing price

High = maximum price for the period

Low = minimum price for the period

Il est ensuite nécessaire de déterminer le volume des flux monétaires (MFV) pour la période donnée, qui s'obtient en multipliant CLV et le volume (V). Une valeur négative signifie que de l'argent sort de l'instrument, une valeur positive signifie que de l'argent y entre.

MFV = CLV x V

Comme il s'agit d'un indicateur cumulatif, la valeur de l'indicateur ADL lui-même est obtenue en additionnant la valeur ADL précédente et la valeur MFV actuelle.

ADL (i) = ADL (i-1) + MFV (i)

L'utilisation de l'indicateur

De même que l'OBV, l'ADL nous donne une idée de l'évolution de l'offre et de la demande, ou de la pression à la vente ou à l'achat qui prévaut sur le marché, en suivant les volumes de trading. Comme il prend en compte, entre autres, le cours de clôture dans le calcul, il nous donne une image du comportement des grands investisseurs institutionnels sur le marché. En général, les investisseurs particuliers sont plus actifs à l'ouverture du marché et, inversement, les investisseurs institutionnels sont plus actifs avant la clôture.

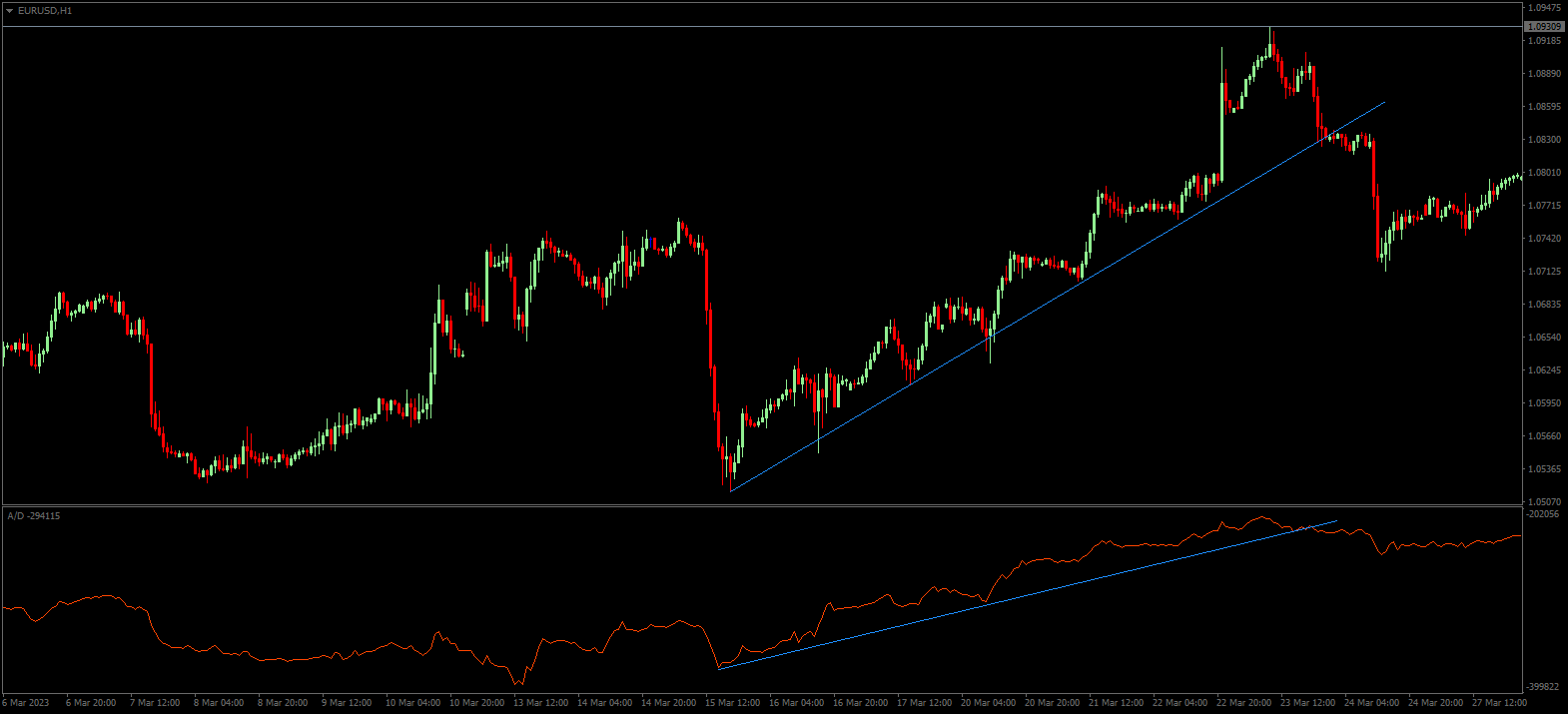

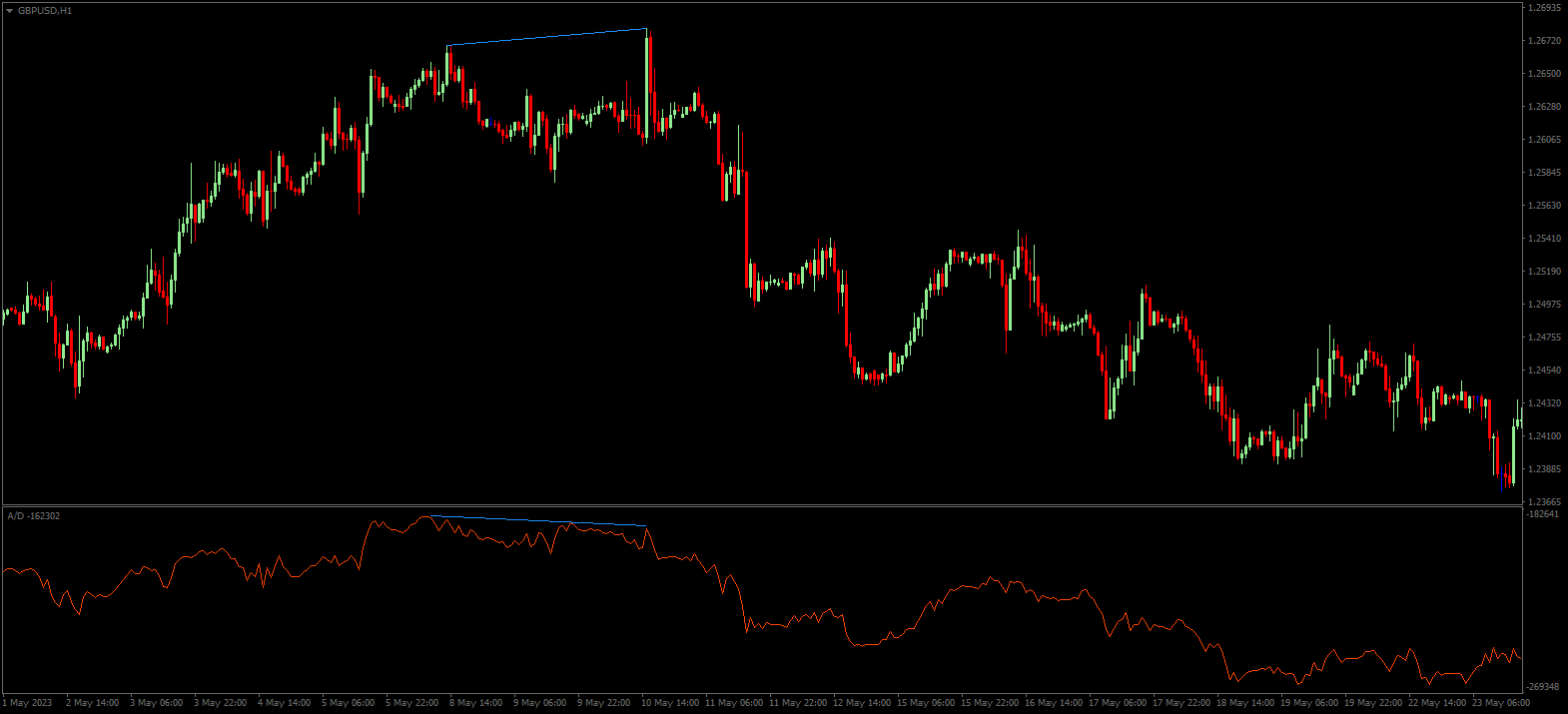

Ainsi, lorsque les prix de l'indicateur et de l'instrument évoluent dans la même direction, l'ADL peut servir de confirmation de la force de la tendance, en nous indiquant que les vendeurs (tendance baissière) ou les acheteurs (tendance haussière) ont l'avantage sur le marché.

Comme l'OBV, l'ADL peut confirmer la rupture des niveaux de support et de résistance. Ainsi, lorsqu'un certain niveau de prix est franchi sur le graphique des cours, même sur le graphique ADL, cela peut être un signal que ce changement est soutenu par une variation du volume de trading, ce qui amplifie le signal d'entrée sur le marché.

Divergence

L'utilisation la plus courante de l'indicateur ADL est probablement la recherche de divergences. Ainsi, lorsque de nouveaux sommets de prix sont formés sur le graphique des prix mais que le prix ne parvient pas à former de nouveaux sommets sur l'indicateur, cela signifie que le prix n'est pas soutenu par la croissance du volume et qu'un renversement peut se produire. Nous pouvons considérer cela comme une preuve que les grands investisseurs institutionnels commencent déjà à vendre et cherchent à profiter du prix maximum. De même, dans une tendance baissière, lorsque le prix atteint de nouveaux points bas, mais que de nouveaux points bas ne se forment plus sur l'indicateur, cela peut être le signe que les investisseurs institutionnels commencent à vendre et cherchent à profiter du prix maximum. Cela peut indiquer que les investisseurs institutionnels commencent à acheter à bas prix et que la tendance est en train de s'inverser.

Les inconvénients de l'ADL

Les traders qui utilisent l'ADL doivent se méfier de certains pièges associés à cet outil. Comme l'indicateur ne prend en compte que le cours de clôture d'une période donnée, il est sujet à des erreurs. Par exemple, les gaps peuvent être dangereux, le cours pouvant chuter jusqu'à 15 % sur un volume important. Il se retrouvera par la suite dans le haut du range au cours de la période, mais sera toujours dans le rouge de plusieurs pourcents par rapport à la période précédente. Cependant, la valeur de l'indicateur augmentera, et un volume élevé peut signifier que l'augmentation sera assez importante, créant un décalage considérable entre le prix et l'indicateur.

Comme le montre le dernier paragraphe, à l'instar d'autres indicateurs, l'ADL ne doit pas être utilisé de manière isolée, comme le seul outil générant des signaux d'entrée ou de sortie. Aussi intéressant qu'il puisse être, il est bon de le combiner avec d'autres outils d'analyse technique pour améliorer ses résultats.

À propos de FTMO

FTMO a développé un Processus d'Evaluation en 2 étapes pour trouver des traders expérimentés. Une fois l'évaluation réussie, vous pouvez obtenir un FTMO Account avec un capital pouvant aller jusqu'à $200,000. Comment cela fonctionne-t-il ?.