¿Alguna vez ha experimentado una orden ejecutada a un precio diferente de su SL/TP preestablecido? ¿Sabe qué ha ocurrido? ¿Pensó que se trataba de un error de la plataforma? El slippage es fácil de entender, pero puede desencadenar muchas preguntas si no está totalmente familiarizado con él. Si quiere saber por qué se producen los deslizamientos, cuándo ocurren y cómo evitarlos, puede que este artículo le resulte informativo. También aprenderá qué ocurre entre bambalinas y qué recorrido sigue su orden cuando pulsa el botón de ejecución en la plataforma hasta que se ejecuta.

Después de leer este artículo, usted será capaz de crear un hábito para mantenerse al tanto:

- Rollovers de mercado

- Noticias importantes

- Mercados volátiles

- Valores poco líquidos

- Brechas de fin de semana

¿Qué es el slippage?

El slippage es la diferencia entre el precio previsto y el precio ejecutado. Se produce cuando la ejecución de la orden se realiza a un precio distinto del solicitado. La mayoría de las veces, el deslizamiento puede observarse en varias circunstancias.

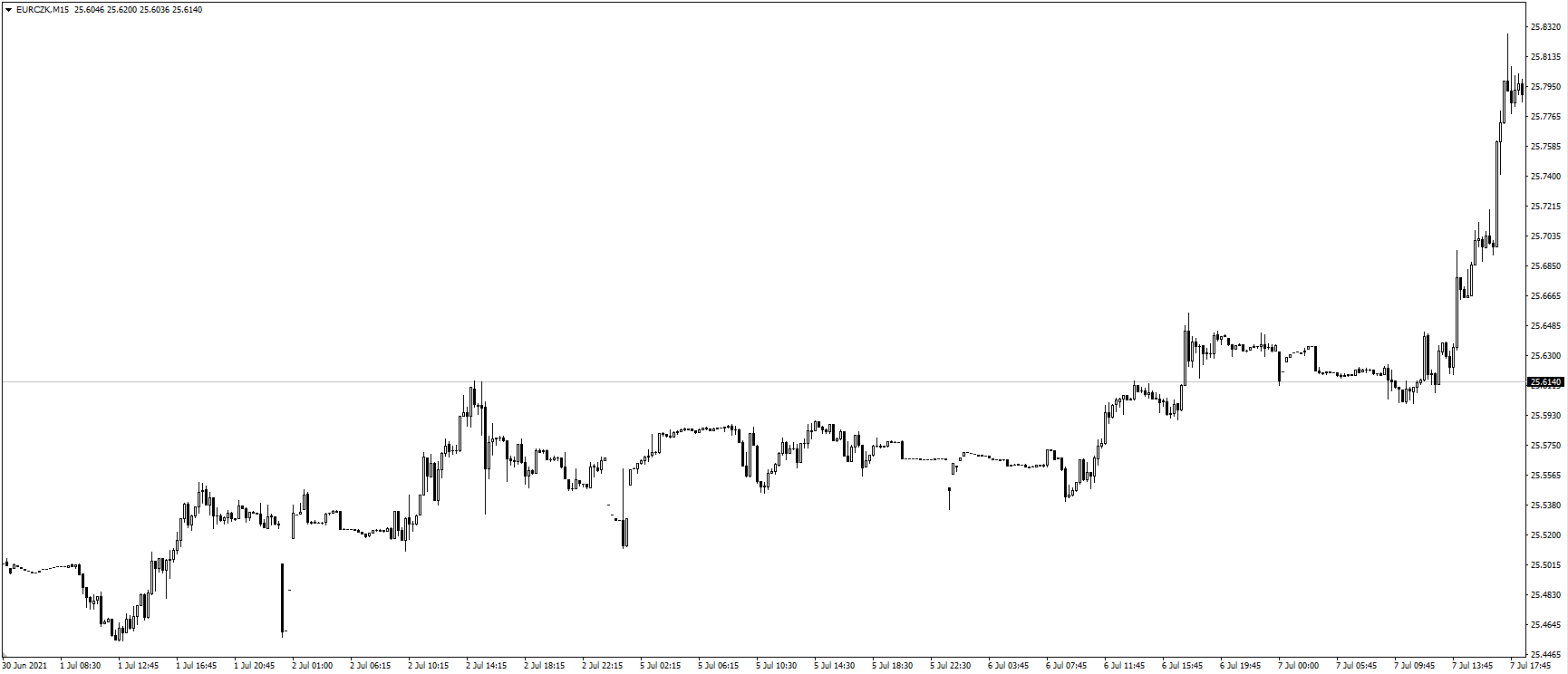

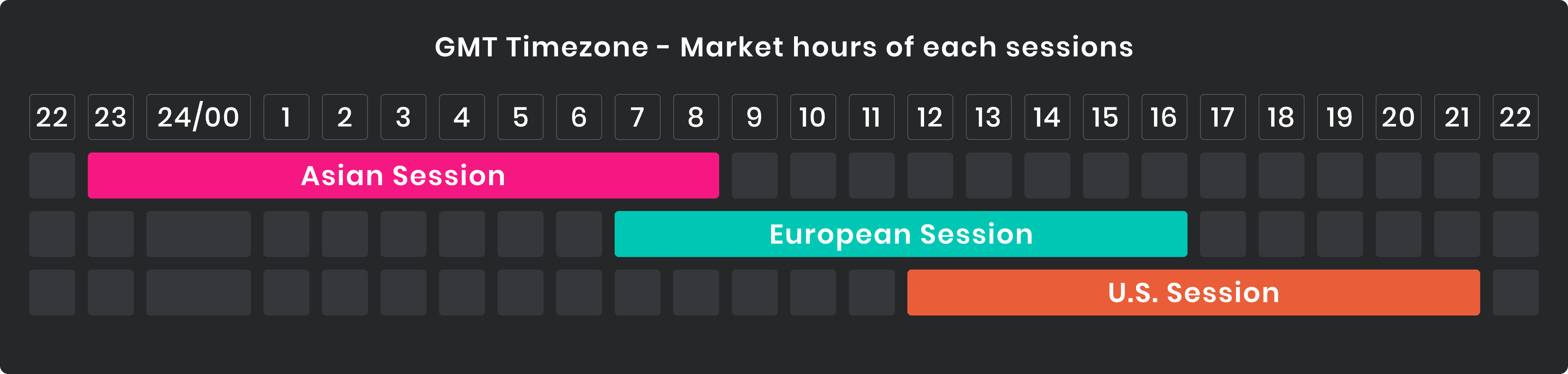

La primera es cuando el mercado experimenta una baja liquidez y esto puede observarse especialmente durante el Rollover del Mercado, cuando las principales instituciones financieras del mundo están cerradas. Por lo tanto, los mercados de todo el mundo carecen de liquidez y la operación durante este período puede dar lugar a deslizamiento, ya que la contraorden necesaria para satisfacer la solicitud de ejecución podría no estar disponible al nivel de precios deseado. Los diferenciales también son mayores cuando la liquidez es escasa. En el gráfico siguiente puede ver las horas de mercado de las principales sesiones de operacion en el mundo.

La transición entre la sesión estadounidense y la sesión asiática puede considerarse como el Market Rollover. Es cierto que hay instituciones financieras menores en el mundo que operan durante ese intervalo de una hora, como en Nueva Zelanda o en Australia, sin embargo, la cantidad de liquidez disponible es muy limitada.

Un efecto similar de deslizamiento durante el Market Rollover puede observarse también en activos poco líquidos. En Forex, estos instrumentos son en su mayoría pares de divisas menores o exóticas que luchan por tener un nivel suficiente de liquidez en comparación con las principales divisas. Por esta sencilla razón, estos activos tienden a experimentar mayores spreads y slippages.

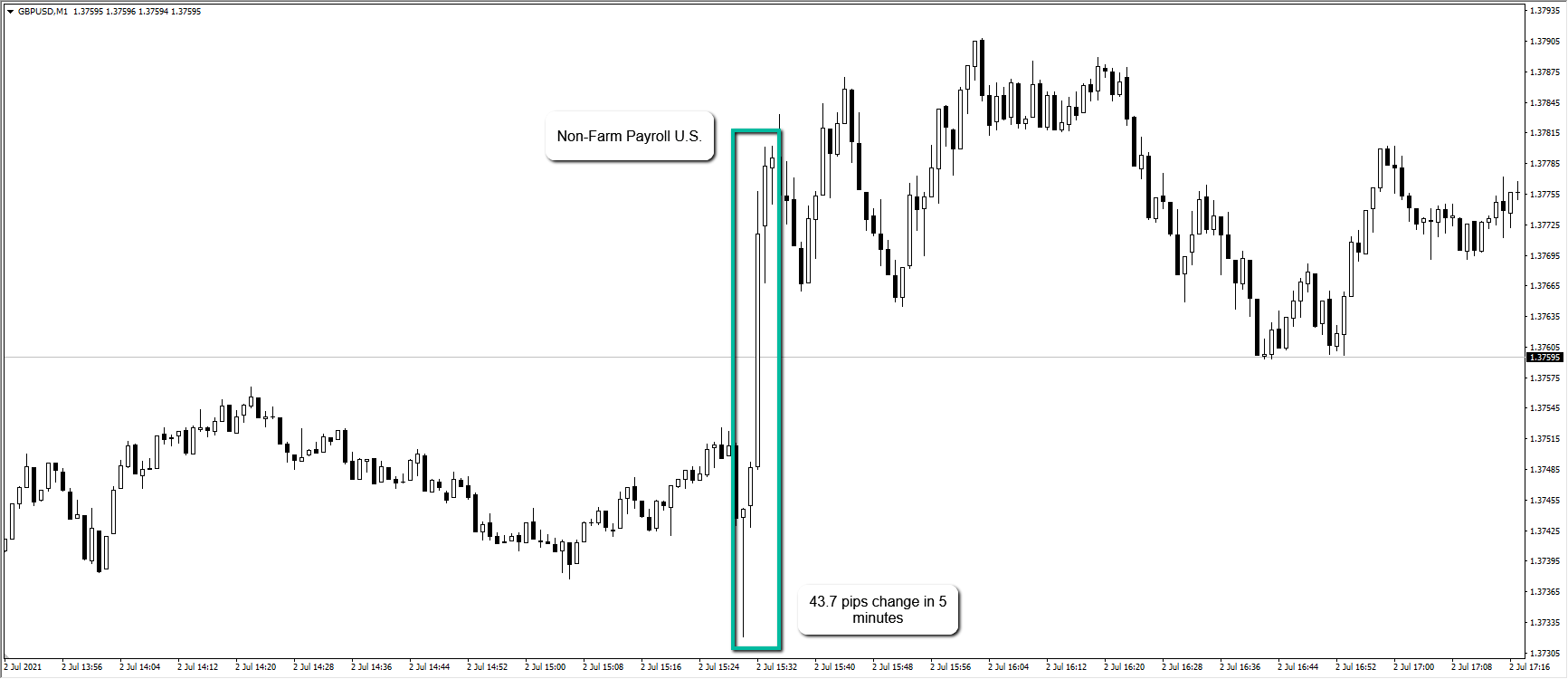

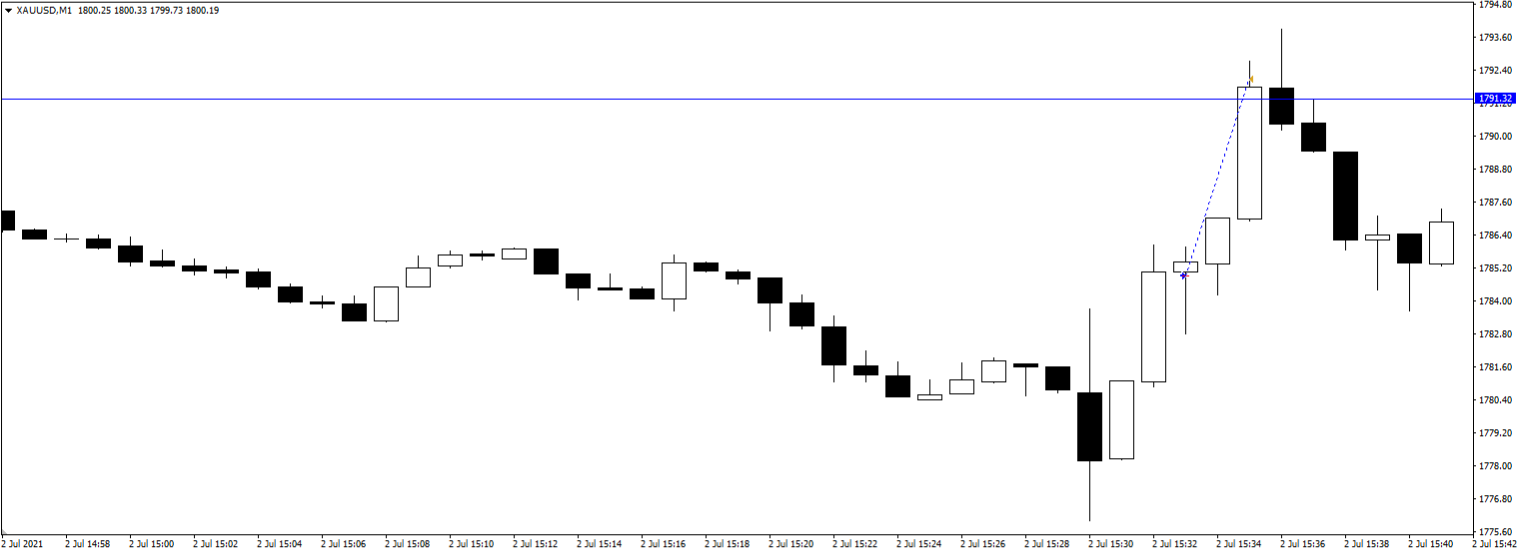

Otro caso de deslizamiento se produce cuando el mercado experimenta una gran volatilidad. Podemos observarlo durante la publicación de noticias macroeconómicas significativas, como las NFP de EE.UU., tal y como se muestra en el siguiente gráfico. En FTMO, hemos identificado las principales noticias que impulsan el mercado en el cuadro que figura aquí.

A excepción de la publicación de noticias significativas, hay tipos de mercados que son altamente volátiles por sí mismos. Un gran ejemplo es el instrumento más popular entre todas las criptodivisas – Bitcoin (BTCUSD). Del término mercado volátil, ya podemos entender que es un mercado que experimenta drásticas fluctuaciones de precio en un corto período de tiempo.

La última instancia en la que se puede esperar un deslizamiento es un gap de fin de semana. Para los traders swing que tienden a mantener sus operaciones durante un periodo de tiempo más largo, como días, semanas o meses, existe una alta probabilidad de que un mercado se reanude con un gap. El precio de apertura de un instrumento puede activar el Stop Loss/Take Profit y la operación finalmente se ejecuta a un precio diferente sin tener en cuenta el SL/TP. Para más información sobre los gaps de fin de semana con ejemplos y estadísticas que hemos recopilado de nuestra extensa investigación, puede acceder aquí.

Hasta ahora, hemos aprendido que una orden puede ser ejecutada exactamente al mismo precio que usted solicitó, por lo tanto, no mostrará ningún slippage. Sin embargo, por otro lado, hay situaciones en las que el precio ejecutado de su orden es diferente, lo que en resultado conduce a dos tipos de slippages – Positivo o Negativo. Dado que hay dos órdenes de mercado para completar una operación, el deslizamiento puede ocurrir tanto en la entrada, como en la salida de una operación.

Slippage positivo

El deslizamiento positivo se produce cuando una operación se ejecuta (apertura o cierre) a un precio que beneficia al trader.

Reconocemos dos escenarios:

- Cuando el precio Ask ha disminuido al pulsar un botón de compra. En otras palabras, cuando abre una orden de compra que finalmente se ejecuta por debajo del precio de activación, lo que le da espacio adicional para obtener más beneficios..

- Cuando el precio Bid ha aumentado mientras se realiza una orden de venta. En otras palabras, cuando abre una orden de venta que finalmente se completa por encima del precio de activación, lo que le brinda espacio adicional para obtener más ganancias.

Los escenarios anteriores, como habrá notado, solo ilustran las órdenes en la entrada. Pero, ¿qué pasa con las órdenes para salir de una operación? En la práctica, cuando envía una orden para salir de una operación de compra, técnicamente está enviando una orden de mercado para vender y si la posición se cierra con un precio de oferta más alto que el precio que esperaba, ha recibido un deslizamiento positivo en el salida de esta posición de compra. También ocurre lo mismo con las órdenes de venta.

Slippage negativo

Un deslizamiento menos favorable, denominado slippage negativo, puede producirse en las mismas circunstancias que el slippage positivo, cuando una orden se ejecuta a un precio desfavorable para el trader.

- Puede ocurrir cuando se activa una orden de compra en un determinado nivel de precio y la orden se ejecuta por encima del precio previsto.

- Puede ocurrir cuando se activa una orden de venta en un determinado nivel de precios y la orden se ejecuta por debajo del precio previsto.

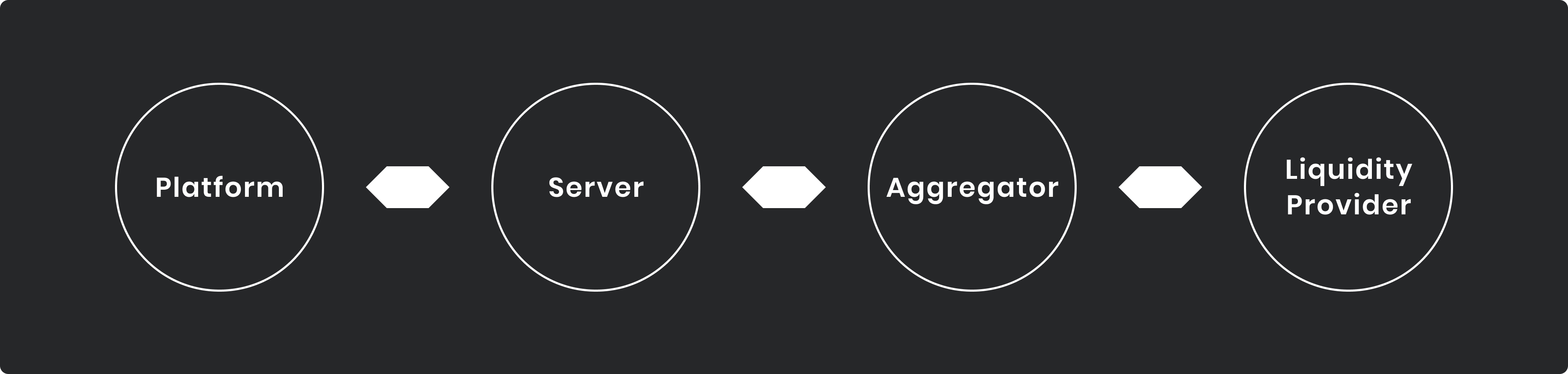

Como hemos aprendido anteriormente sobre los tipos de deslizamientos con ejemplos gráficos, la razón principal de su aparición es simple. Dado que las órdenes necesitan cierto tiempo para llegar al servidor en el que se ejecutan, esto significa que la orden se empareja con las cotizaciones disponibles de los proveedores de liquidez que se asemejan a la liquidez del mercado. Debido al tiempo que tarda la orden en llegar al servidor, el slippage puede variar. La ruta que recorre la orden puede verse en la imagen siguiente.

Aumento del spread

Para comprender el principio detrás del spread, primero debemos distinguir entre el precio Ask y el precio Bid para cada instrumento.

Cuando usted coloca una orden de compra a mercado, es decir, va largo en el instrumento, su orden será ejecutada por el precio Ask. Cuando queramos cerrar la posición, se ejecutará al precio Bid. Si queremos vender, funciona en el orden inverso – la venta (en corto) se ejecuta por el precio Bid, mientras que el cierre se ejecuta por el precio Ask.

La diferencia entre los precios Ask y Bid se denomina spread.

En un modelo de ejecución de mercado real, el spread se mantiene en movimiento y tiende a ampliarse en momentos de gran volatilidad o cuando la liquidez es escasa. Por otro lado, los spreads se estrechan cuando hay mucha liquidez en el mercado.

Los eventos de noticias, los rollovers del mercado y la inestabilidad política son factores que pueden desencadenar volatilidad en el mercado, afectando a la liquidez y ampliando los diferenciales. En realidad, los ticks de los diferenciales durante el rollover del mercado pueden ensancharse considerablemente, a menudo llevándose el SL del trader con un slippage que parece poco realista a simple vista, pero que se asemeja a los ticks reales de los spreads en un momento dado durante mercados con poca liquidez.

La ampliación del spread es un aspecto muy crítico del trading y todo trader experimentado debería saber cómo manejar sus posiciones en momentos de baja liquidez. Los Stop-Loss no garantizan la ejecución en el nivel de precios deseado, ya que la ampliación de los spreads puede provocar slippage. Esto nunca debe subestimarse.

Ejecución en vivo VS ejecución instantánea

La ejecución en vivo es la forma precisa en que se procesa una orden. Técnicamente hablando, cuando se coloca una orden a través de la plataforma de trading, ésta viaja desde la plataforma local de un operador hasta el servidor donde el proveedor o proveedores de liquidez cotejan la orden con una cotización y devuelven una confirmación a la plataforma del trader desde donde se colocó la orden. Los precios de un instrumento que el operador ve en la plataforma son los precios de la parte superior del libro y, dependiendo del nivel de liquidez, la orden puede recibir un slippage o no. En resumen, la operación es ejecutada por el proveedor de liquidez en función de la profundidad de mercado de un instrumento en un momento dado. Esto se considera un modelo de ejecución en vivo en el que hay que tener en cuenta la liquidez del mercado.

Por otro lado, el modelo de ejecución instantánea es el tipo de ejecución en el que la plataforma ignora por completo al proveedor o proveedores de liquidez y los datos del mercado. En la práctica, esto puede observarse en las cuentas demo clásicas de la mayoría de los brokers minoristas. El operador recibe cómodamente una confirmación instantánea de la operación, sin tener en cuenta siquiera la liquidez del mercado y el libro de órdenes. Se trata de un atajo artificial frente a la ejecución real del mercado en vivo.

En FTMO, aunque las cuentas proporcionadas son demo, hemos sido capaces de implementar el modelo de ejecución en vivo que ofrece a nuestros traders la verdadera experiencia del mercado real. Nuestro objetivo no es sólo proporcionar la oportunidad a los traders experimentados con el tamaño de cuenta significativo para operar, sino educar a los traders principiantes y prepararlos para operar como si estuvieran en un mercado real. Esto sólo es posible gracias a las tecnologías que nos permiten reflejar las condiciones de trading del mercado real como si estuviera en una cuenta real.

Conclusión

En este artículo, hemos aprendido que el slippage no tiene por qué ser un resultado desagradable, sino también una agradable sorpresa además del resultado positivo de una operación. Cada slippage puede ser Positivo o Negativo. Lo que desencadena un slippage son los rollovers del mercado, la ampliación de los spreads, la publicación de noticias relevantes, la volatilidad de los mercados, la baja liquidez y/o las brechas de fin de semana. En FTMO, proporcionamos a los traders las mejores condiciones y una sólida infraestructura técnica, que refleja los mercados reales en tiempo real. Además de esto, nos esforzamos por educar a los traders sobre todos los aspectos relacionados con el trading, de forma que les proporcionamos la imagen más transparente sobre cómo funcionan las cuentas en la práctica, haciendo que los traders sean conscientes de todas las circunstancias relacionadas con su progreso y experiencia en el trading. En caso de que no esté seguro o sospeche de un problema técnico en el procesamiento o la ejecución de su operación, nuestro equipo de asistencia está siempre dispuesto a revisar su operación y aclarar cualquier posible malentendido que pueda tener.