Angst sollte Ihre Gewinne nicht einschränken

Die meisten Trader neigen dazu, ihre Positionen zu vergrößern und mehr Risiko einzugehen, nachdem sie einen bestimmten Gewinn erzielt haben, weil sie glauben, sich dies leisten zu können. In der heutigen Folge der Serie über erfolgreiche Trader werden wir den gegenteiligen Fall beschreiben, bei dem ein Trader aus dem Bestreben heraus, seine Gewinne zu sichern (vielleicht teilweise etwas unnötig), seine Trades mit geringeren Gewinnen schloss, als er hätte erzielen können.

Es ist natürlich, dass ein Trader manchmal das Gefühl hat, dass er genug Geld verdient hat und daher einen riskanteren Trade versuchen kann. Kurz gesagt, er setzt ein höheres Chancen-Risiko Verhältnis (CRV) und erlaubt sich selbst, auf einen größeren Gewinn zu warten, als er normalerweise realisieren würde. Er muss den Trade nicht um jeden Preis mit einem Gewinn schließen, sondern wird länger im Trade bleiben, was möglicherweise zu einem besseren Gewinn führt. Kurz gesagt, die bereits erzielten Gewinne ermöglichen es ihm, noch bessere Ergebnisse zu erzielen, weil er nicht mehr gestresst ist.

Heute haben wir jedoch einen Trader, der sich am Ende seines Handelszeitraums gegenteilig verhalten hat. Trotz einer kleinen Anmerkung, über die wir am Ende des Artikels sprechen werden, gelang es dem Trader, während des gesamten Handelszeitraums im positiven Bereich zu bleiben, und seine Kontokurve sieht aus, wie es sich jeder wünschen würde. Dies schließt auch einen hohen Consistency Score ein.

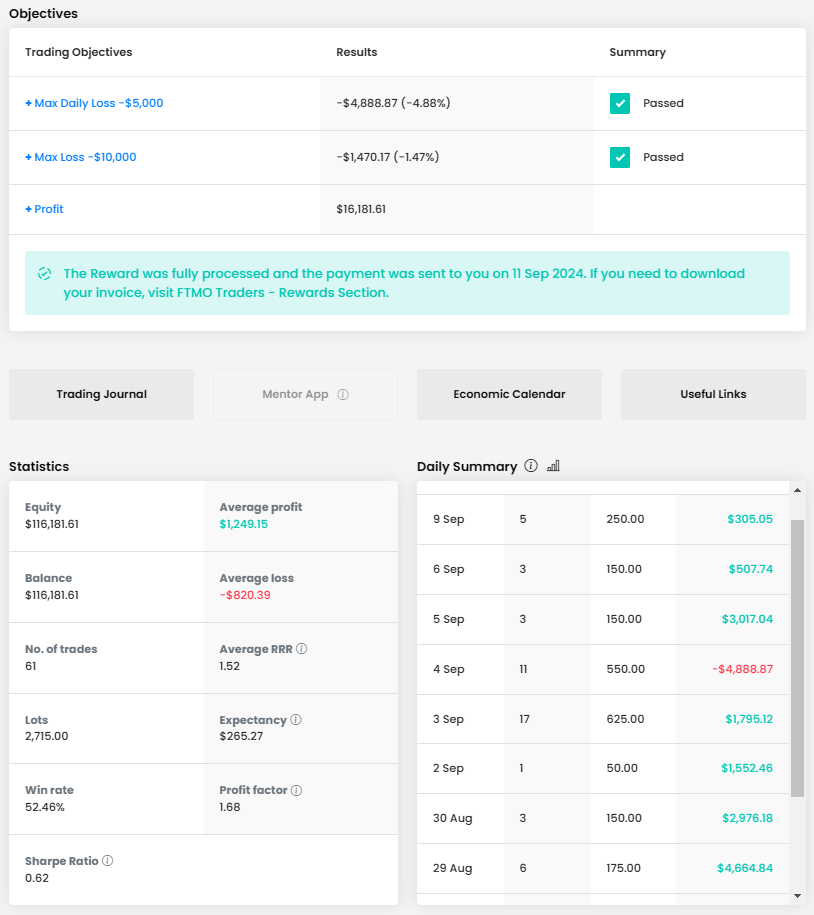

Dank seiner vergleichsweise konservativen Herangehensweise und seiner konstanten Ergebnisse hatte der Trader keinerlei Probleme mit Verlustgrenzen, die er nicht einmal annähernd erreichte. Ein Gewinn von über 41.000 US-Dollar ist wirklich beeindruckend und entspricht bei einem Kontostand von 200.000 US-Dollar einem Zuwachs von über 20%. Das durchschnittliche Chancen-Risiko Verhältnis (CRV) ist ebenfalls hervorragend und sollte zusammen mit einer Trefferquote von 50% langfristige Erträge garantieren.

Der Trader handelte über elf Handelstage hinweg und führte in diesem Zeitraum 18 Trades mit einer Gesamtgröße von 90 Lots aus. Dies ergibt durchschnittlich 5 Lots pro Position, was auch der tatsächlichen Positionsgröße des Traders entspricht.

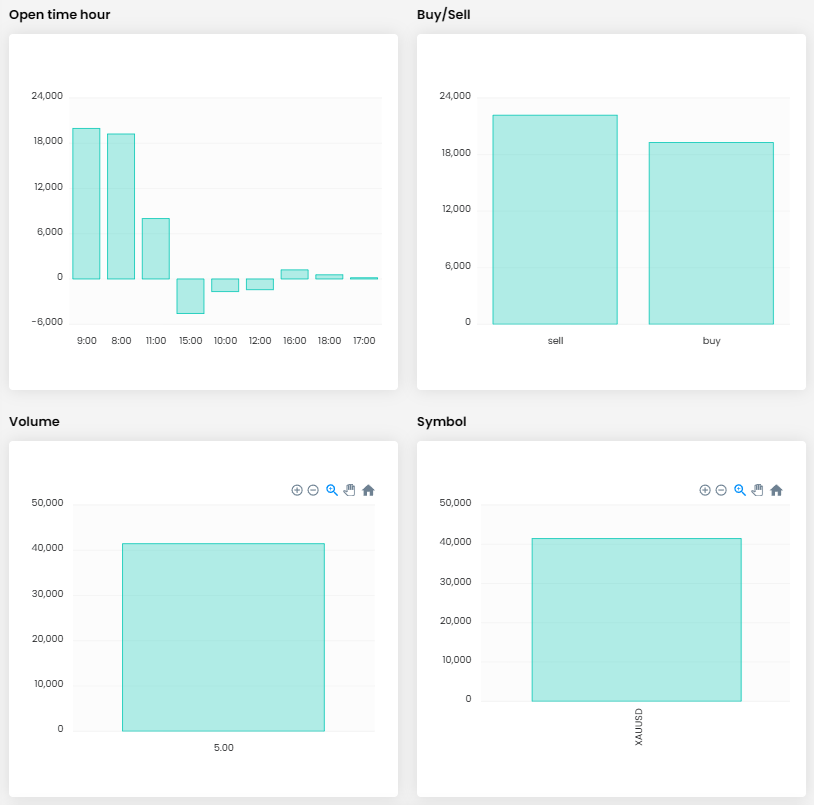

In den meisten Fällen eröffnete der Trader nur einen Trade pro Tag, aber wenn sich eine Gelegenheit bot, öffnete er zwei oder drei Positionen, jedoch nie gleichzeitig. Er ist daher ein sehr konservativer Trader. Er ist ein typischer Daytrader, der keine Positionen über Nacht offen lässt. In all seinen Trades setzte er einen Stop Loss und in den meisten Fällen auch ein Take Profit, wofür wir ihn loben möchten.

Die Ergebnisse für Kauf- und Verkaufspositionen sind selten ausgeglichen, und wie Sie sehen können, eröffnete er in der Regel die erste Position früh am Morgen, was sich auch in den Gesamtergebnissen widerspiegelte. Das einzige Instrument, mit dem der Trader gehandelt hat, war Gold, das seit langem eines der beliebtesten Instrumente ist.

Wir werden auch die profitabelsten Trades betrachten. Beide waren erfolgreich, an aufeinanderfolgenden Tagen, was für jeden Trader einen großen psychologischen Schub bedeutet. In beiden Fällen hat er wahrscheinlich davon profitiert, dass der Goldpreis in diesem Zeitraum seitwärts in einem bestimmten Bereich oder leicht abwärts gerichtet in einem Kanal bewegt hat. So musste er lediglich Trades, um die Grenzen von Unterstützung und Widerstand eingehen.

Im ersten Fall ging er etwas risikoreich vor, als die Unterstützung durchbrochen wurde und der Preis zur Long-Position zurückkehrte. Der Stop Loss wurde unter das Tief gesetzt, der Take-Profit wurde mit einem Chancen-Risiko Verhältnis von 7:1 festgelegt, und nach zehn Stunden, wurde der Trade durch den TP geschlossen, fast genau bei der Preisumkehr. Ein sehr guter Trade mit einem Gewinn von über $14.000.

Am nächsten Tag eröffnete der Trader am Morgen eine Short-Position nach einem Abprall von der Widerstandszone. Während des Trades hat er wahrscheinlich den Stop Loss auf ein niedrigeres Preisniveau verschoben, aber der Trade endete erneut am Take-Profit mit einem Chancen-Risiko Verhältnis von etwa 5:1. Der Gewinn betrug "nur" etwas über $10.000, aber auch dies war ein großartiger Trade, zu dem wir ihm gratulieren können.

Interessanterweise wurde der Trader am Ende des Handelszeitraums, nachdem er "sein Geld verdient hatte", vielleicht etwas zu vorsichtig. Dies ist keine Kritik, da das Schützen von Gewinnen eines der Hauptziele von konsequent profitablen Tradern sein sollte, aber in diesem Fall waren die Bedenken etwas zu konservativ. Selbst die Kontokurve zeigt, dass die Gewinne aus erfolgreichen Trades nicht mehr so signifikant waren wie zu Beginn, und aus den Charts unten können Sie sehen, warum wir uns kritisch äußern durften.

Im Fall des vorletzten Trades ist unsere Kritik etwas hart, denn der Trader erzielte einen Gewinn, bei dem er seinen Take-Profit gesetzt hatte. Es gibt also nichts zu bemängeln, der genannte Take-Profit war nicht einmal falsch gesetzt, da er über dem letzten Tief lag. Nach solchen Ergebnissen hätte der Trader jedoch vielleicht einen "mutigeren" Ausstieg aus dem Markt wagen können, da er bereits gegen den Trend eingestiegen war. Vielmehr könnten wir die Platzierung des Stop Losses kritisieren, der wahrscheinlich über dem lokalen Hoch hätte liegen sollen. Insgesamt können wir den Trade jedoch als gut bewerten, das Chancen-Risiko Verhältnis lag bei etwa 3,6:1.

Der letzte Trade kann etwas mehr Kritik vertragen, da es eine verpasste Gelegenheit war. Der Trader stieg ziemlich riskant ein, eine halbe Stunde nach der US-Inflation, die die Preise über das gesamte Spektrum der Instrumente, einschließlich Gold, signifikant schwankte. Wenn dies ein Einstieg über der Widerstandszone gewesen wäre, wie wir es auf dem Chart markiert haben, könnte es als guter, wenn auch immer noch risikoreicher, Einstieg angesehen werden. Der ursprüngliche Stop Loss war wahrscheinlich höher angesetzt, den der Trader dann auf ein neues niedrigeres Hoch verschob, um Verluste zu begrenzen, was in Ordnung ist.

Das eigentliche Problem lag mehr beim Ausstieg aus dem Markt. Der Trader traf den Preisrückgang nach einem schnellen Anstieg aufgrund überraschend hoher Inflationsdaten und setzte den Take-Profit mit einem Chancen-Risiko Verhältnis von etwa 7,5. So weit, so gut. Er schloss die erste Abwärtsbewegung nicht, weil er den Take-Profit nicht erreichte, was ebenfalls in Ordnung ist. Letztendlich schloss er den Trade jedoch manuell zu einem Zeitpunkt, als der Preis wieder zu fallen begann, was wirklich schade war. Dadurch war der Gesamtgewinn aus dem Trade deutlich geringer, als er hätte sein können. Möglicherweise hätte es gereicht, den Stop Loss einfach wieder über das neue lokale Hoch zu verschieben oder auf Break Even zu setzen und auf weitere Entwicklungen zu warten. Am Ende ist jedoch selbst ein kleiner Gewinn besser als ein Verlust, daher sollten wir die Kritik nicht übermäßig ausführen.

Hinweis: Da wir anhand des Charts die genaue Strategie des Traders nicht eindeutig definieren können, handelt es sich hierbei lediglich um die private Meinung des Autors des Artikels. FTMO Trader haben bei der Strategiewahl freie Hand und solange sie nicht explizit gegen unsere Handelsbedingungen verstoßen und unsere Risikomanagementregeln befolgen, liegt die Wahl der Strategie und die Ausführung einzelner Trades allein bei ihnen.

Über FTMO

FTMO hat einen zweistufigen Evaluierungsprozess entwickelt, um Handelstalente zu finden. Nach erfolgreichem Abschluss können Sie ein FTMO Account mit einem Guthaben von bis zu $200,000 erhalten. Wie funktioniert das?