Wyckoffova teorie a její aplikace v tradingu

Měli jste někdy při pohledu na graf pocit, že se v něm opakují vzory a cykly, ale vy je nejste schopni dešifrovat? Pokoušeli jste se někdy najít vhodný vstup do trhu, ale kvůli vlastním předsudkům jste si tím nebyli jisti? V dnešním článku se podíváme na Wyckoffovu teorii a její využití při identifikaci tržních fází.

Historie

Richard Demille Wyckoff byl považován za jednoho z pěti hlavních průkopníků technické analýzy a technického přístupu ke studiu akciového trhu na počátku 20. století. S investováním přišel do kontaktu ve velmi mladém věku a ve svých dvaceti letech už stál v čele vlastní firmy. Byl také zakladatelem časopisu The Magazine of Wall Street a jeho působení vyvrcholilo rozšiřováním povědomí o konceptu chytrých peněz a vlastním pojetí pravidel v obchodování.

Tento článek je shrnutím Wyckoffova teoretického a praktického přístupu k trhům spolu s tipy, jak rozpoznat obchodní příležitosti a realizovat dlouhé a krátké pozice, analyzovat obchodní pásma akumulace a distribuce a používat grafy k určení cílových cen.

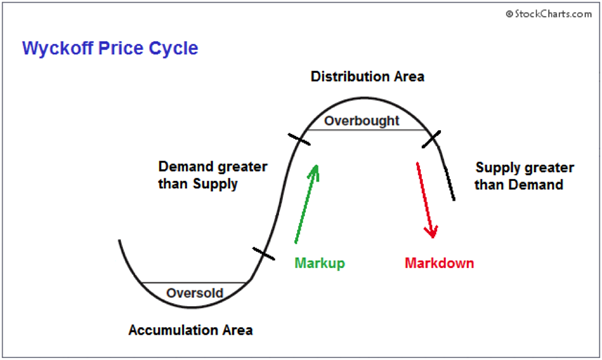

Wyckoffův cenový cyklus

Wyckoff tvrdí, že důkladnou analýzou nabídky a poptávky, kterou lze provést sledováním price action a objemu v čase, lze trh pochopit a předvídat. Studiem chování velmi úspěšných jednotlivců a skupin byl schopen díky svému postavení makléře a přístupu k informacím určit budoucí záměry těchto mocných zájmových skupin. Dělal to pomocí sloupcových a tzv. Point and Figure grafů, nicméně v dnešní době si díky vyspělé technologii můžeme dopřát luxus svíčkových grafů, který dokážou zobrazit stejné informace jako grafy používané Wyckoffem. Na následujícím obrázku je znázorněno idealizované schéma, jak si představoval fungování býčích a medvědích trhů ovládané velkými hráči.

Tři Wyckoffovy zákony

Wyckoffova metodika založená na grafech je postavena na třech základních "pravidlech", která mají vliv na řadu faktorů souvisejících s analýzou. Patří mezi ně identifikace současného a potenciálního budoucího směru trhu a jednotlivých akcií, výběr nejlepších akcií vhodných pro long nebo short pozice, určení, zda je akcie připravena opustit obchodní rozpětí, a extrapolace cílových cen v trendu na základě chování akcií v rámci obchodního rozpětí. Těmito zákony se řídí vyhodnocení každého grafu a výběr každé akcie vhodné k investici.

- Směr vývoje cen určuje zákon nabídky a poptávky. Tato myšlenka je základem Wyckoffova přístupu k obchodování a investování. Ceny rostou, když poptávka převyšuje nabídku, a klesají, když nabídka převyšuje poptávku. Porovnáním ceny a objemu v čase může obchodník nebo analytik zjistit, jak jsou nabídka a poptávka vyrovnané. Ačkoli se tento zákon zdá být jednoduchý, přesné vyhodnocení nabídky a poptávky na sloupcových grafech a pochopení souvislostí a struktury nabídky a poptávky vyžaduje velké úsilí..

- Zákon příčiny a následku pomáhá obchodníkům a investorům při stanovování cenových cílů tím, že odhaduje možnou velikost trendu, který by mohl vzniknout z obchodního rozpětí. V grafu Point and Figure představuje vodorovný počet bodů Wyckoffovu "příčinu" a cenové pohyby, které odpovídají počtu bodů, představují "následek". Sílu akumulace nebo distribuce uvnitř obchodního rozpětí, stejně jako to, jak se tato síla projeví v následujícím trendu nebo pohybu nahoru či dolů, lze považovat za princip fungování tohoto zákona.

- Zákon závislosti výsledku na úsilí předem naznačuje možné změny trendu, ke které by mohlo brzy dojít. Rozdíly mezi cenou a objemem mohou naznačovat změnu cenového trendu. Pokud se například po výrazné rally objeví v grafu četné sloupce s vysokým objemem (velké úsilí) ale v úzkém rozpětí, přičemž cena nedosáhne nového maxima (malý nebo žádný výsledek), může to naznačovat, že velcí investoři prodávají akcie v rámci příprav na změnu trendu.

Přístup k trhu v pěti krocích

Při výběru pozice nebo instrumentu k obchodování lze metodu navrženou R. Wyckoffem shrnout do tohoto pětikrokového přístupu. Ačkoli byly tyto přístupy aplikovány především na akciovém trhu, lze je použít na jakýkoli trh, na kterém působí institucionální obchodníci.

- Určení současného stavu trhu a jeho možného budoucího vývoje.

- Volba nástrojů v souladu s trendem.

- Výběr instrumentů s "příčinou", která se rovná minimálnímu cíli nebo jej převyšuje.

- Určení připravenosti trhů k pohybu.

- Načasování realizace s obratem burzovního indexu.

Analýzy obchodních rozpětí

Jedním z cílů Wyckoffova přístupu je lepší načasování trhu při zaujímání pozice v předstihu před pohybem, u kterého je dobrý poměr výnosu a rizika. Obchodní pásma (trading ranges - TR) jsou oblasti, kde se předchozí trend (růstový nebo klesající) zastavil a kde jsou nabídka a poptávka relativně vyrovnané. Instituce a další silné profesionální skupiny shromažďují (nebo distribuují) akcie v rámci TR, protože se připravují na své následné býčí (nebo medvědí) operace. Tzv. "Composite Man" aktivně nakupuje a prodává jak v akumulačním, tak v distribučním TR. Rozdíl však spočívá v tom, že v akumulačním počet nakoupených akcií převyšuje počet prodaných, zatímco v distribučním je tomu naopak.

"The Composite Man"

Wyckoff charakterizoval výraz "the Composite Man" ve svých teoriích takto:

"...všechny výkyvy na trhu a ve všech různých akciích by měly být sledovány, jako by byly výsledkem operací jednoho člověka. Říkejme mu "Composite Man", který teoreticky sedí v zákulisí a manipuluje s akciemi ve váš neprospěch, pokud nerozumíte tomu, jak ji hraje on, a k vašemu velkému zisku, pokud ji pochopíte."

Jinými slovy, obchodníci budou vnímat cenové pohyby na trzích jako výsledek jednání jednoho člověka a dále se doporučuje, aby se snažili přistupovat k trhům stejně jako tento the composite man, protože on je tím, kdo pečlivě plánuje, provádí a promýšlí své kroky.

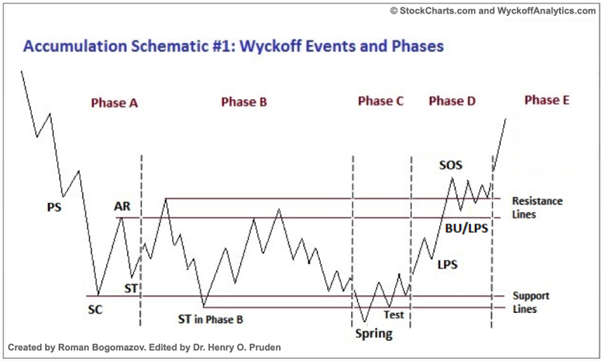

Akumulace: Události a fáze

PS je zkratka pro předběžnou podporu (preliminary support), kdy po delším klesajícím trendu začnou výrazné nákupy poskytovat významnou podporu. Cenové rozpětí (spread) se rozšiřuje a objem roste, což naznačuje, že klesající trend se možná blíží ke konci.

SC je zkratka pro kulminaci prodejů (selling climax), tedy bod na dně nebo v jeho blízkosti, na němž jsou podstatné nebo panické prodeje veřejnosti pohlceny většími profesionálními zájmy. V tomto bodě obvykle vrcholí rozšiřující se spread a prodejní tlak. Při SC se cena často uzavře daleko od minima, což reflektuje nákupy majoritních investorů.

AR je zkratka pro automatickou rally, ke které dochází v důsledku výrazného poklesu prodejního tlaku. Ceny jsou snadno vyhnány nahoru přílivem nákupů, který je dále umocněn pokrýváním krátkých pozic. Tento vrchol rally pomůže definovat horní hranici akumulační TR.

ST znamená sekundární test, při kterém se cena vrací do oblasti SC, aby se vyhodnotila rovnováha nabídky a poptávky. Jakmile se trh přiblíží k podpoře v okolí SC, měl by se objem a cenový spread dramaticky zúžit, aby došlo k potvrzení dna. Časté jsou vícenásobné ST po SC.

Test: V rámci TR a v rozhodujících okamžicích v průběhu zvyšování cen provádějí velcí hráči neustále testy nabídky. Když se při testu objeví významná nabídka, trh často není připraven na růst cen. Test nebo testy se často provádějí po tzv. pružině; úspěšný test (znamenající, že bude následovat další růst cen) obvykle vede k vyššímu minimu při nižším objemu.

SOS je zkratka pro znamení síly (sign of strenght), které je definováno jako růst ceny doprovázený rozšiřujícím se spreadem a relativně vyšším objemem. SOS se často objevuje po tzv. pružině a podporuje analýzu tohoto dřívějšího pohybu.

LPS je zkratka pro poslední bod podpory (last point of support), což je dno reakce nebo pullback následující po SOS. Návrat k LPS znamená obrat k podpoře směrem od rezistence s menším rozpětím a objemem. Navzdory zdánlivé přesnosti tohoto výrazu může být na různých grafech více LPS.

BU je zkratka pro back-up. Toto slovní spojení je zkrácenou verzí názorné metafory, kterou vymyslel Robert Evans, průkopník Wyckoffovy metody, jenž působil ve 30. až 60. letech 20. století. Evans přirovnal SOS ke "skoku přes potok" cenové rezistence a "zpět k potoku" (back up to the creek) znamenalo jak test další nabídky v okolí oblasti rezistence, tak krátkodobou strategii vybírání zisků. Back-up je typickou strukturální složkou, která přichází před výraznějším cenovým nárůstem. Může jít o prostý ústup nebo o nový TR na vyšší úrovni.

K pružinám nebo otřesům (springs or shakeouts) dochází obvykle na konci TR a vedoucí hráči na burze mají příležitost důkladně zhodnotit nabídku před zahájením akce zvyšování cen. K "pružině" dochází, když se cena pohybuje pod minimem TR a poté se otočí a uzavře v jeho rámci. Tato aktivita umožňuje mocným subjektům oklamat veřejnost o směru budoucího vývoje a nakoupit další akcie se slevou.

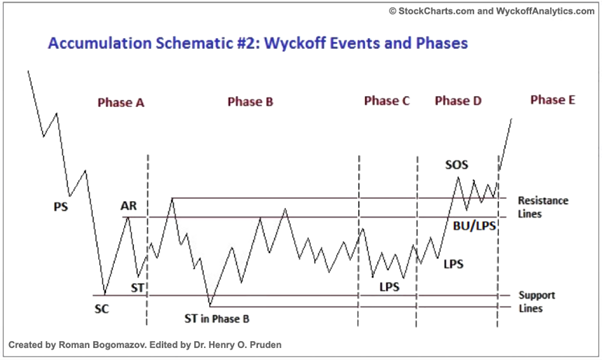

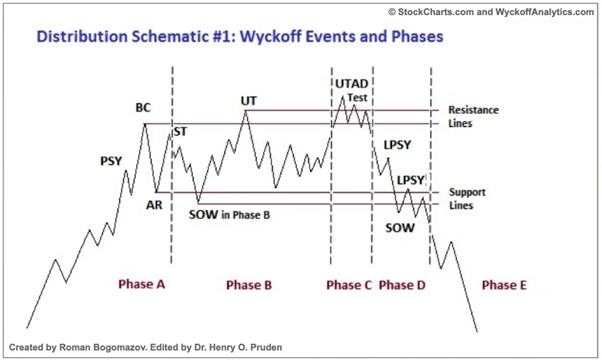

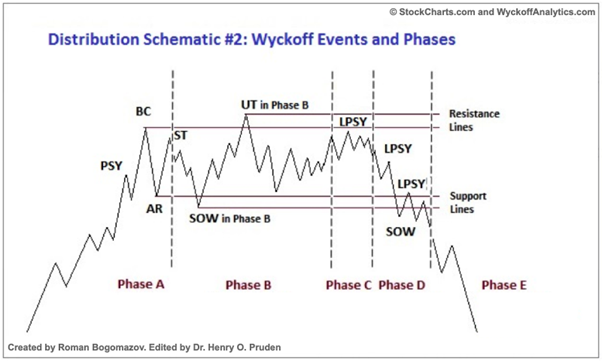

Schopnost předvídat a přesně odhadnout směr a velikost pohybu z TR je pro úspěch Wyckoffova přístupu nezbytná. Wyckoff naštěstí poskytuje vyzkoušené návody na lokalizaci a definování fází a událostí uvnitř TR, které následně slouží jako základ pro výpočet cílových cen v následujícím trendu. Čtyři schémata v tomto článku jsou příkladem těchto myšlenek: dvě ukazují typické varianty akumulačních TR, po nichž následují dva případy distribučních TR.

Fáze A znamená konec předchozího klesajícího trendu. Do této doby převládala nabídka. Předběžná podpora (PS) a kulminace prodejů (SC) jsou indikátory blížícího se snížení nabídky. Na sloupcových grafech, kde rostoucí spready a vysoké objemy ukazují přesun obrovského množství akcií od veřejnosti k silným profesionálním subjektům, jsou tyto události často zcela jasně patrné. Po uvolnění těchto silných prodejních tlaků obvykle následuje automatická rally (AR), která často zahrnuje institucionální poptávku po akciích i krytí krátkých pozic. Úspěšný sekundární test (ST) v blízkosti SC, který se zpravidla zastaví na stejné cenové úrovni jako SC nebo nad ní, bude vykazovat menší prodeje než dříve, zúžení spreadů a snížení objemů. Lze očekávat nová minima nebo delší období konsolidace, pokud ST klesne pod SC. Hranice TR jsou určeny minimy SC, ST a AR a také maximem AR. Pro snazší orientaci v chování trhu lze nakreslit vodorovné čáry, jak je znázorněno na dvou výše uvedených schématech akumulace.

Fáze B plní ve Wyckoffově analýze úkol "vytvořit důvod" pro nový růstový trend (viz Wyckoffův zákon č. 2 - "Příčina a následek"). Instituce a významní profesionální investoři si během fáze B vytvářejí zásoby relativně levného zboží v rámci přípravy na nadcházející zdražení. Proces institucionální akumulace, který zahrnuje nákup akcií za nižší ceny a využití krátkých prodejů ke sledování růstu cen, může trvat dlouho (často rok i déle). Během fáze B často dochází k několika ST a také k pohybům podobným vzestupu směrem k horní hranici TR. Obecně platí, že při vývoji TR jsou hlavními zájmovými skupinami čistí kupci akcií se záměrem získat co největší část volně se pohybující nabídky.

Fáze C: Během této fáze mohou subjekty označované jako "smart money" zjistit, zda je akcie připravena na zdražení, Cena akcie prochází rozhodujícím testem zbylé nabídky. Cenový pohyb pod stanovenou hladinu podpory TR (vytvořenou ve fázích A a B), který se rychle obrátí a vrátí se zpět do TR, se nazývá pružina, jak již bylo zmíněno. Protože pokles pod support zřejmě naznačuje pokračování poklesu, jedná se o ilustraci medvědí pasti. Ve skutečnosti však předznamenává začátek nového růstu a chytá opozdilé prodejce (medvědy) do pasti. Úspěšný test nabídky, který je ve Wyckoffově technice symbolizován pružinou (nebo otřesem), představuje vysoce pravděpodobnou obchodní příležitost. Jedná se o vynikající příležitost k zahájení alespoň částečné dlouhé pozice, protože pružina s nízkým objemem (nebo test otřesu s nízkým objemem) naznačuje, že akcie je pravděpodobně připravena na růst.

Analýzu podporuje vznik SOS brzy po pružině nebo otřesu. Jak je však uvedeno v akumulačním schématu č. 2, testování nabídky může probíhat dále nahoru v rámci TR bez pružiny nebo otřesu; v takovém případě může být obtížné identifikovat fázi C.

Fáze D: Pokud je naše analýza správná, měla by být výsledkem stálá převaha poptávky nad nabídkou. Důkazem toho je vzorec postupujících poptávek (SOS) při rozšiřujících se cenových gapech a rostoucím objemu, stejně jako reakcí (LPS) při zužujících se spreadech a klesajícím objemu. Cena během fáze D poroste minimálně k vrcholu TR. Obecně jsou LPS v této fázi skvělým místem pro zahájení nebo prodloužení ziskových dlouhých pozic.

Fáze E: Akcie během fáze E opouští TR, poptávka je plně pod kontrolou a všichni vidí navýšení cen. Poklesy, včetně otřesů a častějších reakcí, jsou obvykle dočasné. Kdykoli v průběhu fáze E jsou možné nové TR na vyšší úrovni zahrnující jak vybírání zisků, tak nákup dalších akcií (označované jako "opětovná akumulace") významnými subjekty. Na cestě k ještě vyšším cílovým cenám se tyto TR někdy označují jako "odrazové můstky".

Distribuce: Události a fáze

Předběžná nabídka neboli PSY (preliminary supply) nastává, když významní investoři začnou prodávat velké množství akcií po prudkém vzestupném trendu. Objem se zvyšuje a spread se rozšiřuje, což naznačuje možnost změny trendu.

BC: kulminace nákupů (buying climnax), charakterizovaná často výrazným nárůstem objemu a spreadu. Intenzita nákupů dosahuje vrcholu, přičemž profesionální zájmové skupiny uspokojují silnou nebo naléhavou veřejnou poptávku za ceny blízké jejich vrcholu. Vzhledem k tomu, že velké subjekty potřebují obrovskou poptávku veřejnosti, aby mohly prodat své akcie, aniž by došlo ke snížení ceny akcií, dochází k BC často ve spojení s vynikajícími zprávami o výsledcích hospodaření nebo jinými pozitivními zprávami.

AR: Automatická reakce. Po BC se silné nákupy výrazně snížily, ale silná nabídka přetrvala a nastala AR. Spodní hranice distribučního TR je částečně vymezena minimem daného výprodeji.

ST znamená sekundární test, při kterém se cena vrací do oblasti BC, aby se zhodnotila situace poptávky/nabídky na aktuálních cenových úrovních. Aby byl vrchol potvrzen, musí nabídka převýšit poptávku, takže objem a spread by měly klesat s tím, jak se cena přibližuje k oblasti rezistence BC. ST by se mohl projevit jako vzestup (upthrust - UT), v takovém případě se cena dostane nad rezistenci naznačenou BC a možná i další ST, než náhle otočí a uzavře pod rezistencí. Po UT cena často testuje spodní hranici TR.

SOW - znamení slabosti (sign of weakness). Sestupný trend ke spodní hranici TR (nebo těsně za ní), obvykle doprovázený nárůstem spreadu a objemu, je známkou slabosti (SOW). AR a počáteční SOW ukazují na posun v cenovém pohybu akcie, kdy nabírá kontrolu nabídka.

Poslední bod nabídky neboli LPSY (last point of supply). Slabá rally na těsném spreadu následující po testu podpory na SOW naznačuje, že trh má značné potíže s postupem vzhůru. Na vině neschopnosti tohoto trhu zotavit se může být silná nabídka, nízká poptávka nebo obojí. Než začnou vážné poklesy cen, znamenají LPSY konec poptávkového cyklu a poslední distribuční vlny velkých společností.

Vzestup po distribuci neboli UTAD (upthrust after distribution). Pružina a konečný otřes v akumulačním TR mají distribuční protějšek v podobě UTAD. Po průrazu nad rezistenci TR se odehrává v posledních fázích TR a nabízí jasný test nové poptávky. UTAD není nezbytnou strukturální složkou, podobně jako pružiny a otřesy: TR v distribučním schématu č. 1 obsahuje UTAD, zatímco TR v distribučním schématu č. 2 nikoli.

Fáze A: V distribučním TR označuje fáze A konec předchozího vzestupného trendu. Až do tohoto okamžiku na trhu převládala poptávka a předběžná nabídka (PSY) a kulminace nákupů (BC) jsou prvními výraznými známkami vstupu nabídky na trh. Po těchto událostech BC obvykle prochází sekundárním testem (ST), často při nižším objemu, a také automatickou reakcí (AR). Růstový trend však může skončit i bez dramatické události, která místo toho ukazuje, že poptávka se vyčerpala, protože se zmenšil spread a objem; při každém růstu dochází k menšímu pohybu vzhůru, dokud se neobjeví velké objemy nabídky.

Fáze B: Cílem fáze B je vytvořit základ před novým sestupným trendem. Instituce a významné obchodní subjekty se zbavují svých nadbytečných zásob a otevírají krátké pozice v rámci přípravy na následné zlevnění. Argumenty pro fázi B v distribuci jsou totožné s argumenty pro fázi B v akumulaci s tou výjimkou, že s vývojem TR jsou velké zájmové skupiny čistými prodejci akcií ve snaze spotřebovat co nejvíce zbývající poptávky. Tyto akce zanechávají stopy, které naznačují, že rovnováha nabídky a poptávky se vychýlila více ve prospěch nabídky než poptávky. Například spready a objemy směrem dolů se ve spojení s SOW obvykle dramaticky zvyšují.

Fáze C: Fáze C v distribuci může být odhalena vzestupem (UT) nebo UTAD. UT je, jak již bylo zmíněno opakem pružiny. Jedná se o cenový pohyb, který prorazí nad rezistenci TR, než se okamžitě otočí a uzavře v TR. V tomto případě se zkouší zbývající poptávka. Je to také past na býky, protože přestože se zdá, že naznačuje pokračování vzestupu, ve skutečnosti má za cíl "zmást" nevzdělané obchodníky s break-outem. Velké zájmové skupiny mohou pomocí UT nebo UTAD oklamat veřejnost ohledně směru trendu a poté prodat více akcií break-out obchodníkům a investorům za prémiovou cenu před zahájením poklesu. UTAD může navíc podnítit menší obchodníky s krátkými pozicemi, aby své akcie prodali a vzdali se jich ve prospěch větších investorů, kteří stojí za tímto pohybem.

Fáze D: Fáze D přichází po testech fáze C, které odhalují poslední záchvěvy poptávky. Cena se během fáze D pohybuje k podpoře TR nebo přes ni. Když je úroveň podpory zjevně prolomena nebo když cena po UT nebo UTAD klesne pod střed TR, důkaz, že nabídka má jasně navrch, se stává přesvědčivějším. V rámci fáze D často dochází k několika slabým rally; tyto LPSY nabízejí fantastické příležitosti k otevření nebo rozšíření úspěšných krátkých pozic. Fáze D je nebezpečná pro každého, kdo je stále v dlouhé pozici.

Fáze E: Fáze E ukazuje, jak se vyvíjí pokles; akcie opouští TR a nabídka má navrch. Když je prolomena podpora TR u velké SOW, je tento průraz často testován rally, která selže na podpoře nebo v jejím okolí. Navíc to dává s vysokou pravděpodobností šanci prodávat nakrátko. Během prolomení jsou následné rally obvykle slabé. Vrcholící akce může znamenat začátek akumulace nebo redistribuce TR po významném klesajícím trendu.

Analýza nabídky a poptávky

Jedním z hlavních principů Wyckoffovy techniky je analýza nabídky a poptávky na sloupcových grafech prostřednictvím studia kolísání objemu a ceny. Například cenový sloupec s širokým spreadem, maximem, které je výrazně vyšší než maxima několika předchozích sloupců, a větším než průměrným objemem může naznačovat existenci poptávky. Přítomnost nabídky naznačuje cenový sloupec s velkým objemem, širokým spreadem a minimem, které je výrazně nižší než minima předchozích sloupců. Tyto přímočaré ilustrace zakrývají složitost nuancí a spletitostí takové analýzy. Například správné rozpoznání a porozumění Wyckoffovým událostem a fázím v obchodních pásmech (TR), stejně jako určení toho, kdy je cena připravena na růst nebo pokles, závisí do značné míry na nabídce a poptávce.

Tato základní strategie je obsažena v prvním a třetím Wyckoffově zákoně (nabídka a poptávka, resp. úsilí versus výsledek). Konvenční názor většiny technické analýzy (a základní ekonomické teorie) akceptuje jeden ze zřejmých poznatků zákona nabídky a poptávky: cena postoupí na úroveň, kde se sníží poptávka a/nebo zvýší nabídka, aby se vytvořila nová (dočasná) rovnováha, když objednávky na nákup akcií v každém okamžiku převýší objednávky na prodej. Platí i opačný princip: pokud v kterémkoli okamžiku počet prodejních objednávek (nabídka) převýší počet nákupních objednávek (poptávka), rovnováha se (dočasně) obnoví poklesem ceny na úroveň, kde se nabídka a poptávka vyrovnají.

K předvídání pravděpodobných bodů obratu v cenových trendech vyžaduje třetí Wyckoffův zákon (Úsilí versus výsledek) identifikaci konvergence a divergence ceny a objemu. Pro ilustraci, když objem (úsilí) i cena (výsledek) výrazně rostou, jsou v rovnováze, což naznačuje, že poptávka bude pravděpodobně i nadále tlačit cenu vzhůru. Existují však situace, kdy objem může růst, možná i výrazně, ale cena jej nenásleduje, což má za následek pouze mírný posun. Pokud si všimneme tohoto cenově-objemového trendu v reakci na podporu v akumulačním obchodním pásmu, naznačuje to, že značný zájem absorbuje nabídku, a je tedy pozitivní. V distribučním obchodním pásmu vysoký objem při růstu s malým pohybem ceny naznačuje, že existuje silná nabídka ze strany velkých institucí, která brání růstu akcie.

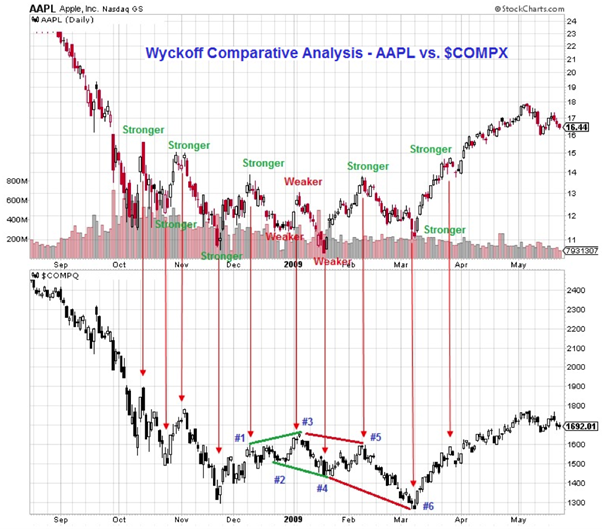

Srovnávací analýza síly

Analýza srovnávací síly byla vždy jedním z kroků Wyckoffova postupu výběru akcií. Vyhledával akcie nebo odvětví, která dosahovala lepších výsledků než trh, a to jak v průběhu trendů, tak v obchodních pásmech, aby našel vyhlídky na dlouhé pozice, na rozdíl od krátkých pozic, kde hledal ty, které dosahovaly horších výsledků. Všechny své grafy, včetně sloupcových a bodových, kreslil ručně. Svoji analýzu srovnávací síly proto prováděl tak, že vrstvil jeden graf přes druhý, aby mohl porovnat akcii s trhem nebo s ostatními ve stejném odvětví. Wyckoff zkoumal sílu nebo slabost každé vlny vzhledem k předchozím vlnám na stejném grafu a ke srovnatelným bodům na srovnávacím grafu při porovnávání po sobě jdoucích vln nebo výkyvů v každém grafu. Vyhledávání důležitých vrcholů a minim a jejich zaznamenávání na obou grafech je jednou z verzí této strategie. Sílu akcie pak lze posoudit porovnáním její ceny s minulými maximy nebo minimy a opakováním tohoto procesu na srovnávacím grafu.

Při pohledu na graf se můžeme domnívat, že Wyckoff se snažil čistě najít korelace a v bodech, kde cenové pohyby nebyly korelované, by se snažil pokračovat v dalším výzkumu, aby našel případné podhodnocené akcie.

Slovo na závěr

Při pohledu na graf můžeme určitě najít vzory a body vysvětlené v akumulačních a distribučních schématech, jak můžete vidět na obrázku níže.

Richard D. Wyckoff, jeden z průkopníků technické analýzy, žil přibližně před sto lety a poskytl veřejnosti některé z nejsilnějších poznatků a pohled na obchodování, které jemu a dalším studentům pomohly dosáhnout vysokých zisků. Jeho odkaz žije dodnes a mnoho studentů po celém světě zná jeho metodu, která zahrnovala myšlenky dalších titánů technické analýzy, jako byli Charles H. Dow (tzv. Dowova teorie) nebo Ralph N. Elliott (teorie Elliottových vln). Není pochyb o tom, že trhy mají určité cykly, kterými procházejí, a Wyckoffova teorie nabízí jednoduchý a logický pohled na celkový obraz cyklu. Přestože jsou vzory grafů ve fázi akumulace/distribuce zřídkakdy respektovány, definice jednotlivých bodů dávají při analýze grafů dokonalý smysl. V kombinaci analýzy nabídky/poptávky a komparativní analýzy síly činí tato metoda jeden z mocných nástrojů na trhu.

Co dělá FTMO?

Společnost FTMO vyvinula dvoufázový Ověřovací proces, který nám pomáhá s vyhledáváním talentovaných traderů. Po jeho absolvování můžete obchodovat na FTMO Accountu se zůstatkem až 4 000 000 Kč. Jak to funguje?.