Tenké a tlusté trhy aneb proč se některé hýbou rychleji než jiné

Proč některé trhy za den urazí sotva pár desítek ticků a jiné i stovky bodů? A proč jsou například forexové trhy tak volatilní po vyhlašování makroekonomických reportů? V tomto článku nahlédneme do podstaty těchto jevů pomocí nástrojů analýzy Order Flow, tedy analýzy samotných tržních objednávek.

Rozlišení trhů na volatilní a nevolatilní obvykle odpovídá dělení trhů podle hloubky a likvidity na tenké a tlusté. Klíčové pro rozdělení trhů na tenké (volatilní) a tlusté (nevolatilní) je množství limitních příkazů v trhu, které čekají na vyplnění. Přehled počtů čekajících kontraktů nalezneme v modulech hloubky trhu. Aby byla data o kontraktech k dispozici, musí se jednat o trh obchodovaný na burze, takže například u měnových párů a CFD derivátů si musíme pomoct analýzou hloubky trhů měnových futures, příslušných komodit, akcií apod. Za tato data se obvykle musí platit menší poplatky. Určitě to není pro úspěšné obchodování nezbytné, jde nám pouze o lepší pochopení daného tématu.

Jak si ukážeme níže, množství limitních objednávek v trhu je přímo úměrné likviditě (čím více čekajících kontraktů je přítomno, tím větší mám šanci na vyplnění své objednávky na ceně, kterou chci) a obvykle nepřímo úměrné volatilitě (čím více čekajících kontraktů je přítomno, tím větší objednávku budu potřebovat, abych pohnul cenou, takže tím méně je trh volatilní). Konkrétní hranice mezi tenkým a tlustým trhem není přesně definována, záleží na subjektivním vnímání každého obchodníka. Množství příkazů se liší trh od trhu, ale i v rámci jednoho trhu v čase. Ještě jednou a názorně:

Tlusté trhy

Na tlustých trzích se aktuální množství objednávek na cenu v hlavních obchodních hodinách pohybuje řádově mezi stovkami a tisíci. Z toho důvodu jde obecně o trhy méně volatilní, neboť je zapotřebí relativně vyšší množství kontraktů, aby se změnila cena. Mezi zástupce tlustých trhů patří na americké burze CME třeba trh E-mini S&P 500 nebo trh 30letých amerických dluhopisů. V Evropě můžeme jmenovat například trh FESX.

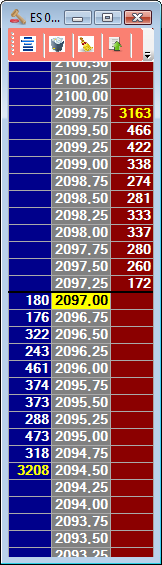

Ukázka hloubky tlustého trhu (E-mini S&P 500)

Jak vidíme na obrázku, abych změnil cenu o tick, potřebuji aktuálně zhruba 200 kontraktů. Objednávka na 1000 kontraktů, která se vyskytuje velmi vzácně, mi pak cenu vychýlí maximálně o 4-5 ticků. S menší objednávkou řádově o velikosti desítek kontraktů pak mám téměř jistotu, že všechny budou vyplněny na jediné ceně, nejvýše na dvou cenách. Výsledný trh je tedy likvidnější a méně volatilní.

Tenké trhy

Na tenkých trzích se množství objednávek na cenu obecně pohybuje od jednotek po desítky. Jde proto o trhy rychlejší, volatilnější, neboť i relativně menší objednávka je schopná tenkým trhem na rozdíl od tlustého pohnout, změnit cenu. Mezi zástupce tenkých futures trhů patří například E-mini Russel 2000 z burzy LYFFE nebo německý DAX.

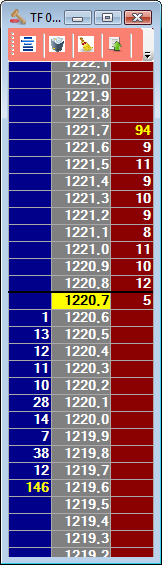

Ukázka hloubky tenkého trhu (E-mini Russell 2000)

Z obrázku plyne přesný opak, než u trhu tlustého. Abych změnil cenu o tick, stačí mi malá objednávka. Už v případě objednávky na nákup nebo prodej třeba 20 kontraktů mám téměř jistotu, že změním cenu o dva až tři ticky.

Umísťovat do takového trhu jednorázovou objednávku na více než 100 kontraktů by bylo holé šílenství, neboť moje výsledná průměrná cena by byla výrazně odlišná od aktuální a celkově bych ji změnil třeba až o deset a více ticků. Z těchto vlastností plyne, že se jedná o trhy málo likvidní, velice rychlé a volatilní.

Jak s tím souvisí makroekonomické reporty?

Těsně před vyhlášením důležitých makroekonomických reportů se z každého trhu stává trh tenký nebo mnohem tenčí než obvykle. Je tomu tak proto, že většina obchodníků stáhne své objednávky z trhu z důvodu nejistoty o výsledku reportu a následné reakce trhu. Po vyhlášení reportu pak především automatické algoritmy začnou do takto nelikvidního trhu doslova sypat relativně vysoké objednávky. Z tohoto důvodu bývají trhy po významných reportech rozkolísané a absolutně nečitelné.

Doba návratu takového trhu do normálních podmínek se pohybuje v řádu sekund až minut, ale v případě překvapivého výsledku nebo neočekávané zprávy se může prodloužit až na několik hodin i dní, jako se to stalo například 15.1.2015, kdy Švýcarská národní banka bez varování uvolnila tři roky starou kurzovou hranici 1,2 pro měnový pár EURCHF. Především měnové páry se švýcarským frankem byly po tomto kroku ochromeny po několik dní.

Co dělá FTMO?

Společnost FTMO vyvinula dvoufázový Ověřovací proces, který nám pomáhá s vyhledáváním talentovaných traderů. Po jeho absolvování můžete obchodovat na FTMO Accountu se zůstatkem až 4 000 000 Kč. Jak to funguje?.