Market Profile, Volume Profile a Teorie aukce

Teorie aukce trhu se snaží popsat hlavní účel trhu a způsob interakce mezi účastníky trhu, kteří tento účel plní. Jediným účelem trhu je usnadnit obchodování prostřednictvím tzv. duálního aukčního procesu.

Jedním z největších omylů obchodníků při rychlém pohybu trhu jedním směrem je tvrzení, že na trhu bylo více kupujících oproti prodávajícím. Není to pravda, protože na každého kupujícího musí být prodávající a naopak.

Když cena stoupá nebo klesá, neexistuje převaha na žádné straně. Rozhodující je míra agresivity nebo ochoty nakupovat/prodávat za vyšší/nižší ceny.

Jinými slovy, trh vždy hledá hodnotu na základě dynamiky nabídky a poptávky. To neplatí jen pro obchodování na finančních trzích, ale i pro jiné trhy.

Na příkladu cen akcií si můžeme použití této logiky lehce popsat. Řekněme, že právě teď se akcie společnosti Apple obchodují za 100 USD. Na trhu se objeví nový iPhone a je to katastrofa, baterie nefunguje, stále se vypíná atd.

Kvůli této události začne hodnota akcií Apple klesat, až se najdou noví kupci za cenu alespoň řekněme 80 dolarů za akcii. Zde se tvoří nová zóna hodnoty.

Po určitém čase se iPhony opraví, což znamená, že kupci začnou na trh opět vstupovat. A kde se cena pravděpodobně zastaví? Na předchozí zóně hodnoty na ceně kolem 100 dolarů.

Takto se chová prakticky každý trh, když účastníci trhu vyjednávají o cenách mezi rovnovážnými a nerovnovážnými hodnotami.

Teorie aukce definuje oblast, kde se zobchodovalo 68 % objemu, jako rovnovážnou oblast (Value Area).

Teorie aukce má tři klíčové elementy:

Cena - propaguje příležitosti na trhu

Čas - funguje jako regulátor

Objem - měří úspěšnost či neúspěšnost aukce, je variabilní a představuje interakci účastníků trhu na různých úrovních.

Pro pochopení teorie aukce musíte vždy pochopit kontext daného trhu.

Je cena v rovnováze nebo v nerovnováze?

Obecným pravidlem je, že jakmile se trh nachází uvnitř rovnovážné oblasti, s větší pravděpodobností tam zůstane a bude testovat její hranice.

Pokud je však trh v nerovnováze, bude často driftovat výše/níže, dokud se nezastaví, což je obvykle uvnitř předchozí rovnovážné oblasti.

Úvod do Profilu trhu (Market Profile)

Koncept Market Profile byl vytvořen na Chicago Board of Trade (CBOT) obchodníkem Peterem Steidlmayerem a poprvé zveřejněn v 80. letech jako produkt CBOT. Market Profile sám o sobě není samostatnou strategií, ale představuje jiný způsob, jak se můžete dívat na trh a činit lepší obchodní rozhodnutí.

Trh vnímá jako na aukční proces, který je ovlivňován nabídkou a poptávkou stejně jako každá jiná aukce, například vývoj cen potravin, plynu atd.

Cena roste, dokud jsou na trhu kupující, kteří jsou ochotni nakupovat za vyšší ceny. Cena roste, dokud existuje alespoň jeden kupující, který je ochoten nakupovat za určitou cenovou hladinu.

Opačný scénář nastává, když cena klesá, trh se snaží nalákat prodávající ochotné prodávat za nižší ceny, které jsou atraktivní pro kupující.

Při tomto zjednodušeném popisu je důležité si uvědomit, že v každé transakci musí být jeden obchodník, který nakupuje a jeden který prodává, aby se trh pohyboval.

Když cena roste nebo klesá, neexistuje převaha na žádné straně, ale roli hraje míra agresivity nebo ochoty nakupovat/prodávat za vyšší/nižší ceny.

Dalším faktorem, který tvůrci Market Profile zohledňují, je skutečnost, že trh je řízen opakujícími se vzorci chování účastníků trhu, které jsou stejné na všech trzích, jako jsou akcie, futures nebo forex. To znamená, že Market Profile je použitelný pro každý trh, který si vyberete. Z tohoto důvodu nemá Market Profile přísná pravidla. Na Market Profile se díváme jako na hlavní přístup a je na každém obchodníkovi, jak tuto techniku využije.

Od prvního uvedení v 80. letech minulého století se Market Profile vyvíjí tak, aby byl schopen reagovat na změny v obchodním prostředí. Probíhající globalizace a elektronizace na trzích způsobily nižší dopad obchodních seancí jako hlavních faktorů ovlivňujících cenu, protože lidé mohou obchodovat odkudkoli na světě v kteroukoli denní dobu.

Market Profile - grafické znázornění

Místo klasického grafického znázornění znázorňuje Market Profile samostatné obchodní seance v tzv. profilech.

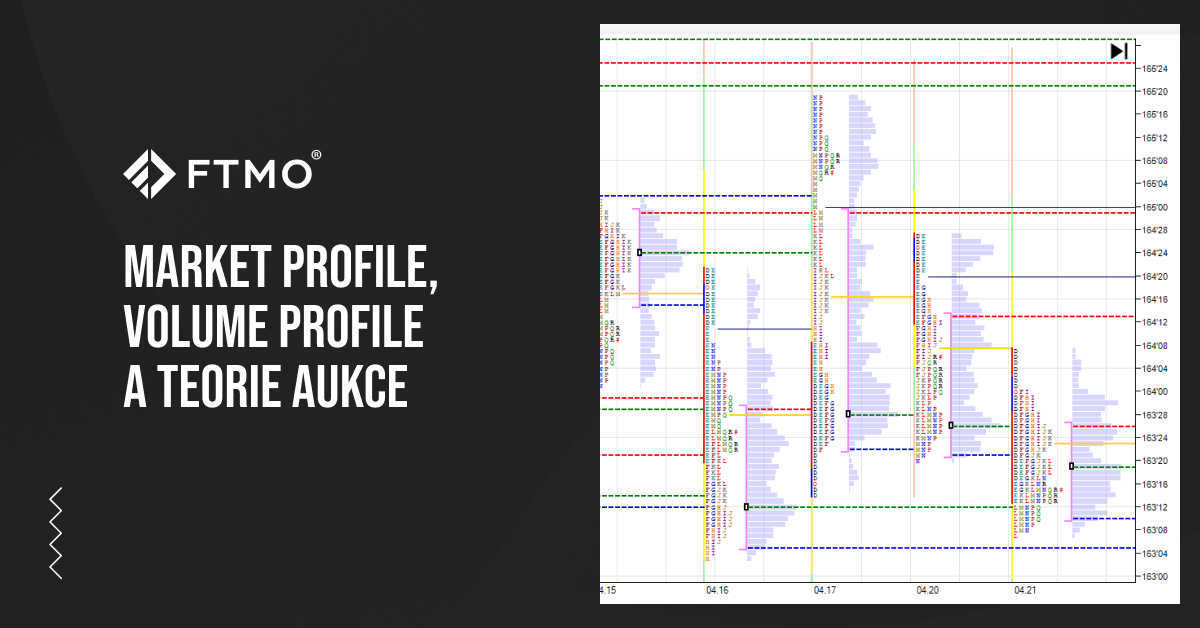

Obrázek níže ukazuje příklad, jak může vypadat obrazovka obchodníka využívajícího Market Profile.

Osa Y představuje cenu, zatímco osa X představuje čas.

To je něco, co můžeme vidět i na našich svíčkových grafech, ale na Market Profile je čas reprezentován formou jednotlivých sekcí, v tomto případě seancí podle pravidelných obchodních hodin produktu.

Reprezentace jednotlivých seancí je tvořena TPO (Time Price Opportunity) na levé straně a VPO (Volume Price Opportunity) na pravé straně.

To, co vidíme, je trojrozměrný graf zobrazený v dvourozměrném prostoru.

Nejprve si probereme TPO.

TPO (Time Price Opportunity - Market Profile)

V rámci jedné obchodní seance není čas oddělen polohou jednotlivých elementů, ale pouze typografickým oddělením pro různá obchodní období.

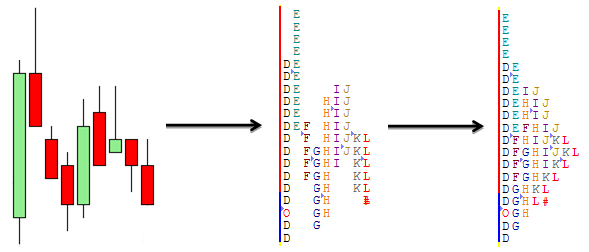

Princip TPO lze znázornit tímto obrázkem.

Na levém obrázku je typický 30minutový graf. Jednotlivé svíčky jsou nahrazeny písmeny anglické abecedy, ve výše uvedeném příkladu - počínaje písmenem D (obrázek uprostřed). Písmeno O v první periodě zvýrazňuje otevírací cenu a symbol # v poslední periodě představuje závěrečnou cenu.

Na konci každé seance se všechna písmena seřadí tak, aby mezi nimi nezůstala žádná mezera.

Tímto způsobem je market Profile (poslední obrázek vpravo) dokončen.

Z profilu TPO vypočítáme POC (point of control) - linii s největším množstvím čísel a VA (value area) - 70 % písmen kolem POC.

Tyto výpočty se používají také u VPO, kde se většina obchodníků domnívá, že najdou přesnější úroveň na základě objemu, nikoliv času, jak je tomu u TPO.

VPO (Volume Price Opportunity - Volume Profile)

Na rozdíl od všech tradičních objemových indikátorů najdeme VPO na ose Y v našem grafu.

Objem se zobrazuje a počítá zvlášť na každé cenové úrovni, a to nám dává možnost přesněji určit férovou hodnotu.

Slovník profilů

Účastníci trhu a jejich motivace

Tvůrce Market Profile Peter Steidlmayer začal rozdělovat účastníky trhu do dvou hlavních skupin.

Každá skupina má jinou motivaci a obchoduje v jiném časovém rámci a s různou velikostí.

Obchodníci s krátkodobým časovým rámcem - Short-term Time Frame traders, STF

Obchodníky, kteří obchodují na nízkých časových rámcích, Steidlmayer zařadil do kategorie malých, většinou retailových obchodníků, kteří chtějí obchodovat v intradenním režimu. Nemají dostatek času čekat na příznivé ceny a obchodují mezi sebou kolem férové hodnoty, která je reprezentována pomocí Point of Control a kterou obě strany považují za dostatečně férovou pro nákup a prodej. Obecně nemají dostatek kapitálu, aby mohli hýbat trhem.

Pro stanovení počátečního stavu (Initial Balance, IB) používá Steidlmayer první obchodní hodinu po otevření trhu. Jako referenční bod používáme první obchodní hodinu obchodního dne (IB).

Obchodníci s dlouhým časovým rámcem - Long-term Time Frame traders, LTF

Obchodníci na LTF, které lze také nazvat obchodníky s jiným časovým rámcem (Other Time Frame, OTF), obvykle otevírají své pozice na několik dní, týdnů, měsíců nebo let. Mohou si dovolit čekat déle na cenovou úroveň, kterou považují za příznivou. Obvykle se těmto obchodníkům říká Smart Money - banky, hedgeové fondy a instituce, které mají ve srovnání s retailovými obchodníky mnohem vyšší kapitál. Díky tomu mohou otevírat velké pozice, které mohou ovlivnit cenu a vytvořit na trhu dlouhodobou dynamiku. Většinou nemohou otevřít ani počet kontraktů za jednu cenu, takže musí své pozice pomalu budovat, což ve většině případů trvá několik dní a vede to k vytvoření tržního trendu.

Market Profile - Typy distribuce

Abychom mohli efektivně obchodovat Market Profile, musíme jednotlivé obchodní dny rozdělit do kategorií podle počátečního zůstatku seance. Analýza počátečního zůstatku pro každý den může obchodníkovi pomoci při rozhodování v pozdějších obchodních hodinách.

Počáteční zůstatek se většinou používá při obchodování futures, protože Forex je 24hodinový trh, ale přesto je nedílnou součástí obchodování Market Profile, takže každý obchodník, který chce tento koncept zvládnout, by ho měl znát. Ukázky, které uvidíte, budou znázorněny s oběma profily Market a Volume vedle sebe. U VPO je IB označen černou čarou a v případě TPO modročervenou svislou čarou.

Normální den

Název tohoto dne může být zavádějící, protože se s ním v každodenním obchodování setkáváme velmi zřídka.

Tento den je typický tím, že IB je širší než obvykle a během celého dne není prolomen.

Díky tomu můžeme říci, že OTF vstoupily do trhu v první hodině a dále se již neúčastní.

Short Term Tradeři a scalpeři jsou velmi aktivní, ale nemají dostatečnou sílu trh rozhýbat.

Normální varianta Normálního dne

Jedná se o nejtypičtější typ distribuce. Vyznačuje se tím, že IB s normální velikostí je porušen pouze jedním směrem.

Prolomení IB pouze na jednu stranu znamená, že do trhu vstoupilo OTF a snaží se posunout cenu mimo IB.

Trendový den

Tento den je charakteristický tím, že OTF ovládá trh od otevření do uzavření.

K trendovému dni dochází, když je IB prolomen alespoň 2krát oproti normálnímu IB. Vzniká, když se změní férová hodnota trhu.

Kvůli prudkým pohybům trh opouští oblasti s nízkým objemem, které bývají v nadcházejících dnech testovány.

Dvojitá distribuce

Dvojitá distribuce se projevuje rychlou změnou rovnovážné oblasti (value area) během dne, k čemuž často dochází během zpráv s velkým dopadem. Rychlý pohyb způsobí konec jedné distribuce, prolomení IB a vytvoření nové distribuce na opačné straně profilu. To, co můžeme vidět na konci dne, jsou dvě vyrovnané distribuce s významnými oblastmi s nízkým objemem.

Neutrální den

Podobně jako v případě Normálního dne máme rozšířený počáteční stav (IB). Pokud cena prorazí nad maximum IB, rychle to přiláká prodejce, kteří nejspíš vrátí cenu zpět k bodu kontroly nebo k minimu IB. Jakmile prodejci prorazí pod minimum IB, cena se rychle obrátí a trh nakonec uzavře uvnitř rozpětí IB.

Neutrální den - extrém

V takový den je IB také prolomen na obě strany, ale trh na konci dne uzavře mimo rozsah IB. To znamená, že jedna strana OTF byla agresivnější.

Netrendový den

Zastoupeno velmi těsným IB.

Netrendové dny můžeme zažít během svátků nebo před zprávami s velkým dopadem.

Typy otevření

Při obchodování Market Profile definujeme čtyři typy typů otevření na základě předchozího dne.

Schopnost identifikovat časný typ otevření pomůže obchodníkovi nastavit orientaci pro daný den.

Open-Drive (OD)

Open-drive se projeví, když se cena začne pohybovat jedním směrem ihned po otevření trhu.

V těchto případech může být otevírací cenou maximum nebo minimum dne.

Tento typ otevření nám dává signál, že není chytré obchodovat proti trendu a je mnohem chytřejší počkat na pullbacky a obchodovat s tímto trendem.

Open-Drive nám dává silné znamení, že se férová hodnota ceny rychle mění a že vstupujeme do trendujícího trhu.

Open-test-drive (OTD)

Open-test-drive je obvyklejší typ otevření, kdy je trh na cestě otestovat významnou úroveň z předchozího dne.

Sledujeme reakci z POC předchozího dne, minimum rovnovážné oblasti (Value Area Low) a maximum rovnovážné oblasti (Value Area High).

Open-rejection-reverse (ORR)

Podobně jako u OTD můžeme vidět otevření v jednom směru, ale prudké odmítnutí na jednom místě.

Rozdíl mezi OTD a ORR spočívá v tom, že ORR obvykle míří na některé vyšší časové rámce s velkou likviditou.

Otevřená aukce

Otevřená aukce signalizuje rovnováhu mezi kupujícími a prodávajícími.

V této situaci se účastníci trhu dohodli na férové hodnotě pro celý obchodní den a cena se obvykle odráží uvnitř rovnovážné oblasti (Value Area) z předchozího dne.

Objem na Forexu

Informace o skutečném objemu jsou k dispozici na různých burzách a nejsou zadarmo.

Mnoho obchodníků bude tvrdit, že na Forexu neexistuje žádný objem, protože se nacházíte na mimoburzovním trhu (OTC), který nemá centrální burzu a neexistuje žádná standardizace objemu a expirace.

To je pravda, ale jakmile si zobrazíte objem pro jakýkoli CFD, uvidíte tento objem odvozený na ose x jako pop-up. Nyní jej porovnejme se skutečným objemem.

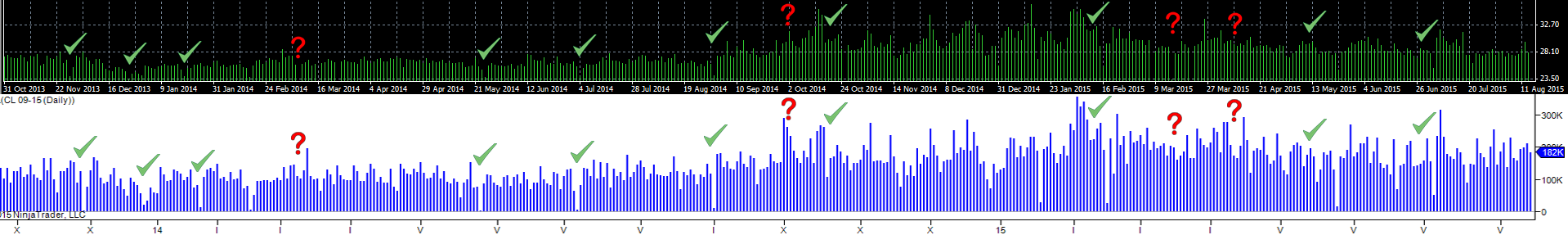

Výše uvedený graf ukazuje CFD na surovou ropu na platformě MT4 od 1. listopadu 2013 do 13. srpna 2015. Histogram zobrazuje změny ceny na denních periodách.

Na výše uvedeném grafu vidíte graf futures na surovou ropu na burze CME od 22. října 2013 do 13. srpna 2015.

Histogram ukazuje hodnotu skutečně zobchodovaných kontraktů během obchodních hodin na trhu.

Porovnejme tyto dva histogramy vedle sebe.

Objemy označené zaškrtávátky jsou víceméně stejné. Naopak objemy označené otazníky se výrazně liší. Z uvedeného příkladu je patrné, že se nejedná o dokonalou korelaci, ale objemy jsou spíše stejné. Objemy futures jsou podrobnější, ale není důvod, abyste objemy neřešili, když obchodujete CFD kontrakty.

Market Profile indikátory pro MetaTrader4

Tyto indikátory nejsou dílem týmu FTMO a neneseme odpovědnost za případné chyby v obchodování. Tyto indikátory také mohou zpomalit vaši obchodní platformu, takže je nedoporučujeme používat v době exekuce.

+TPO

Data, která chcete analyzovat, můžete snadno nastavit.

ay-MarketProfileDWM

Zobrazuje profil pro každý obchodní den s rovnovéžnou oblastí (Value Area).

Market Statistics

Tento ukazatel je postavený na čase a Price Action namísto skutečného objemu.

TPO-Range

Můžete snadno nastavit rozsah, který chcete analyzovat.

Market Profile in Forex trading

Na závěr tohoto článku uvedeme několik živých příkladů z devizového trhu, abychom ukázali, jak přínosný může být Market Profile při každodenním obchodování.

Tento článek slouží pouze pro informační účely a některé informace nemusí odrážet aktuální nabídku služeb nebo vlastnosti produktů. Vždy prosím ověřte nejnovější podmínky na oficiálních stránkách produktu.

Co dělá FTMO?

Společnost FTMO vyvinula dvoufázový Ověřovací proces, který nám pomáhá s vyhledáváním talentovaných traderů. Po jeho absolvování můžete obchodovat na FTMO Accountu se zůstatkem až 4 000 000 Kč. Jak to funguje?