La paura non deve limitare i tuoi profitti

La maggior parte dei trader tende ad aumentare le proprie posizioni e ad assumere maggiori rischi dopo aver raggiunto un certo profitto, perché ritiene di poterselo permettere. Nella parte odierna della serie sui trader di successo, descriveremo il caso opposto, in cui un trader, nel tentativo di preservare i propri profitti (forse un po' inutilmente), ha chiuso le proprie operazioni con profitti inferiori a quelli che avrebbe potuto ottenere.

È naturale che a volte un trader ritenga che, avendo guadagnato abbastanza, possa tentare un'operazione più rischiosa o, in breve, che imposti un RRR più alto e si permetta di aspettare un profitto maggiore di quello che realizzerebbe normalmente. In breve, non ha bisogno di chiudere l'operazione a tutti i costi con un certo profitto, ma aspetterà più a lungo nell'operazione, il che potrebbe portare a un profitto migliore. In breve, i profitti esistenti gli permetteranno di ottenere risultati ancora migliori perché non è più stressato.

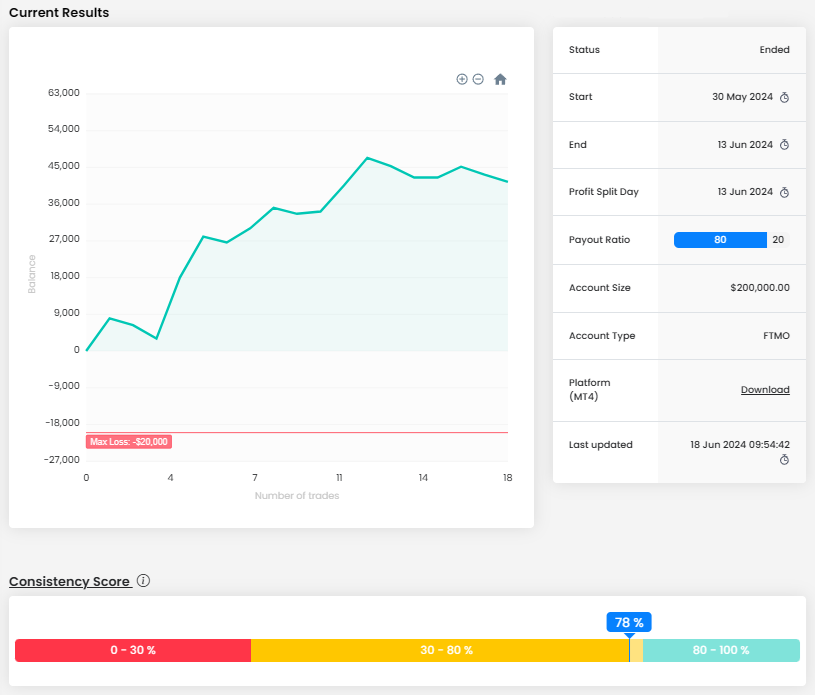

Ma oggi abbiamo un trader che si è comportato in modo opposto alla fine del suo periodo di trading. Nonostante questa piccola irregolarità, che discuteremo alla fine dell'articolo, il trader è riuscito a rimanere nei numeri verdi dall'inizio alla fine del periodo di trading e la sua curva di bilancio ha l'aspetto che tutti vorrebbero avere. Compreso un punteggio di consistenza elevato.

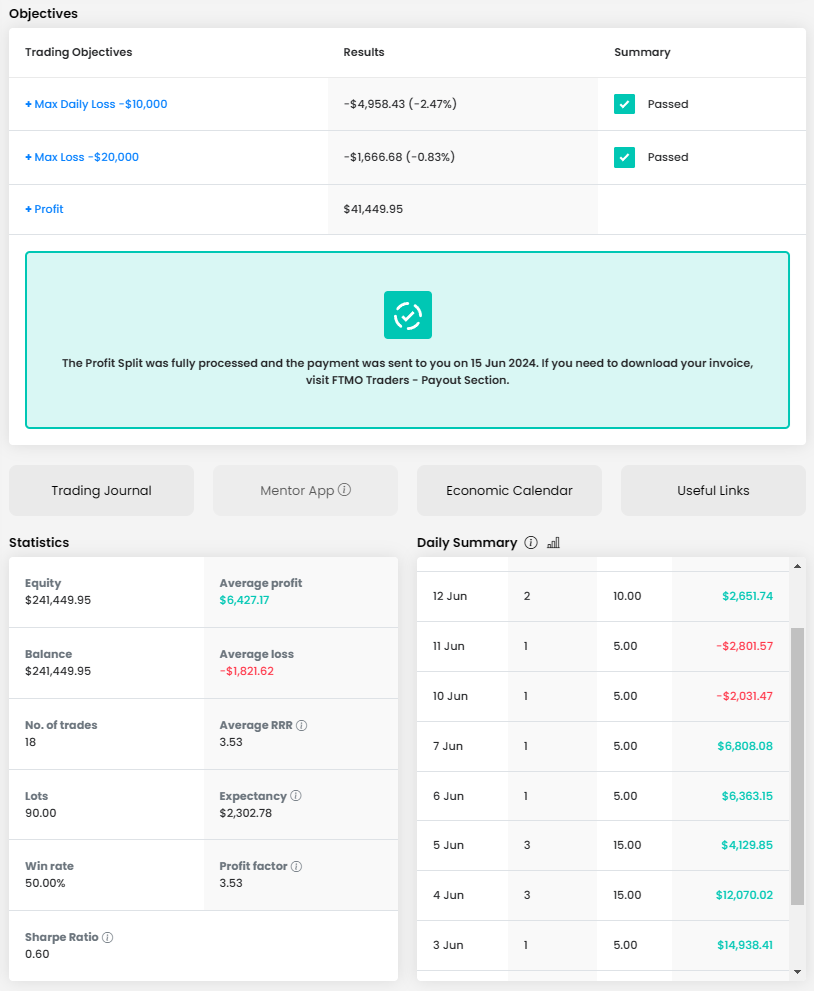

Grazie al suo approccio relativamente conservativo e ai risultati costanti, il trader non ha avuto alcun problema con i limiti di perdita, che non ha nemmeno sfiorato. Un profitto di oltre 41.000 dollari è davvero impressionante e, con un conto di 200.000 dollari, rappresenta un apprezzamento superiore al 20%. Anche il RRR medio è ottimo e, insieme a un tasso di vincita del 50%, dovrebbe garantire rendimenti a lungo termine.

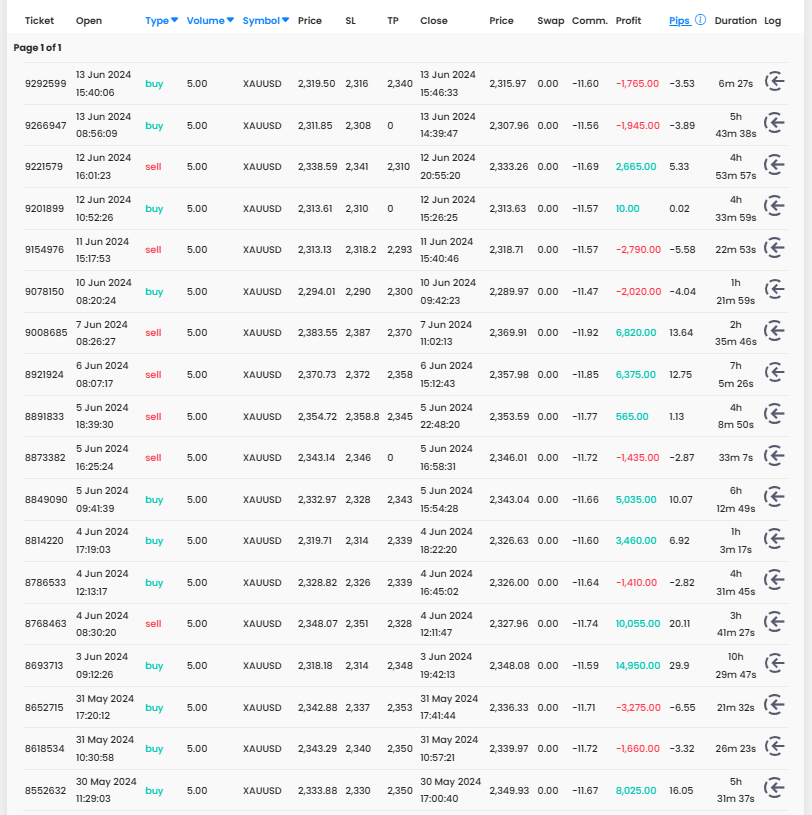

Il trader ha operato per undici giorni di trading e in questo periodo ha eseguito 18 operazioni con una dimensione totale di 90 lotti. Ciò significa 5 lotti per posizione, che è anche la dimensione effettiva di tutte le posizioni del trader.

Nella maggior parte dei casi, il trader apre una sola operazione al giorno, ma quando si presenta l'opportunità, apre due o tre posizioni, ma mai contemporaneamente. Si tratta quindi di un trader molto conservativo. È un tipico trader intraday che non tiene aperte le posizioni durante la notte. In tutte le sue operazioni ha fissato uno Stop Loss e nella maggior parte dei casi anche un Take Profit, cosa che apprezziamo.

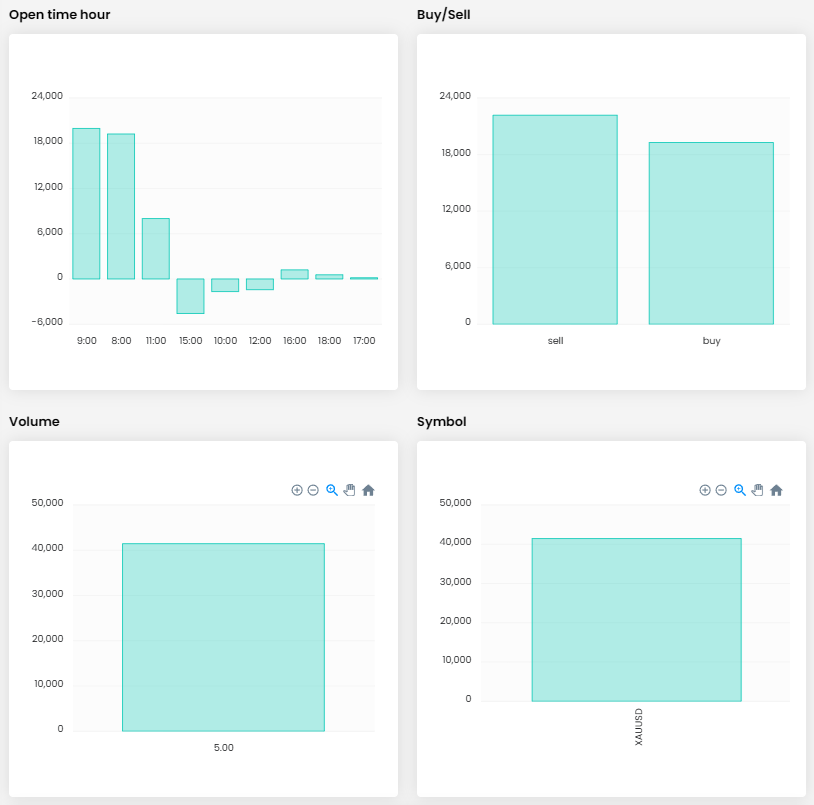

I risultati delle posizioni di acquisto e di vendita sono raramente equilibrati e, come si può vedere, di solito apriva la prima posizione al mattino presto, il che si rifletteva anche nei risultati complessivi. L'unico strumento su cui il trader ha operato è stato l'oro, che da tempo è uno degli strumenti più popolari.

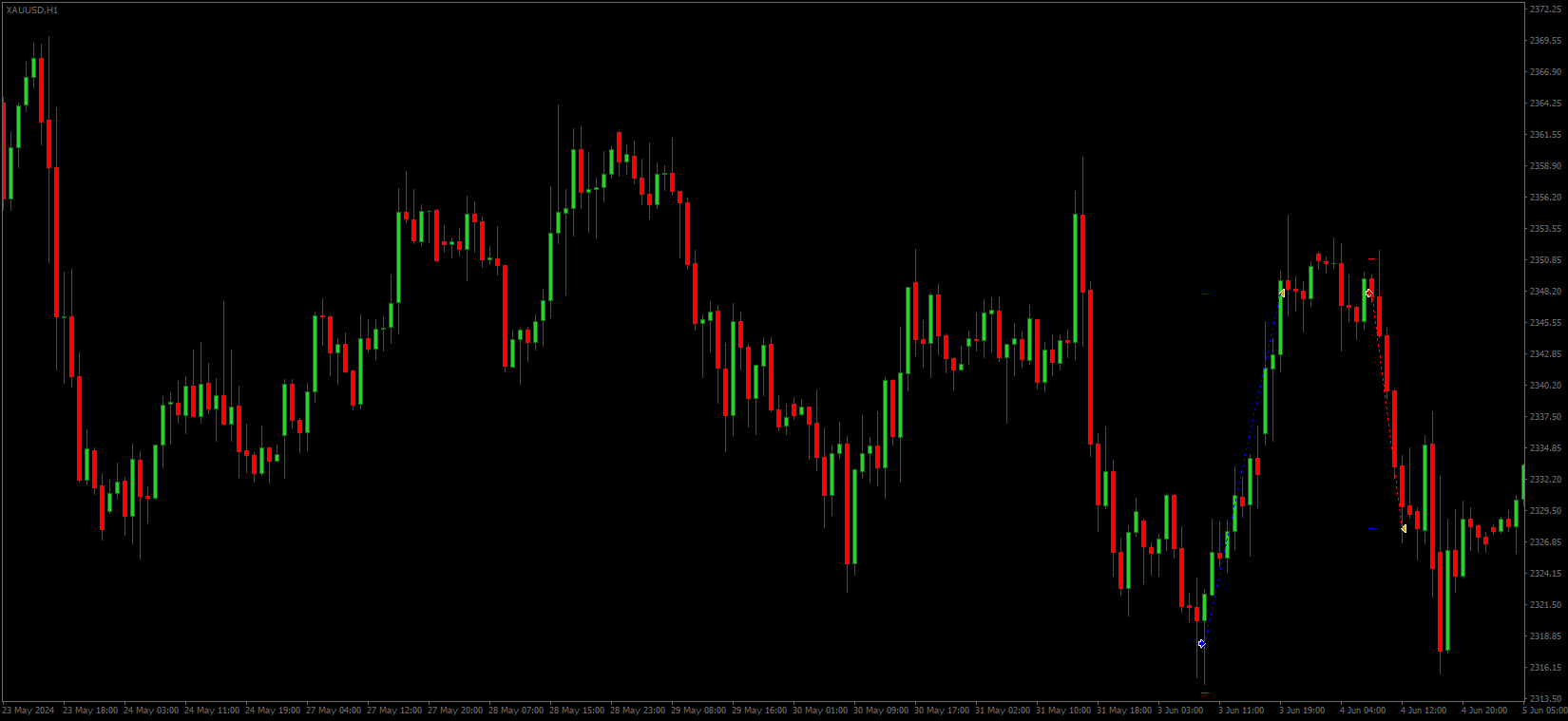

Analizzeremo anche le operazioni più redditizie. Entrambe le operazioni hanno avuto successo in stretta successione, nell'arco di due giorni consecutivi, il che rappresenta una grande spinta psicologica per qualsiasi trader. In entrambi i casi, il trader ha probabilmente approfittato del fatto che il prezzo dell'oro si muoveva lateralmente in un determinato intervallo o in un canale leggermente discendente durante questo periodo, per cui tutto ciò che ha dovuto fare è stato entrare nelle operazioni intorno ai limiti di supporto e resistenza.

Nel primo caso, è entrato un po' a rischio quando il supporto è stato rotto e il prezzo è tornato in posizione long. Stop Loss sotto il minimo, Take Profit a RRR 7:1 e dopo dieci ore di trading uscita a TP, quasi esattamente in corrispondenza dell'inversione di prezzo. Un'ottima operazione con un profitto di oltre 14.000 dollari.

Il giorno successivo il trader ha aperto una posizione short al mattino dopo un rimbalzo dalla resistenza. Durante l'operazione, probabilmente ha spostato lo SL su una perdita più bassa, ma l'operazione si è conclusa nuovamente al TP con un RRR di circa 5:1. Uscita di nuovo al TP, profitto "solo" leggermente superiore a 10.000 dollari, ma anche un ottimo trade, possiamo solo congratularci.

È interessante notare che alla fine del periodo di trading, quando il trader ha "fatto i soldi", è diventato forse un po' troppo cauto. Non si tratta di una critica, poiché il mantenimento dei profitti dovrebbe essere uno degli obiettivi principali dei trader costantemente redditizi, ma in questo caso le preoccupazioni erano un po' eccessive. Anche la curva di bilancio mostra che i guadagni derivanti dalle operazioni di successo non sono così significativi come all'inizio, e si può vedere nei grafici sottostanti perché ci siamo permessi di essere critici.

Nel caso della penultima operazione, la nostra critica è un po' severa perché il trader ha realizzato un profitto nel punto in cui aveva impostato il Take Profit. Non c'è quindi nulla da rimproverargli, il TP menzionato non era nemmeno impostato in modo esplicitamente sbagliato, dato che è stato posizionato sopra l'ultimo minimo, ma dopo tali risultati, forse il trader avrebbe potuto permettersi un'uscita dal mercato più "coraggiosa", dato che stava già entrando nel mercato contro il trend. Piuttosto, potremmo criticare il posizionamento dello SL, che probabilmente avrebbe dovuto essere al di sopra del massimo locale. Nel complesso, tuttavia, possiamo valutare l'operazione come buona: il RRR è stato di circa 3,6:1.

L'ultima operazione può essere criticata un po' di più perché si tratta di un'opportunità sprecata. Il trader è entrato in modo piuttosto rischioso mezz'ora dopo l'inflazione statunitense, che ha fatto oscillare in modo significativo i prezzi di tutti gli strumenti, compreso l'oro. Se si fosse trattato di un ingresso in base al livello di resistenza, come abbiamo segnato sul grafico, si sarebbe potuto considerare un ingresso buono, anche se comunque rischioso. Lo SL originale era probabilmente più alto, il trader lo ha poi spostato su un nuovo massimo inferiore per limitare le perdite, il che va bene.

Il problema è piuttosto l'uscita dal mercato. Il trader ha colpito il ribasso del prezzo dopo un rapido rialzo causato da un'inflazione sorprendente e ha impostato il TP a un RRR di circa 7,5. Fin qui tutto bene. Non ha chiuso il primo swing al ribasso perché non ha raggiunto il TP, il che va bene. Ma alla fine ha chiuso l'operazione manualmente, in un momento in cui il prezzo ha ricominciato a scendere, il che è davvero un peccato. Quindi il profitto totale dell'operazione è stato molto inferiore a quello che avrebbe potuto essere alla fine. Allo stesso tempo, forse sarebbe stato sufficiente spostare lo SL al di sopra del nuovo massimo locale, oppure chiudere in pareggio e attendere ulteriori sviluppi. Alla fine, comunque, anche un piccolo profitto è meglio di una perdita, quindi non esageriamo con le critiche.

Nota: poiché dal grafico non è possibile definire chiaramente l'esatta strategia del trader, questa è solo l'opinione privata dell'autore dell'articolo. I FTMO Trader sono liberi di scegliere la loro strategia e, a patto che non violino esplicitamente i nostri Termini e Condizioni e che seguano le nostre regole di gestione del rischio, la scelta della strategia e l'esecuzione delle singole operazioni spetta a loro.

A proposito di FTMO

FTMO ha sviluppato un Processo di Valutazione in 2 fasi per trovare trader esperti. Una volta completato con successo, si può ottenere un FTMO Account con un saldo fino a $200,000. Come funziona?