Price Action Trading : Le cours COMPLET de 2021

Il existe tellement de stratégies de trading différentes qui permettent de reussir. Trader le Price Action est probablement l'approche de trading la plus populaire parmi les traders techniques. Mais qu'est-ce que le trading de Price Action ? Le support et la résistance, les lignes de tendance, les chandeliers, les retracements de Fibonacci ou les graphiques sont les techniques de Price Action les plus utilisées par les traders. C'est exactement de cela que nous allons parler dans ce cours de trading.

Qu'est-ce que le Price Action Trading ?

Pour la plupart des traders techniques, nous partons tous à la recherche d'un système/stratégie valable qui puisse s'avérer rentable à l'épreuve du temps et dans des conditions variables du marché.

En matière de trading, il n'y a pas de bonne ou de mauvaise stratégie, mais plutôt une stratégie qui fonctionne pour vous.

Ce que beaucoup de traders avec lesquels nous discutons ont en commun, c'est qu'après avoir essayé de trader avec des indicateurs, ils ont tendance à simplifier leur approche du trading et à passer au trading du Price Action.

Le trading du Price Action signifie simplement suivre les mouvements des prix.

L'étude de ses mouvements récents et passés, de ses hauts et de ses bas, ainsi que des informations sur tous les différents horizons temporels, afin de mieux analyser le prix au moment présent et de configurer un plan pour ses mouvements futurs.

Le terme "naked trading" signifie que vous gardez vos graphiques propres, sans indicateurs.

Les outils les plus importants à utiliser et les éléments auxquels il faut prêter attention dans le cadre du trading du Price Action sont les niveaux de soutien et de résistance, les lignes de tendance, les chandeliers, les modèles graphiques et les niveaux de Fibonacci.

Cassures et Retournements Price Action

En juin 2013, le prix de l'Or est tombé à environ 1200 $ après une sévère tendance à la baisse. Le prix de l'or n'a jamais été aussi bas depuis août 2008. Peu de temps après, le prix s'est inversé et est remonté jusqu'à 1430 $. 3 mois plus tard, nous avons à nouveau testé le niveau de $1200 en décembre 2013 et le prix a rebondi, à nouveau. Le prix n'a testé ce niveau que 10 mois plus tard, en décembre 2014.

Ce n'est pas une coïncidence si nous voyons le prix venir et s'inverser à un niveau de prix à maintes reprises. C'est une logique très simple. Lorsque le prix descend à un niveau et se retourne, cela marque un niveau de retournement sur un graphique. Cela doit être interprété comme l'arrivée d'acheteurs sur le marché, qui prennent le dessus sur les vendeurs et font monter les prix. La deuxième fois que le prix chute à ce niveau, les traders doivent se demander : "Les acheteurs sont entrés sur le marché à 1200 $ sur l'or. Quel est le niveau de prix logique pour entrer ? De toute évidence, il y a 3 mois (premier retournement), les acheteurs n'ont pas laissé le prix de l'or descendre en dessous de 1200 $, donc il devrait y avoir des traders qui attendent à nouveau à 1200 $ pour prendre une position acheteuse, n'est-ce pas ? Cette pensée s'est avérée juste et le prix s'est inversé à partir de notre niveau de prix de 1200 $ à nouveau... Et à nouveau en décembre 2013.

La représentation graphique de ce niveau de retournement est la ligne horizontale tracée sur le graphique. Les traders aiment s'y référer en tant que support, un niveau de prix où nous pouvons nous attendre à une demande. D'autre part, nous avons également des niveaux d'offre, que les traders appellent la résistance. Vous pouvez voir un bel exemple de résistance ci-dessous.

Il s'agissait d'une introduction à une méthodologie de trading très populaire : LE PRICE ACTION. Les stratégies de Price Action sont très populaires auprès de nombreux traders car elles reposent sur un raisonnement très simple et logique. Les traders de Price Action se contentent généralement d'un graphique de prix nu. Aucun indicateur n'est nécessaire, car le prix est l'information la plus pure sur un instrument.

Le processus de pensée d'un trader Price Action est le suivant :

- Analyser les mouvements de prix passés pour prévoir les niveaux de demande et d'offre.

- Capitaliser sur les projections en recherchant des opportunités de trading.

Une méthode pour projeter les niveaux d'offre et de demande sont, sans s'y limiter, les zones de support et de résistance (S&R), les lignes de tendance, les ratios de Fibonacci ou les hauts et bas (H&L).Dans cet article, je vais vous présenter quelques stratégies de trading simples en utilisant uniquement les niveaux S&R et les modèles de bougies de base.

Par convention, les traders de Price Action se classent dans l'une des deux catégories principales :

- Le trading de retournement

- Le trading de rupture

Le trading de retournement

Les traders de retournement prévoient les niveaux d'offre et de demande, et lorsque le prix atteint ces niveaux, ils s'attendent à ce que le prix s'inverse en leur faveur. Dans l'exemple suivant, nous utiliserons des modèles de chandeliers pour confirmer les renversements réussis.

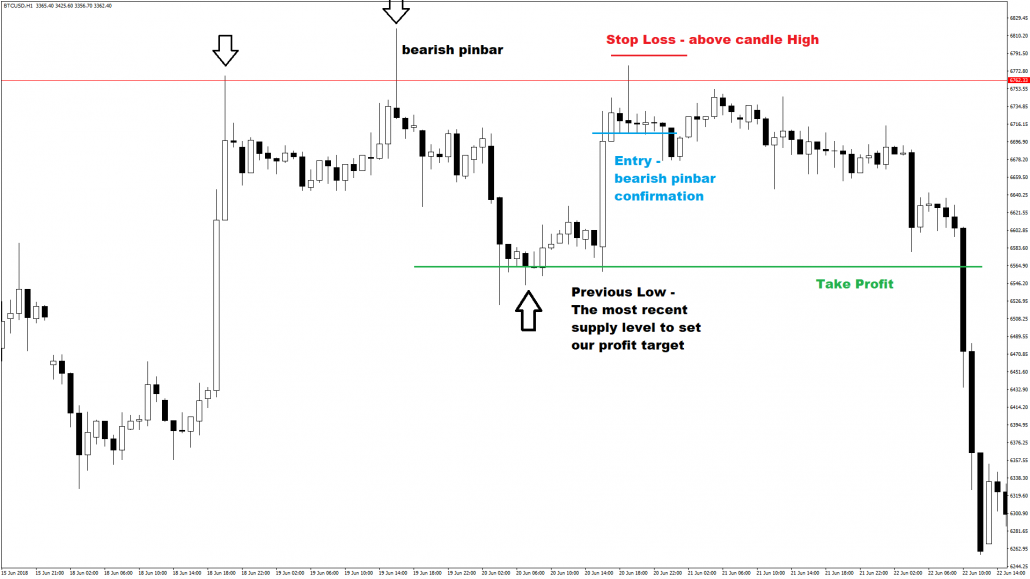

Le graphique ci-dessus porte sur le BTCUSD en UT 1 heure. Nous pouvons repérer le premier sommet après un parcours haussier. Le deuxième sommet a ensuite été confirmé par une Pin bar. Remarquez comment la Pin bar ne respecte pas exactement le sommet précédent, cependant, ce que nous voulons voir, ce sont des signes de renversement. Nous avons maintenant deux sommets établis et avec ceux-ci, nous allons construire notre niveau de résistance. Le trader de retournement attend maintenant que le prix teste à nouveau ce niveau, ce qui s'est produit une troisième fois. Bien sûr, nous ne voulons pas entrer aveuglément dans le troisième test. Nous avons besoin d'une certaine confirmation pour distinguer un simple pic de prix d'un véritable breakout. Sur le graphique, nous voyons une autre Pin bar baissière qui confirme notre idée de renversement et nous plaçons un ordre de vente sous la Pin bar baissière.

Néanmoins, une idée d'entrée n'est pas suffisante. Un trader doit avoir un plan de trading solide, sachant quand sortir. Son idée se révélera fausse si le prix casse le sommet de la Pin bar après l'entrée. Dans ce cas, la Pin Bar serait un faux signal et notre niveau de résistance aurait échoué. Si notre idée s'avère être la bonne, nous chercherons un niveau de Take-Profit probable. Le creux précédent est un bon niveau de demande, car les traders ont décidé de pousser le prix à la hausse à cet endroit. En d'autres termes, nous nous attendons à ce que les acheteurs ne poussent pas le prix à la hausse, pas avant d'avoir testé le précédent point bas comme le montre le graphique.

Cette configuration de trade a un très bon RRR et nous voyons que le précédent plus bas a été presque ignoré. Néanmoins, notre Take-Profit a une logique clairement définie et nous ne devrions pas changer notre plan de trading sur la base d'un seul trade.

Trading de cassure

Les traders de cassures s'attendent à ce que les niveaux de S&R échouent. Selon notre explication dans l'article précédent, le support est un niveau de demande élevé et la résistance est un niveau d'offre élevé. Mais que se passe-t-il si ces niveaux échouent ?

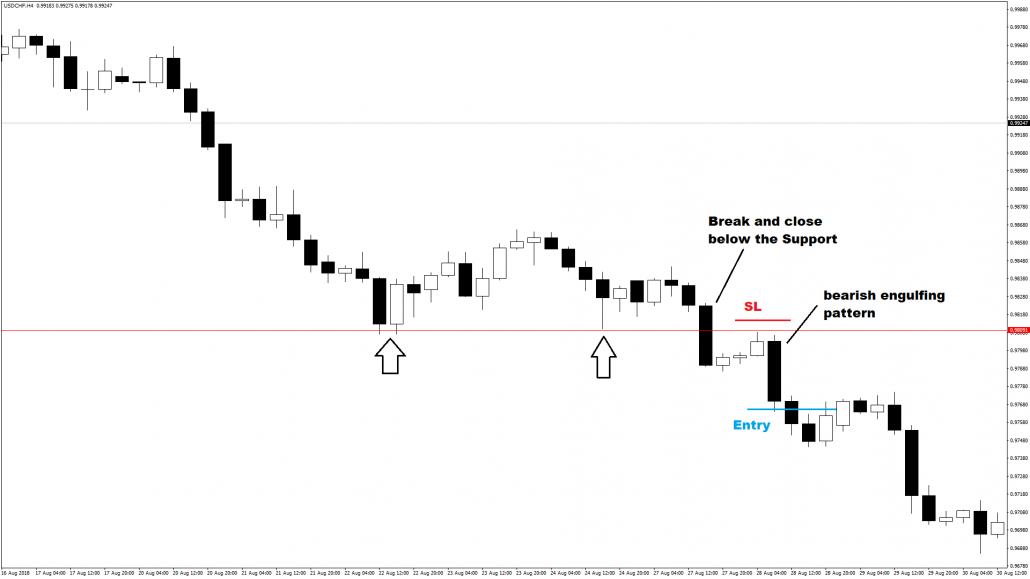

Dans cet exemple, nous nous trouvons sur le USDCHF en UT 4 heures. Le prix a atteint deux points bas, établissant un niveau de support. Au troisième test, nous avons vu une bougie baissière clôturant sous notre support. C'est le premier signal que le niveau de support a échoué et que le prix pourrait vouloir se diriger vers le bas. Cependant, afin d'augmenter nos chances de succès, les traders attendent souvent un retest du support cassé. Nous pouvons voir le retest après la cassure sur le graphique. Lorsque le prix a touché le support cassé, il a imprimé un modèle de chandelier engulfing baissier. C'est notre confirmation de cassure et nous entrons au niveau le plus bas de cette figure. Le Stop-Loss est ensuite fixé au-dessus des sommets de cette figure. C'est une très bonne entrée et un très bon placement de Stop-Loss.

Cependant, nous avons maintenant un problème. Afin de fixer notre objectif de profit, nous devons chercher le prochain niveau de support. Cependant, il n'y a pas de données sur les échelles de temps supérieures pour trouver de tels niveaux. Comme alternative, nous pouvons utiliser un autre outil pour projeter nos niveaux de demande, les extensions de Fibonacci.

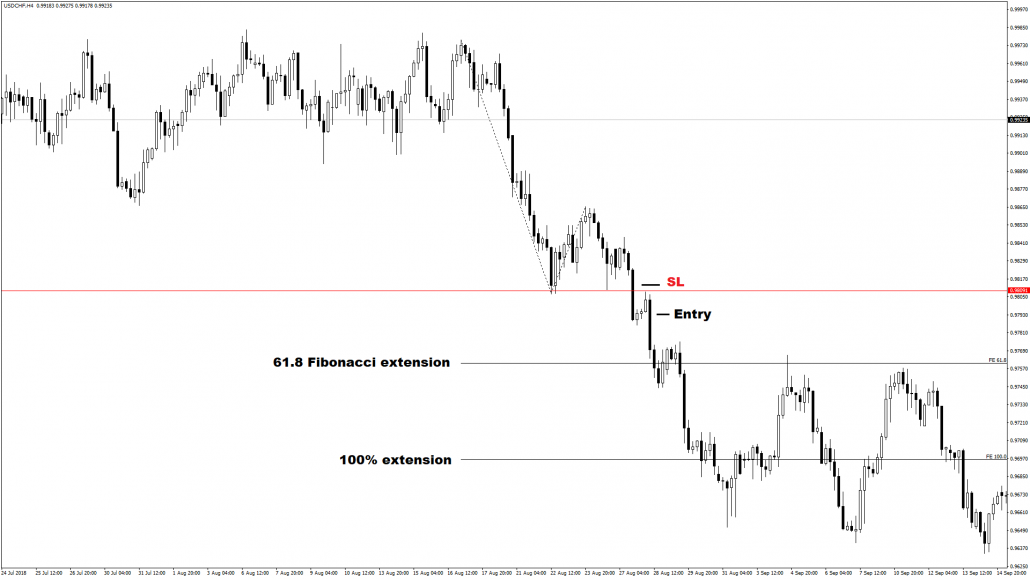

Ici, nous voyons notre trade avec une image plus large. Du côté gauche, il n'y a pas de price action, donc nous ne pouvons pas dessiner de niveaux S&R. En utilisant l'outil d'extension de notre plateforme MT4, nous avons connecté le début de l'impulsion précédente avec la fin de l'impulsion précédente, jusqu'à notre niveau de retracement. Sur le graphique, vous voyez des lignes projetées et nous avons maintenant deux options pour sortir de nos trades. Vous pouvez choisir de sortir au niveau de l'extension de 61,8 % ou de l'extension de 100 %. Il n'y a pas de bon ou de mauvais choix dans le trading. Certains traders aiment les grosses victoires, d'autres aiment en avoir beaucoup.

Les patterns de chandeliers

Les chandeliers sont l'une des techniques de price action les plus courantes.

Il existe littéralement des centaines de modèles de chandeliers différents que vous pouvez trouver en ligne.

Avez-vous besoin de tous les connaître ? Bien sûr que non.

Nous avons choisi les plus courantes et les plus importantes que vous devez connaître.

Elles sont facilement repérables sur les graphiques en chandeliers japonais.

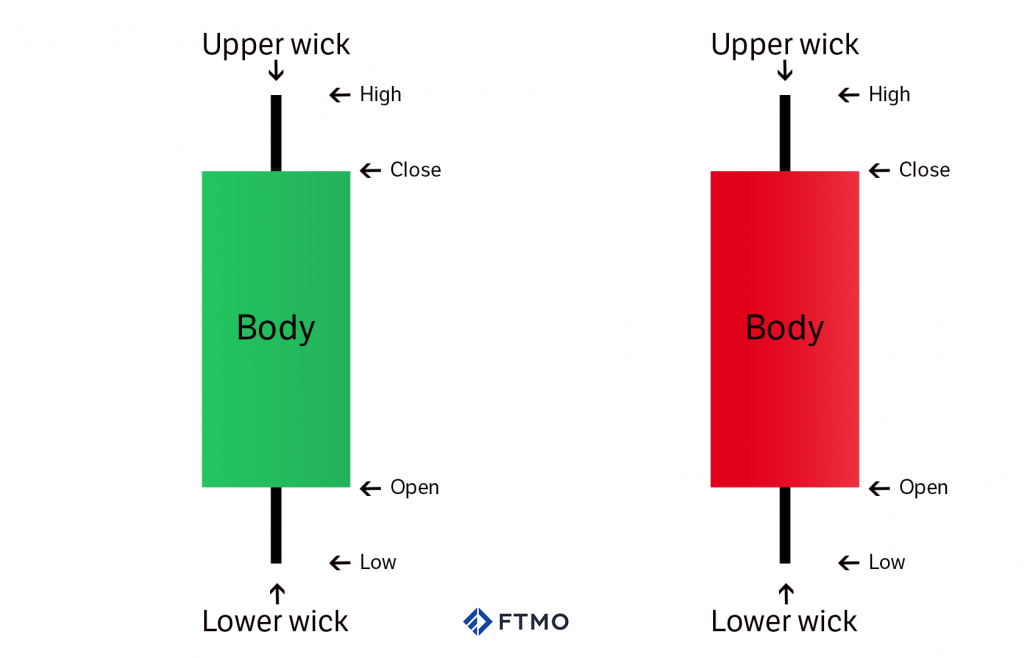

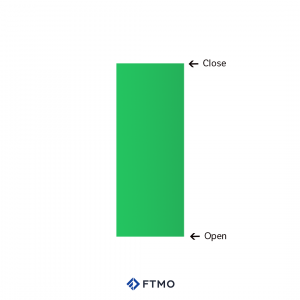

Que sont les chandeliers japonais ?

Les chandeliers japonais font partie des méthodes d'analyse technique les plus populaires.

La recherche de modèles de chandeliers spécifiques a été utilisée pour la première fois au 16ème siècle au Japon, à la bourse du riz.

Il s'agissait du tout débuts du trading technique.

Les avantages de l'utilisation des modèles de chandeliers dans le trading de Price Action

Parmi les plus grands avantages des modèles de chandeliers figurent leur simplicité et leur valeur informative.

Après une brève familiarisation, le trader peut rapidement analyser les évolutions du marché et déterminer ce qui se passe sur le marché.

Les acheteurs sont-ils plus forts que les vendeurs, ou vice versa ? Peut-on s'attendre à ce que la tendance s'arrête ou, au contraire, pourrait-elle se renforcer à nouveau ?

En fait, les formes de chandeliers peuvent révéler la psychologie des traders.

Différentes formes de chandeliers peuvent suggérer si ce sont les acheteurs ou les vendeurs qui sont les plus forts. Un exemple typique peut être observé sur le graphique ci-dessous.

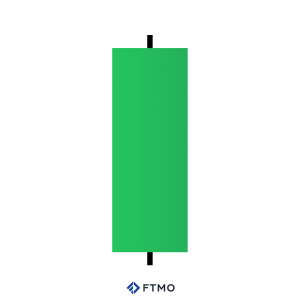

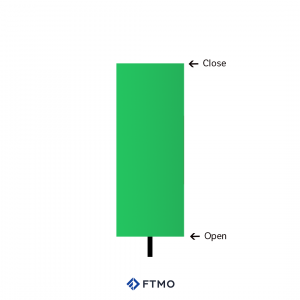

Chandelier Long Day Bullish

Commençons par le plus simple, le chandelier Long Day Bullish.

Le chandelier Long Day Bullish consiste en une seule bougie avec un corps long et des mèches courtes.

Ce chandelier montre généralement de la force et peut être utilisé comme une bougie de "rupture" au début d'une tendance.

Les traders n'utilisent pas les chandeliers Long Day Bullish comme des signaux d'entrée ou de sortie, mais plutôt comme une confluence avec leurs idées.

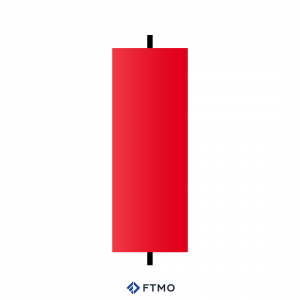

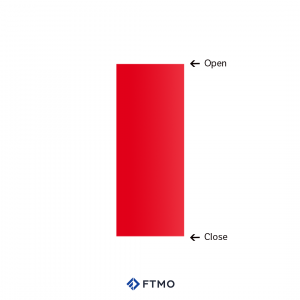

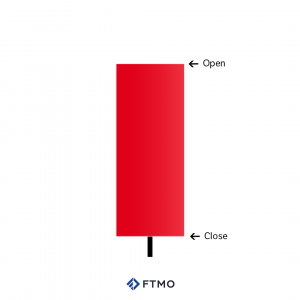

Chandelier Long Day Bearish

Le chandelier Long Day Bearish est représenté par un grand corps de bougie de vente et de petites mèches.

Il signale une faiblesse du marché et le fait que nous devrions commencer à chercher le début possible d'une tendance à la baisse.

Les chandeliers Long Day Bearish sont simples. Ils peuvent vous donner des indices sur ce qui pourrait se passer ensuite, mais comme nous l'avons mentionné précédemment, ils ne doivent pas être utilisés uniquement comme signaux d'entrée et de sortie.

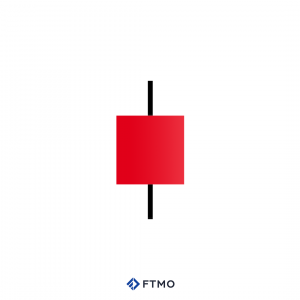

Chandelier Short Bullish Day

Le chandelier short bullish day est une figure facile à repérer. Il se compose d'un seul chandelier.

Le chandelier Short day est défini par sa longueur.

Quelle doit être la longueur de la bougie ? Ceci n'est pas défini à 100%, vous devez donc toujours utiliser votre discrétion et examiner les périodes de trading passées pour avoir une comparaison.

Le chandelier Short day n'est pas utilisé comme un signal d'entrée/sortie.

Le modèle de chandelier Short day signale le fait que le prix est resté dans la fourchette pendant une période de trading et que nous pouvons nous attendre à une expansion prochaine.

Ils peuvent être trouvés dans les modèles plus larges en fournissant une pertinence.

Chandelier Short Bearish Day

C'est le contraire d'une bougie Short bullish day.

Tout comme son collègue haussier, cette bougie est courante mais n'est pas si valable en soi.

Vous devriez toujours attendre de la repérer dans un contexte plus large et réfléchir à ce que les acheteurs ou les vendeurs essaient d'obtenir dans les conditions actuelles du marché.

Chandelier Bullish Marubozu

Un modèle de chandelier très simple et puissant appelé Marubozu.

Repérer le chandelier Marubozu est l'une des choses les plus faciles que vous puissiez faire.

Il signale avec un corps long réel sans mèche supérieure ou inférieure.

Le chandelier Bullish Marubozu nous montre une chose assez évidente, les acheteurs qui entrent sur le marché.

Il y a deux situations où vous pouvez prendre une décision de trading avec le chandelier haussier de Marubozu :

- Si vous repérez un Marubozu haussier dans une tendance haussière, la poursuite de la tendance est probable.

- Si un Bullish Marubozu se produit dans une tendance baissière, un renversement est probable.

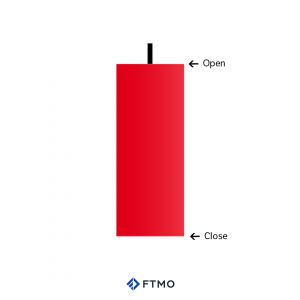

Chandelier Bearish Marubozu

Le Bearish Marubozu a les mêmes deux utilisations que le Bullish Marubozu, elles sont simplement inversées.

- Si le Bearish Marubozu se produit dans une tendance baissière, la tendance est susceptible de se poursuivre.

- Si le Bearish Marubozu se produit dans une tendance haussière, un renversement est susceptible de se produire.

La chose intelligente à faire après avoir vu une bougie Marubozu est d'attendre une confirmation supplémentaire en termes d'autres modèles de chandeliers, de support et de résistance ou d'indicateurs.

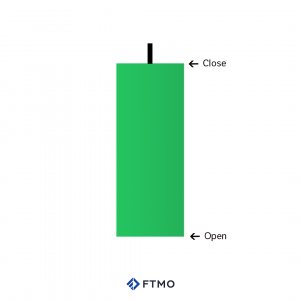

Chandelier Bullish Closing Marubozu

Il n'y a qu'une seule petite différence avec un Bullish Marubozu et c'est une mèche plus basse.

Ce chandelier suggère que des vendeurs ont essayé d'intervenir après l'ouverture de la bougie, mais que les acheteurs ont été beaucoup plus forts et ont clôturé à la hausse.

Si un Bullish Closing Marubozu apparaît dans une tendance haussière, cela nous donne un signal de continuation.

Un autre bon emplacement du Bullish Closing Marubozu est la zone de support clé où nous pouvons nous attendre à ce que le prix augmente.

Chandelier Bearish Closing Marubozu

Le Bearish Closing Marubozu est un modèle de chandelier baissier qui est signalé par une petite mèche supérieure et un grand corps baissier.

Il y a deux endroits où vous devriez surveiller le Bearish Closing Marubozu.

Dans une tendance baissière, cela indique que la tendance est susceptible de se poursuivre et qu'il s'agit d'un niveau de résistance clé où l'on peut s'attendre à ce qu'un nouveau mouvement à la baisse commence.

Chandelier Bullish Opening Marubozu

Même si le Bullish Opening Marubozu a une petite mèche ascendante, c'est un signal très haussier sur le marché.

Il montre que les acheteurs ont pris le contrôle dès l'ouverture et même s'ils ont rencontré des vendeurs au sommet, le biais haussier prévaut.

Chandelier Bearish Opening Marubozu

Le Bearish Opening Marubozu signale une forte conviction des vendeurs sur le marché.

Bien qu'il y ait une petite mèche inférieure, vous pouvez remarquer un rallye du prix juste après l'ouverture de la bougie.

Un Bearish Opening Marubozu dans une tendance baissière indique une continuation, dans une tendance haussière, elle peut signaler un possible renversement de tendance.

Chandelier Spinning Top (Toupie)

Le modèle de chandelier Spinning Top est un chandelier neutre. Par neutre, nous entendons le fait qu'il importe peu que le chandelier clôture en hausse ou en baisse, le facteur important est l'emplacement de clôture du chandelier.

Le modèle de chandelier Spinning Top a une seule bougie avec un petit corps et une longue mèche.

Elle signale l'indécision du marché, la règle générale est que si nous voyons le chandelier Spinning Top au niveau de la résistance, c'est un signal de retournement à la vente.

Vice versa, repérer le chandelier Spinning Top au niveau du support signale un renversement à l'achat.

Le chandelier Doji

Semblable au chandelier Spinning Top, le Doji est un modèle de chandelier d'indécision.

Vous pouvez reconnaître une bougie Doji par un corps très petit et des mèches courtes des deux côtés.

Un Doji se trouve souvent au sommet et à la base des tendances, il est donc considéré comme un signe d'inversion possible du mouvement. Ceci étant dit, des modèles de Doji plus complexes peuvent également être utilisés dans la poursuite de la tendance.

Bien que le Doji soit une figure de chandelier d'indécision, il existe trois variations différentes qui vont nous aider à prendre des décisions de trading plus éclairées, à savoir le Long-legged Doji, le Gravestone Doji et le Dragonfly Doji.

Chandelier Long-legged Doji

Un long-legged Doji est très similaire au chandelier spinning top.

Comparé au Doji régulier, il s'agit d'une bougie beaucoup plus spectaculaire avec de longues mèches supérieures et inférieures.

Long-legged Doji est le même que le chandelier Spinning top, il signale l'indécision du marché et un possible retournement en jeu.

Chandelier Gravestone Doji

Le Gravestone Doji est une figure de chandelier baissière.

Elle nous indique que les acheteurs ont essayé d'intervenir, mais que les vendeurs les ont fortement dépassés et ont repoussé le prix à l'ouverture.

Dans une tendance haussière, le Gravestone Doji nous indique que le marché est prêt à se retourner.

Dans une tendance baissière, nous pouvons utiliser un Gravestone Doji comme signal de continuation.

Chandelier Dragonfly Doji

Le Dragonfly Doji est une figure de chandelier haussière.

Il nous montre que les vendeurs ont essayé d'intervenir, mais que les acheteurs les ont fortement dépassés et ont repoussé le prix à l'ouverture.

Dans une tendance baissière, le Dragonfly Doji nous donne une indication que le marché est prêt à se retourner.

Dans une tendance haussière, nous pouvons utiliser le Dragonfly Doji comme signal de continuation

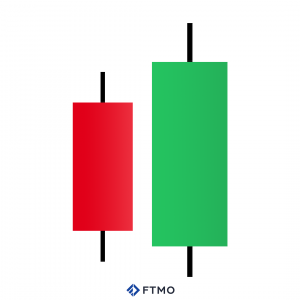

Chandelier Bullish Engulfing

Le Bullish Engulfing est la première figure en 2 chandeliers que nous avons.

Elle se forme avec une petite bougie rouge sur la gauche et une grande bougie verte sur la droite.

La grande bougie verte sur la droite doit complètement chevaucher/engloutir la bougie sur la gauche.

La règle est la suivante : la bougie Bullish engulfing doit être négociée en dessous du plus bas de la bougie précédente et doit clôturer au-dessus du point le plus haut.

Chandelier Bearish Engulfing

Le Bearish Engulfing se forme avec une petite bougie verte sur la gauche et une grande bougie rouge sur la droite.

La grande bougie rouge sur la droite doit complètement chevaucher/engloutir la bougie sur la gauche.

La règle est la suivante : la bougie Bearish engulfing doit s'échanger au-dessus du sommet de la bougie précédente et doit clôturer en dessous du point le plus bas.

Trader les supports et résistances

Les zones de support et de résistance peuvent être comparées à un plancher et à un plafond pour le prix, le support étant le plancher et la résistance le plafond.

Il est généralement plus difficile pour le prix de franchir ces zones, c'est pourquoi il est important de marquer et de prêter attention à ces zones pour les utiliser comme une confluence parmi d'autres confirmations pour les mises en place de transactions, car le prix doit soit franchir soit rejeter une zone.

Les zones de soutien et de résistance sont généralement plus fortes sur des cadres temporels plus élevés, mais sont toujours utiles sur des cadres temporels plus petits, il est donc important d'identifier les zones sur plusieurs cadres temporels.

Les supports et les résistances fonctionnent parfois très bien et parfois pas du tout.

De nombreux traders se posent la question : "Sont-ils vraiment si importants qu'on le dit ? Pourquoi tout le monde veut les utiliser s'ils ne sont pas sûrs à 100% ? Pourquoi ne sont-ils pas toujours aussi puissants que prévu ?

La première chose à dire est qu'ils ne constituent pas une stratégie de trading complète à utiliser.

Elles ne peuvent pas être utilisées aveuglément en toutes circonstances et sans confirmation.

Pour cette raison, nous voulons donner un bon conseil et un raccourci pour identifier seulement les meilleurs niveaux en évitant de se perdre avec des tonnes de lignes et essayer d'ajouter plus de chances en notre faveur lorsque nous voulons entrer dans une trade.

Comment identifier les niveaux de support et de résistance ?

Les supports et les résistances sont comme des murs, quelque chose que le prix actuel a du mal à franchir. Si le mur est au-dessus du prix actuel, nous avons une résistance, sinon, si le mur est en dessous du prix actuel, nous avons un support.

Beaucoup de gens aiment peindre des graphiques avec des tonnes de niveaux ici et là, puis ils trouvent une excuse pour utiliser ces niveaux afin de justifier leurs entrées aveugles, peu importe si elles n'étaient pas correctes ou si elles n'avaient aucun sens.

La vérité est que tous les niveaux ne sont pas égaux et que tous les niveaux ne peuvent pas fonctionner correctement.

Afin d'ajouter des chances en notre faveur, nous devons comprendre et identifier uniquement les niveaux qui peuvent être performants dans la direction que nous voulons et ne pas considérer tous les autres niveaux.

Tout d'abord, nous devons avoir à l'esprit la direction générale et identifier les zones qui pourraient être utilisées comme point d'entrée pour trader dans la direction du flux général.

Beaucoup de gens disent "la tendance est votre amie" et c'est vrai, alors pourquoi ne pas l'utiliser en notre faveur ?

Dans l'image précédente, le flux global est une tendance à la baisse, notre travail consiste donc à identifier de bons S&R pour opérer dans la direction de la tendance à la baisse. Cela signifie que nous devons identifier uniquement les niveaux qui pourraient fonctionner comme support.

Les supports peuvent être créés dans deux conditions :

- Lorsque le prix franchit un point bas, un Support est violé.

- Si nous dessinons tous les supports possibles (lignes rouges), nous obtenons quelque chose comme ceci :

Mais si nous ne considérons que les niveaux qui non seulement stoppent le mouvement de baisse mais qui le retournent un peu en créant une sorte de haut et de bas plus élevés, alors nous n'avons que ces niveaux :

La même chose est valable pour les Résistance. Si nous voulons dessiner tous les niveaux possibles (lignes vertes) nous avons :

Mais si nous ne considérons que les niveaux qui ont suffisamment de puissance pour briser la Support valide identifiée précédemment, nous n'avons que ces niveaux :

Si nous combinons des Supports valides et des Résistances valides, nous avons de bons endroits où entrer dans une transaction :

Les quatre façons les plus courantes de tracer un niveau de support et de résistance

Le Price Action

Le Price Action est l'une des approches de trading les plus populaires en matière de support et de résistance.

Vous trouverez de nombreux traders qui n'utilisent que des graphiques de prix dans leur prise de décision.

Alors comment traceraient-ils des niveaux de support et de résistance ? Il n'y a pas de bonne ou de mauvaise approche, vous pouvez utiliser à la fois la mèche ou le corps des bougies pour déterminer votre niveau de support et de résistance.

La règle générale est que les marchés ont de la mémoire, c'est pourquoi ce n'est pas une mauvaise idée d'utiliser des niveaux qui ont joué significativement bien dans le passé, augmentant la probabilité qu'ils le fassent à nouveau dans le futur.

L'offre et la demande

Contrairement aux niveaux de support et de résistance classiques, certains traders préfèrent rechercher les zones d'offre et de demande sur leurs graphiques.

Ces zones sont généralement des zones où vous pouvez repérer une participation agressive basée sur la dynamique de l'offre et de la demande.

Si vous avez un fort mouvement à la hausse, cela signifie que la demande dépasse l'offre, c'est-à-dire que les acheteurs ont été plus agressifs que les vendeurs. Une fois que cette zone est revisitée, nous pouvons nous attendre à un regain d'achats dans cette zone.

Bien entendu, il en va de même pour les ventes.

Le Volume Profile

L'une des méthodes les moins populaires pour trouver des zones de support et de résistance consiste à utiliser le Volume Profile. Cette méthode est souvent utilisée par les traders de contrats à terme, mais elle fonctionne également très bien sur le marché des changes.

Nous avons récemment publié une série de vidéos et d'articles sur l'utilisation du Volume Profile, du profil de marché et de la théorie du marché aux enchères dans votre trading. Vous pouvez les trouver ici même..

Pour expliquer brièvement, le prix utilise souvent les nœuds de volume élevé (HVN) comme niveaux de soutien et de résistance, surtout lorsqu'il existe également un POC (point de contrôle). Par rapport à au Price Action et à l'offre et la demande, le Volume Profile a l'avantage d'être moins subjectif, vous donnant des niveaux exacts pour acheter et vendre.

Vous pouvez également utiliser les nœuds de faible volume (LVN) et d'autres HVN comme cibles.

Points pivots

Les points de pivot sont les derniers de notre liste, et ce sont les moins subjectifs de la liste.

Et même si certains traders ont une approche anti-indicateurs stricte dans leur trading, les points de pivot sont à la mode même parmi les traders professionnels.

Trend Lines

Les lignes de tendance sont également très importantes car elles servent essentiellement de support/résistance diagonale.

En règle générale, si vous pouvez placer une ligne diagonale sous le prix et que celui-ci touche la ligne au moins deux fois sans la casser, il s'agit d'une tendance à la hausse, et vice versa pour une tendance à la baisse.

Plus le prix a de contacts avec l'une de ces lignes de tendance, plus la ligne de tendance est forte.

Maintenant, pour relier ces deux éléments, imaginez que vous tradez une paire qui s'est fortement vendue au cours des derniers jours, et qu'elle s'approche d'une zone de support sur laquelle elle a rebondi deux fois, et qui serait également la troisième de la ligne de tendance que vous avez tracée.

Il s'agit d'une zone à surveiller pour voir comment le prix réagit lorsqu'il la touche, en vue d'un éventuel positionnement à l'achat.

Les contacts sur la ligne de tendance devraient être répartis le long de la ligne de tendance au lieu d'être regroupés en un seul endroit.

La règle générale est que plus la ligne de tendance est longue, plus elle est importante.

Patterns graphiques

Maintenant que nous avons couvert le support et la résistance horizontaux ainsi que diagonaux, nous pouvons jeter un coup d'œil aux patterns graphiques car elles sont une combinaison des deux.

Les patterns graphiques sont l'une des plus anciennes parties de l'analyse technique et du trading par les prix.

Elles ont été prouvées à de nombreuses reprises comme un moyen fonctionnel d'aider les traders techniques à identifier la prochaine direction du marché.

Ceci étant dit, un trader ne doit pas oublier le contexte et les conditions actuelles du marché lorsqu'il prend des décisions de trading.

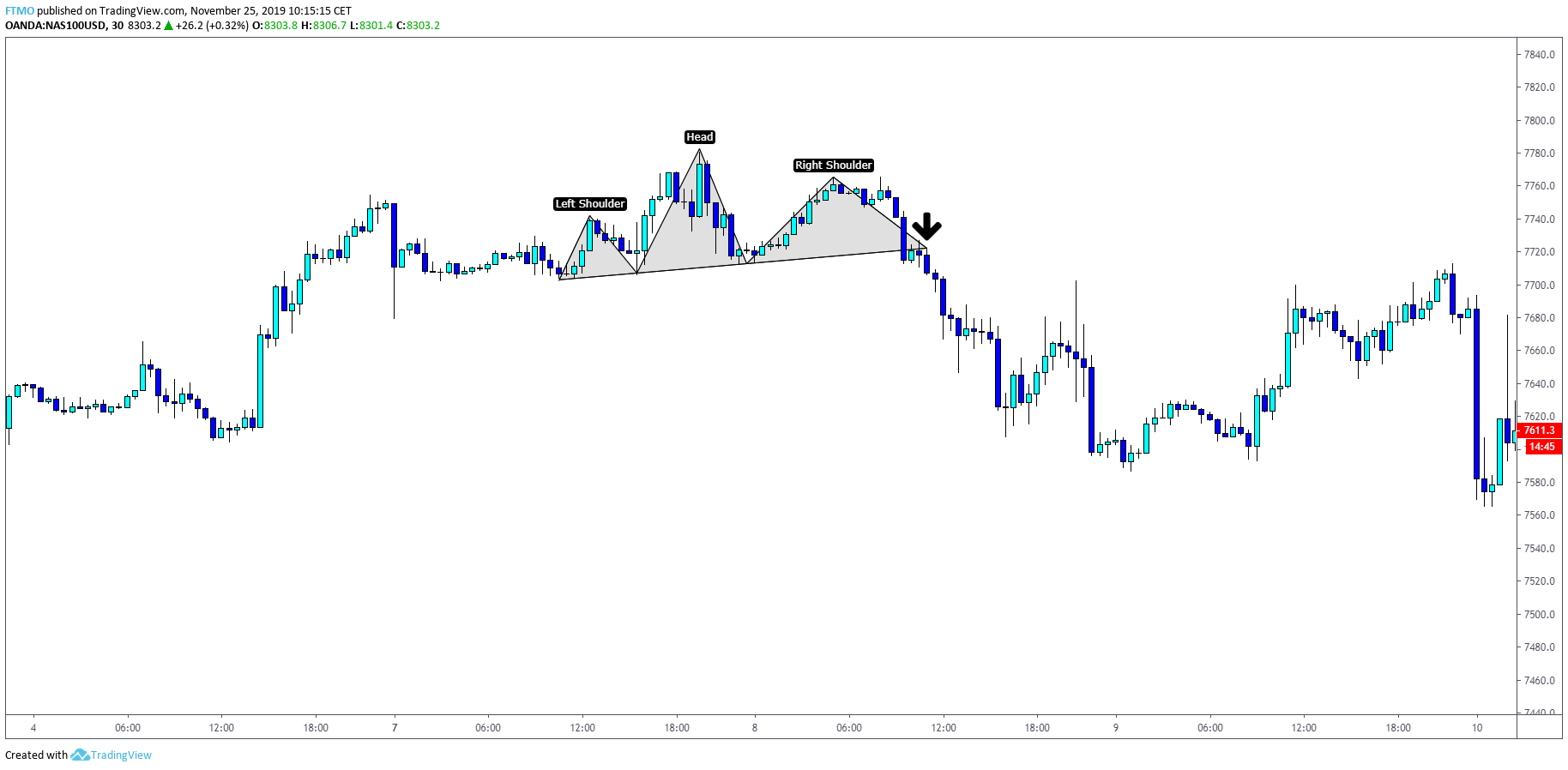

La figure Tête-Épaules

La figure Tête-Épaules est considérée comme l'une des figures de retournement les plus fiables. Elle débute après une longue tendance haussière, lorsque le prix atteint un sommet puis recule. Peu de temps après, le prix augmente à nouveau jusqu'à un sommet nettement plus élevé, mais recule à nouveau. Enfin, le prix monte pour la troisième fois mais n'atteint que le niveau du premier sommet. Après cela, il se replie et complète la configuration qui signale qu'une tendance à la hausse se termine et que le prix est sur le point de baisser.

Les premier et troisième sommets sont les épaules et le deuxième sommet est la tête. Le niveau de support à partir duquel le prix rebondit est appelé ligne de cou et est souvent utilisé comme niveau d'entrée lors d'une cassure.

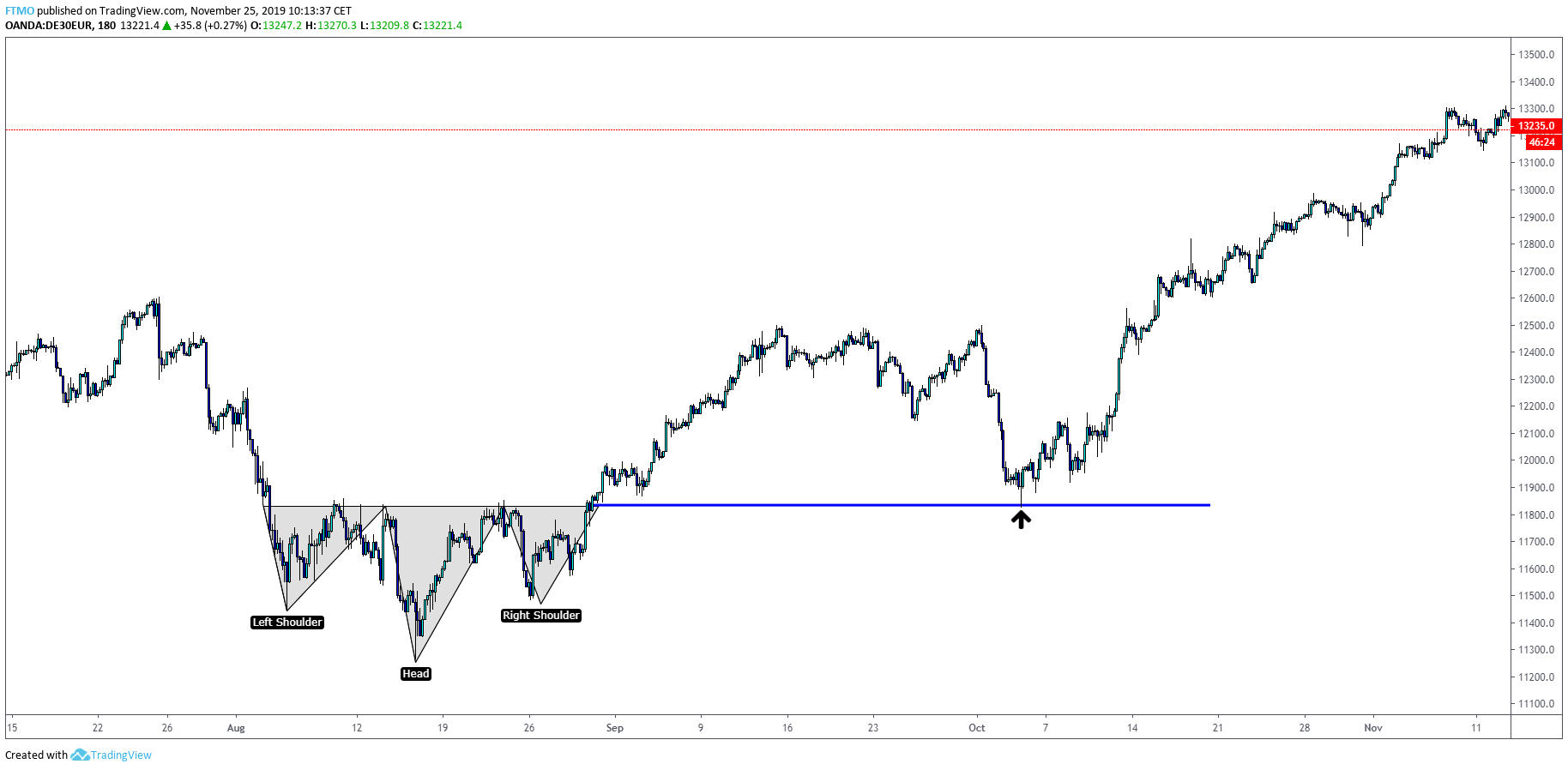

La figure Tête-Épaules inversée

Comme pour les autres modèles, il existe également une Tête-Épaules inversées qui se produit après une tendance baissière prolongée et indique que le prix va remonter.

Vous pouvez remarquer sur les deux graphiques que la rupture d'une ligne de cou nous donnerait une excellente opportunité de trading.

Dans le deuxième cas, vous pourriez même utiliser un retest de la ligne de cou comme deuxième entrée.

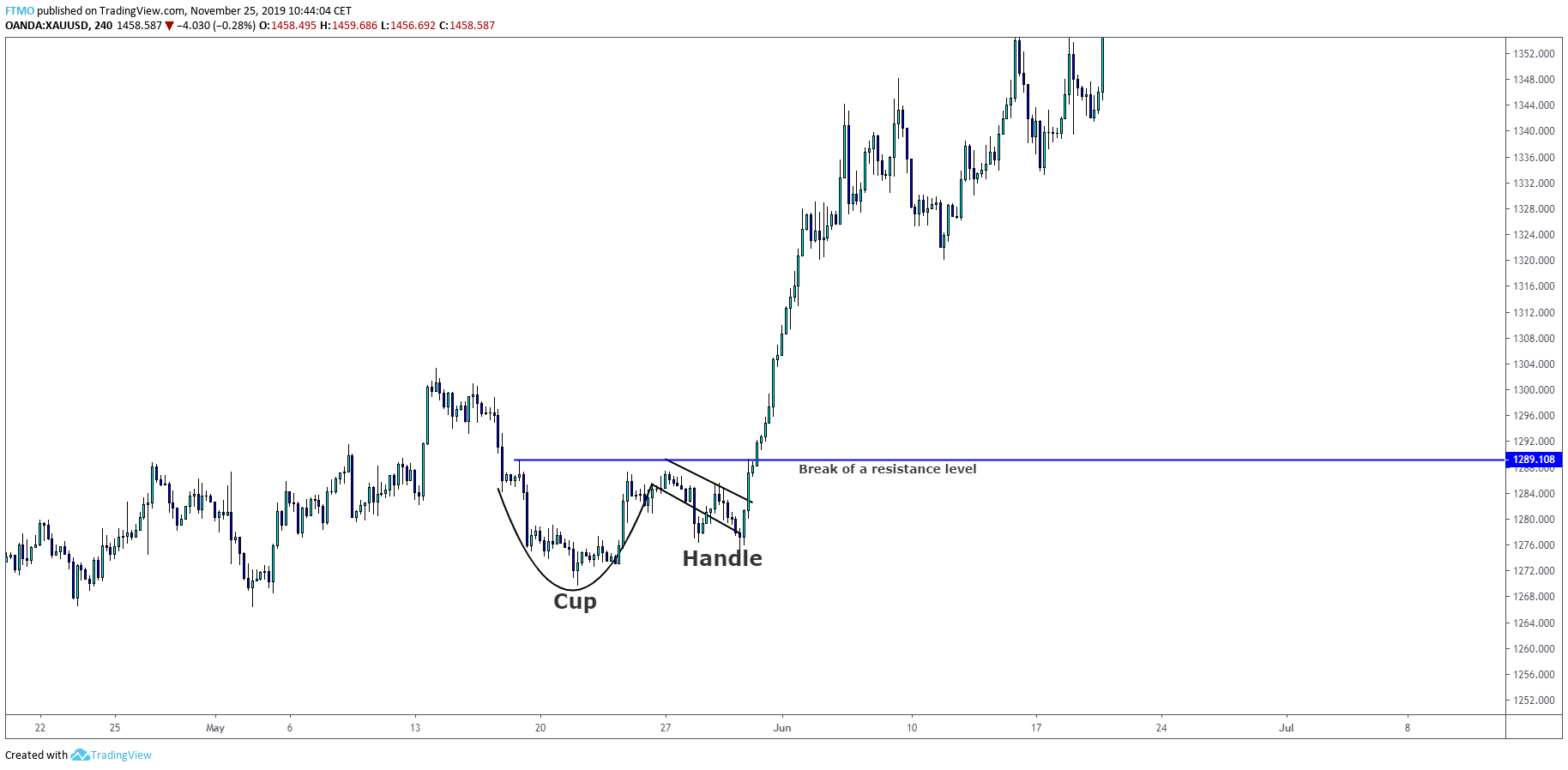

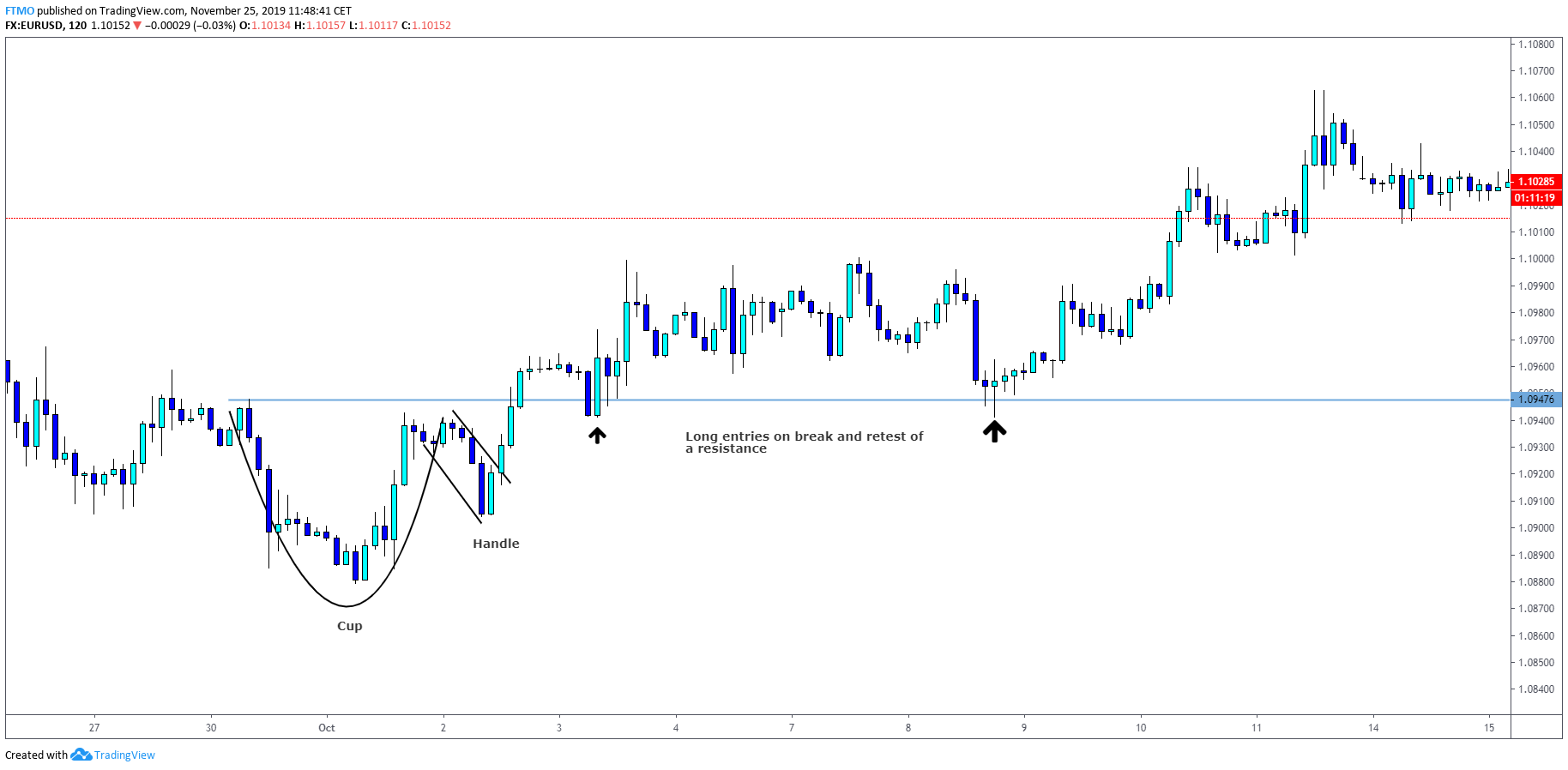

Les modèles Coupe et Poignée (Cup And Handle)

Une configuration en Coupe et Poignée est une configuration de continuation haussière. Elle se compose de deux parties - une coupe et une poignée. Une fois la coupe terminée, l'anse se forme sur le côté droit de celle-ci. Si elle est suivie d'une cassure sur une ligne de résistance, les traders considèrent que c'est le signal d'une tendance haussière.

Le modèle ne peut être reconnu que sur les graphiques à long terme en raison du temps nécessaire à la formation d'un modèle.

Comme vous pouvez le constater, l'identification et le trading d'une configuration de type "Coupe et Poignée" n'ont rien de compliqué. Une fois que vous entrez dans la transaction lors d'un nouveau test de la résistance, vous pouvez placer votre stop loss en dessous du bas de la poignée et laisser le trade faire son travail.

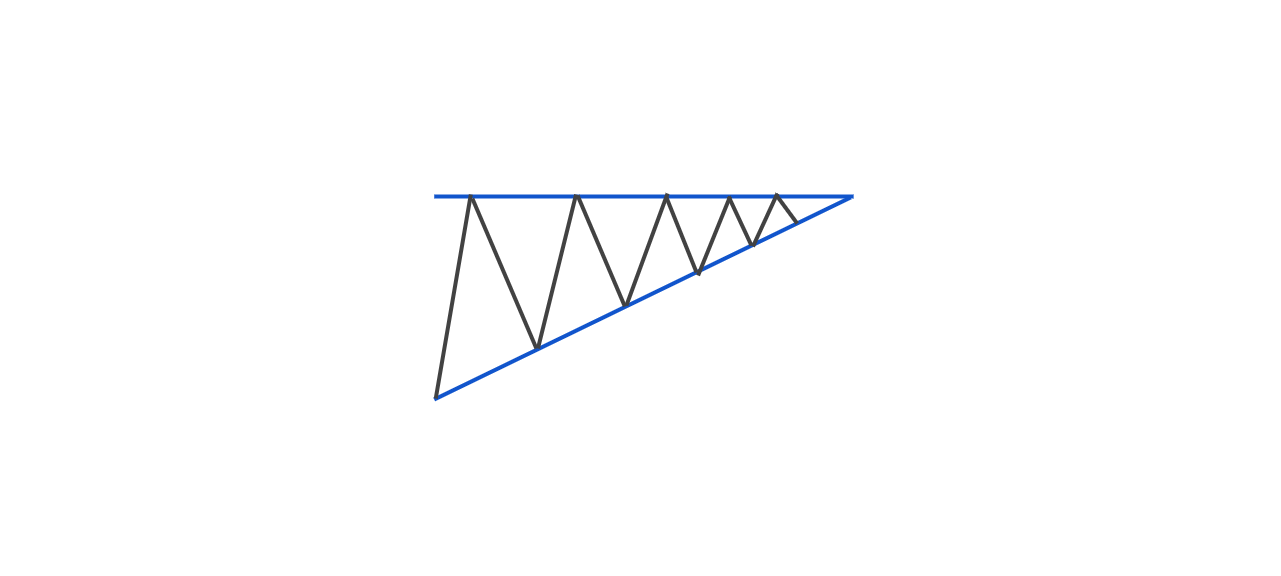

Le triangle ascendant

Les triangles ascendants et descendants sont l'un des modèles les plus populaires parmi les traders. Pour vous aider à comprendre cette figure, nous devons l'examiner d'un point de vue plus logique.

Le triangle ascendant se forme lorsque le prix ne parvient pas à franchir une résistance, mais qu'en même temps, il forme des creux plus élevés.

Comme vous pouvez le remarquer dans l'exemple ci-dessus, le prix rebondit sur la résistance mais n'est pas capable d'atteindre un plus bas niveau à chaque rebond. Cela nous donne un signal haussier qu'une rupture possible est sur le point de se produire.

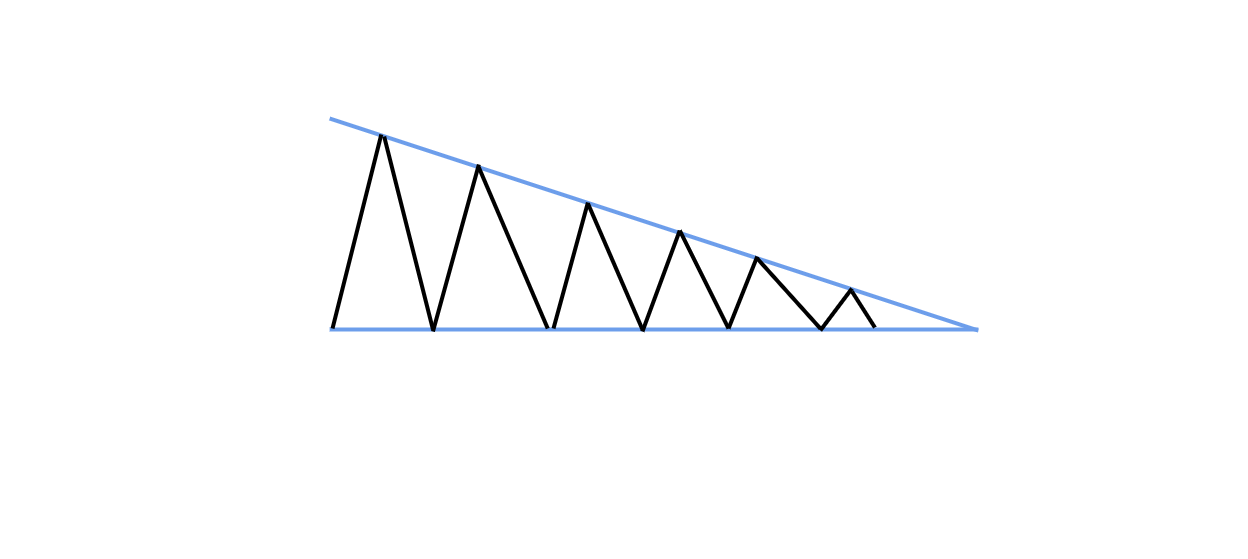

Le triangle descendant

Inverse du triangle ascendant, le triangle descendant est visible lorsque le marché rebondit à partir d'un support mais qu'il est incapable d'atteindre des sommets plus élevés.

Le biseau baissier

Le biseau baissier est un modèle de renversement haussier qui se produit la plupart du temps lorsque le prix est en train de pousser vers le bas mais que nous pouvons voir une divergence sur l'un de nos oscillateurs.

Cela signifie que même si le prix est en train de baisser, les vendeurs sont épuisés et nous pouvons nous attendre à ce qu'un retournement se produise bientôt.

Le biseau haussier

Contraire du biseau baissier, le prix pousse à la hausse mais vous pouvez trouver des indices d'affaiblissement dans votre oscillateur.

Modèle Double Top (Double Sommet)

La configuration en Double Top se situe généralement à la fin des tendances. Il s'agit d'un modèle de retournement baissier qui se caractérise par un sommet qui est suivi de peu par un second sommet au même point de prix ou à un point très similaire.

La configuration en Double Top est valide une fois que le prix a cassé le support situé sous les sommets.

Nous utilisons le même terme "ligne de cou" qui est également utilisé avec la configuration Tête-Épaules.

Vous pouvez soit entrer dans la transaction une fois que la ligne de cou est cassée, soit attendre le retest de la ligne de cou.

Modèle Double Bottom

L'opposé du Double Top est le modèle Double Bottom qui est réalisé au bas de la tendance baissière.

Le Double Bottom est caractérisé par deux creux à un niveau de prix égal ou similaire.

Comme pour le schéma Double Top, vous pouvez entrer soit à la rupture de la "ligne de cou", soit à son retest.

Les drapeaux

Les drapeaux sont des modèles techniques qui peuvent être compris comme une pause dans la tendance sous-jacente.

Les drapeaux sont repérés en tant que consolidation après une tendance rapide du marché et ils signalent la continuation après la cassure.

Comme pour toutes les configurations graphiques, nous avons un drapeau haussier et un drapeau baissier.

Drapeau haussier

Drapeau baissier

Retracements de Fibonacci

L'outil Fibonacci est très populaire parmi les traders de détail. De nombreux traders disent qu'il y a une magie dans les nombres de Fibonacci comme .236, .382, .618 ou .786. Ces nombres fonctionnent généralement parce que beaucoup de gens les observent.

Le marché évolue par vagues composées de deux éléments, les mouvements d'impulsion et les mouvements de correction.

Un mouvement d'impulsion est le mouvement initial fort d'une paire, mais comme une paire ne peut pas évoluer dans une seule direction pour toujours, à un moment donné, les acheteurs ou les vendeurs seront épuisés et un repli/correction doit se produire pour donner au marché un certain équilibre.

L'outil de Fibonacci mesure du haut au bas, ou du bas au haut d'un mouvement d'impulsion, et vous indique les différents niveaux de pourcentage où le prix est susceptible de se replier.

Pour donner un exemple de l'utilisation de l'outil de Fibonacci en conjonction avec votre trading, imaginez que le prix d'une paire ait un mouvement impulsif, casse un niveau de résistance important et forme un sommet au-dessus de celui-ci.

Vous tracez alors votre Fibonacci du bas vers le haut et vous voyez que la résistance cassée (devenue support) se trouve maintenant au niveau 61.8 Fib.

Ce serait une bonne confluence pour envisager de prendre une position acheteuse et voir comment le prix réagit s'il revient à ce niveau.

En Conclusion

Lorsque vous formulez une stratégie ou votre système de trading, il est important que vous trouviez quelque chose qui fonctionne pour vous.

Cela peut ne pas fonctionner pour quelqu'un d'autre, mais si cela s'avère rentable pour vous, c'est tout ce qui compte.

Comme les indicateurs sont en retard sur le prix, apprendre à interpréter et à lire le Price Action vous permettra de voir toutes les possibilités du prochain mouvement du marché et comment vous pouvez l'anticiper.

À propos de FTMO

FTMO a développé un Processus d'Evaluation en 2 étapes pour trouver des traders expérimentés. Une fois l'évaluation réussie, vous pouvez obtenir un FTMO Account avec un capital pouvant aller jusqu'à $200,000. Comment cela fonctionne-t-il ?.