Price Action Trading: O Curso COMPLETO para 2021

Existem muitas estratégias de negociação diferentes que os investidores podem utilizar nos seus esforços para serem bem sucedidos. A negociação da Acção de Preço é provavelmente a abordagem de negociação mais popular entre os negociadores técnicos. Mas o que é realmente negociar price action? Suporte e resistência, linhas de tendência, padrões de velas, retração de Fibonacci ou padrões de gráfico são as técnicas de ação de preço mais populares utilizadas pelos traders. Isto é exactamente o que nós vamos cobrir neste curso de negociação.

O que é o Price Action Trading?

Para a maioria dos operadores técnicos, todos nós começamos a procurar um sistema/estratégia que valha a pena e que possa provar ser rentável ao longo do tempo e em diferentes condições de mercado.

Quando se trata de negociação, não existe uma estratégia certa ou errada, mas sim encontrar uma estratégia que funcione para si.

O que muitos investidores com quem falamos têm em comum é que, depois de tentarem negociar com indicadores, tendem a simplificar a sua abordagem de negociação e a passar para a negociação de acções de preços.

A negociação de price action significa simplesmente seguir os movimentos dos preços.

Estudar os seus movimentos recentes e passados, máximos, mínimos e informações em todos os diferentes períodos de tempo, a fim de analisar melhor o preço no momento actual e configurar um plano para os seus movimentos futuros.

O termo "naked trading" significa manter os seus gráficos limpos, sem indicadores.

As ferramentas mais importantes a utilizar e as coisas a que deve prestar atenção quando se trata de negociação de acção de preço são os níveis de suporte e resistência, linhas de tendência, velas, padrões gráficos e níveis de Fibonacci.

Negociação de Price Action de Breakout e Reversão

Em Junho de 2013, o preço do ouro caiu para cerca de $1200 após uma forte tendência de baixa. O preço do ouro nunca esteve tão baixo desde Agosto de 2008. Pouco tempo depois, o preço reverteu e subiu para $1430. 3 meses depois, testámos o nível de $1200 novamente em Dezembro de 2013 e o preço saltou novamente. O preço não testou esse nível até mais 10 meses depois, em Dezembro de 2014.

Não é uma coincidência vermos o preço chegar e reverter num nível de preço repetidamente. É uma lógica muito simples. Quando o preço cai para um nível e inverte, marca um nível de reversão num gráfico. Isto deve ser interpretado como compradores a entrar no mercado e a dominar os vendedores, fazendo subir os preços. A segunda vez que o preço cai para esse nível, os comerciantes têm de se perguntar: "Os compradores entraram no mercado a $1200 no ouro. Qual é o nível de preço lógico para entrar? Obviamente, há 3 meses atrás (primeira inversão) os compradores não permitiram que o preço do ouro descesse abaixo de $1200, por isso deve haver comerciantes à espera de $1200 novamente para entrar em posições longas, certo? Este pensamento provou ser correcto e o preço inverteu-se do nosso nível de preço de $1200 novamente... E novamente em Dezembro de 2013.

A representação gráfica deste nível de reversão é a linha horizontal desenhada no gráfico. Os traders gostam de se referir a ela como Suporte, um nível de preço onde podemos esperar demanda. Por outro lado, também temos níveis de oferta, aos quais os traders se referem como Resistência. Pode ver um bom exemplo de resistência abaixo.

Esta foi uma introdução a uma metodologia de negociação muito popular: PRICE ACTION. As estratégias de acção de preço são muito populares entre muitos traders, pois têm um raciocínio muito simples e lógico por detrás. Os traders de price action ficam normalmente satisfeitos com um gráfico de preços simples. Não são necessários indicadores, uma vez que o preço é a informação mais pura sobre um instrumento.

O processo de pensamento de um trader de price action é o seguinte:

- Analisar os movimentos de preços anteriores para projectar os níveis de procura e oferta

Capitalizar as projecções procurando oportunidades de negociação

Um método para projectar os níveis de oferta e procura são, mas não se limitando a, zonas de Suporte e Resistência (S&R), linhas de tendência, rácios de Fibonacci ou Altos e Baixos (H&L). Neste artigo, apresentarei algumas estratégias simples de negociação usando apenas níveis S&R e padrões básicos de velas.

Convencionalmente, os Traders de Price Action enquadram-se numa das duas categorias principais:

- Reversal Trading

- Breakout Trading

Reversal Trading

Os traders de reversão projectam os níveis de oferta e procura e quando o preço atinge estes níveis, esperam que o preço reverta a seu favor. No exemplo seguinte, utilizaremos padrões de velas para confirmar inversões bem sucedidas.

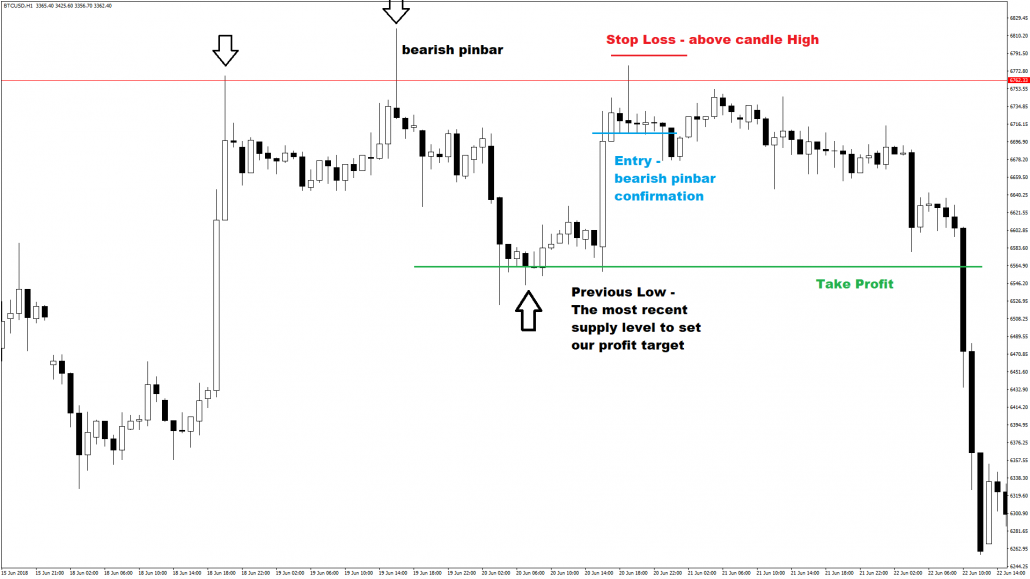

O gráfico acima é o gráfico horário do BTCUSD. Podemos identificar a primeira alta após uma corrida de touros. A segunda alta foi então confirmada por uma Pin bar de baixa. Observe como a barra Pin não respeita exatamente a alta anterior, no entanto, o que queremos ver são alguns sinais de reversão. Agora temos dois máximos estabelecidos e com estes, construiremos nosso nível de resistência. O trader de reversão agora espera que o preço teste este nível novamente, o que aconteceu uma terceira vez. Naturalmente, não queremos entrar cegamente no terceiro teste. Precisamos de algum tipo de confirmação para distinguir um simples pico de preço de um rompimento real. No gráfico, vemos outra barra Pin de baixa que confirma nossa idéia de reversão e colocamos uma ordem de venda abaixo da barra Pin de baixa.

No entanto, uma ideia para entrar não é suficiente. É necessário que um comerciante tenha um plano de negociação sólido, sabendo quando sair. A sua ideia revelar-se-á errada se o preço quebrar o máximo da barra Pin após a entrada. Nesse caso, a barra Pin seria um sinal falso e o nosso nível de resistência teria falhado. Se a nossa ideia se provar correcta, estaremos à procura de um nível provável de Take-Profit. A baixa anterior é um bom nível de demanda, já que os comerciantes decidiram empurrar o preço para cima lá. Em outras palavras, esperamos que os compradores não empurrem o preço para cima, não antes de testar a baixa anterior, como mostrado no gráfico.

Esta configuração de negociação tem um RRR muito bom e vemos que a baixa anterior foi quase ignorada. No entanto, nosso Take-Profit tem uma lógica claramente definida e não devemos mudar nosso plano de negociação com base em uma única negociação.

Breakout Trading

Os traders de breakout esperam que os níveis de S&R falhem. De acordo com a nossa explicação anterior no artigo anterior, o suporte é um nível de elevada procura e a resistência é um nível elevado de oferta. Mas e se estes níveis falharem?

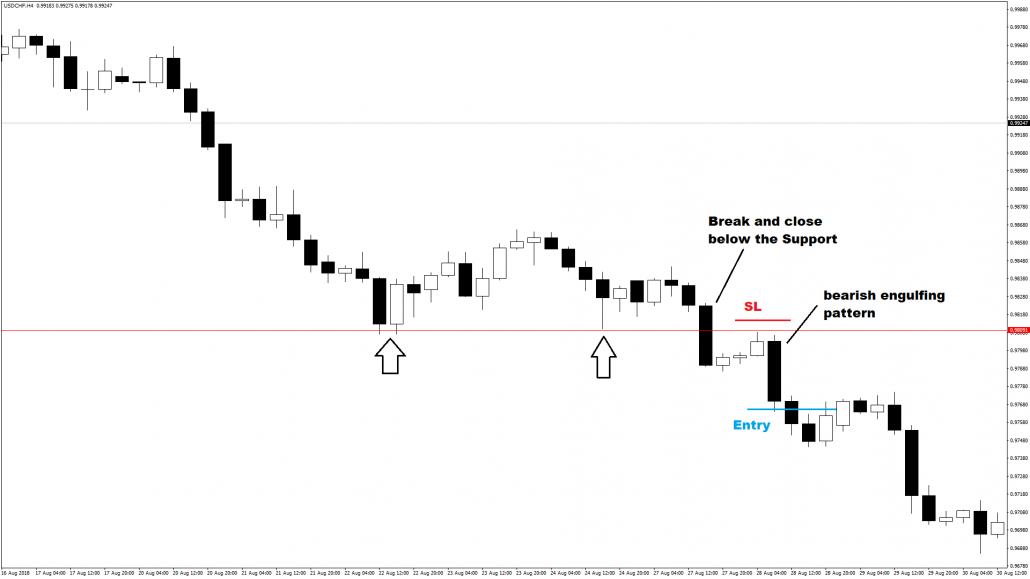

Neste exemplo, estamos no USDCHF de 4 horas. O preço fez duas baixas, estabelecendo um nível de suporte. No terceiro teste, vimos uma vela de baixa fechando abaixo do nosso suporte. Este é o primeiro sinal de que o nível de suporte falhou e que o preço pode querer ir mais baixo. No entanto, a fim de aumentar nossas chances de sucesso, os traders geralmente esperam por um novo teste do suporte quebrado. Podemos ver o novo teste após o rompimento no gráfico. Quando o preço tocou o suporte quebrado, ele imprimiu um padrão de velas envolvente de baixa. Esta é a nossa confirmação para a quebra e nós entraríamos na baixa deste padrão. Stop-Loss é então definido acima dos altos deste padrão. Esta é uma entrada muito boa e colocação de Stop-Loss.

No entanto, agora temos um problema. A fim de definir o nosso objectivo de lucro, teríamos que procurar o próximo nível de suporte. No entanto, não há dados sobre os períodos de tempo mais elevados para encontrar tais níveis. Como alternativa, podemos usar outra ferramenta para projectar os nossos níveis de procura, a ferramenta de extensão Fibonacci.

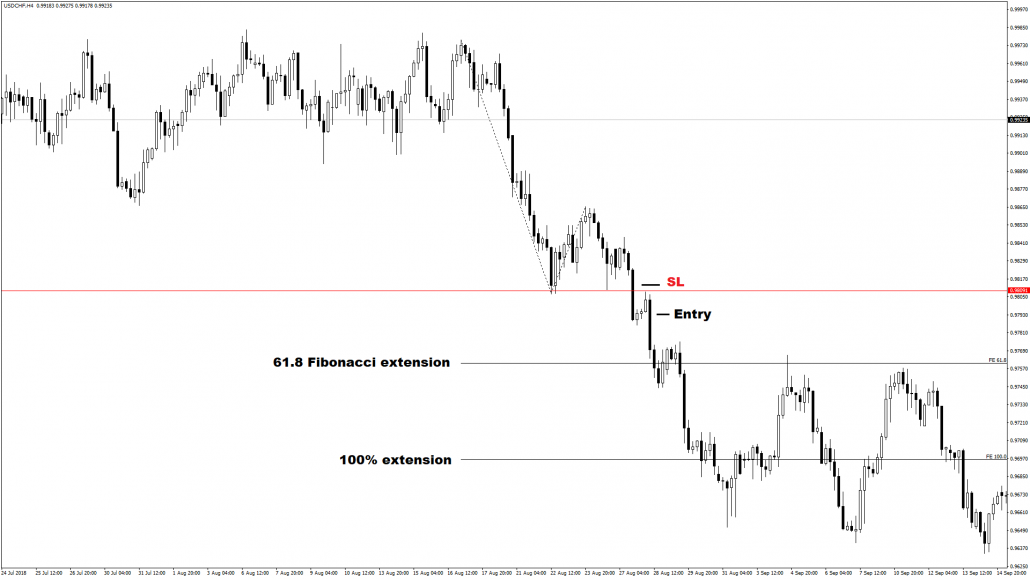

Aqui vemos a nossa trade no quadro geral. No lado esquerdo, não há ação de preço, portanto, não podemos desenhar nenhum nível de S&R. Ao utilizar a ferramenta de extensão na nossa plataforma MT4, ligámos o início do impulso anterior com o fim do impulso anterior, de volta ao nosso nível de retracção. No gráfico, você vê linhas projetadas e agora temos duas opções para sair de nossos negócios. Você pode optar por sair na extensão de 61,8% ou na extensão de 100%. Não existe certo ou errado na negociação. Alguns traders gostam de grandes vitórias, outros gostam de muitas vitórias.

Padrões de velas

Os padrões de velas são uma das técnicas de acção de preço mais comuns.

Existem literalmente centenas de padrões de velas diferentes que pode encontrar online.

Precisa de conhecer todos eles? Claro que não.

Seleccionámos os mais comuns e importantes que deve conhecer.

Eles são facilmente detectados nos gráficos de velas japonesas.

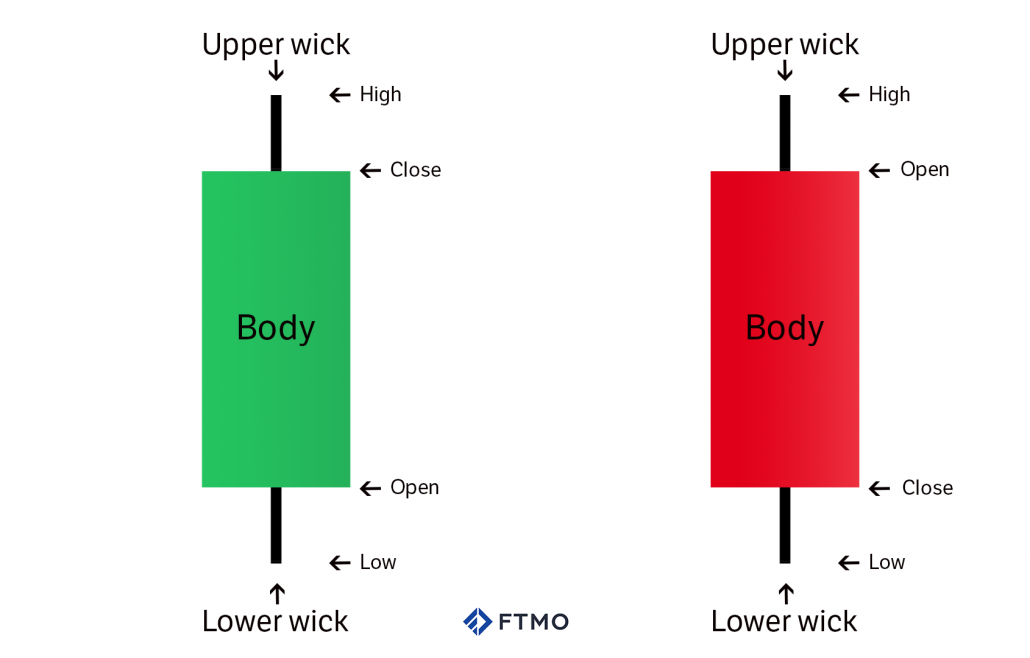

O que são as Velas Japonesas?

As velas japonesas pertencem aos métodos mais populares de análise técnica.

A procura de padrões específicos de velas foi usada pela primeira vez no século XVI no Japão, na bolsa de arroz.

Estes foram os primórdios do trading técnico.

The Benefits of using Candlestick Patterns while trading Price Action

Entre as maiores vantagens dos padrões de velas estão a sua simplicidade e valor informativo.

Após uma breve familiarização, o comerciante pode analisar rapidamente os desenvolvimentos do mercado e determinar o que está a acontecer no mercado.

Os compradores são mais fortes do que os vendedores, ou vice-versa? Podemos esperar que a tendência cesse ou, pelo contrário, pode voltar a ganhar força?

De facto, os padrões de velas podem revelar a psicologia dos traders.

Várias formas de velas podem sugerir se são os compradores ou os vendedores que são mais fortes. Um exemplo típico pode ser visto no gráfico abaixo.

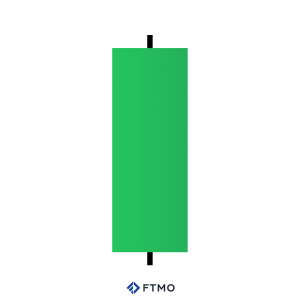

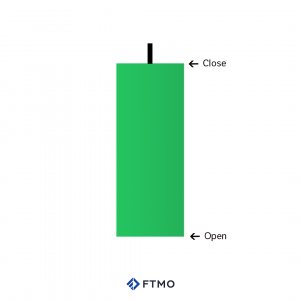

Padrão Vela Alta de Dia Longo

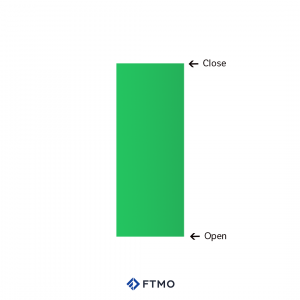

Começando com o mais fácil, a vela alta de dia longo.

A vela de alta de dia longo consiste em apenas uma vela com um corpo longo e mechas curtas.

Esta vela geralmente mostra força e pode ser usada como uma vela de "breakout" no início de uma tendência.

Os traders não usam a vela de alta de dia longo como sinais de entrada ou saída, mas mais como uma confluência com suas idéias.

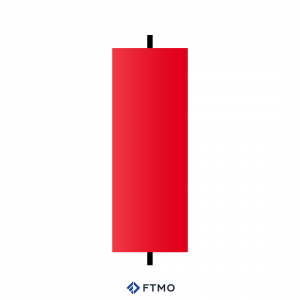

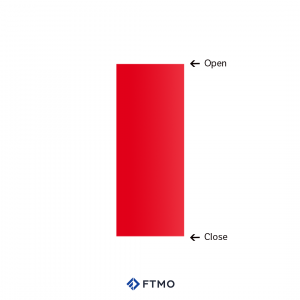

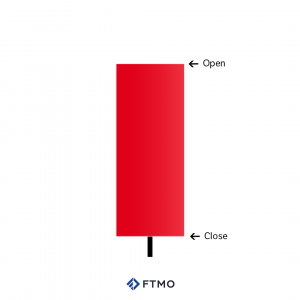

Padrão de vela de baixa de dia longo

A Vela de Baixa de Dia Longo é representada por um grande corpo de vela de venda e pequenas mechas.

Ele sinaliza uma fraqueza no mercado e o facto de que devemos começar a procurar o possível início de uma tendência de baixa.

Os Candlesticks de Dia Longo são simples. Eles podem dar pistas sobre o que pode acontecer a seguir, mas como mencionámos anteriormente, não devem ser usados apenas como sinais de entrada e saída.

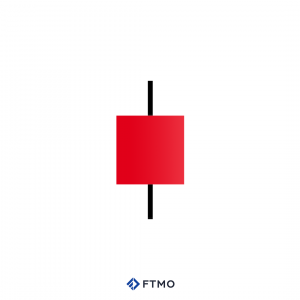

Padrão de Vela Curta do Dia de Alta

A vela curta de dia de alta é um padrão fácil de identificar. Ele consiste de uma vela.

O castiçal de dia curto é definido pelo seu comprimento.

Quão curta a vela deve ser? Isso não está 100% definido, portanto, você deve sempre usar seu critério e revisar os períodos de negociação anteriores para ter uma comparação.

O vela do dia curto não é usado como um sinal de entrada/saída.

O padrão de vela de dia curto sinaliza o facto de que o preço permaneceu no intervalo durante um período de negociação e podemos esperar uma expansão em breve.

Eles podem ser encontrados nos padrões maiores que fornecem relevância.

Padrão de Vela do Dia Curto de Baixa

Este é o oposto de um candlestick curto de dia de alta.

Assim como seu colega de alta, esta vela é comum, mas não é tão digna por si só.

Deve-se sempre esperar para identificá-lo num contexto maior e pensar sobre o que os compradores ou vendedores estão tentando alcançar nas condições atuais do mercado.

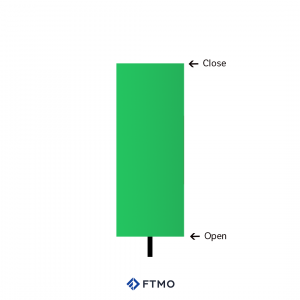

Padrão de Vela Marubozu de Alta

Um padrão de vela muito simples e poderoso é chamado Marubozu.

Identificar a vela Marubozu é uma das coisas mais fáceis que se pode fazer.

Ele sinaliza com um corpo longo real sem um pavio superior ou inferior.

O castiçal Marubozu de alta nos mostra uma coisa bastante óbvia, os compradores entrando no mercado.

Existem duas situações em que você pode tomar uma decisão de negociação com o castiçal Marubozu de alta:

- Se você detectar Marubozu de alta em uma tendência de alta, a continuação da tendência é provável.

- Se um Marubozu de alta ocorre na tendência de baixa, a reversão é provável que aconteça.

Padrão de Vela Marubozu de Baixa

O Marubozu de baixa tem os mesmos dois usos que o de alta, apenas são invertidos.

- Se Marubozu de baixa ocorre numa tendência de baixa, a tendência é provável que continue.

- Se Marubozu de baixa ocorre numa tendência de alta, é provável que ocorra uma inversão.

A coisa inteligente a fazer depois de ver uma vela Marubozu é esperar por mais confirmação em termos de outros padrões de velas, suporte e resistência ou indicadores.

Padrão de Vela Marubozu de Alta

Há apenas uma pequena diferença de um Marubozu de alta e que é um pavio inferior.

Esta vela sugere que tivemos alguns vendedores tentando intervir após a abertura da vela, mas os compradores foram muito mais fortes e fecharam mais alto.

Se o Marubozu de Fechamento de Alta aparece em uma tendência de alta, ele nos dá um sinal de continuação.

Outra ótima localização do Marubozu de Fechamento em Alta é na área de suporte chave, onde podemos esperar que o preço suba mais.

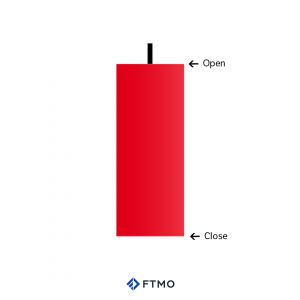

Padrão de Vela Marubozu de Fecho em Baixa

Vela Marubozu de Fecho em Baixa

Vela Marubozu de Fecho em baixa é um padrão de vela de baixa que é sinalizado com um pequeno pavio superior e um grande corpo de baixa.

Existem 2 locais onde você deve estar atento ao Marubozu de fechamento de baixa.

Em uma tendência de baixa, isso sinaliza que a tendência é susceptível de continuar e no nível de resistência chave onde podemos esperar um novo movimento para baixo para começar.

Padrão de Vela Marubozu de Fecho em Baixa

Mesmo que o Marubozu de Abertura em Alta tenha um pequeno pavio ascendente, é um sinal muito alto no mercado.

Ele mostra o facto de que os compradores assumiram o controle diretamente a partir da abertura e, apesar de encontrarem alguns vendedores no topo, a tendência de alta prevalece.

Padrão de Vela Marubozu de Abertura em Baixa

Marubozu de abertura de baixa sinaliza forte convicção dos vendedores no mercado.

Embora haja um pequeno pavio inferior, é possível notar uma subida de preços logo após a abertura da vela.

O Marubozu de Abertura de Baixa numa tendência de baixa sinaliza a continuação, numa tendência de alta pode sinalizar uma possível reversão da tendência.

O Padrão de Vela Spinning Top (Pião)

O padrão de vela Spinning Top é uma vela neutra. Por neutro queremos dizer o facto de que não importa muito se a vela fecha em alta ou em baixa, o factor importante é o local de fecho da vela.

O padrão de vela Spinning Top tem uma única vela com um corpo pequeno e um longo pavio.

Ele sinaliza indecisão no mercado, a regra geral é que, se virmos o castiçal Spinning Top no nível de resistência, é um sinal de reversão curto.

Vice-versa, a detecção do castiçal giratório na área de suporte sinaliza uma longa reversão.

O padrão de vela Doji

Semelhante à vela pião, Doji é um padrão de vela de reversão.

Pode-se reconhecer uma vela Doji por um corpo muito pequeno e mechas curtas em ambos os lados.

Um Doji é frequentemente encontrado nos topos e fundos das tendências, por isso é considerado como um sinal de possível reversão do movimento. Dito isto, padrões Doji mais complexos também podem ser usados na continuação da tendência.

Embora o Doji seja um padrão de vela de indecisão, existem três variações diferentes que nos vão ajudar a tomar decisões de negociação mais educadas, existem o Doji de pernas longas, o Doji de lápide e o Doji de libélula.

Long-legged Doji Candlestick Pattern

Um Doji de pernas longas é muito semelhante à vela Spinning top.

Comparado com o Doji regular, é uma vela muito mais dramática com longas mechas superiores e inferiores.

Doji de pernas longas é o mesmo que a vela Spinning top, ele sinaliza indecisão no mercado e uma possível reversão em jogo.

Gravestone Doji Candlestick Pattern

Gravestone Doji é um padrão de velas de baixa.

Ele nos mostra um fato de que os compradores tentaram entrar, mas os vendedores os superaram fortemente e empurraram o preço de volta para a abertura.

Em uma tendência de alta, o Gravestone Doji nos dá uma indicação de que o mercado está pronto para mudar.

Em uma tendência de baixa, podemos usar um Gravestone Doji como nosso sinal de continuação.

Padrão de Vela Doji Dragonfly

Dragonfly Doji é um padrão de velas de alta.

Ele mostra-nos o facto de que os vendedores tentaram intervir, mas os compradores superaram-nos fortemente e empurraram o preço de volta para a abertura.

Em uma tendência de baixa, o Doji Dragonfly nos dá uma indicação de que o mercado está pronto para mudar.

Em uma tendência de alta, podemos usar o Doji Dragonfly como nosso sinal de continuação.

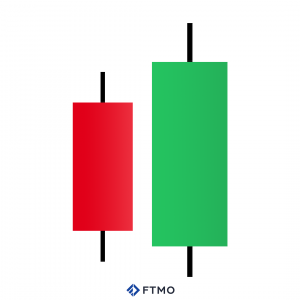

Padrão de Vela de Engolfo de Alta

Um engolfamento de alta é o primeiro padrão de 2 velas que temos.

Ele se forma com uma pequena vela vermelha à esquerda e uma grande vela verde à direita.

A grande vela verde à direita tem que se sobrepor completamente / engolir a vela à esquerda.

A regra é - a vela engolfante de alta tem que ser negociada abaixo do mínimo da vela anterior e tem que fechar acima do ponto mais alto.

Padrão de Vela de Engolfo de Baixa

Formas Engulfing de baixa com uma pequena vela verde à esquerda e uma grande vela vermelha à direita.

A grande vela vermelha à direita tem que se sobrepor completamente/engolir a vela à esquerda.

A regra é - a vela engolfante de baixa tem que ser negociada acima da máxima da vela anterior e tem que fechar abaixo do ponto mais baixo.

Negociação de Suporte e Resistência

As zonas de suporte e resistência podem ser comparadas a um piso e um tecto para o preço, sendo o suporte o piso e a resistência o tecto.

É tipicamente comum que o preço tenha mais dificuldade em romper essas zonas, e é por isso que é importante marcar e prestar atenção a essas zonas para usar como uma confluência entre outras confirmações para configurações de comércio, já que o preço tem que romper ou rejeitar uma zona.

As zonas de suporte e resistência são normalmente mais fortes em períodos de tempo mais elevados, mas continuam a ser úteis em períodos de tempo mais pequenos, pelo que é importante identificar zonas em vários períodos de tempo.

Os apoios e as resistências funcionam por vezes muito bem e por vezes não funcionam de todo.

Muitos comerciantes perguntam-se: "São realmente tão importantes como se diz? Porque é que toda a gente quer usá-los se não tem 100% de certeza? Porque é que nem sempre são tão poderosos como se espera?

A primeira coisa a dizer é que não são uma estratégia de negociação completa.

Não podem ser utilizadas cegamente em todas as circunstâncias e sem confirmações.

Por isso, queremos dar uma boa dica e um atalho para identificar apenas os melhores níveis, evitando perder-se com toneladas de linhas e tentar adicionar mais probabilidades a nosso favor quando queremos entrar numa trade.

Como identificar os níveis de suporte e resistência?

Os suportes e as resistências são como paredes, algo que o preço actual tem dificuldade em ultrapassar. Se a parede estiver acima do preço actual, temos uma Resistência, caso contrário, se a parede estiver abaixo do preço actual, temos um Suporte.

Muitas pessoas gostam de pintar gráficos com toneladas de níveis aqui e ali e depois encontram uma desculpa para usar esses níveis para justificar as suas entradas cegas e não importa se não estavam correctas ou não tinham sentido.

A verdade é que nem todos os níveis são iguais e nem todos os níveis podem funcionar correctamente e bem.

Para aumentar as probabilidades a nosso favor, temos de compreender e identificar apenas os níveis que podem ter um bom desempenho na direcção que pretendemos e não considerar todos os outros níveis.

Em primeiro lugar, temos de ter em mente a direcção geral e identificar as áreas que podem ser utilizadas como ponto de entrada para negociar na direcção do fluxo geral.

Muitas pessoas dizem que "a tendência é sua amiga" e, de facto, é verdade, por isso, porque não usá-la a nosso favor?

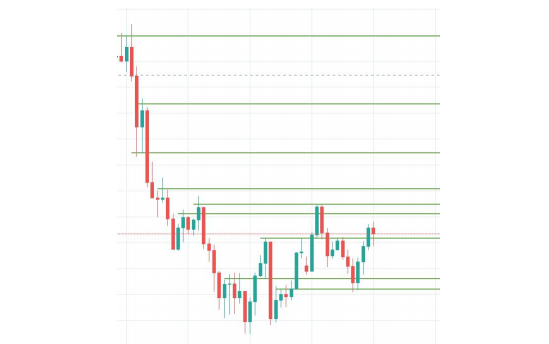

Na imagem anterior, o fluxo global é uma tendência de baixa, pelo que o nosso trabalho é identificar bons S&R para operar na direcção da tendência de baixa. Isso significa que temos que identificar apenas os níveis que podem funcionar como suporte.

Os Suportes podem ser criados em duas condições:

- Quando o preço rompe um ponto baixo, uma Resistência é violada.

- Se desenharmos todos os Suportes possíveis (linhas vermelhas), teremos algo assim:

Mas se considerarmos apenas os níveis que não só param o movimento descendente, como também o invertem um pouco, criando uma espécie de máximos e mínimos mais elevados, então temos apenas estes níveis:

The same thing is valid for Supports. If we want to draw all possible levels (green lines) we have:

Mas se considerarmos apenas os níveis que têm potência suficiente para ultrapassar a Resistência válida identificada anteriormente, temos apenas estes níveis:

Se combinarmos Suportes válidos e Resistências válidas, temos bons pontos onde entrar numa trade:

As quatro formas populares de desenhar um nível de Suporte e Resistência

Price Action

O Price Action é uma das abordagens de negociação mais populares quando se trata de suporte e resistência.

Encontrará muitos operadores que apenas utilizam gráficos de preços na sua tomada de decisões.

Então, como é que eles desenham os níveis de suporte e resistência? Bem, não há uma abordagem certa ou errada, pode usar tanto o pavio como os corpos das velas ao fazer o seu nível S/R.

A regra geral é que os mercados têm memória, e é por isso que não é uma má ideia usar níveis que funcionaram significativamente bem no passado, aumentando a probabilidade de o fazerem novamente no futuro.

Oferta e Procura

Ao contrário dos níveis clássicos de suporte e resistência, alguns traders preferem procurar áreas de oferta e procura nos seus gráficos.

Estas áreas são geralmente zonas onde se pode detectar uma participação agressiva com base na dinâmica da oferta e da procura.

Se houver uma forte subida, isso significa que a procura supera a oferta, ou seja, os compradores foram mais agressivos do que os vendedores. Assim que esta zona for revisitada, podemos esperar uma nova compra na zona.

Naturalmente, o mesmo se aplica à venda.

Perfil de Volume

Uma das formas menos populares de encontrar áreas de suporte e resistência é utilizar o perfil de volume. Este método é frequentemente utilizado entre os traders de futuros, mas também funciona bem no forex.

Publicámos recentemente uma série de vídeos e artigos sobre a utilização do perfil de volume, perfil de mercado e teoria do mercado de leilões na sua negociação. Pode encontrá-la aqui.

Para explicar brevemente, o preço utiliza frequentemente os Nós de Alto Volume (HVNs) como níveis de suporte e resistência, especialmente quando existe também um POC (ponto de controlo). Em comparação com a acção do preço e a oferta e procura, o perfil de volume tem a vantagem de ser menos subjectivo, dando-lhe níveis exactos para comprar e vender.

Também pode utilizar os nós de baixo volume (LVN) e outros HVN como alvos.

Pontos Pivot

O último da nossa lista são os pontos Pivot, e estes são os menos subjectivos da lista.

E apesar de alguns operadores terem uma abordagem anti-indicador rigorosa nas suas transacções, os Pontos Pivot estão na moda mesmo entre os traders profissionais.

Linhas de Tendência

As linhas de tendência também são muito importantes porque servem basicamente como suporte/resistência diagonal.

Uma regra geral é que se puder colocar uma linha diagonal abaixo do preço, onde este tenha pelo menos dois toques na linha sem quebrar, está numa tendência de subida, e vice-versa para uma tendência de descida.

Quanto mais toques o preço tiver numa destas linhas de tendência, mais forte é a linha de tendência.

Agora, para ligar estes dois, imagine que está a negociar um par que tem estado a vender fortemente nos últimos dias, e está a aproximar-se de uma zona de apoio onde saltou duas vezes, e seria também o terceiro da linha de tendência que desenhou.

Esta seria uma óptima zona para observar e ver como o preço reage quando a toca, para uma possível configuração longa.

Os toques na linha de tendência devem ser espalhados ao longo da linha de tendência em vez de agrupados num só lugar.

A regra geral é que quanto mais longa a linha de tendência, mais importância ela tem.

Padrões de Gráfico

Agora, como cobrimos o suporte horizontal e diagonal e a resistência.

Podemos dar uma olhada nos padrões de gráfico, pois eles são uma combinação de ambos.

Os padrões gráficos são uma das partes mais antigas da análise técnica e da negociação de acção de preço.

Foram provados muitas vezes como uma forma funcional de ajudar os operadores técnicos a identificar a próxima direcção do mercado.

Dito isto, um trader não deve esquecer o contexto e as condições actuais do mercado ao tomar decisões de negociação.

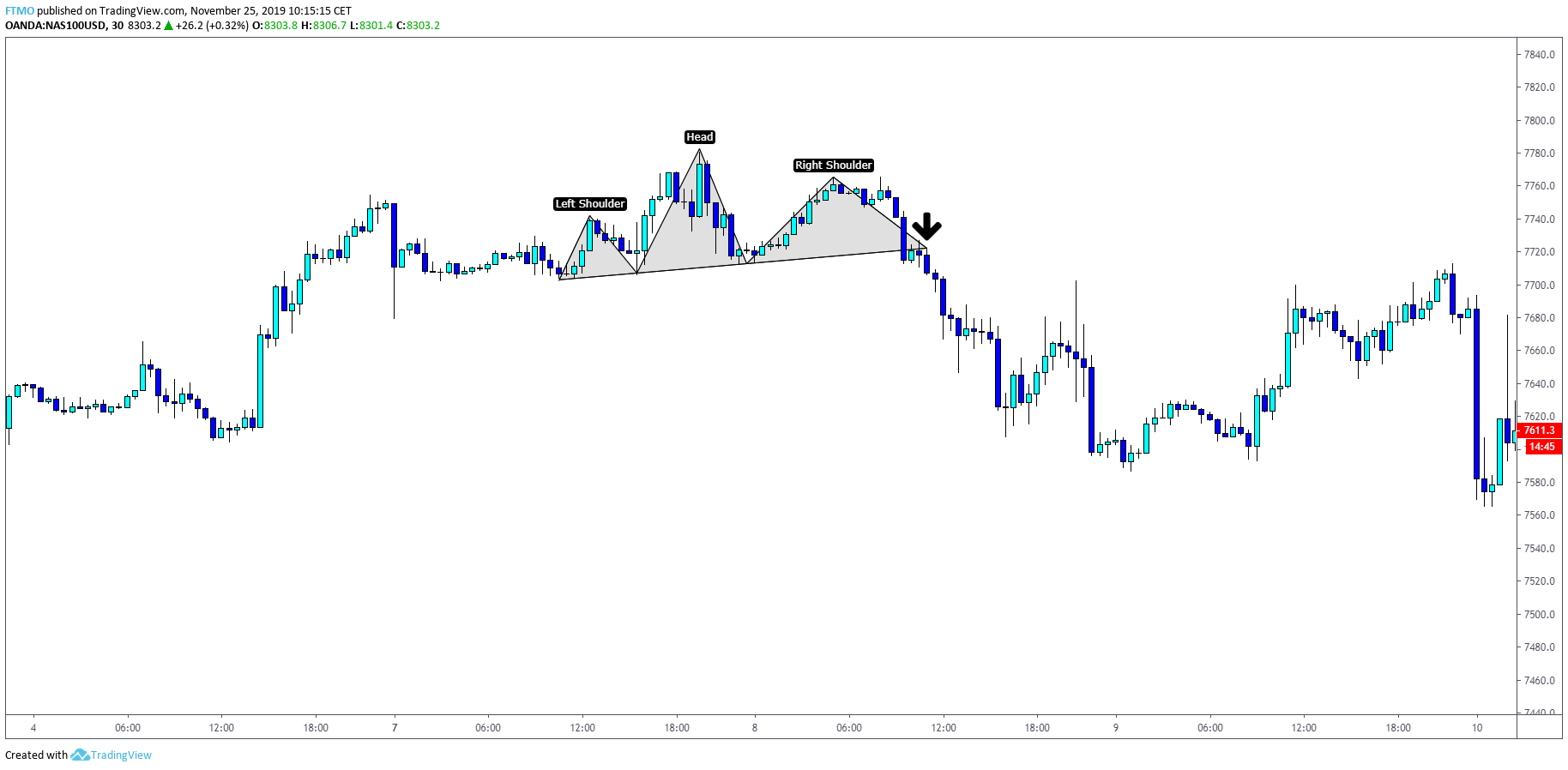

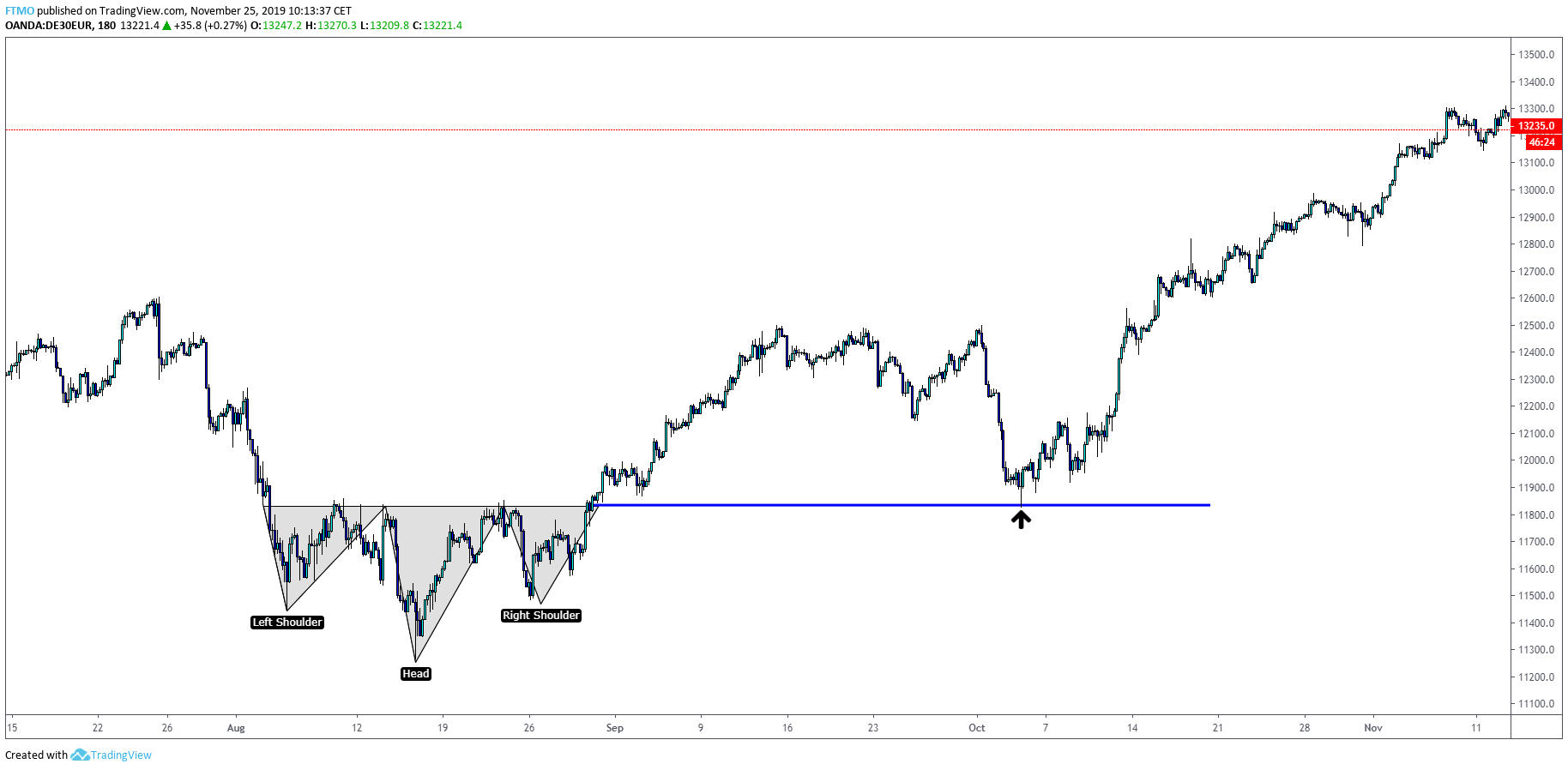

Padrão de cabeça e ombros

O padrão de cabeça e ombros é considerado um dos padrões de inversão mais fiáveis. Começa após uma longa tendência de alta, quando o preço sobe até ao pico e recua. Pouco tempo depois, o preço sobe novamente para um pico significativamente mais alto, mas cai novamente. Finalmente, o preço sobe pela terceira vez, mas apenas atinge o nível do primeiro máximo. Depois disso, ele recua e completa o padrão que sinaliza que uma tendência de alta está terminando e o preço está prestes a cair.

O primeiro e o terceiro picos são os ombros e o segundo pico é a cabeça. O nível de suporte de onde o preço salta é chamado de linha de pescoço e é frequentemente utilizado como nível de entrada numa quebra.

Padrão Reverso de Cabeça e Ombros

Tal como acontece com outros padrões, existe também uma cabeça e ombros inversa que ocorre após uma tendência de descida prolongada e indica que o preço irá subir.

Pode-se notar em ambos os gráficos que a quebra de uma linha de pescoço (neckline) nos daria uma grande oportunidade de negociação.

No segundo caso, pode-se até mesmo usar um reteste da linha do pescoço como uma segunda entrada.

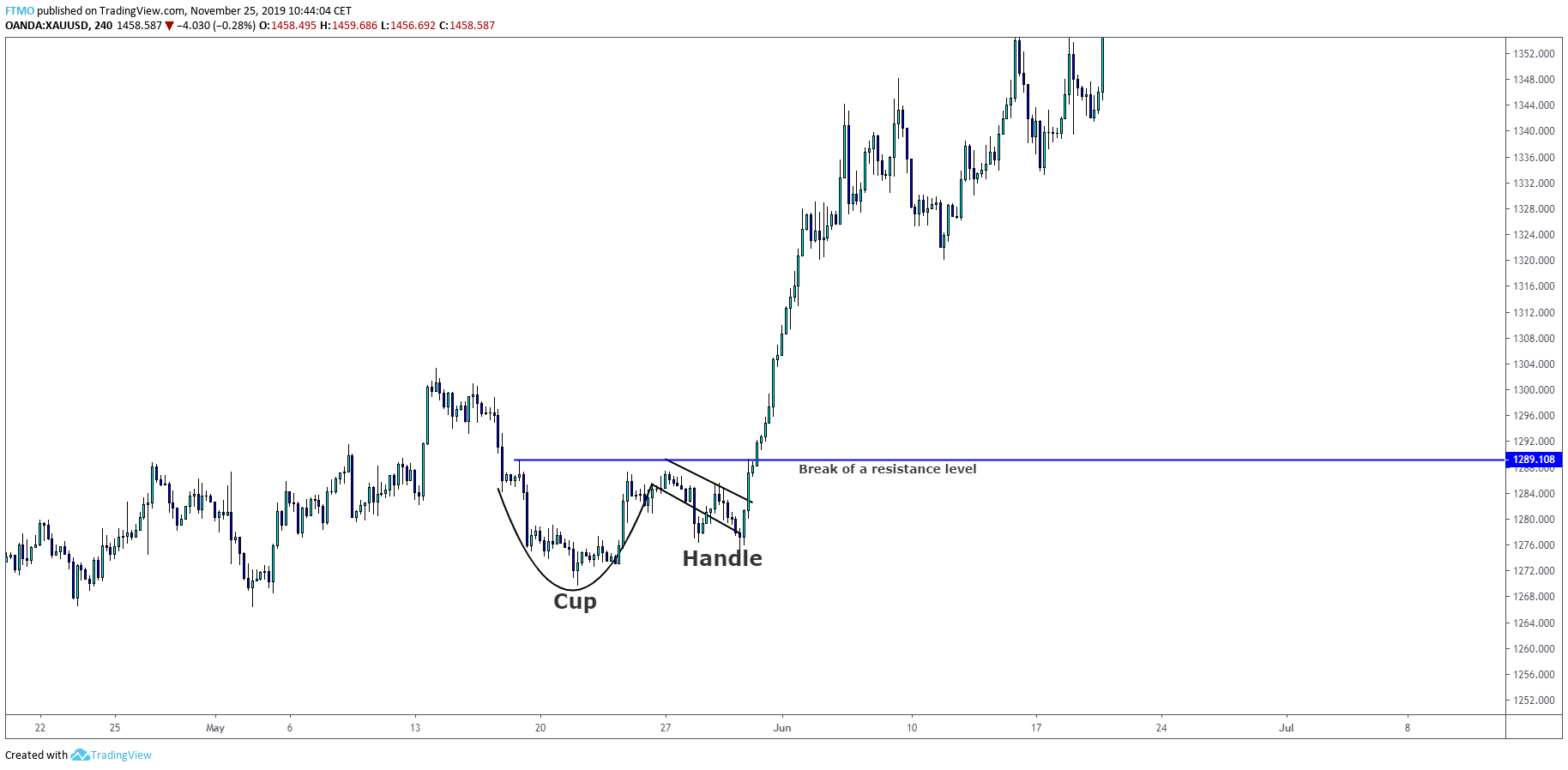

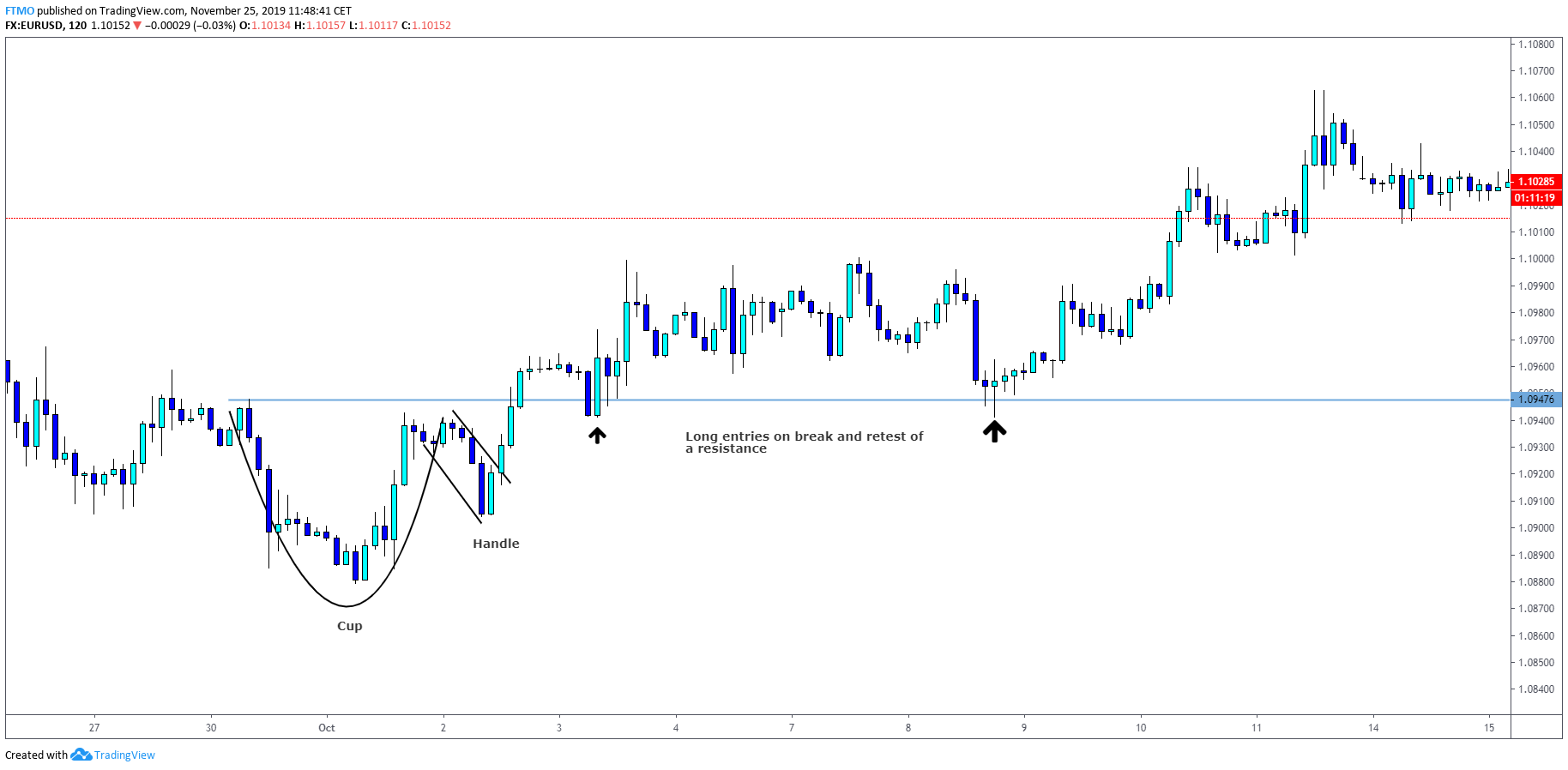

Padrões de Copo e Pegas (Cup and Handle)

Um padrão de copo e pega é um padrão de continuação de alta. Consiste em duas partes - um copo e a pega. Uma vez que a taça é completada, a pega é formada no lado direito da mesma. Se for seguido por uma quebra numa linha de resistência, os comerciantes consideram-no um sinal para uma tendência de alta.

O padrão só pode ser reconhecido nos gráficos de longo prazo devido ao requisito de tempo mais longo para formar um padrão.

Como pode ver, identificar e negociar um padrão "Copo e Pega" não é nada complicado. Uma vez que você entra no trading em um re-teste de resistência, você pode colocar seu stop loss abaixo da baixa de uma alça e deixar a trade fazer seu trabalho.

Triângulo Ascendente

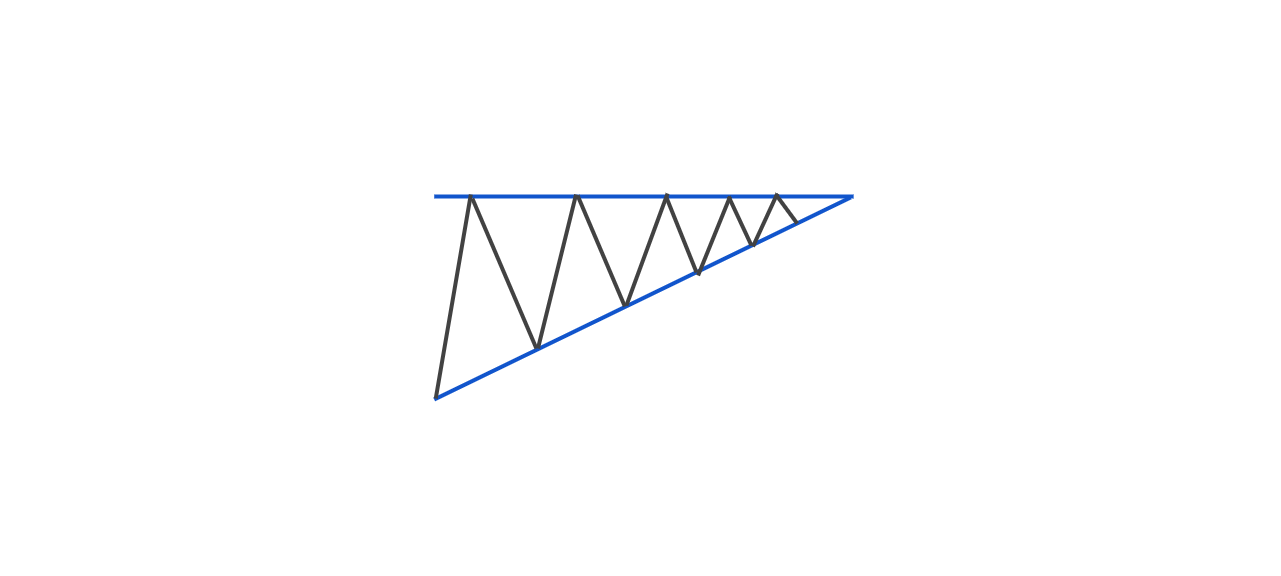

Tanto os triângulos ascendentes como os descendentes são um dos padrões mais populares entre os traders. Para realmente ajudá-lo a entender esse padrão, devemos dar uma olhada nele de uma perspectiva mais lógica.

O triângulo ascendente é formado quando o preço é incapaz de quebrar uma resistência, mas, ao mesmo tempo, está formando mínimos mais altos.

Como pode notar no exemplo acima, o preço está a saltar da resistência, mas é incapaz de fazer uma baixa mais baixa em cada salto. Isto está a dar-nos um sinal de alta de que uma possível quebra está prestes a acontecer.

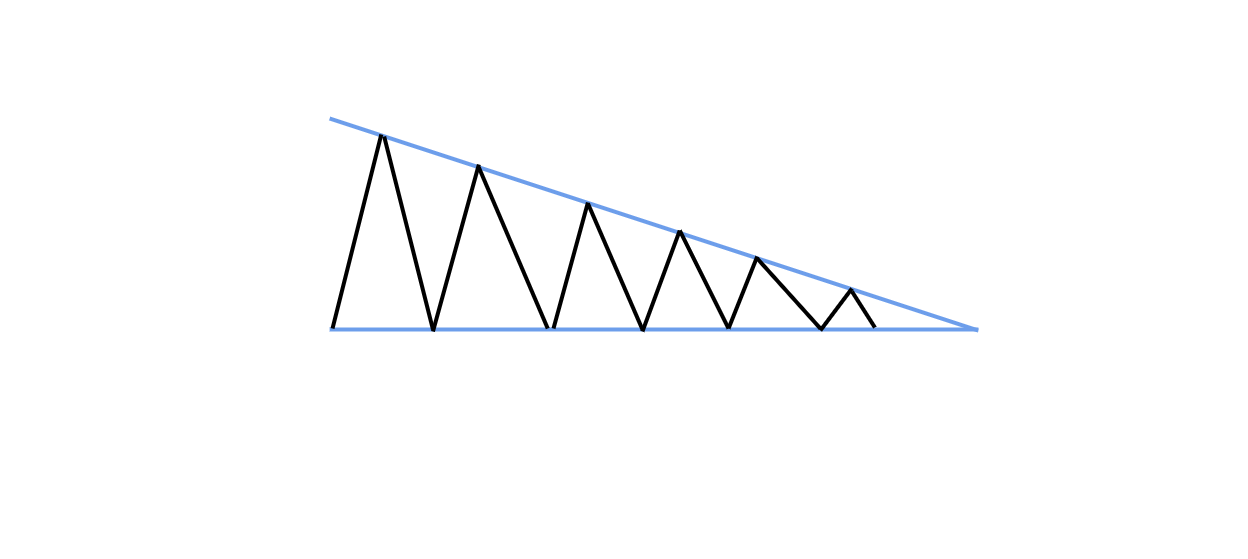

Triângulo descendente

Inverso ao Triângulo Ascendente, o Triângulo Descendente é visível quando o mercado está a recuperar do suporte, mas não consegue atingir máximos mais elevados.

Wedge em Declínio

A Wedge em Declínio é um padrão de reversão de alta que acontece na maioria das vezes quando o preço está a baixar, mas podemos ver divergência num dos nossos osciladores.

Isto significa que mesmo que o preço esteja a descer, os vendedores estão a ficar exaustos e podemos esperar uma inversão em breve.

Wedge em ascensão

Reversão de Wedge em Declínio, o preço está a subir, mas pode encontrar pistas de enfraquecimento no seu oscilador.

Padrão de Topo Duplo

O padrão de topo duplo é geralmente feito como uma formação de topo no final das tendências. É um padrão de reversão de baixa que é caracterizado pelo pico que é logo seguido pelo segundo no mesmo ponto de preço ou muito semelhante.

O padrão de topo duplo é válido quando o preço quebra o suporte feito abaixo dos máximos.

Nós usamos o mesmo termo "neckline" (pescoço) que também é usado com o padrão de cabeça e ombros.

Pode entrar na negociação assim que a linha do pescoço for quebrada ou esperar pelo novo teste da linha do neckline.

Padrão de Fundo Duplo

O oposto do Topo Duplo é o padrão de Fundo Duplo que é feito na parte inferior da tendência de baixa.

O fundo duplo é caracterizado como dois fundos num nível de preço igual ou semelhante.

Da mesma forma que no padrão Topo Duplo, pode entrar na quebra da "linha de neckline" ou no seu novo teste.

Bandeiras (Flags)

As bandeiras são padrões técnicos que podem ser entendidos como uma pausa na tendência subjacente.

As bandeiras são vistas como consolidação após uma tendência rápida no mercado e sinalizam a continuação após o rompimento.

Tal como acontece com todos os padrões gráficos, temos uma bandeira de touro e de urso.

Bull Flag

Bear Flag

Ferramenta de Retracção de Fibonacci

A ferramenta Fibonacci é muito popular entre os comerciantes de retalho. Muitos comerciantes dizem que há uma magia nos números de Fibonacci como .236, .382, .618 ou .786. Estes números geralmente funcionam porque muitas pessoas estão apenas a observá-los.

As tendências do mercado em ondas são compostas por dois componentes, movimentos de impulso e movimentos correccionais.

Um movimento de impulso é o movimento inicial forte que um par faz, mas como um par não pode se mover em uma direção para sempre, em algum momento os compradores ou vendedores ficarão exaustos e um recuo / correção deve ocorrer para dar ao mercado algum equilíbrio.

A ferramenta de Fibonacci mede do máximo ao mínimo, ou do mínimo ao máximo de um movimento de impulso, e mostra os diferentes níveis de percentagem onde o preço é susceptível de recuar.

Para dar um exemplo de utilização da ferramenta de Fibonacci em confluência com a sua negociação, imagine que o preço de um par tem um movimento impulsivo, quebra um nível de resistência importante e forma um máximo acima dele.

Em seguida, desenha o seu Fibonacci de baixo para cima e vê que a resistência que quebrou (agora transformada em suporte) está agora no nível 61,8 Fib.

Esta seria uma boa confluência quando se pensa em tomar uma posição longa ao ver como o preço reage se recuar para este nível.

Em conclusão

Ao formular uma estratégia ou um sistema de negociação, é importante que encontre algo que funcione para si.

Pode não funcionar para outra pessoa, mas se provar que é rentável para si, então é tudo o que importa.

Como os indicadores estão atrasados em relação ao preço, aprender a interpretar e ler a acção do preço permitir-lhe-á ver todas as possibilidades do próximo movimento do mercado e como pode antecipá-lo.

Sobre FTMO

A FTMO desenvolveu um processo de avaliação de duas etapas para encontrar talentos de trading. Após concluir com sucesso, pode obter uma FTMO Account com um saldo inicial de até $200,000. Como funciona?