Analyse technique - Moving Average Convergence/Divergence

L'indicateur MACD (Moving Average Convergence/Divergence) est un indicateur qui combine les caractéristiques d'un indicateur de tendance et d'un oscillateur de momentum. Cela rend son utilisation assez large et aujourd'hui nous allons examiner quelques façons de travailler avec cet indicateur.

L'indicateur MACD nous montre la relation entre deux moyennes mobiles exponentielles pour un instrument donné. Dans la configuration de base, le MACD peut être calculé en soustrayant la moyenne mobile la plus longue avec une période de 26 (EMA 26) de la moyenne mobile la plus courte avec une période de 12 (EMA 12). La raison pour laquelle la moyenne mobile exponentielle est utilisée pour son calcul est, que ce type de moyenne mobile attribue plus de poids aux prix récents.

La ligne de signal forme alors la moyenne mobile simple de l'indicateur MACD avec une période de 9 (SMA9) et peut servir de déclencheur de signaux d'achat et de vente.

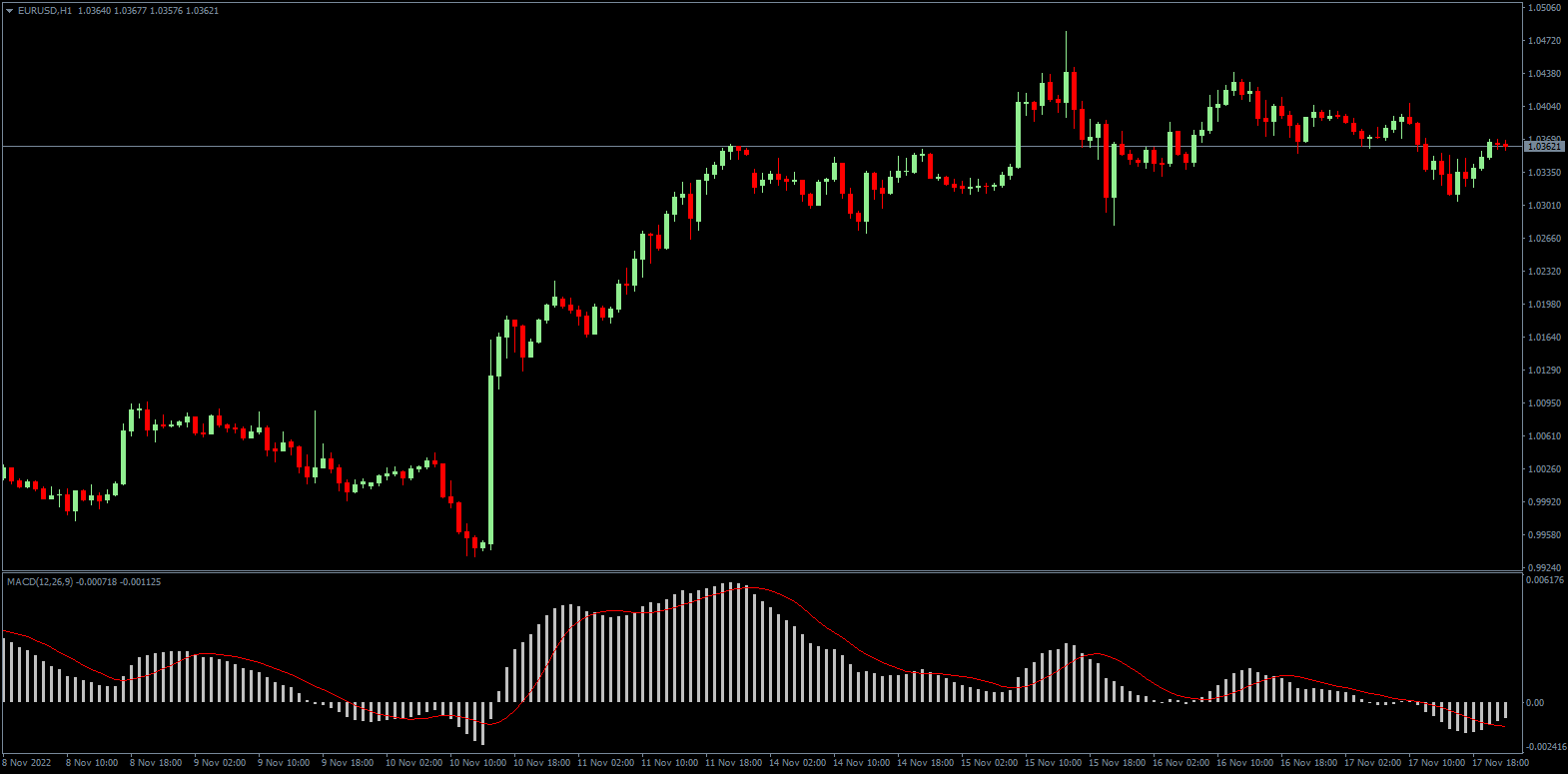

Le MACD est affiché sous la forme de base d'un histogramme, qui est au-dessus de la ligne du zéro lorsque la EMA 12 est au-dessus de la EMA 26. Lorsque la EMA 26 est au-dessus de la EMA 12, l'histogramme est en dessous de la ligne du zéro.

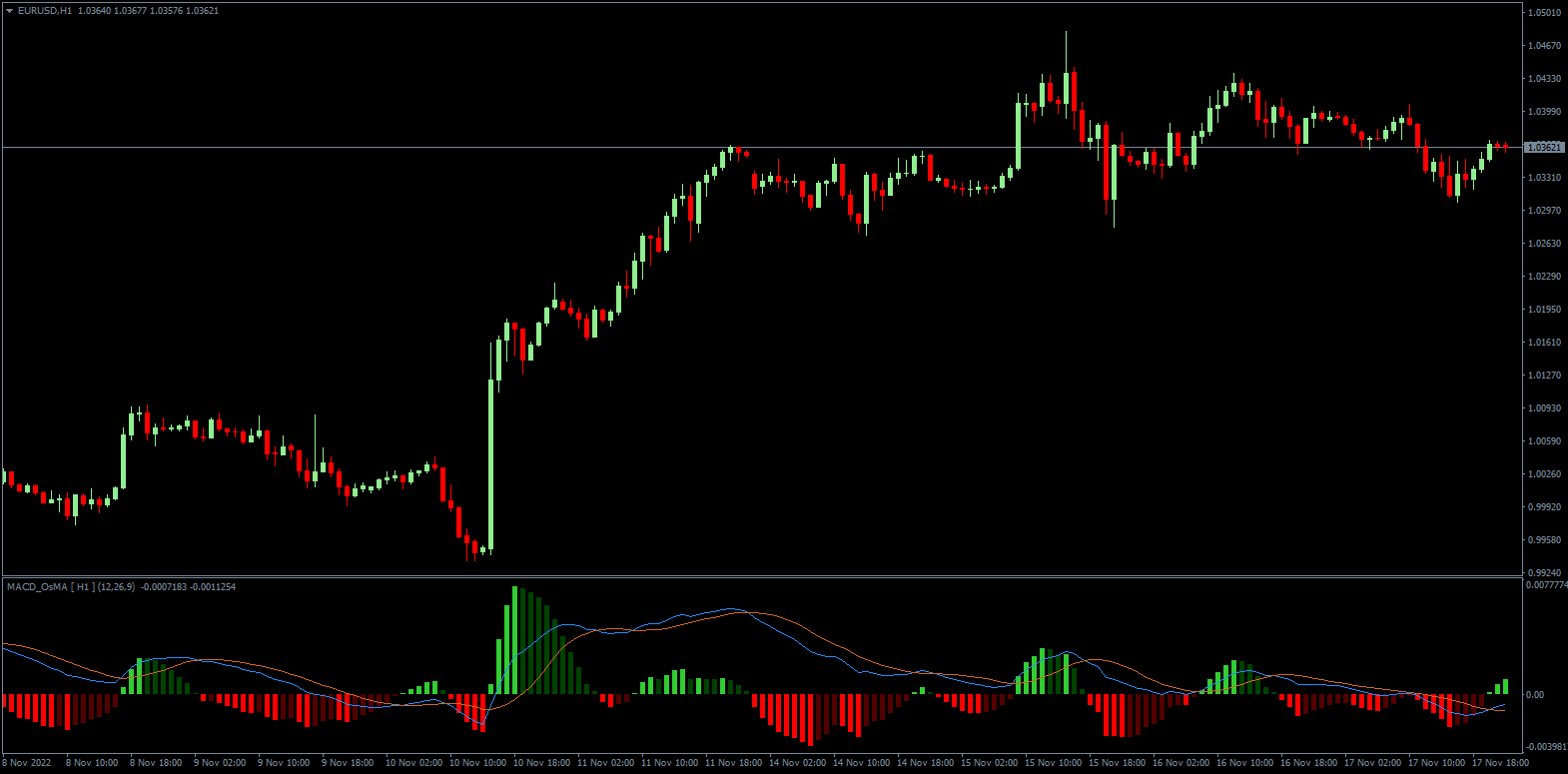

Cependant, un affichage beaucoup plus populaire est celui de deux lignes et d'un histogramme, où la ligne MACD est affichée à la place de l'histogramme de base. L'histogramme est alors au-dessus de la ligne zéro lorsque la MACD est au-dessus de la ligne de signal, et en dessous de la ligne zéro lorsque la MACD est en dessous de la ligne de signal. En même temps, l'histogramme montre la distance entre la MACD et la ligne de signal.

Bien que le MACD soit affiché de manière similaire à certains oscillateurs (oscillateur stochastique, William's Percent Range, RSI) dans une fenêtre hors-charte, il ne s'agit pas d'un oscillateur classique mais d'une combinaison d'un indicateur de tendance et d'un oscillateur montrant le momentum. Cela signifie qu'il peut fournir des signaux intéressants sur les tendances émergentes avec un fort momentum, mais il ne nous montre pas les marchés survendus ou surachetés.

Le croisement

Le MACD en tant qu'indicateur donne des signaux en retard, car il est basé sur des données historiques et doit être pris en compte. Les investisseurs utilisent principalement la MACD comme indicateur de tendance lorsqu'il y a un croisement. Dans le premier cas, il s'agit d'un croisement de la MACD et de la ligne de signal. Lorsque le MACD se trouve au-dessus de la ligne de signal, c'est un signal d'achat (position longue), lorsque le MACD se trouve en dessous de la ligne de signal, c'est un signal de vente (position courte).

Dans le second cas, il s'agit d'un croisement de la MACD et de la ligne zéro, c'est-à-dire que lorsque la MACD descend sous la ligne zéro, c'est un signal de vente, lorsque la MACD passe au-dessus de la ligne zéro, c'est un signal d'achat. Dans les deux cas, le MACD agit comme un indicateur de tendances fortes, mais sur les marchés qui évoluent latéralement, il peut donner de faux signaux.

La divergence

Une autre utilisation populaire de la MACD est la recherche de divergence, qui se produit lorsqu'un haut ou un bas est formé sur la MACD, mais qu'aucun nouveau haut ou bas n'est formé sur le graphique des prix. Ainsi, le prix forme de nouveaux extrêmes, mais la dynamique du marché est déjà en train de s'estomper. Par conséquent, lorsqu'un nouveau bas inférieur se forme sur le prix, mais qu'un nouveau bas ne se forme pas sur le MACD (un bas supérieur se forme), cela indique un affaiblissement de la force de la tendance baissière et un possible retournement à la hausse, c'est-à-dire un signal d'achat.

D'autre part, lorsqu'un nouveau sommet se forme sur le prix mais qu'un sommet inférieur se forme sur le MACD, il s'agit d'un signal de vente. Dans les deux cas, il est également bon de surveiller la tendance à long terme, car les signaux de divergence agissent davantage comme une confirmation d'une tendance plus longue, et non comme un indicateur d'un changement de tendance.

MACD Hook

Une autre façon de tirer parti de la ligne MACD est appelée le Hook (le crochet en français). Il se forme lorsque la ligne de signal s'approche de la ligne MACD mais ne la traverse pas. Ce signal indique une correction au sein d'une tendance plus longue, et peut servir aux traders d'outil utile pour confirmer la tendance et entrer dans des positions supplémentaires après des corrections.

Il existe de nombreuses autres façons d'utiliser l'indicateur MACD dans le trading. Comme pour les autres indicateurs, le MACD doit être utilisé en combinaison avec l'action des prix ou d'autres outils d'analyse technique pour rendre la confirmation des signaux plus sûre.

À propos de FTMO

FTMO a développé un Processus d'Evaluation en 2 étapes pour trouver des traders expérimentés. Une fois l'évaluation réussie, vous pouvez obtenir un FTMO Account avec un capital pouvant aller jusqu'à $200,000. Comment cela fonctionne-t-il ?.