La route qui mène aux profits n'est jamais linéaire

Le trader d'aujourd'hui de la série sur les FTMO Traders à succès est une belle preuve que la route qui mène au succès n'est pas uniquement constituée de trades rentables, et qu'elle peut même être assez cahoteuse.

Contrairement au cas précédent, où le trader avait une courbe de balance presque parfaite et un taux de réussite proche de 100 %, le cas du trader d'aujourd'hui est légèrement différent. Le trader que nous allons étudier aujourd'hui est confronté à des trades perdants depuis le début de sa période de trading et son taux de réussite est loin d'être de 100 %.

Bien qu'un taux de réussite élevé soit un facteur psychologique pour de nombreux traders qui les aide à réaliser des profits à long terme, ce n'est pas l'aspect le plus important du trading. Si un trader est confiant dans le succès de sa stratégie, s'il est capable d'accepter un nombre relativement important de trades perdants et s'il ajuste son RRR en conséquence, il peut être rentable à long terme même avec un taux de réussite d'environ 50 %.

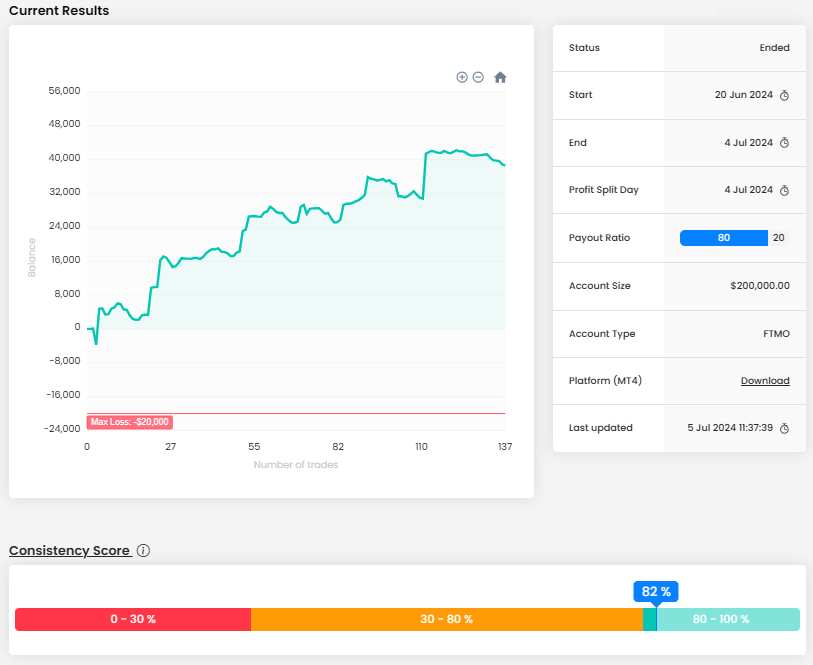

La courbe de balance du trader d'aujourd'hui est loin d'être parfaite et a été brièvement dans le rouge au début de la période de trading. Toutefois, il ne s'agit pas d'une situation dramatique et le trader a pu atteindre un résultat très intéressant en procédant par étapes et en adoptant une approche consistante.

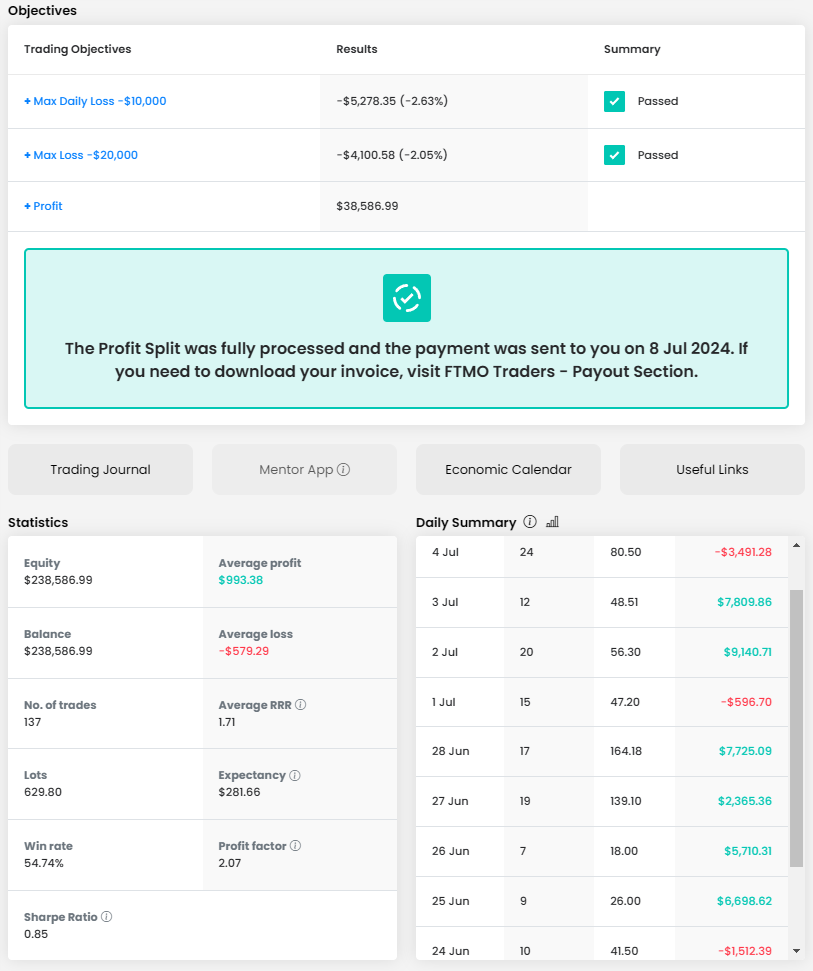

Un bénéfice de près de 40 000 $ est à nouveau un excellent résultat, ce qui, pour un compte de 200 000 $, représente près de 20 %. Malgré le chemin « chaotique » qui a mené à ce résultat, le trader n'a eu aucun problème avec la limite de Perte Maximale Journalière ou la limite de Perte Maximale, qu'il a frôlé de très près. Le taux de réussite des trades mentionné plus haut était tout juste de 55%, mais combiné à un RRR de 1,71, même avec un taux de réussite relativement faible, un profit très élevé peut être réalisé.

Pour parvenir à ce résultat impressionnant, le trader a eu besoin de 11 jours de trading et de 137 trades d'une taille totale de 629,8 lots, ce qui représente une moyenne d'environ 4,6 lots par trade. Cependant, le trader a ouvert des positions de tailles différentes et a souvent ouvert des trades supplémentaires, de sorte que la taille totale de certaines de ses transactions peut avoir été de 25 lots. Toutefois, compte tenu de la taille du compte (il a ouvert des positions aussi importantes sur les indices), cela ne pose pas de problème.

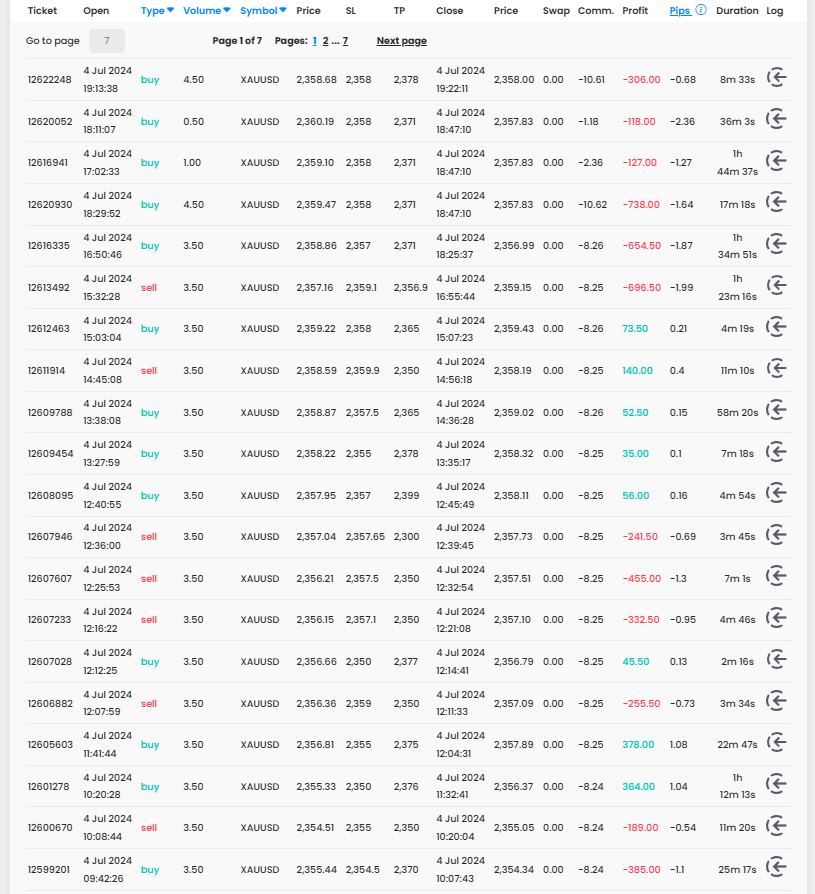

Le journal montre qu'il est un trader intrajournalier typique qui maintient des positions ouvertes de quelques minutes à plusieurs heures, et qu'il ne maintient que rarement une position ouverte pendant la nuit (dans ce cas, pour seulement cinq trades au début de la période de trading).

Nous apprécions le fait que le trader ait introduit un Stop Loss et un Take Profit sur chaque trade, et c'est également un grand mérite pour le trader que dans seulement trois cas, les trades perdants se sont terminés avec plus de 2 000 $ dans le rouge. Ainsi, le trader a risqué moins de 1 % de son compte sur la plupart des positions, ce qui est une très bonne approche du point de vue de la gestion des risques. Avec un compte aussi important, il n'est pas nécessaire de risquer inutilement beaucoup d'argent sur une seule transaction.

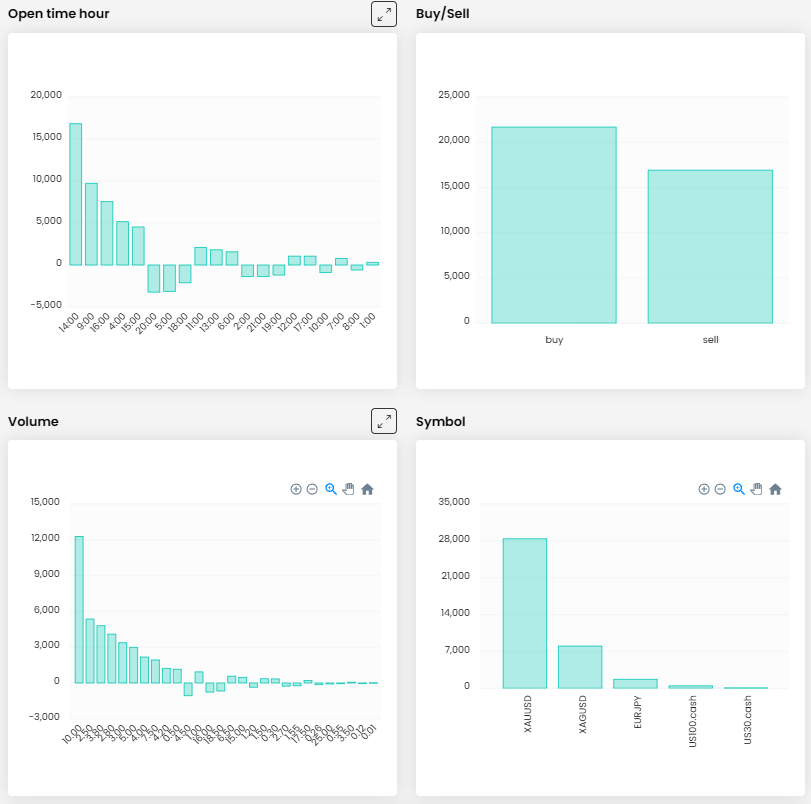

Le trader n'a eu aucun mal à gagner de l'argent sur des positions acheteuses et vendeuses, ce dont nous nous réjouissons. Il a réparti ses trades sur cinq instruments d'investissement, dont deux sont des métaux précieux (XAUUSD et XAGUSD), deux sont des indices (US30 et US100) et il a également effectué quelques trades sur la paire de devises EURJPY. Cependant, il est déjà évident, à la lecture du journal, qu'il s'est principalement concentré sur l'or. Les résultats pour les instruments individuels en témoignent. Il est intéressant de noter qu'il a obtenu un résultat positif sur tous les instruments, ce qui n'est pas la norme.

Le trader était l'un des plus actifs et son appétit pour le trading augmentait au fur et à mesure qu'il obtenait de bons résultats. Les premiers jours, il n'a effectué que quelques transactions ; le dernier jour, il en avait déjà effectué 24, mais il n'a malheureusement pas obtenu de très bons résultats.

Nous avons mentionné dans la section du journal que le trader a saisi des SL et TP sur toutes les positions, ce qui est positif. D'un autre côté, le trader, en raison de sa stratégie (et probablement d'une légère impatience), a placé le TP si loin qu'il ne l'a presque jamais atteint. C'est dommage, et cela montre que le trader devrait travailler un peu sur la façon dont il gère ses sorties. La bonne façon de sortir, ou dans ce cas l'ajustement de la stratégie de sortie, peut conduire à des résultats encore meilleurs.

L'image ci-dessous montre un exemple de l'un des meilleures trades du trader, qui a été précédé d'un trade qui, sans se terminer par une perte, a été clôturé peut-être un peu trop tôt. Le trader est entré en position sur l'or à un moment où celui-ci avait atteint un sommet historique et se trouvait en phase de consolidation. Cette période peut s'avérer assez difficile pour les swing traders et les traders de position ayant un horizon d'investissement plus long, mais pour les spéculateurs à court terme, elle est parfaite.

Le trader est entré en position à un moment où il semblait y avoir un changement dans la direction de la tendance haussière à court terme. Le premier trade a été exécuté après un rebond sur la résistance à court terme, y compris un bon Stop Loss au-dessus du sommet récent. Malheureusement, le trader n'a pas gardé son sang-froid et a clôturé le trade après qu'il ait semblé qu'il y ait eu une cassure possible de la résistance mentionnée (il aurait pu facilement s'agir d'une chasse au Stop Loss des grands traders). Il a fermé la position manuellement et n'a pas déplacé le Stop Loss.

Le deuxième trade, qui s'est soldé par un profit de plus de 8 500$, a finalement sauvé la situation. Après la formation d'un double top et la cassure de la ligne de cou inférieure, il est rentré en position vendeuse, qu'il a clôturée avec un beau profit grâce à la rapidité du mouvement des prix. Là encore, il n'a pas atteint le TP fixé, mais dans ce cas, étant donné le profit réalisé et le changement de direction du prix, il n'a pas eu à le regretter.

Note : Comme nous ne pouvons pas définir clairement la stratégie exacte du trader à partir du graphique, il s'agit uniquement de l'opinion privée de l'auteur de l'article. Les FTMO Traders sont libres de choisir leur stratégie et tant qu'ils ne violent pas explicitement nos Conditions Générales et qu'ils suivent nos règles de gestion du risque, le choix de la stratégie et de l'exécution des trades individuels leur appartient.

À propos de FTMO

FTMO a développé un Processus d'Evaluation en 2 étapes pour trouver des traders expérimentés. Une fois l'évaluation réussie, vous pouvez obtenir un FTMO Account avec un capital pouvant aller jusqu'à $200,000. Comment cela fonctionne-t-il ?.