Ne cherchez pas les profits les plus élevés

Aujourd'hui, dans la série sur les traders à succès, nous allons nous intéresser à un trader qui, bien qu'il n'ait pas réalisé le plus gros profit ou le meilleur ratio profits/pertes, était certainement satisfait à la fin de sa période de trading. Et c'est souvent bien mieux que de battre des records de bénéfices.

Le trading ne consiste pas à réaliser des gains records et à se battre les uns contre les autres pour savoir qui obtiendra le rendement le plus élevé. Il est bien plus important de s'en tenir à un plan et à une stratégie de trading solides, puis de faire preuve de constance dans les résultats, ce qui peut être le bon moyen d'obtenir des rendements réguliers sur le long terme.

Le trader d'aujourd'hui n'a peut-être pas obtenu le rendement le plus élevé par rapport aux cas précédents, mais sa courbe de balance semble toujours assez bonne et a une tendance à la hausse. Le trade raté qui l'a mis dans le rouge au début de la période de trading a été facilement surmonté et après une période de rendements plus faibles et d'expérimentation avec des positions plus basses, il a atteint, grâce à un bon Score de Constance, un rendement tout à fait intéressant.

Un bénéfice total de plus de 11 000 $ n'est pas un record avec un compte de 200 000 $, mais la plupart d'entre nous seraient certainement satisfaits d'un tel résultat. Les limites de Perte Maximale et de Perte Maximale Journalière n'ont pas posé de problème au trader.

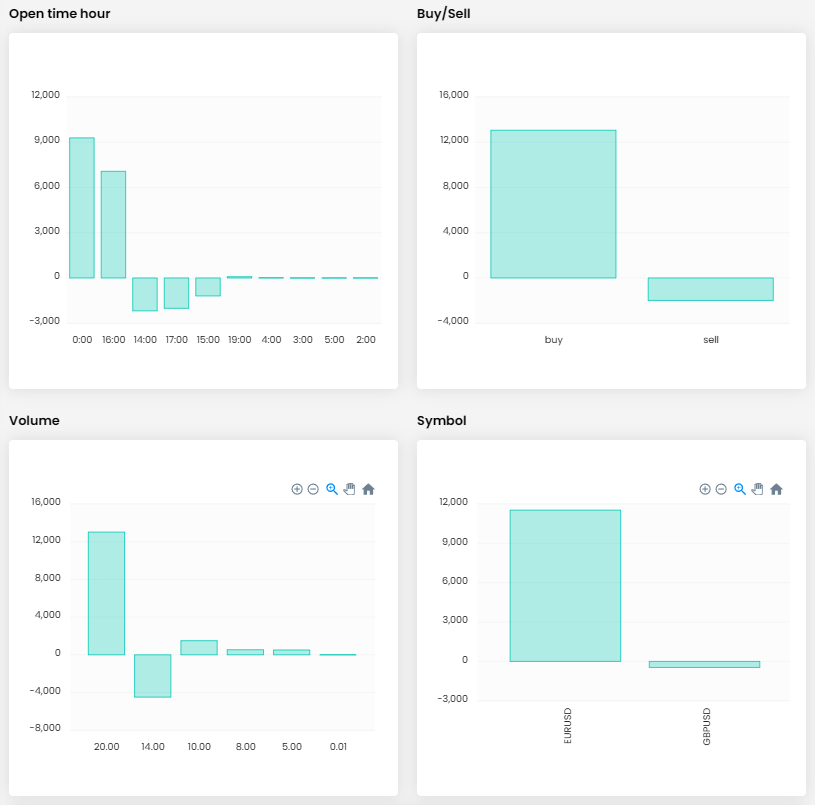

Le trader a exécuté 24 trades pendant 16 jours de trading avec un volume total de 327,04 lots. Cela représente une moyenne de 13,6 lots par trade, ce qui est peu pour une paire de devises sur un compte de 200 000 $. Les positions les plus importantes s'élevaient alors à 20 lots, ce qui est également correct.

Le RRR moyen de 1,04 est également correct, ce qui, avec un taux de réussite de 66,67 %, est suffisant pour obtenir un rendement intéressant. Il n'est tout simplement pas nécessaire de rechercher un RRR élevé, qui peut ne pas convenir à tout le monde. Si un trader fait confiance à sa stratégie, même un RRR relativement faible peut conduire à de très bons résultats.

Le journal montre que le trader a ouvert des positions de différentes tailles, probablement en fonction de son SL en points, afin de ne pas risquer trop d'argent sur le compte. Les positions minimales de 0,01 lot sont un peu surprenantes, ce qui peut indiquer une expérience ou une autre approche pour laquelle le trader n'a pas voulu prendre de risques inutiles.

Ces trades sont également les seuls pour lesquels le trader n'a pas fixé de SL et de TP, alors que pour les autres il a toujours fixé un Stop Loss, ce qui est bien sûr positif. Il n'a jamais fixé le TP à l'avance et a donc clôturé manuellement les positions rentables, ce qui n'est pas toujours payant sur les marchés rapides, car le trader peut perdre des bénéfices intéressants en cas d'inattention. D'un autre côté, si un trader est chanceux, il peut gagner plus de cette manière qu'il ne l'aurait fait avec un TP fixe.

De nombreux traders opèrent de cette manière, mais il ne faut pas oublier que cela peut prendre beaucoup de temps, car les marchés doivent être surveillés de près après l'ouverture d'une position. En outre, il n'est certainement pas recommandé d'utiliser cette approche si le trader trade plusieurs instruments, car observer plusieurs graphiques à la fois n'est ni sûr ni très efficace.

Notre trader s'est concentré sur un seul instrument d'investissement, à savoir la paire de devises la plus tradée, l'EURUSD, de sorte que suivre le graphique n'a pas été un problème pour lui. Sur la paire de devises GBPUSD, le trader n'a effectué qu'une seule position, qui s'est soldée par un résultat négatif. Il est peut-être dommage qu'il n'ait pas tenté l'expérience dans un plus grand nombre de cas, mais comme il ne s'agissait que d'une spéculation à court terme et compte tenu de l'approche sans TP mentionnée, la décision de ne pas continuer à trader avec cet instrument était une bonne idée.

Le trader a souvent tradé au tournant de la journée de trading, ou en début de semaine, où il a pu profiter des gaps, par exemple, qui peuvent apporter des opportunités de trading intéressantes pour les traders plus expérimentés. C'est également le cas dans notre exemple où le trader a utilisé un gap qui s'est formé au début de la semaine de trading, après deux jours de repos. Ces écarts courants ne se produisent pas souvent sur les paires de devises, car il s'agit de marchés très liquides et ils peuvent se produire juste après le week-end.

Le trader est donc entré en position près d'une heure après l'ouverture du marché et a spéculé sur le comblement du gap, ce qu'il a finalement fait. Il a fixé le Stop Loss assez bas à première vue, le plaçant non pas en dessous du prix lorsque le marché a ouvert après le gap, mais en dessous du plus bas du vendredi précédent (en haut de la flèche dans l'image).

Il s'agit d'une approche assez conservatrice, mais le trader est susceptible de sauter un profit élevé plutôt que de risquer une perte, ce pour quoi nous ne pouvons pas le critiquer explicitement. Ce réglage du SL s'est finalement avéré judicieux, car le cours est tombé sous le prix d'ouverture mentionné à deux reprises après l'ouverture du trade, ce qui aurait pu déclencher le SL et entraîner une perte en fin de compte. L'approche conservatrice s'est donc avérée payante.

La nature conservatrice du trader s'est également manifestée lors de la clôture de la position. En effet, le trader a clôturé le trade après avoir atteint un nouveau plus haut et a ensuite procédé à la clôture de la position lorsqu'un plus haut inférieur semblait s'être formé sur le prix. Cela ne s'est pas produit en fin de compte, mais le renversement de la direction du prix s'est finalement produit après la formation d'un double top, de sorte que la sortie peut être considérée comme très bonne.

Note : Comme nous ne pouvons pas définir clairement la stratégie exacte du trader à partir du graphique, il s'agit uniquement de l'opinion privée de l'auteur de l'article. Les FTMO Traders sont libres de choisir leur stratégie et tant qu'ils ne violent pas explicitement nos Conditions Générales et qu'ils suivent nos règles de gestion du risque, le choix de la stratégie et de l'exécution des trades individuels leur appartient.

À propos de FTMO

FTMO a développé un Processus d'Evaluation en 2 étapes pour trouver des traders expérimentés. Une fois l'évaluation réussie, vous pouvez obtenir un FTMO Account avec un capital pouvant aller jusqu'à $200,000. Comment cela fonctionne-t-il ?.