La peur ne doit pas limiter vos profits

La plupart des traders ont tendance à augmenter leurs positions et à prendre plus de risques après avoir réalisé un certain profit, parce qu'ils pensent pouvoir se le permettre. Dans cette partie de la série sur les traders à succès, nous décrirons le cas inverse, où un trader, dans une tentative de préserver ses profits (peut-être un peu inutilement), a clôturé ses trades avec des profits inférieurs à ce qu'il aurait pu faire.

Il est naturel qu'un trader estime parfois que, puisqu'il a gagné suffisamment d'argent, il peut tenter un trade plus risquée ou, en bref, qu'il fixe un RRR plus élevé et se permet d'attendre un bénéfice plus important que celui qu'il réaliserait normalement. Par conséquent, il n'a pas besoin de clôturer la position à tout prix avec un certain profit, mais il attendra plus longtemps, ce qui peut lui permettre de réaliser un meilleur profit. En résumé, les bénéfices existants lui permettront d'obtenir des résultats encore meilleurs parce qu'il n'est plus stressé.

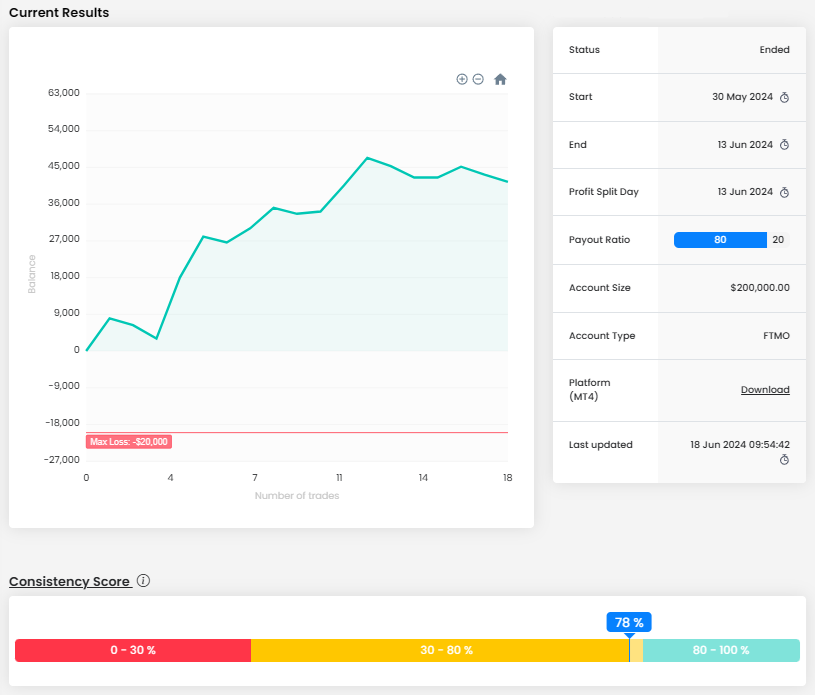

Mais aujourd'hui, nous avons un trader qui s'est comporté de manière opposée à la fin de sa période de trading. Malgré ce petit reproche, que nous aborderons à la fin de l'article, le trader a réussi à rester en profit du début à la fin de la période de trading et sa courbe de balance ressemble à ce que tout le monde aimerait avoir. Y compris un Score de Constance élevé.

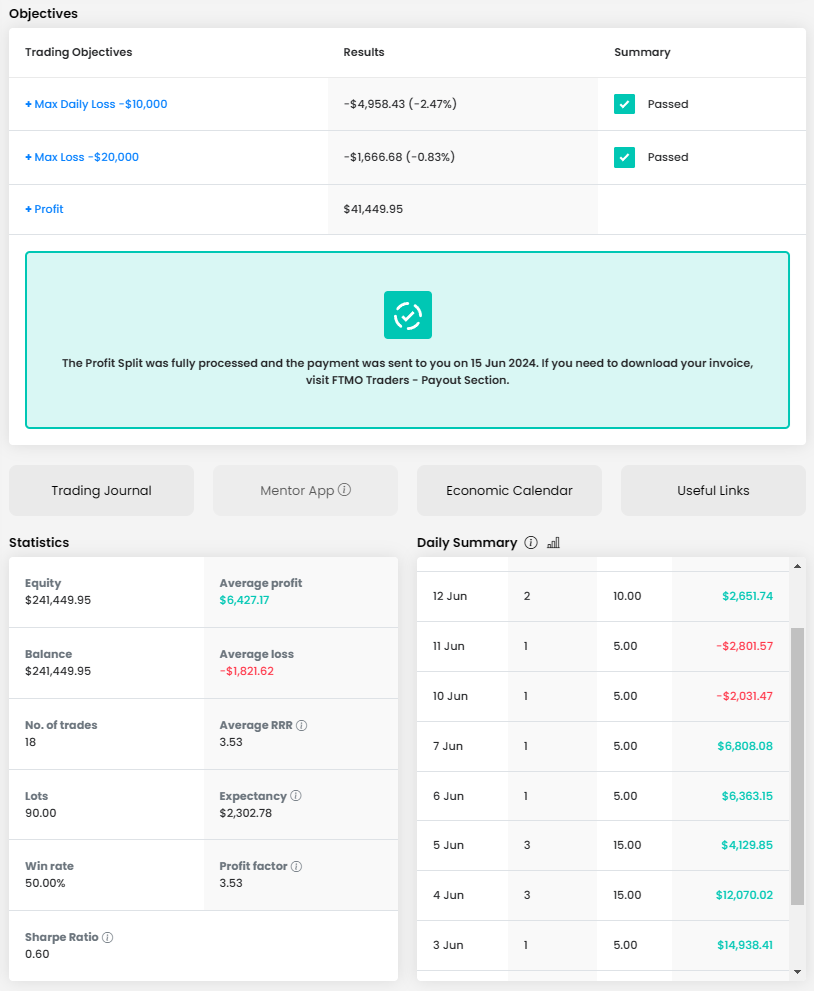

Grâce à son approche relativement conservatrice et à ses résultats réguliers, le trader n'a eu aucun problème avec les limites de perte, qu'il n'a même pas approchées. Un profit de plus de 41 000 $ est vraiment impressionnant et, avec un compte de 200 000 $, il représente une appréciation de plus de 20 %. Le RRR moyen est également excellent et, associé à un taux de réussite de 50 %, il devrait garantir des rendements à long terme.

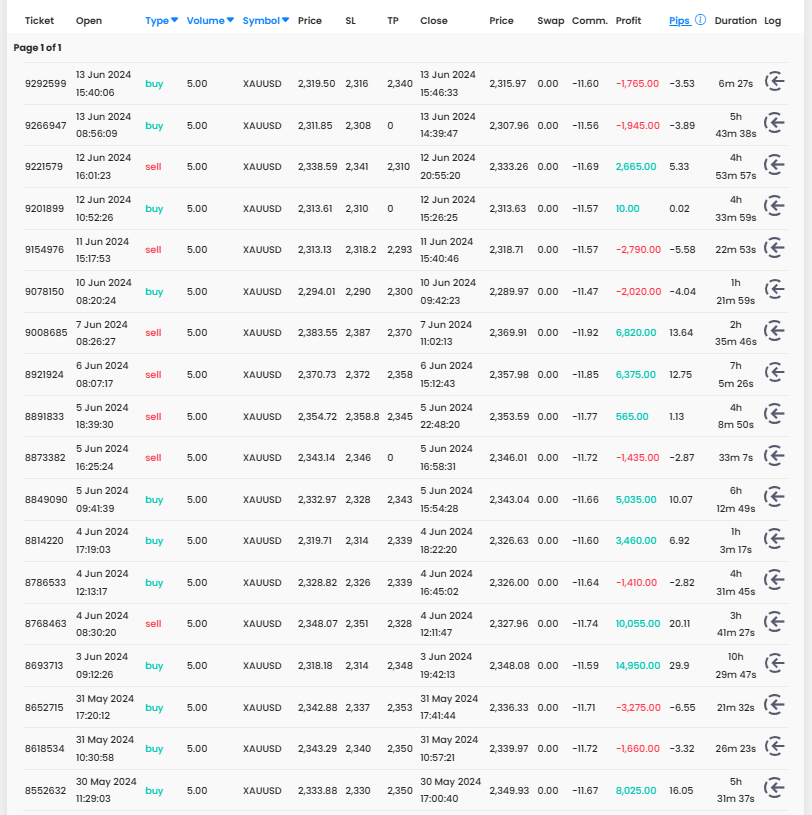

Le trader a tradé pendant onze jours et a exécuté, au cours de cette période, 18 positions d'une taille totale de 90 lots. Cela donne 5 lots par position, ce qui correspond également à la taille réelle de toutes les positions du trader.

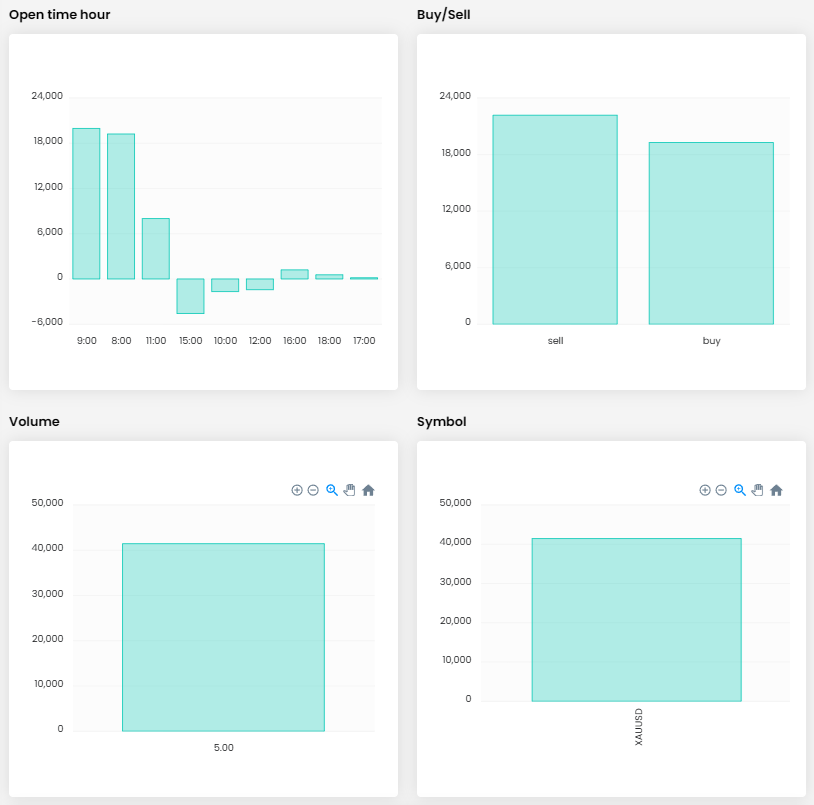

Dans la plupart des cas, le trader n'ouvrait qu'une seule position par jour, mais lorsque l'occasion se présentait, il ouvrait deux ou trois positions, mais jamais en même temps. Il s'agit donc d'un trader très conservateur. C'est un trader intraday typique qui ne garde pas de positions ouvertes pendant la nuit. Dans tous ses trades, il a fixé un Stop Loss et dans la plupart des cas, il a également fixé un Take Profit, ce que nous félicitons.

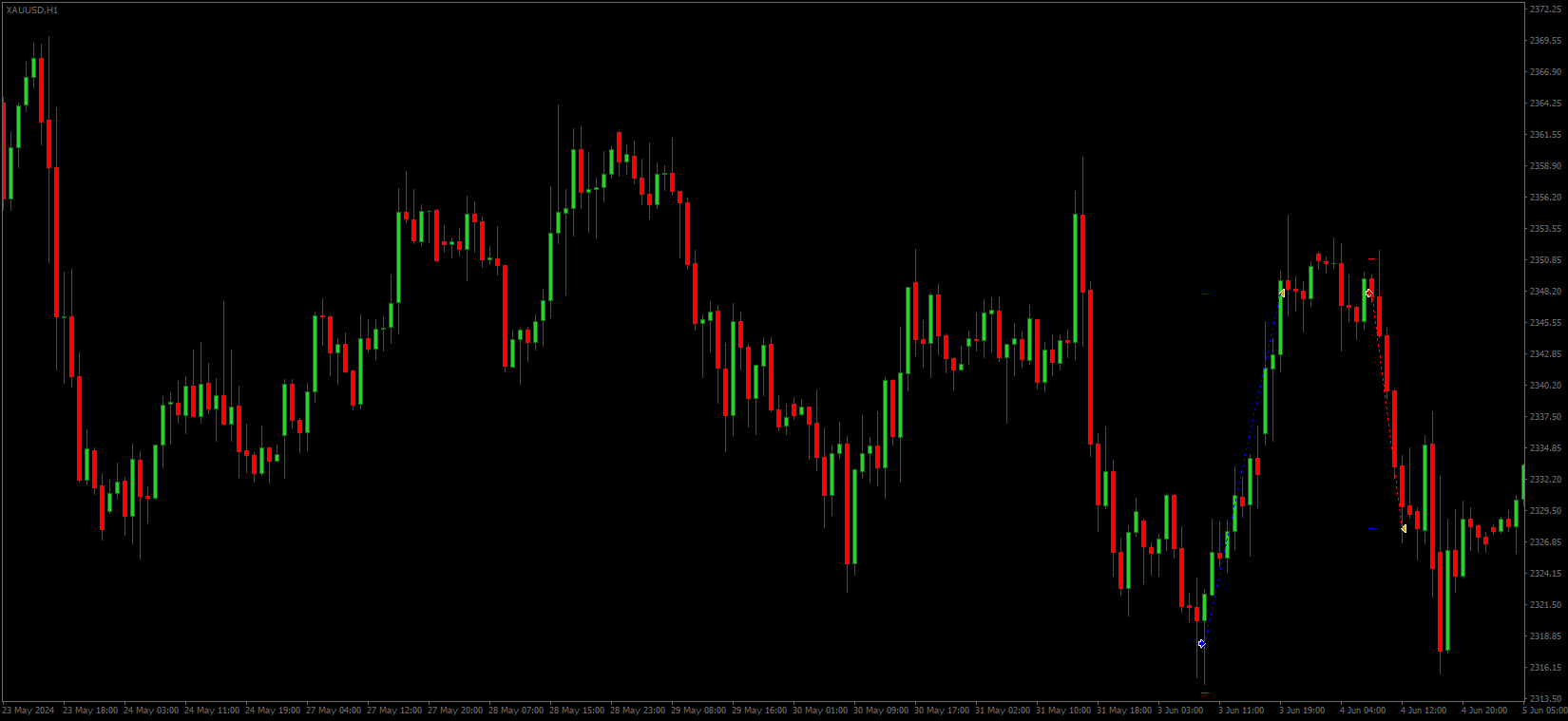

Les résultats des positions d'achat et de vente sont rarement équilibrés et, comme vous pouvez le constater, il ouvrait généralement la première position tôt le matin, ce qui se reflétait également dans les résultats globaux. Le seul actif sur lequel le trader a tradé est l'or, qui est depuis longtemps l'un des instruments les plus populaires.

Nous examinerons également les trades les plus rentables. Les deux ont été couronnées de succès deux jours d'affilée, ce qui est un excellent stimulant psychologique pour tout trader. Dans les deux cas, il a probablement profité du fait que le cours de l'or évoluait latéralement dans une fourchette particulière ou dans un canal légèrement descendant au cours de cette période, de sorte qu'il lui suffisait d'entrer dans des trades autour des limites de support et de résistance.

Dans le premier cas, il est entré de manière un peu risquée lorsque le support a été cassé et que le prix est revenu à la position acheteuse. Le Stop Loss se situe en dessous du plus bas, le Take Profit à RRR 7:1 et après dix heures de trading, la sortie se fait au TP, presque exactement au moment du retournement du prix. Un très bon trade avec un profit de plus de 14,000$.

Le lendemain, le trader a ouvert une position vendeuse dans la matinée après un rebond de la résistance. Pendant le trade, il a probablement déplacé le SL vers une perte plus faible, mais le trade s'est à nouveau terminé au TP avec un RRR d'environ 5:1. Sortie à nouveau au TP avec un profit légèrement supérieur à 10 000 $, encore un excellent trade, nous ne pouvons que le féliciter.

Il est intéressant de noter qu'à la fin de la période de trading, lorsque le trader a "gagné son argent", il est devenu peut-être un peu trop prudent. Il ne s'agit pas d'une critique, car le maintien des bénéfices devrait être l'un des principaux objectifs des traders régulièrement rentables, mais dans ce cas, les inquiétudes étaient un peu exagérées. Même la courbe de balance montre que les gains provenant des trades réussis ne sont pas aussi importants qu'ils l'étaient au début, et vous pouvez voir dans les graphiques ci-dessous pourquoi nous nous sommes permis d'être critiques.

Dans le cas de l'avant-dernier trade, notre critique est un peu sévère car le trader a réalisé un profit là où il avait fixé son Take Profit. Il n'y a donc rien à lui reprocher, le TP mentionné n'était même pas explicitement mal placé, puisqu'il a été placé au-dessus du dernier plus bas, mais après de tels résultats, le trader aurait peut-être pu se permettre une sortie plus "courageuse" du marché, puisqu'il entrait déjà sur le marché à l'encontre de la tendance. On pourrait plutôt critiquer le placement du SL, qui aurait probablement dû se situer au-dessus du plus haut du marché. Dans l'ensemble, cependant, nous pouvons évaluer le trade comme bon, le RRR était d'environ 3,6:1.

La dernière position peut être un peu plus critiquée, car il s'agit d'une occasion manquée. Le trader est entré de manière très risquée une demi-heure après l'inflation américaine, qui a considérablement fait fluctuer les prix de toute la gamme d'instruments, y compris l'or. Si cela avait été une entrée par niveau de résistance, comme nous l'avons indiqué sur le graphique, cela aurait pu être considéré comme une bonne entrée, bien que toujours risquée. Le niveau de résistance initial était probablement plus élevé, mais le trader l'a ensuite déplacé vers un nouveau sommet inférieur pour limiter les pertes, ce qui est une bonne chose.

Le problème se situe plutôt au niveau de la sortie du marché. Le trader a touché la baisse des prix après une hausse rapide causée par une inflation surprenante et a fixé le TP à un RRR d'environ 7,5. Jusqu'ici, tout va bien. Il n'a pas clôturé le premier mouvement à la baisse parce qu'il n'a pas atteint le TP, ce qui est également très bien. Mais il a finalement clôturé la position manuellement, à un moment où le cours a recommencé à baisser, ce qui est vraiment dommage. Le bénéfice total de la transaction a donc été bien inférieur à ce qu'il aurait pu être en fin de compte. En même temps, il était peut-être suffisant de déplacer le SL au-dessus du nouveau plus haut, ou d'atteindre le Break Even, et d'attendre la suite des événements. En fin de compte, même un petit profit vaut mieux qu'une perte, alors n'exagérons pas la critique.

Note : Comme nous ne pouvons pas définir clairement la stratégie exacte du trader à partir du graphique, il s'agit uniquement de l'opinion privée de l'auteur de l'article. Les FTMO Traders sont libres de choisir leur stratégie et tant qu'ils ne violent pas explicitement nos Conditions Générales et qu'ils suivent nos règles de gestion du risque, le choix de la stratégie et de l'exécution des trades individuels leur appartient.

À propos de FTMO

FTMO a développé un Processus d'Evaluation en 2 étapes pour trouver des traders expérimentés. Une fois l'évaluation réussie, vous pouvez obtenir un FTMO Account avec un capital pouvant aller jusqu'à $200,000. Comment cela fonctionne-t-il ?.