Diversificar de forma sensata

Na próxima parte da nossa série sobre FTMO Traders de sucesso, vamos analisar um trader que apostou na correlação entre classes de activos e conseguiu obter um retorno interessante.

A diversificação de activos é principalmente abordada pelos investidores a longo prazo, que podem recorrer a este método de proteção da rendibilidade investindo em diferentes classes de activos ou em instrumentos de índice, que oferecem eles próprios uma carteira diversificada de instrumentos individuais (acções, mercadorias, etc.) no índice, ou combinando instrumentos de índice de outras classes de activos. Há muitas formas de o fazer, mas o principal objetivo é combinar instrumentos que apresentem um baixo grau de correlação a longo prazo. Caso contrário, a correlação por si só não é muito significativa.

Os traders de curto prazo podem também tirar partido da oportunidade de negociar diferentes instrumentos e diferentes classes de activos (forex, mercadorias, acções, índices, criptomoedas) porque diferentes instrumentos, por exemplo, reagem de forma diferente a determinados dados macro, têm diferentes níveis de volatilidade ou têm diferentes horas de negociação quando os volumes de negociação atingem o seu pico.

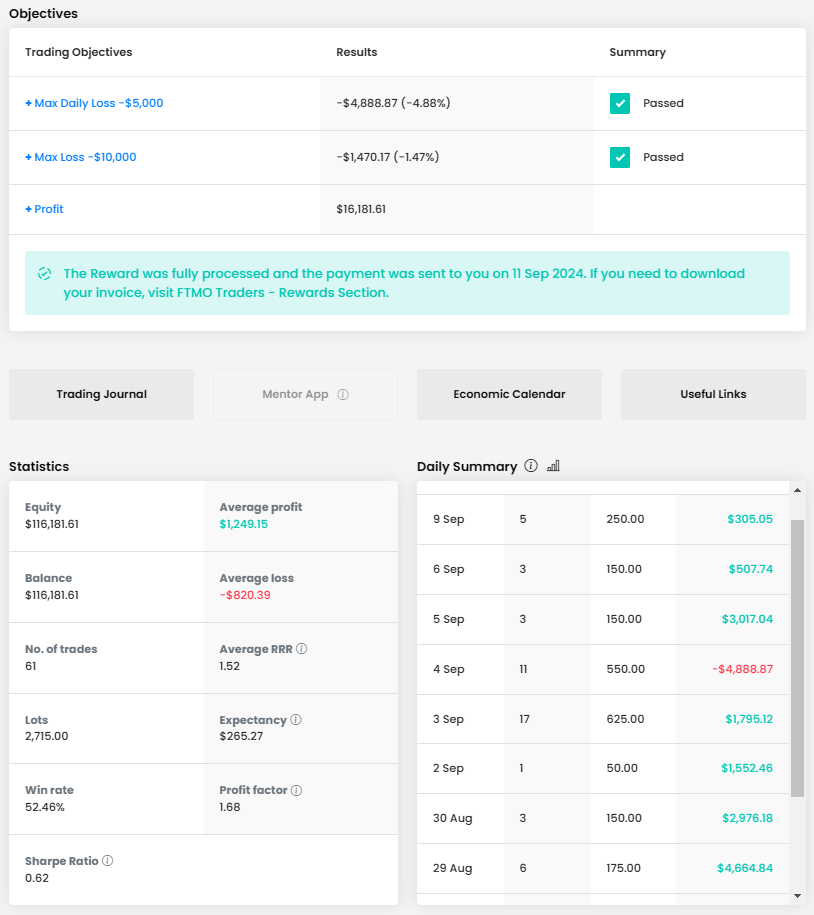

O trader sobre o qual vamos escrever no artigo de hoje também negociou instrumentos de diferentes classes de activos e conseguiu obter um retorno muito interessante. A sua curva de equilíbrio não parece ideal e há alguns períodos de perdas, mas, como estamos sempre a lembrar, fazer trading sem perdas é praticamente impossível. A pontuação de consistência de 88% também é óptima.

Os objectivos mostram-nos que o trader ganhou um pouco mais de 20.000 euros, o que é um resultado muito bom para uma conta de 160.000 euros. Também parece bom na área da gestão do risco, porque o trader não teve problemas com a Perda máxima ou a Perda máxima diária.

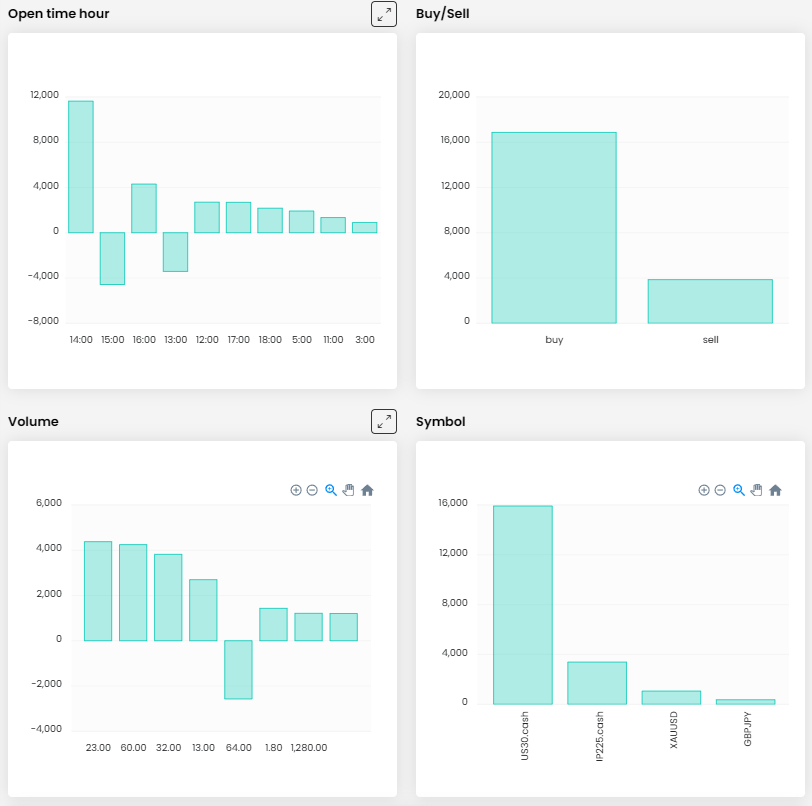

O trader executou 112 trades com um tamanho total de 11.618,22 lotes durante o período de negociação, o que equivale a um pouco mais de 103 lotes por posição. À primeira vista, isto pode parecer muito, mas considerando os instrumentos que ele negociou, não há problema. Curiosamente, embora o trader tenha registado uma RRR média inferior a 1 (0,83) e a taxa de ganhos tenha sido “pouco” superior a dois terços (67,86%), todos os dias de negociação terminaram no verde. Com tantas trades, esta taxa de sucesso diária é verdadeiramente impressionante.

Pelo jornal de trading e pela quantidade de trades, é evidente que se trata de um trader intradiário, ou melhor, de um scalper que não mantém as trades durante muito tempo. Apenas cinco das suas operações duraram mais de duas horas, mas é verdade que estas trades de maior duração são das mais rentáveis.

O trader abriu posições de tamanhos variados, mas o jornal de trading também mostra que os tamanhos das posições aumentaram à medida que o seu retorno total crescia. Apreciamos esta abordagem, que mostra que o trader tem a gestão do risco sob controlo e não precisa de tentar ganhar muito dinheiro a qualquer custo desde o início. O facto de o trader ter definido Stop Loss e Take Profit em todas as suas trades é também uma prova de boa gestão do risco, que nós aprovamos claramente.

Embora o instrumento favorito do nosso trader seja o índice DJIA (no nosso caso, como um símbolo com a designação US30.cash, sobre o qual escrevemos recentemente neste artigo), ele dividiu as suas trades em vários instrumentos diferentes. Como escrevemos acima, esta diversificação pode fazer sentido porque a correlação entre activos como pares de moedas, índices de acções e mercadorias não é muitas vezes elevada.

Negociar instrumentos que têm uma correlação elevada, quer positiva quer negativa, não faz sentido e pode até ser perigoso para os traders. Neste caso, um trader pode pensar que, ao abrir duas ou mais trades, está a limitar as suas perdas potenciais, mas, na verdade, pode acontecer o contrário e o trader fica exposto a uma exposição unilateral de que pode nem sequer ter consciência. Além disso, o nosso trader escolheu instrumentos que podem ser negociados connosco sem comissões e, uma vez que não manteve as trades durante a noite, poupou bastante dinheiro.

Na imagem abaixo, mostraremos uma das operações mais lucrativas de um trader. O trader abriu uma posição longa no instrumento US30.cash depois que o preço saltou do suporte local, definindo o SL abaixo da baixa da vela anterior. Podemos dizer que ele pode ter fechado a posição um pouco prematuramente, mas como ele abriu quatro posições nesta altura, o seu lucro total foi de quase $6.500 e a RRR foi superior a 4, podemos aceitar esta saída do mercado.

A diversificação entre classes de activos na negociação forex e CFD faz sentido, mas não é necessário exagerar e é preciso ajustar a sua estratégia em conformidade. 4 instrumentos é o máximo para um trader normal, acompanhar mais instrumentos pode ser bastante complicado e pode ser contraproducente. Faça o seu trading com segurança!

Nota: Uma vez que não podemos definir claramente a estratégia exacta do trader a partir do gráfico, esta é apenas a opinião privada do autor deste artigo. Os FTMO Traders são livres de escolher a sua estratégia e, desde que não violem explicitamente os nossos Termos e Condições e sigam as nossas regras de gestão de risco, a escolha da estratégia e a execução de posições individuais são da sua responsabilidade.

Sobre FTMO

A FTMO desenvolveu um processo de avaliação de duas etapas para encontrar talentos de trading. Após concluir com sucesso, pode obter uma FTMO Account com um saldo inicial de até $200,000. Como funciona?