Los 11 indicadores técnicos que pueden cambiar su trading para siempre

El uso de indicadores técnicos en el trading es una discusión interminable entre los traders. Algunos dicen que son inútiles, otros no pueden imaginar el trading sin ellos. Entender los indicadores técnicos es algo que todo trader debería dominar, independientemente de si decide utilizarlos o no. Hemos seleccionado los 11 mejores indicadores técnicos que, en nuestra opinión, son los mejores y pueden mejorar sus operaciones de forma significativa.

¿Cuáles son los indicadores técnicos?

Los indicadores técnicos son cálculos matemáticos basados en el precio o el volumen.

Los utilizan sobre todo los traders técnicos, es decir, los que operan utilizando el análisis técnico.

Los indicadores técnicos proporcionan a los traders información adicional sobre cuáles son las condiciones del mercado en este momento y la dirección potencial del siguiente movimiento.

Si usted es un trader experimentado, lo más probable es que sepa que hoy en día hay cientos de indicadores disponibles en las plataformas de trading. No es necesario que los utilice todos, sino que debería añadir sólo aquellos que le resulten útiles o que se ajusten a su plan de trading para maximizar el potencial de beneficios de su estrategia o sistema de trading.

¿Qué indicadores técnicos tratamos en este artículo?

En primer lugar, dividimos los indicadores técnicos en cuatro categorías: tendencia, impulso, volumen y volatilidad.

Escogimos los mejores de cada categoría y vamos a cubrir todos ellos en detalle proporcionando también suficientes ejemplos de trading.

También hemos publicado un vídeo en el que repasamos algunos de los indicadores mencionados en el artículo.

https://youtu.be/pTIaPl7_on4

Indicador MACD

MACD es el acrónimo de Moving Average Convergence Divergence, es un indicador técnico de seguimiento de tendencia que muestra una diferencia entre dos líneas, la línea MACD y la línea de señal. La línea MACD se calcula restando la media móvil exponencial de 26 días de una media móvil exponencial de 12 días. La línea de señal es una media móvil exponencial de 9 días del propio MACD. El histograma se agranda cuando las 2 líneas divergen y desaparecen cuando se cruzan.

¿Cómo operar con el indicador MACD?

Cuando el MACD cruza la línea de señal, se percibe como el inicio de una nueva tendencia. La caída por debajo de la línea de señal indica la señal de venta y el aumento por encima de ella sugiere que es el momento de comprar.

Divergencia MACD

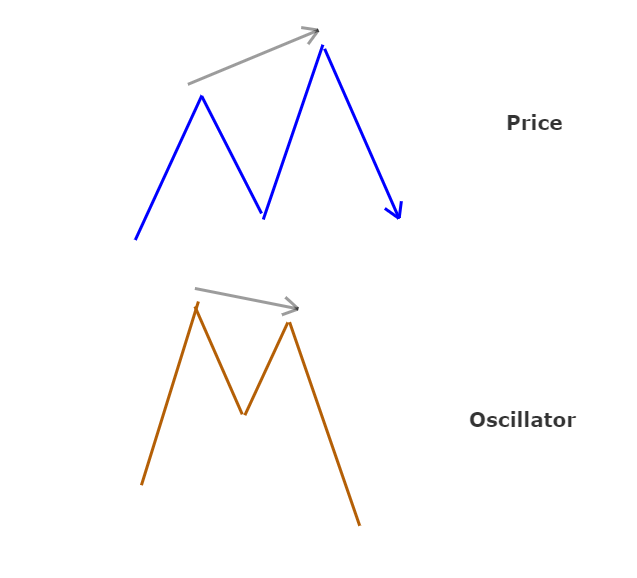

El MACD también es uno de los indicadores preferidos para detectar divergencias en el mercado.

¿Qué es la divergencia?

Hablamos de Divergencia MACD cuando el precio del instrumento negociado comienza a moverse en una dirección que es diferente de MACD, una inversión de la tendencia actual es probable que ocurra. Podemos ver la divergencia tanto en el histograma MACD como en la línea MACD.

Hablamos de Divergencia MACD cuando el precio del instrumento operado comienza a moverse en una dirección que es diferente al MACD, es probable que ocurra una reversión de la tendencia actual. Podemos ver la divergencia tanto en el histograma MACD como en la línea MACD.

Como se puede observar en el gráfico de abajo, el precio de GBPUSD está subiendo, pero al mismo tiempo, MACD nos está mostrando más bajo. Esto es lo que llamamos Divergencia MACD. Veamos algunos ejemplos más.

La divergencia se puede detectar en cualquier instrumento y en cualquier marco temporal. Usted puede ver cuántos ejemplos buenos y funcionales que tenemos en la anterior AUDJPY 30 minutos timeframe.

Indicador Índice de fuerza relativa RSI

RSI significa Relative Strenght Index, es un oscilador de momentum pero mide la velocidad y magnitud de los movimientos de los precios en una escala de 0 a 100. Generalmente, cuando el RSI muestra una lectura de 70 o más, podemos asumir que el instrumento está sobrecomprado y el precio debería ir a la baja. Una lectura de 30 o menos sugiere que el instrumento está sobrevendido y que el precio debería subir.

El RSI puede utilizarse para confirmar tendencias. Si se está produciendo una tendencia bajista, el instrumento debería encontrarse fluctuando entre 10 y 50, si el RSI se sale de ese nivel, suele corresponderse también con la ruptura de un precio. Lo mismo ocurre con una tendencia alcista, espere que el instrumento se mueva entre 50 y 90.

Divergencia RSI

Si tanto el RSI como el precio experimentan tendencias pero en direcciones opuestas, la divergencia puede señalar una inversión del precio, al igual que ocurre con la divergencia en el MACD. Una cosa que vale la pena mencionar es el hecho de que durante las tendencias fuertes, es probable que aparezca la divergencia sin romper la tendencia.

Indicador ADX

Siguiendo con los osciladores, hablaremos un poco del Índice Direccional Medio, también conocido como ADX. A diferencia del RSI y el MACD, el ADX no determina si la tendencia es alcista o bajista, sino que muestra la fuerza de la tendencia actual. Una vez que añada el indicador ADX a su gráfico, verá que fluctúa entre 0 y 100, mientras que las lecturas por debajo de 20 generalmente significan una tendencia débil y si ADX está por encima de 50, significa que la tendencia es fuerte.

En el gráfico anterior, se puede observar cómo el precio estaba en consolidación al mismo tiempo que el indicador ADX fluctuaba en torno al nivel 20. Una vez que el precio comenzó la tendencia al alza, el ADX rompió los niveles 50 y dio la señal de una fuerte tendencia que, de hecho, siguió. A partir de este ejemplo, se puede ver que el ADX es un indicador muy útil para determinar si el mercado está oscilando o iniciando una nueva tendencia.

Cuanto más fuerte sea la tendencia, mayor será el valor del indicador ADX, independientemente de la dirección de la tendencia.

Puede observar aquí en el Dow Jones cómo el indicador ADX empezó a subir rápidamente, lo que confirmó la fuerza de la nueva tendencia bajista.

Antes de que veamos otro indicador, aquí hay un rango de negociación de 4 meses en Bitcoin y un gran ejemplo de cómo ADX le ayudaría a identificar el entorno de trading actual.

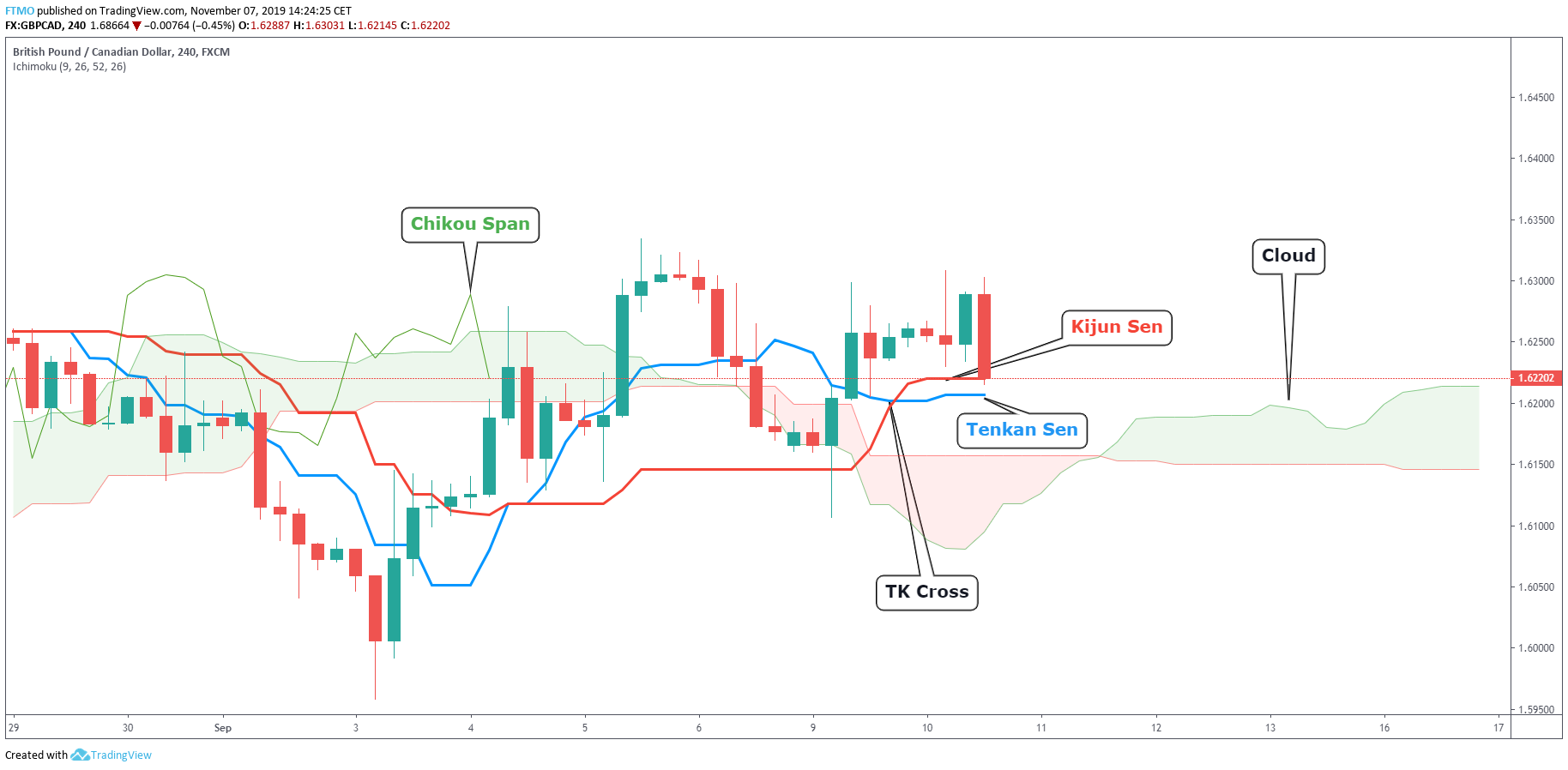

Nube de Ichimoku

Este es uno de los indicadores más complejos y con una fuerte base de fans de los traders que jurarían sobre este indicador. Francamente, muchos de ellos no necesitan nada más que la Nube de Ichimoku para sus operaciones. La Nube de Ichimoku es un indicador de impulso que determina la dirección de la tendencia, pero también calcula los niveles futuros de soporte y resistencia. Esto lo hace único porque es uno de los pocos indicadores que no va a la zaga del precio.

¿Le parece un gran lío? No se preocupe. Permítanos explicarle todo lo que ve en el gráfico anterior.

Kijun Sen (línea roja)

También conocida como línea de base, se calcula promediando el mínimo más bajo y el máximo más alto de los últimos 26 periodos.

Tenkan Sen (línea azul)

También conocida como línea de conversión, que se calcula promediando el mínimo más bajo y el máximo más alto de los últimos 9 periodos.

Chikou Span (línea verde)

También conocida como línea de retraso. Muestra el precio de cierre trazado 26 periodos por detrás.

Nube Ichimoku / Senkou Span

Cada nube se compone de dos líneas que se utilizan como bordes de la nube. La primera línea se calcula como la media del Tenkan Sen y el Kijun sen y se traza 26 periodos por delante. La segunda línea se calcula promediando el mínimo más bajo y el máximo más alto de los últimos 52 periodos y se traza con 26 periodos de antelación.

Estrategia de trading con nubes de Ichimoku

Echemos un vistazo al gráfico de 4 horas de GBPCAD y desglosemos las distintas partes de la nube de Ichimoku.

Kijun Sen

Observamos el Kijun Sen como indicador de la dirección general del precio. Si el precio está por encima del Kijun Sen, significa que es alcista. Si el precio está por debajo, significa bajista.

Tenkan Sen

Similar al Kijun Sen, pero el Tenkan Sen también indica las condiciones del mercado. Si Tenkan Sen se mueve hacia arriba o hacia abajo, el mercado está en tendencia. Si Tenkan Sen se mueve horizontalmente, indica que el mercado está oscilando.

TK Cross

El cruce de Kijun y Tenkan Sen. Esto generalmente significa que hay un cambio de dirección en el mercado y cuando Tenkan está por encima de Kijun Sen, estamos en un mercado alcista. Si ocurre lo contrario, estamos en un mercado bajista.

Chikou Span

Esta es simple. Si Chikou Span está por encima del precio - esta es la señal alcista. Si está por debajo, es bajista.

Cloud

La nube actúa como soporte y resistencia. Si echa un vistazo al gráfico anterior, podrá ver que el precio cotiza actualmente por encima de la nube. Esto significa que si bajamos, podemos utilizar ambos niveles de la nube como zonas de soporte. Si observamos el gráfico anterior de GBPCAD, podemos ver que recientemente hemos tenido un TK Cross alcista, el Chikou Span está cotizando por encima del precio y estamos por encima de la nube. Parece una buena oportunidad de compra, ¿verdad?

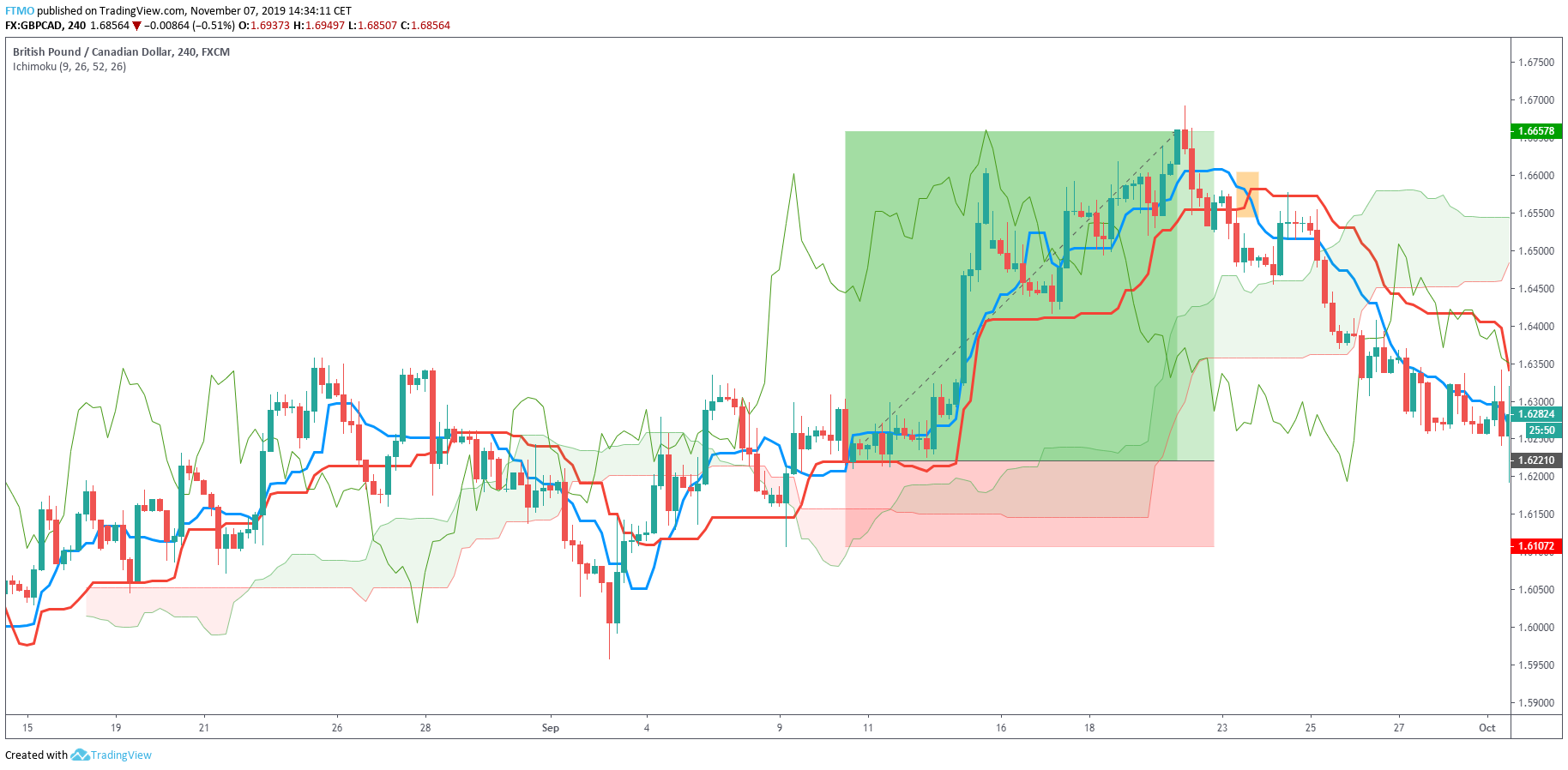

Como puede ver, el precio efectivamente subió y pudimos capturar esta gran operación larga. Además, preste atención al cruce bajista TK (naranja) y al cambio de dirección de la tendencia.

Volumen en Balance (OBV)

Creado por Joe Granville en la década de 1960, On Balance Volume (OBV) es un indicador técnico que ayuda a los traders a tomar decisiones sobre el movimiento futuro de los precios basándose en el volumen de operaciones anterior del activo. El indicador OBV observa el volumen de operaciones y también si el empuje del precio es mayor o menor. On Balance Volume se utiliza en el análisis técnico para determinar la presión de compra o venta en el mercado.

Estrategia de trading OBV

La estrategia On Balance Volume Trendline es una forma sencilla de utilizar una línea de tendencia en OBV y monitorizar la acción del precio actual. Como puede ver en el siguiente ejemplo, el precio del EURUSD estaba en consolidación, que es algo que puede confundir a muchos traders. Pero si usted agregara el indicador OBV a su gráfico, podría notar que el OBV rompió por encima de la línea de tendencia descendente pronunciada, lo que señaló el fin de la consolidación y precios más altos.

En otro ejemplo, se puede ver cómo el uso del indicador OBV nos ayudaría con entrar en un mal trade en un falseamiento de la línea de tendencia.

Divergencia OBV

Otra forma de utilizar el OBV es observando la divergencia - al igual que con otros osciladores que hemos descrito anteriormente.

Oscilador estocástico

Otro oscilador se llama estocástico. Proviene de la palabra griega stokhastikos, que significa capaz de adivinar. El oscilador estocástico se puede utilizar para cualquier tipo de trading como scalping, day trading pero también para swing trading a largo plazo. Al igual que el RSI, el estocástico muestra las condiciones de sobrecompra y sobreventa, pero también le dará señales de compra/venta para los cruces que se hacen de las líneas %K y %D.

Usted puede ver las señales bastante decentes en un gráfico diario de AUDJPY, pero también en un gráfico de 5 minutos de Oro.

SAR parabólico

El seguimiento de tendencias es sin duda una de las estrategias de trading más populares entre los traders de todo el mundo. Ser capaz de definir tendencias en los mercados financieros es, sin duda, una habilidad muy útil. Es por eso que tenemos una variedad de indicadores técnicos para ayudarnos y el SAR Parabólico es uno de ellos. SAR Parabólico (SAR significa "detener e invertir") es el indicador que no sólo muestra la dirección de una tendencia, sino que también señala cuando termina y se invierte.

Puede ver cómo se muestra el SAR Parabólico en el gráfico. Los puntos por encima de las velas significan que estamos en la tendencia bajista y viceversa.

Average True Range (ATR)

El promedio del rango real es probablemente uno de los indicadores más populares entre los traders minoristas. El ATR mide la volatilidad del mercado, que es un factor muy importante en el trading. Todo trader debe ser consciente de las condiciones actuales del mercado y de la volatilidad. No queremos que el mercado sea demasiado volátil porque, en ese caso, es difícil predecir el siguiente movimiento. Pero, por otro lado, cuando el mercado se estanca, tampoco podemos beneficiarnos de ello.

Para representar la volatilidad real del mercado, tenemos que fijarnos en los datos anteriores que tenemos. El indicador ATR mide

- Distancia entre el máximo actual y el mínimo actual.

- Distancia entre el cierre anterior y el máximo actual.

- Distancia entre el cierre anterior y el mínimo actual.

Después de eso, toma un precio medio de los últimos días de negociación que representa la volatilidad en el mercado.

¿Cómo operar con el indicador ATR?

El ATR puede utilizarse de varias maneras. Una de las más populares es utilizar el ATR con la colocación de stop-loss. Por ejemplo, si el ATR indica 4,7 pips en el marco temporal EURUSD / H1, puede asumir que el mercado no debe superar este valor una vez que esté entrando en una operación larga - ejemplo marcado en el gráfico de abajo.

Como puede ver, el mercado no superó el ATR horario y continuó al alza.

También hay varios indicadores en TradingView, como este que calcula los valores anteriores de ATR para ser utilizado como S/R dinámico y también señales de entrada/salida en la ruptura del nivel de ATR.

Cruce de medias móviles

Las medias móviles son indicadores técnicos que probablemente todos los traders conocen. En primer lugar, veamos qué es una media móvil: La media móvil es un indicador retardado que ayuda a los traders a "suavizar" el precio y reducir el ruido en las operaciones. Es uno de los indicadores de seguimiento de tendencia más populares y más comúnmente disponibles.

A continuación se describen diferentes tipos de medias móviles:

Media móvil simple

Media móvil exponencial

Media móvil ponderada

Media Móvil Hull

Media móvil suavizada

Todas ellas se calculan de forma un poco diferente, pero no vamos a cubrirlo en este artículo. Echemos un vistazo a cómo se presentan en el gráfico en vivo.

¿Cómo operar con un cruce de medias móviles?

Para ser sinceros, operar con cruces de medias móviles no puede ser más fácil. Uno de los cruces más populares es el de las medias móviles de 50 y 200, llamado cruce dorado o cruce de la muerte.

El cruce dorado se produce cuando la media móvil de 50 cruza la media móvil de 200 y se sitúa por debajo de ésta. El cruce de la muerte se produce cuando la media móvil de 200 cruza la media móvil de 50 y se sitúa por encima de la media móvil de 50.

Precio medio ponderado por volumen (VWAP)

El VWAP es muy utilizado entre los traders que operan según la Teoría del Mercado de Subastas y utilizan perfiles de Volumen en la operativa diaria. Si no tiene ni idea de lo que estamos hablando, asegúrese de leer nuestro artículo sobre el trading con Perfiles de Mercado aquí.

¿Cómo se utiliza el VWAP?

El VWAP proporciona a los traders un precio medio a lo largo del día basado en el precio y el volumen. Trazamos el VWAP en un gráfico y lo utilizamos en plazos intradía como el de 5 minutos, con lo que el VWAP nos proporciona niveles S/R dinámicos. La regla popular entre muchos traders que operan intradía es que sólo compran cuando el precio está por encima del VWAP y venden cuando está por debajo.

Indicador de Bandas de Bollinger

John Bollinger, el padre de las Bandas de Bollinger, desarrolló este indicador técnico en la década de 1980. Las Bandas de Bollinger se calculan mediante una media móvil con la desviación típica por encima y por debajo de la línea media.

Las Bandas de Bollinger utilizan el mismo principio que el RSI y otros osciladores con los argumentos de sobrecompra/sobreventa. Cuando el precio alcanza la banda superior de Bollinger, podemos asumir que el mercado está sobrecomprado. Cuando alcanza la banda inferior de Bollinger, podemos asumir que el mercado está sobrevendido. La línea mediana puede utilizarse como "equilibrio" y también como objetivo para sus operaciones.

En conclusión

Esperamos que le haya gustado nuestro artículo sobre los principales indicadores y esperamos que haya encontrado útiles algunos de estos indicadores técnicos. Si usted es un trader rentable que le falta capital para operar, simplemente haga clic en el cuadro de abajo y obtenga una FTMO Account con hasta $200,000.

Acerca de FTMO

FTMO ha desarrollado un Proceso de Evaluación de 2 pasos para encontrar talentos en el trading. Una vez completado con éxito, puede obtener una FTMO Account con un balance de hasta $200,000. ¿Cómo funciona?